Analysten-Studie: Investment-Sentiment im Sinkflug - Ausnahme USA

Das Analystensentiment zu großen Volkswirtschaften ist zuletzt eingebrochen. In China ist der Immobiliensektor nach den Zahlungsproblemen großer Immobilienentwicker stark unter Druck geraten. Das zeigt die Analyse der Finanzexperten-Zitate in Wall Street Journal, Financial Times und Handelsblatt von Media Tenor International (Zürich).

25.08.2023 | 12:25 Uhr von «Peter Gewalt»

Narrative Economics – Peking… wir haben ein Problem

Der Satz „Houston, wir haben ein Problem“ ist zum Klassiker der Filmzitate geworden. Er geht –abgewandelt - auf einen Funkspruch zwischen der Crew und der NASA-Bodenstation bei der Apollo 13-Mission im Jahr 1970 zurück. Ein Sauerstofftank war explodiert. Das machte einen Abbruch der Mission inklusive improvisierter Notlandung nötig. Das Analystensentiment in den Wirtschaftsleitmedien mit Bezug zu China spiegelt gerade eine ähnliche Situation:

Die Rakete entspricht der chinesischen Volkswirtschaft, der Sauerstofftank dem Immobiliensektor und die Explosion den gemeldeten Zahlungsproblemen großer Immobilienentwickler. Nach Rogoff/Yang 1 (2021) macht der Immobiliensektor 29 Prozent des chinesischen Bruttoinlandsproduktes aus. Insofern lautet das Sentiment-Signal aus den von Media Tenor International untersuchten Analystenzitate in Wall Street Journal, Financial Times und Handelsblatt in den letzten Wochen: „Peking… wir haben ein Problem“.

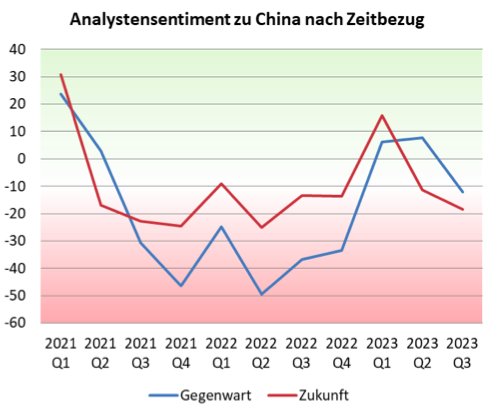

Das zunehmende Krisennarrativ lässt sich dabei an zwei Indikatoren festmachen. Erstens, dem negativen Wertungstrend in den Analystenzitaten mit China-Bezug für die Gegenwart und die Zukunft und zweitens, daran, dass die Einschätzungen zur Zukunft noch negativer sind als zur Gegenwart (Zuversichtslücke). Im Langzeittrend seit Anfang 2021 zeigten sich zwischen Ende 2021 und Ende 2022 zwar noch negativere Sentiment-Werte für Gegenwart und Zukunft. Diese waren jedoch „erklärbar“, nämlich aus Sicht der Finanzexperten primär Ausdruck der angezogenen Handbremse Chinas bei der Corona-Politik. Mit dem Ende der restriktiven Corona-Schutzmaßnahmen wurde fast unisono eine rasche und kräftige Erholung in der Wirtschaftsentwicklung Chinas erwartet. Dies zeigt sich an der stark positiven Entwicklungstendenz der Zukunftsaussagen zwischen dem vierten Quartal 2022 und dem ersten Quartal 2023. Doch seither ist der Saldo der Einschätzung von +15,7 auf zuletzt -18,4 im angefangenen dritten Quartal zurückgegangen.

Die Beurteilungen der gegenwärtigen Lage sind etwas weniger dynamisch nach unten gegangen (von +6,1 auf -12,2). Doch kommt inzwischen auch vermehrt Skepsis an der Transparenz der chinesischen Regierung im Hinblick auf die wirtschaftliche Entwicklung auf. Das zeigt beispielhaft die Berichterstattung in der Financial Time vom 16.8. („Beijing fails to report youth jobs figures“). Die Analysten verfolgen zurzeit mit Spannung die Zinspolitik der chinesischen Notenbank und die Frage, ob gezielte Konjunkturhilfen eingesetzt werden. Das entspräche dann sozusagen der improvisierten Rettungsmission der Apollo, auch wenn die Analogie hier hinkt. Derzeit spiegelt die Sentiment-Analyse ein deutliches Vertrauensproblem der Märkte. Einzelne Narrative, wie die von der Überlegenheit der chinesischen E-Auto-Produzenten reichen hier nicht aus, um die Gesamtzuversicht wieder nach oben zu treiben. Die Streichung missliebiger Informationen von der Agenda dürfte darüber hinaus das Misstrauen weiter steigen lassen. Aus den Warnsignalen zu China (siehe Kolumne von Ende 2022) hat sich inzwischen ein Krisennarrativ gebildet. Die Frage für Investoren ist, ob das bereits in den Märkten eingepreist ist.

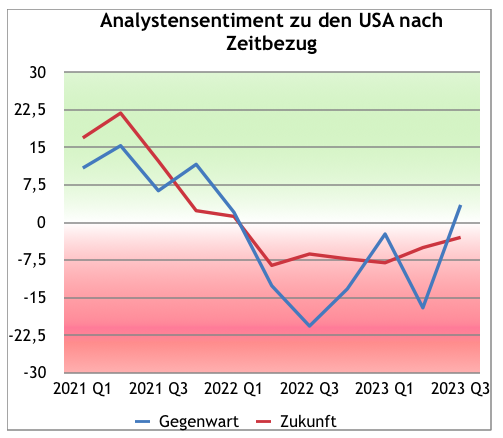

Wie beurteilen die Finanzprofis vor diesem Hintergrund die Entwicklung in anderen Ländern und Regionen? Die größte Volkswirtschaft der Welt sind die Vereinigten Staaten von Amerika. Der vormalige US-Präsident Donald Trump war mit dem Slogan „Make America Great Again“ angetreten. Weniger durch bi- und multilaterale Wachstumsimpulse, sondern durch eine eher protektionistische Handelspolitik. Das Wachstum des Bruttosozialprodukts in der Trump-Zeit blieb moderat.

Die Analysten-Sentimentdaten der letzten Monate sind für die Einschätzung der gegenwärtigen Lage volatil, aber grundsätzlich positiv im Trend. Für die Zukunftsaussichten ist der Trend stetig nach oben gerichtet. Die professionellen Beobachter attestieren den USA, dass sie von der Wirtschaftspolitik der Biden-Regierung profitieren, oft wird dabei der Inflation Reduction Act genannt, der in Wirklichkeit eher ein Magnet für ausländische Direktinvestitionen durch Subventionen darstellt. Für die Anleger stellt sich die Frage, ob dieses Narrativ bereits ausreichend in ihre Portfolioentscheidungen integriert ist.

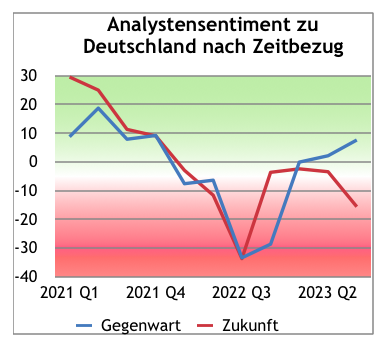

Und wie ist es um den „Sick Man“ Europas (Economist), also Deutschland, bestellt? Das Analystensentiment der letzten Monate zeigt einen wachsenden Pessimismus mit Blick nach vorne, aber eine positivere Darstellung der aktuellen Lage. Das wirft die Frage auf, ob um die Ecke noch Abwärtsrisiken lauern, die noch nicht eingepreist sind, oder ob es angesichts rückläufiger Aktienkurse nicht schon Zeit für die Schnäppchenjagd ist.

Dies lässt sich, wenn überhaupt, nur durch einen zusätzlichen Blick in die Sentimentdaten nach Branchen beantworten. Dabei hat sich die Tonalität der Analystenzitate über die Autobranche zuletzt verschlechtert, sowohl im Hinblick auf die Gegenwart wie auch die Zukunftserwartungen. Deutlich verbessert hat sich das Stimmungsbild zu den Banken. Die Sorgen im Zusammenhang von Silicon Valley Bank und Crédit Suisse-Notübernahme scheinen nun doch nicht als Signale für eine Finanzkrise à la 2008 interpretiert zu werden. Eingetrübt hat sich das Sentiment zur Chemiebranche. Dagegen ist das Meinungsklima der Analysten zur Industrie von -10 (Q2) auf zuletzt +6,7 im angefangenen dritten Quartal geklettert. Positiver ist auch das Sentiment zu Versicherungen und Versorgern. Das Image der Technologie- und Internetbranche ist weniger euphorisch als im Q2, aber mit einem positiven Saldo von 20,9 immer noch von Zuversicht geprägt.

Die teils widersprüchlich erscheinenden Daten deuten darauf hin, das gerade ein neues Narrativ zu Deutschland entsteht. Ob es der „Sick Man“ oder ein „Hidden Champion“ ist, hängt von vielen Faktoren ab. Beides kann zur selbsterfüllenden Prophezeiung werden. Insgesamt wurden 125.769 Aussagen von Analysten in den Finanzleitmedien ausgewertet.

Diesen Beitrag teilen: