Die Rendite-Stifter

Die Investmentbranche bietet Stiftungen ihre Expertise an, damit ihr Kapital zumindest erhalten bleibt beziehungsweise es sich vermehrt. Stiftungsfonds eignen sich auch für konservative Privatanleger. Wie die als Mischfonds konzipierten Investmentvehikel sich bewähren, zeigt die Stiftungsstudie 2021 vom Analysehaus FondsConsult.

27.08.2021 | 08:00 Uhr von «Rüdiger Sälzle»

Stiftungen wollen langfristig Gutes tun und sind in vielen Bereichen aktiv. Unter anderem unterstützen sie Studenten, fördern Kultur und Wissenschaft, setzen sich für Umweltschutz ein, helfen Familien in Not oder engagieren sich für Europa. In Deutschland gibt es rund 23 000 rechtsfähige Stiftungen bürgerlichen Rechts. Zusammen bringen sie es auf ein Vermögen von rund 110 Milliarden Euro. Die zur Realisierung des Stiftungszwecks benötigten Mittel stammen aus den Einlagen des oder der Stifter. Zudem nehmen Stiftungen Spenden ein.

Der Staat räumt Stiftungen und Spendern Steuervorteile ein. Er stellt aber auch Bedingungen. Das Vermögen soll ungeschmälert erhalten bleiben beziehungsweise ertragreich angelegt werden, fordern entsprechende Gesetze der Länder Hamburg und Bayern.

Um die staatlichen Vorgaben zu erfüllen, bietet die Investmentbranche Stiftungen ihre Expertise an und hat auf ihre Bedürfnisse zugeschnittene Fonds aufgelegt. Diese stehen auch Privatanlegern offen, die wie Stiftungen ihr Kapital zumindest erhalten und - wenn möglich - stabile Renditen erzielen wollen.

Überwiegend defensiv

Allgemein gültige Vorgaben, wie die Fonds ihnen

anvertraute Gelder anzulegen haben, gibt es aber nicht. In der Regel sind

Stiftungsfonds aber als defensive Mischfonds konzipiert, die in Anleihen und

Aktien investieren. Meist entfallen auf Aktien rund 30 Prozent und auf Renten etwa 70 Prozent der Mittel. Ein

gemeinsames Merkmal aller Fonds sind auch jährliche Ausschüttungen. Stiftungen

beziehungsweiser Privatanleger können so laufende Ausgaben bestreiten oder

Rentenlücken schließen.

Allerdings stellt die extrem expansive Geldpolitik der Europäischen Zentralbank (EZB) die Manager von Stiftungsfonds vor erhebliche Herausforderungen beziehungsweise zwingt sie zum Überdenken ihrer Investmentstrategie. Denn Staats- und Unternehmensanleihen mit hohen Bonitätsnoten werfen auch bei langen Laufzeiten kaum Rendite ab oder sind negativ verzinst. Sie sind daher nicht mehr das probate Mittel, um mögliche Verluste an den Aktienmärkten abzufedern. Erschwerend kommt hinzu, dass Aktien nach der langen Aufschwungsphase hoch bewertet sind. Sollte die EZB angesichts steigender Teuerungsraten ihre Geldpolitik straffen, sind kräftige Korrekturen nicht auszuschließen. Steigende Zinsen können aber auch bei Rentenpapieren zu herben Verluste führen.

Rüdiger Sälzle, Geschäftsführer des Analysehauses FondsConsult, hat untersucht, wie das Management von Stiftungsfonds auf ein zunehmend schwieriger werdendes Marktumfeld reagiert. Zudem hat der Experte die Fonds anhand von Kriterien wie laufende Kosten, Wertentwicklung, maximaler Verlust, Anlagegrundsätze und ihre Umsetzungen sowie Ausschüttungsrenditen bewertet. In die Gesamtbenotung der Fonds flossen auch die Implementierung und Umsetzung von ESG-Strategien ein. „Damit tragen wir dem in den letzten Jahren kontinuierlich gestiegen Umweltbewusstsein Rechnung“, erläutert Sälzle.

Seine Ergebnisse hat Sälzle in der Stiftungsfondsstudie 2021 veröffentlicht.

Der von Hendrik Leber gemanagte Acatis Fair Value Modulor VV schneidet mit einem Gesamtergebnis von 1,3 (siehe Tabelle) am besten ab. „Der Fonds ist in vielerlei Hinsicht kein typischer Stiftungsfonds“, stellt Sälzle fest. So liegt die Aktienquote schon seit drei Jahren bei rund 70 Prozent, aktuell sind es laut Factsheet sogar 78 Prozent. Bei der Auswahl der Titel nutzt Leber einen von ihm weiter entwickelten Value-Ansatz, der es ihm ermöglicht, nicht nur in unterbewerte Aktien, sondern auch in Wachstumswerte mit starken Bilanzen zu investieren. Hoch gewichtet sind derzeit beispielsweise der Impfstoffhersteller BioNtech sowie der chinesische Automobilhersteller BYD.

Auch im Bondbereich finden sich Unterschiede zu anderen Stiftungsfonds. Leber kann sich sowohl in Hochzins- als auch in Staatsanleihen der Schwellenländer engagieren. Aktuell entfallen auf Anleihen allerdings nur drei Prozent. Dennoch eignet sich der Fonds für risikoaverse Anleger. Leber setzt Kurssicherungen ein, indem er Puts zehn bis 15 Prozent unterhalb des Indexniveaus von S&P 500 und EuroStoxx 50 erwirbt. „Alle Investmententscheidungen sind zudem eingebettet in einen ganzheitlichen Nachhaltigkeitsansatz“, bemerkt Sälzle. Die gute Platzierung verdankt der Fonds auch einer Ausschüttungsrendite im Schnitt von vier Prozent. Zwischenzeitlich kann es zu Schwankungen kommen. Der maximale Verlust des Fonds über drei Jahre hinweg betrug 15,5 Prozent. Doch meist holt Leber die Verluste schnell wieder auf.

Der Bethmann Stiftungsfonds entspricht von der Gewichtung der

Anlageklassen her mehr einem klassisch defensiven Mischfonds. Die

Aktienquote geht über 30 Prozent nicht

hinaus und beträgt aktuell 26 Prozent. Rund 63 Prozent der Mittel stecken in Renten. Hoch gewichtet

sind derzeit italienische und spanische Staatsanleihen. Als Reaktion auf das

anhaltende Niedrigzinsumfeld hat das Management jedoch seine Anlagemöglichkeiten

sowohl im Aktien- als auch im

Anleihebereich unter anderem auf die

Schwellenländer erweitert. Bislang wurde die Option aber nicht

wahrgenommen.

Neben einer fundamentalen Analyse durchlaufen die zur Auswahl stehenden

Unternehmen und Länder einer ESG-Prüfung. Das Fonds-Management arbeitet dabei eng

mit den externen Researchhäusern Sustainalytics und ISS oekom zusammen. Mit

laufenden Kosten von gerade mal 0,82 Prozent gehört der Fonds zu den

günstigsten Stiftungsfonds.

Inflationsschutz Gold

„Auch der Flossbach von Storch - Foundation Defensive hat das Anlageziel explizit um die Berücksichtigung von ESG-Kriterien ergänzt“, erklärt Sälzle. Tabu für die beiden Fondsmanager Elmar Peters und Stephan Scheeren sind beispielsweise Unternehmen aus den Bereichen Glücksspiel, Tabak und Rüstung. Ebenso disqualifizieren sich Unternehmen, die gegen die Menschenrechte verstoßen. Bei der Auswahl von Staatsanleihen wiederum werden keine Emittenten berücksichtigt, die von der Nichtregierungsorganisation Freedom House als „nicht frei“ eingestuft werden.

Substanzstarke

Aktien gewichten die Manager maximal mit 35 Prozent. Das Portfolio umfasst

zwischen 40 und 80 Unternehmen. Auf Renten entfallen derzeit 46 Prozent. Das

Mindestrating für Anleihen kann „B-“ -

also Noninvestmement-Grade - betragen, angestrebt werden jedoch Papiere mit

guter Bonität. Zehn Prozent entfallen auf Goldinvestments. Die Manager sehen

das Edelmetall als bewährten Schutz gegen steigende Teuerungsraten.

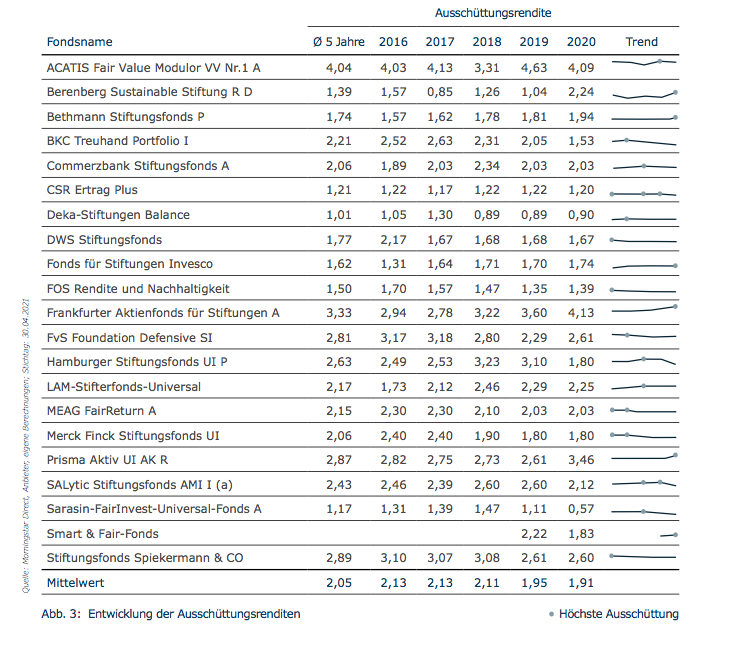

Tabelle 1: Ausschüttungsrendite

Ausschüttungsrendite im

5-Jahresdurchschnitt in Prozent und jeweils für die Jahre 2016, 2017, 2018,

2019 und 2020;

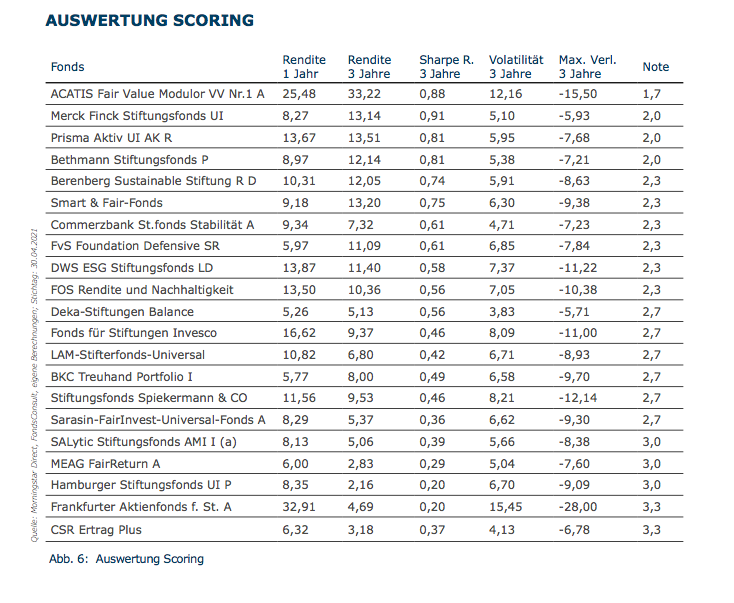

Tabelle 2: Auswertung Scoring

Daten per 30.04.2021,

Rendite 1 Jahr und drei Jahre, Sharpe Ratio drei Jahre, Volatilität drei Jahre, maximaler Verlust über drei Jahre und quantitative Note errechnet anhand von Rendite 1 Jahr, Rendite 3 Jahre, Sharpe Ratio 3 Jahre,

Volatilität 3 Jahre, Maximum Drawdown 3 Jahre, Beta 3 Jahre und Bull Beta /

Bear Beta 3 Jahre;

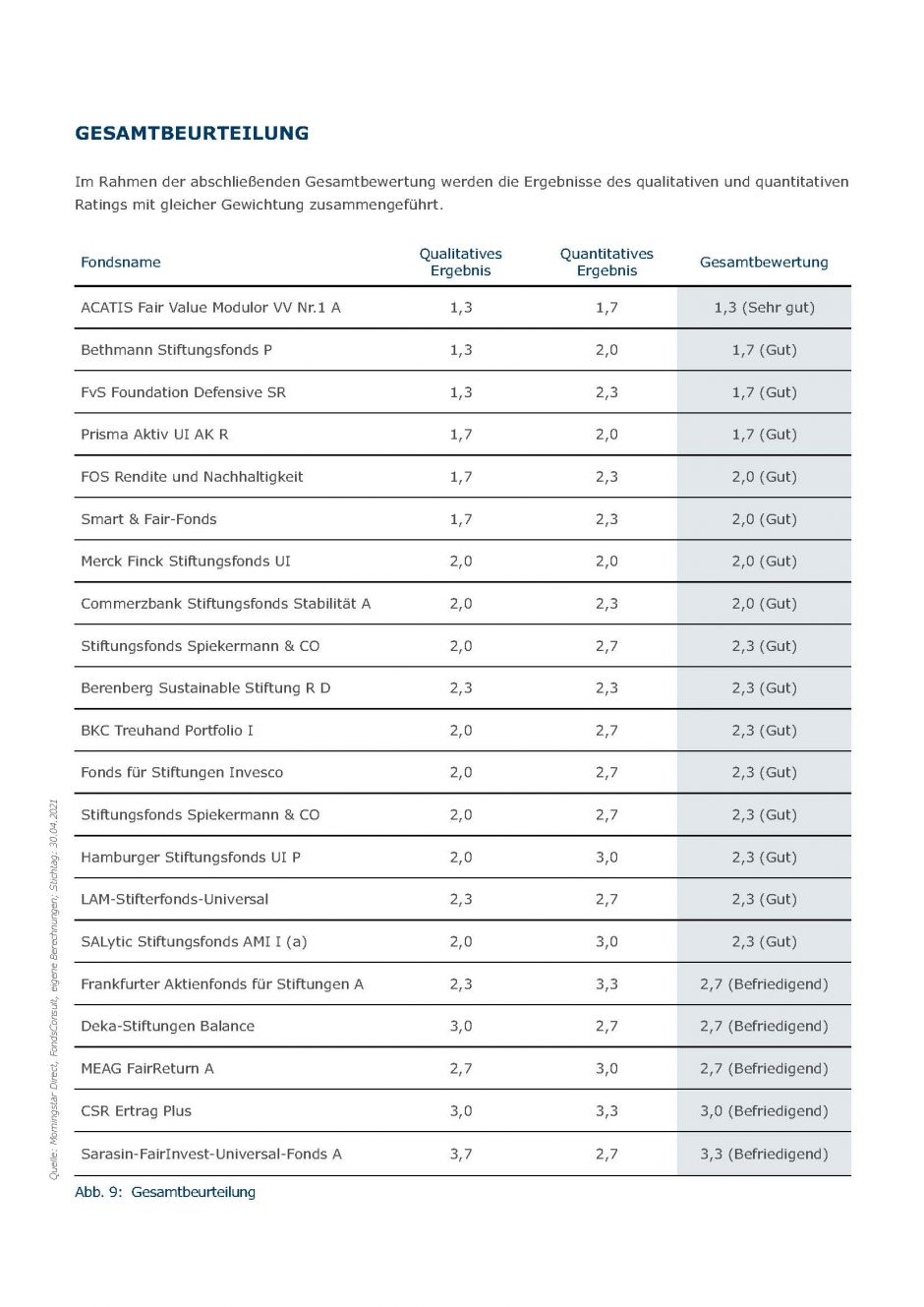

Tabelle 3: Gesamtbeurteilung

Gesamtergebnis: Qualitative Kriterien wie Anlagegrundsätze und deren Umsetzung sowie Kosten und Ausschüttungen zusammengeführt mit Ergebnis aus quantitativer Analyse

Die Tabelle 3: Gesamtbeurteilung finden Sie hier zusätzlich als PDF zum Download.

Diesen Beitrag teilen: