Universal-Investment: Vermögensverwalter empfehlen für 2022 mehr Aktien im Portfolio

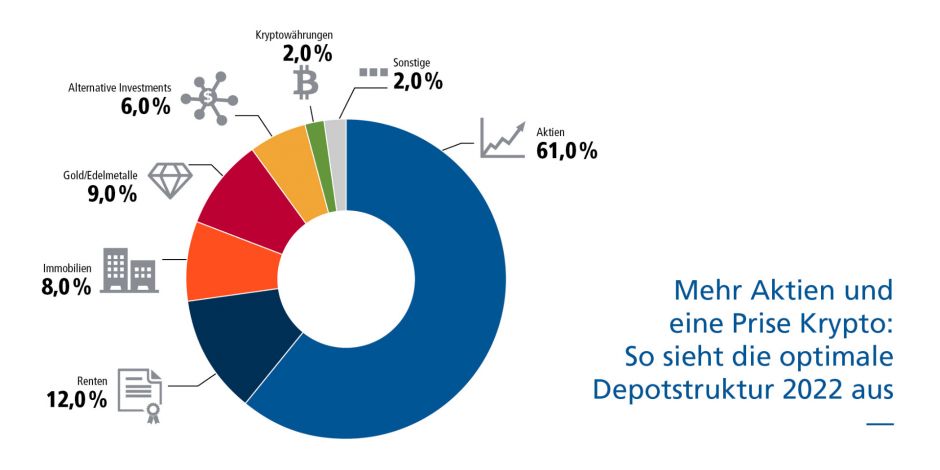

Ein breit gestreutes Portfolio mit vielen Aktien und einem stärkeren Fokus auf US-Werten, dazu Gold und Edelmetalle als Inflationsschutz und eine Prise Kryptowährungen: Das empfehlen unabhängige Vermögensverwalter Privatanlegern für 2022, um gut aufgestellt zu sein.

09.12.2021 | 10:30 Uhr

Im zehnten Jahr der Befragung von Universal-Investment setzen sie dabei noch deutlich stärker auf Aktien als im Vorjahr und empfehlen, hier besonders bei Papieren aus Industrieländern aufzustocken. Europäischen Werten wird noch einiges an Potenzial zugetraut, ebenso wie den DAX-40-Titeln. Inflationssorgen, Lieferengpässe und Unsicherheiten über den weiteren Verlauf der Corona-Pandemie dämpfen das Vertrauen der Befragten in die Stärke der globalen Wirtschaft und der Unternehmen dagegen kaum.

Geht es nach den befragten Expertinnen und Experten, sollte im Durchschnitt knapp die Hälfte des Depotvermögens in Industrieländeraktien angelegt sein – einzelne Nennungen gehen sogar bis 70 oder 80 Prozent. Bei Unternehmen in Schwellenländern ist man etwas zurückhaltender und rät zu einem Anteil von zwölf im Vergleich zu 16 Prozent im Vorjahr.

Ihre Anleihevolumina sollten Anleger weiter reduzieren. Waren im optimalen Depot 2021 noch um die 16 Prozent in Anleihen aus Industrienationen (zehn) und Schwellenländern (sechs) angelegt, so sollten es 2022 nur noch sieben bzw. fünf Prozent sein. Ihre Berechtigung haben festverzinsliche Werte aber nicht verloren.

So betont Alexander Karbstein von Capitulum Asset Management: „Gerade wenn die Kapitalmärkte zukünftig wieder rauer werden, gehört ein stabilisierender Rentenanteil in jedes gut diversifizierte Portfolio.“

Andreas Hauser von HP&P Vermögensverwaltung empfiehlt „eine breite Streuung mit dem Hauptfokus auf Aktien.“ Eine gute Mischung wird mit durchschnittlich acht Prozent Immobilien, neun Prozent Gold und anderen Edelmetallen, sowie sechs Prozent Alternative Assets erreicht. Fast die Hälfte der Befragten rät zu einem kleinen Anteil Kryptowährungen, wie Bitcoin, zum Teil sogar bis zu fünf Prozent. Rund ein Viertel der Profis empfiehlt zudem bereits Anlagen jenseits von Kryptowährungen, also sogenannte tokenisierte Assets.

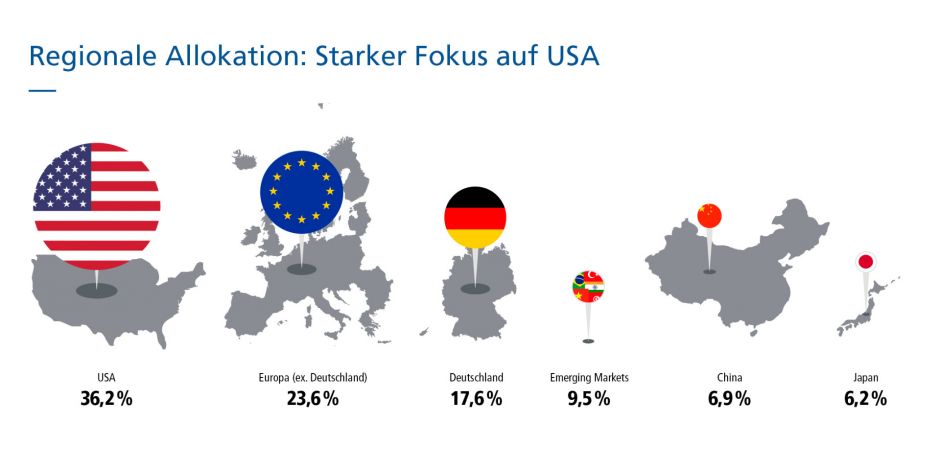

Für Vielfalt sollte außerdem eine internationale Verteilung der Anlagen sorgen. Im kommenden Jahr empfehlen die Fondsprofis, noch stärker in die USA schauen, aber auch bei Assets aus Deutschland und dem restlichen Europa sollten Anleger zugreifen. Eine Gewichtung von 36 Prozent in US-amerikanischen Papieren gilt im Schnitt als ratsam, gegenüber knapp 30 Prozent im Vorjahr. Deutsche Titel sollten 17,6 Prozent (Vorjahr 14,3) ausmachen und europäische (ex Deutschland) 23,6 statt 20 Prozent. Größere Vorsicht sollten Investoren in China und den restlichen Schwellenländern walten lassen: Empfohlen wird nur noch ein Anteil von knapp sieben Prozent chinesische bzw. 9,5 Prozent Schwellenländer-Anlagen (12,3 bzw. 11 im Vorjahr).

Themeninvestments und ESG-Fokus im Aufwind

Mit 80 Prozent rät die überwiegende Mehrheit der Umfrageteilnehmer Anlegern zu Themeninvestments, wie zum Beispiel Wasser, Gesundheit oder die demographische Entwicklung. Dazu sagt etwa Christian Rullkötter von Kroos Vermögensverwaltung: „Losgelöst von Ländergewichtungen können spezielle, zukunftsorientierte Themen aufgenommen werden.“ Aber es gibt auch Profis, die einen Themenfokus ablehnen. Auch zur Frage, ob Privatanleger ihr Geld ESG-bewusst im Sinne einer nachhaltigen Kapitalanlage investieren sollten, gibt es durchaus kritische Stimmen: „ESG ist aktuell ein politisch motiviertes ‚Mode-Thema‘“, meint Uwe Balke von der RBV GmbH. „Wir achten seit jeher bei der Auswahl unserer Werte auf ein nachhaltiges Verhalten des Unternehmens, dazu bedurfte es nicht der Politik.“ Die meisten Teilnehmer bejahten die Frage allerdings. Wie Lutz Klaus von Tungsten Capital: „ESG ist nicht nur ein Megatrend, sondern auch Verantwortung. ESG-Risiken sind sehr ernst zu nehmen, auch in wirtschaftlicher Hinsicht.“

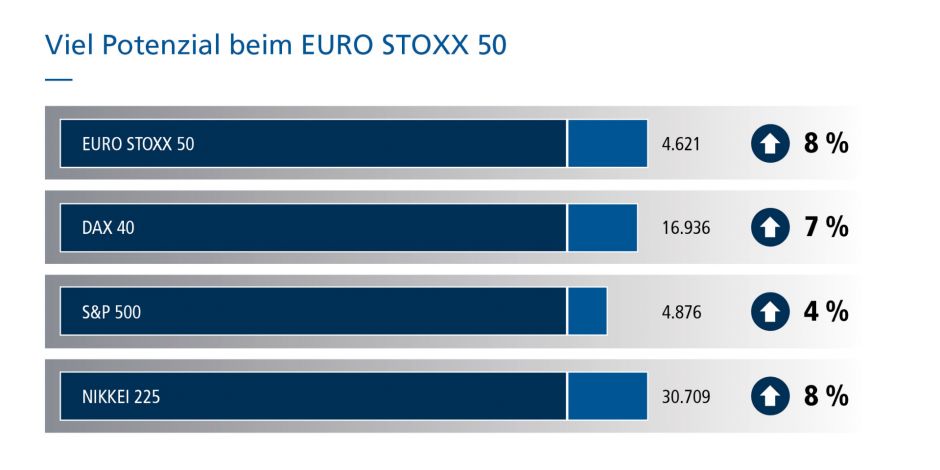

Die Rallye an den Aktienmärkten dürfte auch 2022 weitergehen. Nach Einschätzung der unabhängigen Vermögensverwalter dürften zum Jahresende 2022 alle großen Indizes im Plus notieren, vorneweg der EURO STOXX 50 mit 4.621 Punkten und somit mit einer Steigerung von acht Prozent gegenüber dem Schlusskurs vom 7. Dezember 2021. Aber auch der DAX 40 dürfte noch durchschnittlich sieben Prozent Luft nach oben haben und beinahe auf 17.000 Punkte kommen. Die mutigste Prognose geht sogar von 19.500 Punkten aus. Nicht ganz so optimistisch sind die Profis bei ihren Aussichten auf amerikanische Aktien. Der S&P 500 soll demnach auf 4.876 Punkte (plus vier Prozent). Dem Nikkei wird ein Plus von acht Prozent auf 30.709 Punkte zugetraut.

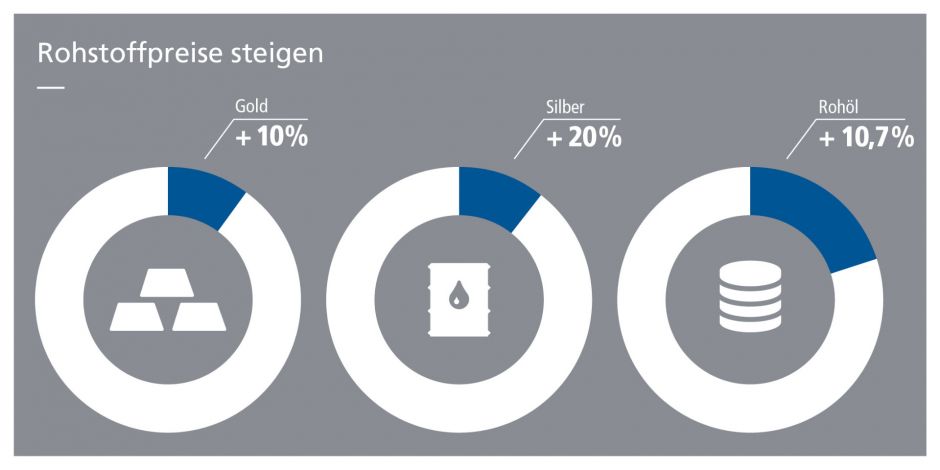

Alle befragten Anlageprofis gehen davon aus, dass die Preise für Gold, Silber und Rohöl bis zum Jahresende 2022 noch einmal deutlich anziehen werden. Silber wird dabei ein Kurs von um die 27 US-Dollar pro Unze zugetraut. Der Goldpreis könnte auf 1.968 US-Dollar pro Unze steigen. Auch Rohöl (WTI) sollte mit über zehn Prozent auf 79 US-Dollar pro Barrel nochmal kräftig zulegen.

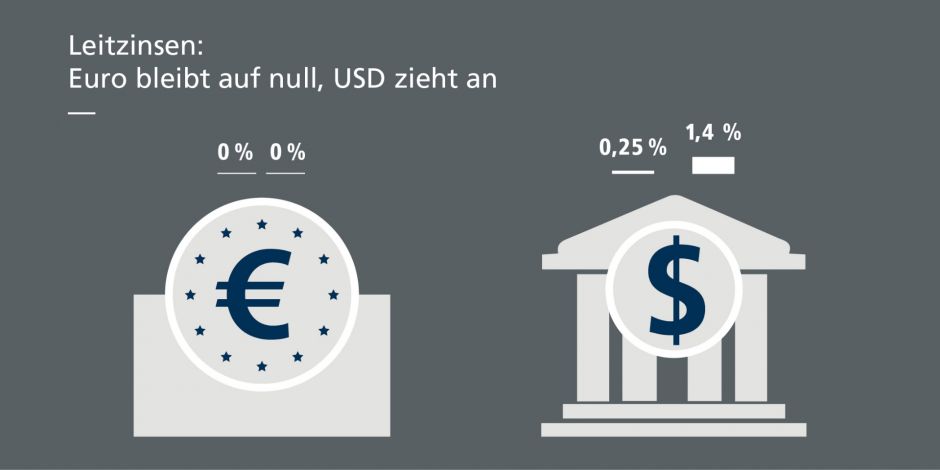

Im Vergleich zum Vorjahr, als für den Euroraum noch Minuszinsen erwartet wurden, haben sich die Aussichten für die Leitzinsentwicklung etwas aufgehellt – besonders für den US-Dollar. Dieser könnte von aktuell 0,25 auf 1,4 Prozent anziehen. Einzelne Profis gehen von Werten bis zu vier Prozent aus. Der Leitzins für den Euro sollte bei null Prozent bleiben.

Die Inflation im Euroraum wird voraussichtlich von aktuell 4,9 auf 3,5 Prozent zurückgehen. Die höchste Einzelschätzung lag hier bei 5 Prozent. Jedoch glauben mit mehr als 60 Prozent die meisten der Befragten, dass es sich bei der Inflation um einen langfristigen Trend handelt und nicht nur um Einmaleffekte.

Eine knappe Mehrheit prognostiziert für das Jahr 2022 einen stärkeren US-Dollar; ein Viertel meint, dass der Euro stärker wird, während der Rest von einem weitgehend unveränderten Verhältnis zwischen Euro und US-Dollar ausgeht.

Wachstumskurs geht weiter – trotz Corona-Sorgen

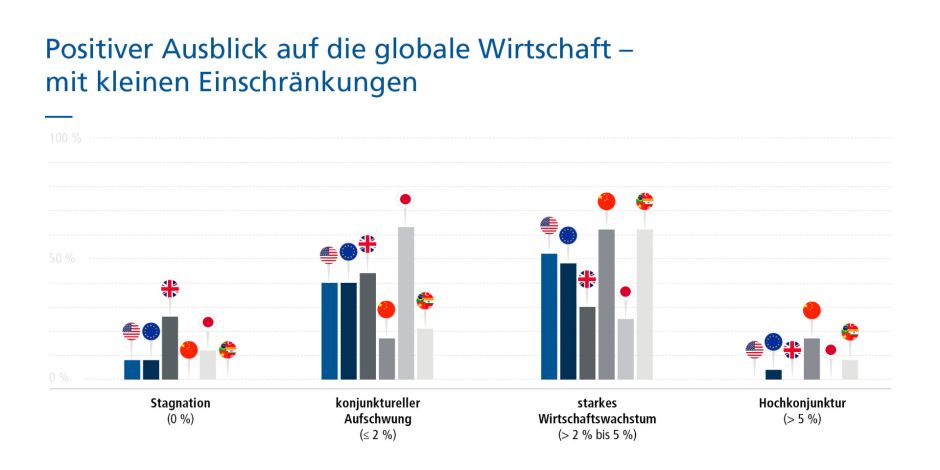

In den meisten Regionen der Welt dürfte die Wirtschaft auch im kommenden Jahr weiter florieren: Die Anlagespezialisten sind besonders zuversichtlich mit Blick auf die USA und den Europäischen Wirtschaftsraum. Für beide erwartet rund die Hälfte der Befragten ein starkes Wachstum von zwischen zwei und fünf Prozent. Für Deutschland sollten zwischen zwei und vier Prozent realisierbar sein.

Etwas verhalten schauen die Profis auf China: Zwar sehen über 60 Prozent noch ein starkes Wachstum für die Wirtschaft des Landes, aber mehr als die Hälfte nennt Chinas Volkswirtschaft auch als größtes Sorgenkind des Jahres 2022. Für die Schwellenländer erwarten immerhin fast zehn Prozent eine Rezession, während die überwiegende Mehrheit auch hier mit starken Zuwächsen rechnet. Für Japan sind die Erwartungen etwas moderater.

Auch ohne die Kurskorrekturen, die durch die Virusvariante Omikron Ende November ausgelöst wurden, vorherzusehen, sagte mehr als die Hälfte der Befragten, dass der Corona-Effekt uns auch in das kommende Jahr begleiten und die Entwicklung einzelner Märkte negativ beeinflussen wird.

Dieser Unsicherheit begegnen die Fondsprofis mit mehr Vielfalt, wie Uwe Eilers, FV Frankfurter Vermögen AG zusammenfasst: „Das Investment sollte breit und ausgewogen erfolgen“.

Hinweis an die Redaktion: An der Umfrage haben 30 unabhängige Vermögensverwalter aus Deutschland teilgenommen. Als Basis aller im Text erwähnten prozentualen Wachstumsangaben dienen die Schlusskurse vom 7. Dezember 2021.

ÜBER UNIVERSAL-INVESTMENT

Die Universal-Investment-Gruppe ist eine der führenden europäischen Fonds-Service-Plattformen und Super ManCos mit rund 731 Milliarden Euro administrierten Vermögen, rund 2,000 Publikums- und Spezialfondsmandaten und mehr als 1.000 Mitarbeitenden an den Standorten Frankfurt am Main, Luxemburg, Dublin und Krakau. Das 1968 gegründete Unternehmen bietet als unabhängige Plattform Fondsinitiatoren und institutionellen Anlegern Strukturierungs- und Administrationslösungen sowie Risikomanagement für Wertpapiere, Immobilien und Alternative Investments. Die Gesellschaften UI Labs, UI Enlyte und CAPinside runden das innovative Service-Angebot der Gruppe ab. Das Unternehmen ist Unterzeichner der UN Principles of Responsible Investment und Mitglied im Forum Nachhaltige Geldanlagen e. V. (Stand: 31. Oktober 2021)

Mehr Informationen unter: www.universal-investment.com

Diesen Beitrag teilen: