Expertenanalyse: „Nächste Woche wird die Fed der EZB folgen“

Regelmäßig veröffentlichen führende Vermögensverwalter fundierte Einschätzungen zu den Finanz- und Kapitalmarktmärkten. Um einen Überblick zu erhalten, fasst TiAM FundResearch die wichtigsten Aussagen für Sie kompakt zusammen.

13.09.2024 | 14:40 Uhr von «Peter Gewalt»

Die Finanzmarktexperten analysierten diese Woche die möglichen Konsequenzen der US-Wahlen für Anleger und die Folgen der Zinspolitik der Notenbanken.

Die viel beachtete Fernsehdebatte zwischen Kamala Harris und Donald Trump am Dienstag ordnet Thomas

Mucha geopolitischer Stratege bei Wellington Management, wie folgt ein:

„Auch wenn das Rennen sehr knapp ist

und wahrscheinlich bis zum 5. November so bleiben wird, war die Debatte

eindeutig positiv für die Harris-Kampagne. Echtzeit-Umfragen zeigen, dass ihr

Auftritt bei den Wählern in den ‚Swing States‘ Anklang fand - insbesondere in

den Bereichen Abtreibungsrechte, Gesundheitswesen, Einwanderung und bei anderen

Themen, die wahrscheinlich zu einer höheren Wahlbeteiligung bei Frauen, Voters

of Color und jüngeren Wählern führen werden. Ebenso wichtig ist, dass Vizepräsidentin

Harris Trump zu mehreren Antworten provozieren konnte, die nicht den Tatsachen

entsprachen; beispielsweise die Größe der Menschenmenge bei seinen Kundgebungen

und – zum ersten Mal in der Geschichte der US-Präsidentschaftsdebatte – die

unbegründete Behauptung eines ehemaligen Präsidenten, Einwanderer würden

Haustiere essen. All dies wird der Harris-Kampagne zugutekommen, während sie

sich nun darauf konzentriert, die Wahlbeteiligung in Wisconsin, Michigan,

Pennsylvania, Georgia, Arizona, Nevada und North Carolina zu steigern.

Die Implikationen für Anleger werden davon abhängen, wie sich diese Debatte und der Präsidentschaftswahlkampf im weiteren Sinne auf die Mehrheitsverhältnisse im Kongress auswirken werden und ob wir die eher gedämpften Auswirkungen einer geteilten Regierung erleben werden. Ebenso wichtig aus Marktsicht ist, dass ein knappes Rennen die Wahrscheinlichkeit eines umstrittenen Ergebnisses während der Übergangsphase bis zum Antritt der Präsidentschaft erhöhen würde und möglicherweise das Risiko zusätzlicher innenpolitischer Gewalt in einem derart polarisierten Umfeld steigert. Ein solcher Ausgang wäre eine eindeutig negative Entwicklung für die Märkte im Allgemeinen und für das ohnehin bereits schwierige geopolitische Umfeld.“

Welche Auswirkungen ein Sieg von Harris oder Trump hätte und wie sich das jeweilige Szenario auf die Aktienmärkte auswirken könnte, analysiert Axel Brosey, Senior Fund Manager der LAIQON Gruppe :

„Wahljahre sind in der Regel gute Börsenjahre, weil unabhängig vom Ausgang neue Impulse gesetzt werden. Die Politik setzt die Rahmenbedingungen für die Wirtschaft und die Finanzmärkte. Letztlich werden die Dinge aber oft nicht so drastisch umgesetzt, wie sie ursprünglich angekündigt wurden. Daher ist eine moderate bis positive Entwicklung der Aktienmärkte wahrscheinlich. Die Kapitalmärkte nehmen Entwicklungen oft vorweg. Ein Blick auf die diesjährigen Bewertungsveränderungen der beschriebenen Sektoren legt den Schluss nahe, dass mögliche negative Aspekte bereits vorweggenommen wurden.

Doch was würden die Wahlsiege der beiden Kandidaten jeweils für die Märkte bedeuten? Tatsächlich könnte Trump kurzfristig von den Börsen positiver aufgenommen werden – immerhin würden Steuererleichterungen und Deregulierung zunächst positiv auf Unternehmensgewinne wirken. Mittelfristig könnte sich seine angestrebte protektionistische Agenda jedoch durchaus negativ auswirken. Mit ihrer bevorzugten Stärkung der Verbraucher und Investitionen in erneuerbare Energien und Infrastruktur steht Harris langfristig für ein stabileres und nachhaltigeres Wachstum. Dies würde sich mittelfristig wahrscheinlich positiv auf die Börse auswirken. Es liegt an den US-Amerikanern, für welchen Weg sie sich entscheiden – das Ergebnis werden wir am 5. November 2024 sehen.“

Was sind mögliche Szenarien zeigen auf, womit Investoren bei welcher Machtkonstellation nach der Wahl rechnen müssen. Eine Einschätzung von Joseph V. Amato, Chief Investment Officer Aktien bei Neuberger Berman:

„Unserer Ansicht nach könnte sich Trumps Steuerpolitik positiv auf die Aktienmärkte und das Wirtschaftswachstum auswirken. Für die Anleihemärkte kann sie allerdings zum Problem werden, da sie die Inflation anheizt und die Frage nach der Tragfähigkeit der Schulden aufwirft. Es ist schwer vorstellbar, dass diese Maßnahmen nicht zu einem erheblichen Anstieg des Haushaltsdefizits führen werden. Insbesondere in Kombination mit der vorgeschlagenen Erhöhung der Verteidigungsausgaben und trotz seiner erklärten Pläne zur Kürzung anderer staatlicher Programme.

Die Nominierung von Kamala Harris hat den US-Wahlkampf wieder offener gestaltet und gibt den Demokraten deutlich Auftrieb. Wenn Kamala Harris gewinnt, dürfte die Politik in dem berechenbaren Stil weitergeführt werden, den Joe Biden in den vergangenen Jahren geprägt hat. Viele Maßnahmen aus seiner ersten Amtszeit würden fortgesetzt und abgerundet. Die Steuersenkungen von 2017 für die wohlhabendsten Steuerzahler dürften wahrscheinlich auslaufen und für diejenigen mit moderaten Einkommen (400.000 Dollar und darunter) verlängert werden.

Das Rennen um das Weiße Haus wird auf jeden Fall spannend, und was heute gilt, kann morgen schon wieder obsolet sein. Für den November gilt das erst recht. Es ist ein Paradoxon und macht deshalb vielleicht etwas Angst: Die Marktvolatilität ist aktuell nicht trotz der großen Unsicherheit über den Wahlausgang so niedrig, sondern wegen ihr."

Quelle: Trading Economics

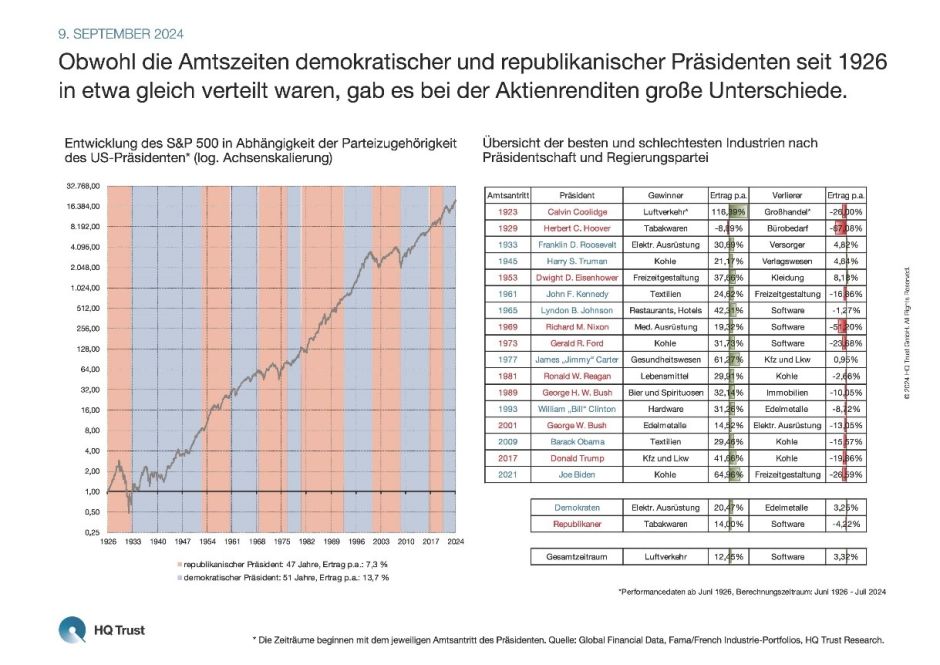

Welche Sektoren liefen während der Amtszeit von Bill Clinton am besten? Wie war es bei Ronald Reagan, Barack Obama oder John F. Kennedy? Sebastian Dörr untersuchte die Renditen von 49 Sektoren während der Amtszeiten von 17 US-Präsidenten.

Die Auswertung des Kapitalmarktanalysten von HQ Trust startet im Jahr 1926 während der Amtszeit von Calvin Coolidge und endet im August 2024. Bei der Sektorzusammensetzung verwendet Sebastian Dörr die Daten der renommierten US-Professoren Eugene Fama und Kenneth French. Manche Branchen kamen erst im Lauf der Zeit hinzu: Software etwa im Jahr 1965.

Annalisa Piazza, Anleiheexpertin bei MFS Investment Management, beurteilt die Zinssenkung der EZB am Donnerstag wie folgt:

„Die EZB hat den Leitzinssatz wie erwartet um 25 Basispunkte gesenkt. Auch für die Zukunft sind keine großen Überraschungen zu erwarten. Die Notenbank ist nicht bereit zu signalisieren, dass die Zeit für eine beschleunigte Normalisierung der Politik gekommen sei. Innerhalb des EZB-Rates sind die Spannungen wahrscheinlich weiterhin sehr groß. Wer als Falke eine straffe Geldpolitik befürwortet, sorgt sich, dass die hohen Löhne der Vergangenheit auf die Inflationserwartungen durchschlagen könnten. Somit wird die Datenabhängigkeit der Zentralbankentscheidung erneut betont.

Die EZB hat bekräftigt, dass die Inflation im vierten Quartal „mechanisch“ steigen wird, ebenso wie die ausgehandelten Löhne. Eine Zinssenkung im Dezember ist immer noch möglich, auch wenn sich einige der Variablen optisch in die „falsche“ Richtung bewegen. In der Tat rechnen wir erst im Dezember mit der nächsten Zinssenkung. Die Messlatte für eine Senkung im Oktober liegt derzeit hoch, da es nicht genügend Daten gibt, die eine erneute Senkung rechtfertigen würden.

Christine Lagarde wollte eindeutig keine veränderte Denkweise der EZB vermitteln. Die Sichtweise des Rats ist insgesamt wahrscheinlich immer noch von einer gewissen Vorsicht geprägt, da die Anzeichen für einige Inflationskomponenten noch nicht ganz zufriedenstellend sind. Wir gehen davon aus, dass es noch einige Monate dauern wird, bis sich die zaghaften Anzeichen einer Abschwächung bei den meisten Inflationsvariablen als Trend bestätigen werden. Daher rechnen wir nicht vor Anfang 2025 mit einer Änderung des Zinssenkungstempos.

Anhand der Zinsstrukturkurve ist bereits sichtbar, dass am Markt Zinssenkungen von weniger als 150 Basispunkten innerhalb der nächsten 12 Monate erwartet werden. Nichtsdestotrotz werden die Anleger sehr empfindlich auf künftige Kommentare der Mitglieder des EZB-Gremiums reagieren. Es ist nämlich durchaus möglich, dass die Ansichten über die nächsten Schritte angesichts des insgesamt schwächeren Konjunkturbildes weit auseinandergehen.“

Gestern hat die EZB den neuntägigen Reigen der Septembersitzungen der vier wichtigsten Notenbanken eröffnet. „Nächste Woche wird die Fed der EZB mit einer Leitzinssenkung um wohl ebenfalls einen Viertelprozentpunkt folgen“, ist Robert Greil überzeugt. Der Chefstratege von Merck Finck verweist darauf, dass es bei der Fed seit ihrer Reaktion auf den Corona-Ausbruch im März 2020 der erste Zinsschritt nach unten wäre: „Historisch betrachtet sind die zwölf Monate nach der ersten Fed-Leitzinssenkung, wenn wie von uns erwartet eine US-Rezession ausbleibt, meist positiv für US-Aktien“, so Greil weiter. Und: „Im Gegensatz zur EZB und zur Fed erwarten wir von den Sitzungen der Bank of England und Bank of Japan nächste Woche keine Leitzinsänderungen.“ Nach der Fed-Entscheidung am Mittwoch wird die der Bank of England am Donnerstag und die in Japan am Freitag fallen.

Quelle: Trading Economics

Christian Scherrmann, US-Volkswirt wirft einen Blick auf die nächste US-Notenbanksitzung am Mittwoch:

„Es gilt als sehr wahrscheinlich, dass die US-Notenbank auf ihrer nächsten Sitzung am 18. September die Leitzinsen senken wird. Seit 14 Monaten halten die Notenbanker am aktuellen Leitzinsniveau von 5,25 bis 5,50 Prozent fest, nachdem sie mit aggressiven Zinserhöhungen auf den Inflationsdruck reagiert hatten, der durch ein pandemie- und fiskalpolitisch bedingtes Ungleichgewicht zwischen Angebot und Nachfrage entstanden war. Inzwischen sind die Inflationsraten wieder rückläufig und die Arbeitsmärkte haben sich entspannt. Vor diesem Hintergrund deutete der Vorsitzende der US-Notenbank, Jerome Powell, bereits auf dem diesjährigen Wirtschaftssymposium in Jackson Hole Ende August an, dass der Beginn einer möglichen geldpolitischen Anpassung unmittelbar bevorstehen könnte. Des Weiteren gab er zu verstehen, dass er ein schnelleres Tempo der Normalisierung als die üblichen 25 Basispunkte für möglich hält, sofern die eingehenden Daten dies rechtfertigen.

Die aktuellen Wirtschaftsdaten deuten darauf hin, dass sich die Lage am Arbeitsmarkt nicht so schnell verschlechtert wie ursprünglich befürchtet und dass die Inflation ein Thema bleibt. Auf dieser Basis erwarten wir, dass die Fed die Zinsen nicht nur im September um 25 Basispunkte senken wird, sondern auch auf allen verbleibenden Sitzungen in 2024.

Da die genaue Reaktion der Inflation und der Arbeitsmärkte auf Leitzinsänderungen nicht bekannt ist, werden die Zentralbanker bei künftigen Entscheidungen wahrscheinlich weiterhin einen datenbasierten Ansatz verfolgen wollen. Bei der Sitzung im September sind sie jedoch aufgefordert, ihre eigenen Prognosen bezüglich Konjunktur und Leitzinsen zu veröffentlichen. Wir gehen davon aus, dass die Notenbanker einen moderateren Zinspfad aufzeigen werden, als derzeit an den Märkten eingepreist ist. Dahinter könnte die Motivation stehen, einen für die Inflation kontraproduktiven Unterbietungswettbewerb zu vermeiden. Darüber hinaus dürfte der Vorsitzende der US-Notenbank, Jerome Powell, angesichts der aktuellen Datenlage einen taubenhaften, aber ausgewogenen Ton anschlagen.“

Quelle: Trading Economics

Der herrschende Marktoptimismus mahnt zur Vorsicht“, schreibt Michaël Lok, UBP Group CIO und Co-CEO Asset Management, in seinem aktuellen Monatsbericht:

„Auch wenn keine akuten Bedrohungen am Horizont zu erkennen sind, reduzieren wir kurzfristig Risiken im Portfolio und positionieren uns entsprechend“, führt Lok aus. Der Vergleich mit früheren Zinswenden zeige, dass aufgrund der hohen Bewertungen am US-Aktienmarkt (S&P mit einem KGV von 20) nicht damit zu rechnen sei, dass durch den beginnenden Zinssenkungszyklus zusätzliche Impulse für den Aktienmarkt ausgingen. Infolgedessen sollten sich Aktieninvestoren auf Unternehmen mit hochwertigen, gut sichtbaren Ertragsströme konzentrieren, um die Effekte von möglichen Gewinnrevisionen in den folgenden Monaten zu umgehen.

Die UBP ist bei Aktien vorsichtiger geworden und hat Mitte August das Aktienengagement über alle Sektoren und Regionen hinweg reduziert und Gewinne mitgenommen, nachdem die Positionen im Mai 2023 erhöht worden waren. Parallel dazu hat die Schweizer Privatbank ihre Überzeugung für US-Aktien von vier auf drei – von fünf möglichen – Punkte gesenkt. Auf der Anleiheseite bleibt die UBP im Umfeld der US-Präsidentschaftswahlen vorsichtig bei Zinsrisiken, vor allem bei 10-jährigen Treasuries, und hält an der Positionierung in kurzfristigen Carry-Strategien wie AT1-, High Yield- und Schwellenländeranleihen fest. „Um diese Übergangsphase erfolgreich zu meistern und aus der Überzeugung, dass alternative Anlagen gut geeignet sind, um von Marktunsicherheiten zu profitieren, haben wir Mitte August unsere Überzeugung in Bezug auf Hedgefonds von 3/5 ab auf 4/5 erhöht“, so Lok.

Diesen Beitrag teilen: