5-Jahres-Ausblick – Welche Renditen Anleger bis 2029 erwarten können

Peter van der Welle, Strategieexperte für Multi Asset, und seine Kollegen beim Asset Manager Robeco verraten ihre Renditeerwartungen für die kommenden Jahre.

10.09.2024 | 14:15 Uhr von «Peter Gewalt»

Die 14. Ausgabe der jährlichen Publikation „Expected Returns“ trägt die Überschrift „Atlas Lifted“. Im Mittelpunkt der diesjährigen Ausgabe steht der mythologische Titan Atlas, der mit Hilfe unternehmerischer Innovationen im Bereich der Künstlichen Intelligenz (KI) und vielen anderen profitablen Investitionschancen die Welt auf seinen Schultern trägt. Atlas stützt nicht nur die Welt, sondern auch die Renditen der meisten wichtigen Anlageklassen

Basisszenario: „Atlas Lifted“ (50 Prozent Wahrscheinlichkeit)

In diesem Szenario geht Robeco von einem moderaten, aber stetigen Wirtschaftswachstum aus, das von Fortschritten im Bereich der Künstlichen Intelligenz angetrieben wird. Dabei soll das Bruttoinlandsprodukt (BIP) pro Kopf der USA jährlich um 1,75 Prozent wachsen. Die Erwartung: Zum einen, dass andere fortgeschrittene Volkswirtschaften, insbesondere in Europa, zu den USA aufschließen und zu einem ausgewogenen globalen Wachstum beitragen werden. Zum anderen, dass sich bessere Investitionsmöglichkeiten ergeben werden, da die Kapitalallokation effizienter wird. Die Inflation dürfte im Durchschnitt bei 2,5 Prozent liegen, wobei die Zentralbanken den höheren neutralen Zins möglicherweise unterschätzen.

Bärenszenario: „Atlas Adrift“ (30 Prozent Wahrscheinlichkeit)

Dieses Szenario geht von einer anhaltenden Inflation und Stagflation in den USA aus, die durch anhaltend hohe Staatsdefizite und eine Verschiebung der globalen Machtdynamik verursacht wird. Die Inflation könnte weiterhin hoch bleiben und die gesamtwirtschaftliche Stabilität gefährden. Dieses Szenario unterstellt, dass der Kampf gegen die Inflation zwar zunächst gewonnen scheinen mag, die gesamtwirtschaftliche Stabilität jedoch stark bedroht sein wird, ähnlich wie in früheren Zeiten hoher Inflation.

Bullenszenario: „Atlas Connected“ (20 Prozent Wahrscheinlichkeit)

Im optimistischsten Szenario führt die rasche Einführung von KI zu erheblichen Produktivitätssteigerungen mit einem jährlichen Wachstum von 2,25 Prozent und einer robusten Wirtschaftsentwicklung mit einem realen BIP-Wachstum von annähernd 3 Prozent und einer Inflationsrate von etwa 2 Prozent. Eine größere geopolitische Stabilität und eine größere Kapitalintensität würden zu einem günstigen Investitionsumfeld beitragen, in dem die Zentralbanken neutrale Leitzinsen beibehalten.

Anlagepolitische

Implikationen

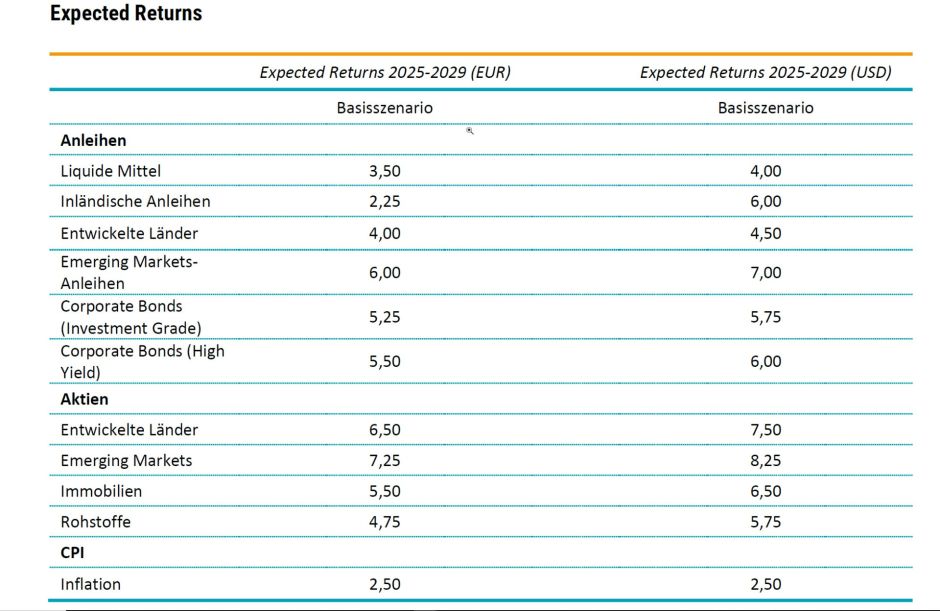

• Basisszenario: Die Anlagerenditen in Euro werden den Prognosen zufolge unter dem langfristigen Durchschnitt liegen, mit Ausnahmen bei Anleihen der Schwellenländer, Investment- Grade-Papieren und Rohstoffen. Es wird erwartet, dass die risikofreien Zinsen steigen werden, wodurch die Risikoprämien der meisten Anlageklassen sinken. Die höchsten Renditen werden für Aktien aus Schwellenländern erwartet. So sollen EM-Aktien in Euro jährlich 7,25 Prozent abwerfen, gefolgt von Schwellenland-Anleihen mit 6,0 Prozent. Für Aktien aus entwickelten Ländern wird eine Rendite von 6,5 Prozent erwartet. Im Credit-Bereich wird für Investment- Grade-Unternehmensanleihen in den nächsten fünf Jahren eine Rendite von 5,25 Prozent p.a. und für High-Yield-Anleihen von 5,5 Prozent p.a. erwartet. Für Immobilien wird im Basisszenario eine durchschnittliche jährliche Rendite von 5,5 Prozent prognostiziert, während Rohstoffe voraussichtlich eine Rendite von 4,75 Prozent erzielen werden.

• Bärenszenario: Inflation und Instabilität könnten sich negativ auf die Renditen auswirken. Das gilt vor allem für risikoreiche Anlagen, obwohl Rohstoffe davon profitieren und ihre Rendite auf 8,0 Prozent steigen könnte.

• Bullenszenario: KI-getriebene Produktivitätssteigerungen könnten zu überdurchschnittlichen Renditen bei EM-Anleihen und Rohstoffen führen, wobei auch andere Sektoren gut abschneiden könnten.

Peter van der Welle, Strategist Multi-Asset Solutions bei Robeco erklärt: „Unser 5-Jahresausblick spiegelt diese neue Zeit wider, in der die Kapitaleigner neben dem Gewinn für die Aktionäre zunehmend auch das Wohlergehen der Stakeholder berücksichtigen. Die freie Marktwirtschaft ist weniger effizient, und die Ära des Hyper-Individualismus liegt hinter uns. Stattdessen legen die Investoren von heute den Fokus auf ein Gleichgewicht zwischen Rentabilität und breiteren gesellschaftlichen Auswirkungen.“

Die vollständige Ausgabe von Expected Returns 2025-2029 finden Sie hier (Download als PDF).

Diesen Beitrag teilen: