Lateinamerika lockt Anleger mit hohen Zinsen

In Schwellenländern wie Brasilien und Mexiko läuft die Wirtschaft besser als in Europa und den USA, auch bieten sinkende Inflation bei hohen Anleiherenditen positive Realzinsen. Diese Fonds bieten sich an.

18.10.2023 | 12:30 Uhr von «Ulrich Lohrer»

Schwellenländer bieten aktuell für Investoren interessante Opportunitäten. Während die Wirtschaft in Deutschland stagniert und viele Ökonomen eine weitere Winterrezession befürchten, bremsen in den USA die hohe Zinserhöhung in Rekordzeit, Streiks und hohe Staatsverschuldung zunehmend das bisher noch überraschend starke Wirtschaftswachstum. Die hohen Schwankungen der von Anleihen in Europa und den USA lassen Anleger mit Fokus auf Zinserträge nach Alternativen Ausschau halten. Dabei kommen Anleihen von Schwellenländern, die 2022 herbe Kursverluste erlitten, zunehmend in den Fokus der Investoren. Gegenüber amerikanischen Staatsanleihen bieten US-Dollar-Staatsanleihen der Schwellenländer einen Renditeaufschlag um drei Prozent.

„Dieser hohe Coupon ist für Anleger ein großes Sicherheitspolster bei steigenden Zinsen und Währungsschwankungen“, so Alexander Posthoff, Portfoliomanager von Bantleon. Er hält diese Schwellenländeranleihen mit einer Restlaufzeit von bis zu zwei Jahren für vielversprechend, weil dort ein hoher Coupon einer geringen Volatilität gegenübersteht. „Kommt es - wie von uns erwartet – in absehbarer Zeit zu Zinssenkungen der US-Notenbank Fed, werden diese Anleihen mit Kursgewinnen glänzen“, so Posthoff.

Solide Haushalts- und Geldpolitik stärkt lateinamerikanische Volkswirtschaften

Wie in den USA und Europa, so führte auch bei den lateinamerikanischen Staaten die Corona-Pandemie zu steigenden Staatsausgaben, einer höheren Staatsverschuldung und einer lockeren Geldpolitik. Im Gegensatz zu den USA und Europa änderten diese Schwellenländer aufgrund der frühzeitig steigenden Inflation ihre Politik.

„Der größte Unterschied entwickelte sich in 2021 und 2022. Während die fünf großen lateinamerikanischen Volkswirtschaften LA5 (Brasilien, Mexiko, Chile, Kolumbien und Peru) komplett die staatliche Stimulierung beendete, betrieben die entwickelten Volkswirtschaften weiterhin eine expansive Ausgabenpolitik. Die frühe Kehrtwende der LA5 senkte nicht nur deren Staatsschuldenquote, sondern half auch, die Inflation einzudämmen“, erläutert Rodrigo Valdes vom Internationalen Währungsfonds in seinem Beitrag „Investments That Pay Off: Latin America´s Response to Recent Shocks“.

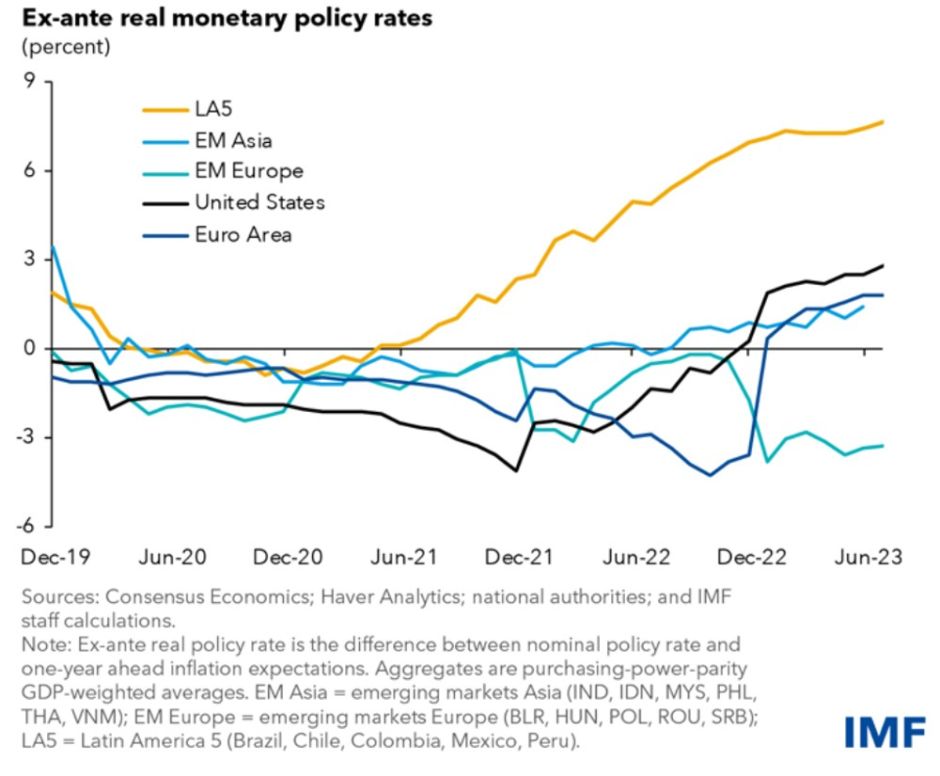

Aufgrund der frühzeitigen Erhöhung der Leitzinsen sinkt nicht nur die Inflation, sondern die Realzinsen sind in südamerikanischen LA5-Staaten deutlich höher als in den entwickelten Staaten (siehe Chart IMF-Realzinsen). Der Zinsvorteil und die relative starke Wirtschaft haben zuletzt zur Aufwertung einiger lateinamerikanischer Währungen geführt. Vor allem für Mexiko, das China als größter Handelspartner 2019 ablöste, zahlt sich die solide Ausgaben- und Geldpolitik aus. Dagegen ist für die südlich von Kolumbien gelegene Staaten als Rohstofflieferant China der wichtigste Handelspartner. So profitierten Staaten wie Chile von der steigenden Nachfrage nach Rohstoffen wie Lithium für Batterien der stark wachsenden E-Autobranche.

Berenberg setzt auf Lokalwährungsanleihen

Unter den Schwellenländeranleihen entwickeln sich daher zuletzt Anleihen auf „Hartwährungen wie den US-Dollar“ und Anleihen von Schwellenländern in ihren lokalen Währungen unterschiedlich. „Während sich das Lokalwährungssegment besonders seit März positiv aufgrund attraktiver Realzinsen und sinkender Inflation entwickelte, handelten Staats- und Unternehmenspapiere in Hartwährung im Zeitverlauf wegen steigenden US-Renditen sehr volatil – bei einer Wertentwicklung von rund drei bis vier Prozent auf Jahresbasis“, sagt Christian Bettinger, Leiter des Teams Fixed Income im Bereich Multi Asset des Wealth & Asset Management bei Berenberg. Auch die von Berenberg erwartete hohe Volatilität am Markt für US-Staatsanleihen macht ein Investment in Lokalwährungspapieren aus Risikogesichtspunkten attraktiver. „Wir erwarten daher, dass die Divergenz zugunsten des Lokalwährungssegments weiterhin anhält“, so Bettinger.

Gute Chancen für lateinamerikanische Staatsanleihen

Aufgrund des lateinamerikanischen Vorsprungs im Zinszyklus beginnen dort einige Staaten, wie Brasilien, Chile, Paraguay und Uruguay, bereits seit dem Spätsommer wieder die Leitzinsen zu senken, was Anleiheinvestoren dort Kursgewinne bringt. „Unter den Lokalwährungsanleihen nimmt für uns Lateinamerika einen hohen Stellenrang ein, da dort viele Staaten die Inflation durch Leitzinserhöhungen frühzeitig bekämpfen und nun bereits seit einiger Zeit ein hohes Zinsniveau erreicht haben. Weil dort die Inflation deutlich zurückging, beginnen bereits erste Notenbanken wie in Chile und Brasilien die Zinsen zu senken. Vor allem Mexiko ist für uns interessant, da der Staat die Ausgaben konsolidiert und die Wirtschaft wächst, weshalb der mexikanische Peso gegenüber dem US-Dollar aufwertet. Aufgrund des hohen Zinsniveaus und der zu erwartenden Zinssenkung werden wir sukzessive unser Engagement in Mexiko ausbauen“, erläutert Bettinger.

Welche Schwellenländer-Anleihefonds zuletzt die Indizes schlagen

Die besten Schwellenländer-Anleihefonds seit Jahresbeginn und im Ein-Jahreszeitraum sind der HSBC Global Investment Fund Brazil Bond und der Goldman Sachs Emerging Markets Short Duration Bond Portfolio. Sie fokussieren sich entweder wie der HSBC Global Investment Fund auf die Anleihen eines einzelnen lateinamerikanischen Staates (Brasilien) oder weisen – wie der Goldman Sachs Emerging Markets eine über durchschnittlich hohe Gewichtung lateinamerikanischer Staatsanleihen im Vergleich zu den gängigen Schwellenländeranleihen-Indizes auf. Dabei repräsentieren mexikanische Anleihen bei den Indizes J.P. Morgan EMBI Global (5,8 Prozent), Bloomberg EM USD Sovereign (7,8 Prozent) den höchsten und beim FTSE Emerging Markets USD Government and Government-Related Bond Select Index (3,6 Prozent) zweithöchsten Anleihenanteil eines einzelnen Landes. Einige gemanagte Schwellenländer-Anleihen-Fonds, wie der Berenberg EM Bond R D (Mexiko 8,8 Prozent), gewichten mexikanische Anleihen deutlich höher. Investoren, die auf die Lateinamerika-Story setzen, werden daher eher bei ausgewählten gemanagte Schwellenländerfonds zum Zuge kommen.

Diesen Beitrag teilen: