Via “Angsthasen-Index” in die Emerging-Markets

Instabile Währungen, wechselnde Regierungen, volatile Märkte - in Schwellenländer zu investieren birgt ein gewisses Risiko. Es geht auch anders.

11.08.2017 | 09:12 Uhr

Beim €uro FundForum, Ende Juli in Hamburg, waren sich die versammelten Fachleute einig: Die Schwellenländer bleiben ein wichtiges Investment-Thema. So urteilt auch die international agierende Capital Group: Für 2017 erwarten deren Experten eine knappe Verdoppelung des Wachstums in den aufstrebenden Volkswirtschaften. Auch die Experten der DEKA, Janis Hübner, Nikola Stephan und Mauro Toldo, heben für Schwellenland-Investments den Daumen und prognostizieren gute Ertragsschancen. Freilich haben die positiven Ertragsaussichten auch eine Schattenseite. Oft performen die Märkte stark volatil, politische Unruhen sind in vielen Ländern an der Tagesordnung. Etwa in Brasilien, das seit Jahren nicht zur Ruhe kommt und von einer Korruptionsaffäre in die nächste schlittert. Einheitliche Regelungen zur Informationspflicht ansässiger Unternehmen gibt es nicht, was die Informationslage für ausländische Investoren erschwert. Zudem unterliegen einige Investments den Schwankungen der lokalen Währungen. Kurz: Investitionen in Schwellenländern sind mit guten Ertragsaussichten verbunden – können aber auch risikoreicher ausfallen. Nichts für Angsthasen.

Hedgefonds-Manager: Via S&P-500 in die Emerging-Markets

Ein Teil der Risiken lasse sich umgehen, wenn statt einer direkten eine indirekte Strategie verfolgt werde. So argumentiert Charles Lieberman, Chief Investment Officer der US-Advisors Capital Management, in der Publikation „Institutional Investor“. Die Lösung besteht seiner Meinung nach in einem Investment in international agierenden Konzernen, sofern diese in den Emerging-Markets aktiv sind. Auf diese Weise ginge zwar ein gewisses Ertragspotential verloren, „aber Sie bekommen immer noch einen signifikanten Anteil davon“, so Lieberman.

Beispiel S&P-500-Index: Lediglich elf Prozent betrage der Geschäftsanteil, den die S&P-Unternehmen in den Emerging-Markets generierten. Dennoch sei die Übereinstimmung der Kursverläufe relativ hoch, was sich über den Markt-Korrelationsindex ablesen lasse. Eine Korrelation von 1 bedeutet, dass sich die Märkte exakt gleich verhalten. Ein Wert gegen Null indiziert Zusammenhanglosigkeit. Die durchschnittliche Korrelation des S&P-500 und des MSCI-Emerging Markets sei im Zeitraum von 2010 bis 2017 auf 0,755 gestiegen. Zwischen 1990 und 1999 hatte der Wert nach Bloomberg-Angaben lediglich 0,585 betragen. Im Klartext: S&P-500-Unternehmen setzen eigentlich relativ wenig in den Schwellenländern ab, korrelieren aber stark mit deren Hauptindex. Kauft man den US-Index, verhält er sich zu 75% so, wie der EM-Index. „Es ist ein bisschen der Angsthasenweg, um in den Emerging-Markets zu investieren“, konstatiert Chris Litchfield, ehemaliger Hedgefonds-Manager gegenüber „Institutional Investor“, aber für mich funktioniert es.”

(DW)

Bildergalerie

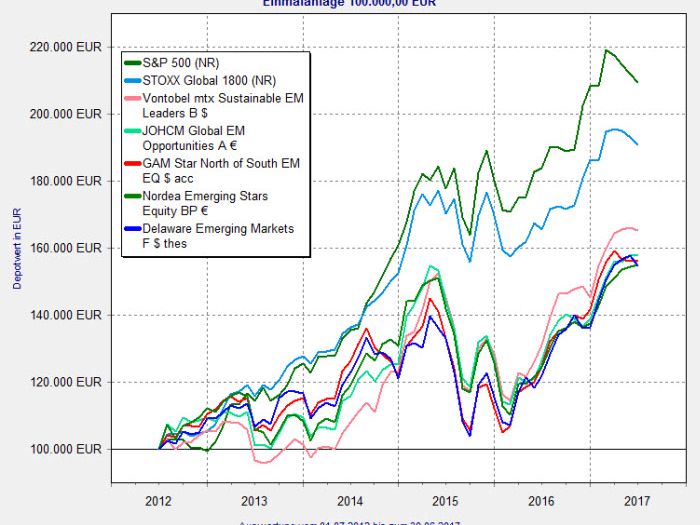

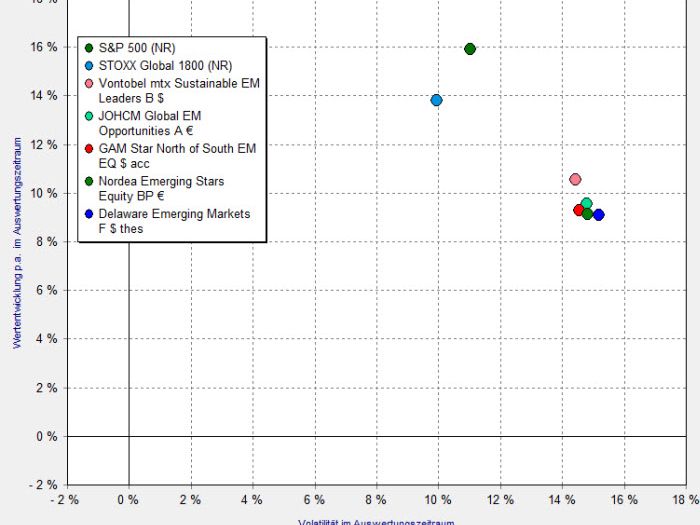

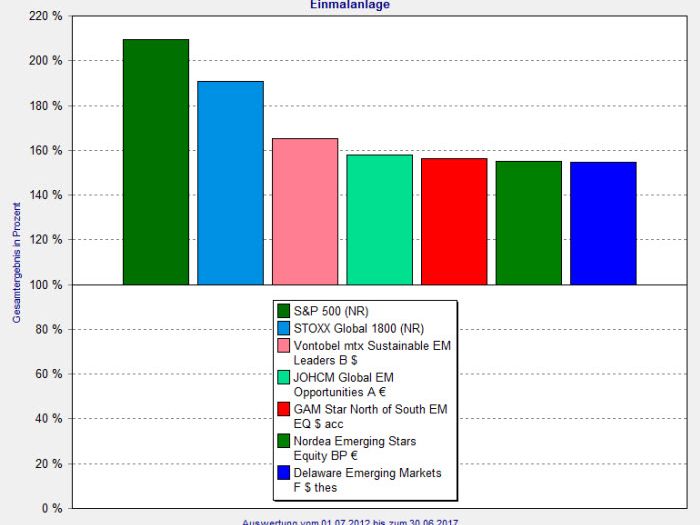

Emerging Market Fonds vs. S&P500 vs. Stoxx1800

Diesen Beitrag teilen: