Ausblick 2022: Börsenampel steht auf Grün

Einfach ist die Lage an den Märkten nicht, so eine Kapitalmarktumfrage. Die Experten sehen dennoch viele Chancen.

21.12.2021 | 12:15 Uhr von «R. Witzler und J. Groß»

Das Jahr 2021 war geprägt vom Auf und Ab der Corona-Pandemie. Sie ist langlebiger, als vielfach angenommen, und wird auch im kommenden Jahr Einfluss auf die Märkte haben. Doch besteht die Hoffnung, dass es in Deutschland, Europa, den Vereinigten Staaten und China allenfalls nur noch zu regional begrenzten Lockdowns kommt. Die Virusvariante Omikron hat jedoch gezeigt, wie viel Überraschungspotenzial das Virus noch immer auf die Börsenkurse hat.

Eine Folge der Pandemie ragt aus dem zu Ende gehenden Jahr noch in das kommende hinein. Die Lieferketten einer global vernetzten Wirtschaft stehen unter heftigem Druck, Vorprodukte erreichen mit zum Teil deutlicher Verzögerung die Hersteller, deren Produktion gerät ins Stocken.

Zudem blicken die Kapitalmarktexperten auf die Entwicklung eines Phänomens, an dessen Rückkehr mancher nicht mehr glauben wollte. Die Rede ist von der Inflation, die in den USA und im Euroraum mittlerweile Niveaus erreicht, wie wir sie aus den 70er-Jahren kannten. Gebannt schauen die Börsianer auf die Notenbanken. Jerome Powell, alter und neuer Präsident der US-Notenbank, hatte einen sanften Einstieg in den Ausstieg der ultralockeren Geldpolitik angekündigt: Anleihekäufe zurückfahren, Zinssätze vorerst belassen. Kapitalmarktexperten bezweifeln mehr und mehr, dass das reichen wird, und rechnen für das kommende Jahr mit höheren Zinsen in den USA.

Zinsschritt auch der EZB möglich

Anders in Europa. Jörg Krämer, Chefvolkswirt der Commerzbank, sagt: "Die EZB wird alles tun, dass höhere US-Zinsen nicht auf den Euroraum durchschlagen." Allerdings hält er Zinserhöhungen der europäischen Notenbank nicht für gänzlich ausgeschlossen. Für ihn wie für viele andere hat die Inflation und die Reaktion der Notenbanken darauf das größte Überraschungspotenzial für die Märkte 2022. Denn sollte die Inflation nach der Jahreswende nicht nennenswert sinken, müsse auch die EZB den Leitzins rasch anheben und könnte damit die hohen Bewertungen an den Finanzmärkten unter Druck bringen. Nicht zuletzt dürfte auch das Verhältnis der USA zu China wieder stärker in den Fokus geraten und die Märkte beeinflussen. Streitpunkte zwischen den Ländern gibt es reichlich.

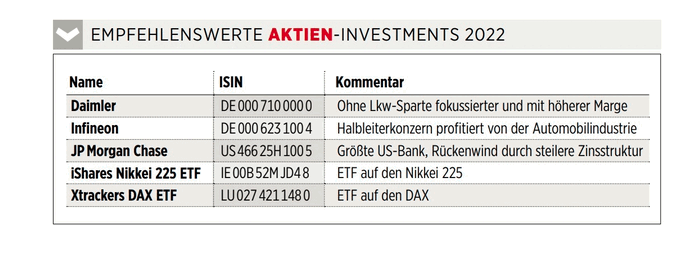

Aktien Industrieländer

Die Chefvolkswirtin der Hessischen Landesbank, Gertrud Traud, erwartet ein eher schwieriges Jahr für Aktien. Hohe Bewertungen und der Beginn eines Zinserhöhungszyklus seien eine Hypothek. "Wir erwarten 2022 eine hohe Volatilität." Sie sieht den DAX in einer Spanne von 15.000 bis 16.500 Indexpunkten. Mit gutem Timing ließen sich aber Kursgewinne in einer Größenordnung generieren, die der durchschnittlichen jährlichen DAX-Performance von rund acht Prozent entsprächen.

Grundsätzlich sind alle befragten Institute optimistisch für die Entwicklung der Aktienmärkte. Für alle Indizes steht die Börsenampel auf Grün. Zwei Banken trauen dem DAX sogar zu, sich im Lauf des nächsten Jahres auf 18.000 Punkte hochzuschrauben. Ohnehin besitzt der deutsche Leitindex laut Umfrage das größte Potenzial unter den wichtigen internationalen Indizes.

Deutschland und dem Euroraum könnte ein gutes Aktienjahr bevorstehen. Derzeit liegt das Kurs-Gewinn-Verhältnis des DAX bei 14 und damit sieben Punkte unter dem des S & P 500. In den vergangenen 20 Jahren lag die Differenz im Schnitt nur bei drei Punkten. Ein Argument für deutliches Aufholpotenzial des heimischen Markts. Hinzu kommt, dass der DAX, aber auch der Euro Stoxx 50 von einer anhaltenden Stärke des Dollars profitieren dürften.

Daneben wird auch der japanische Markt aufgrund seiner niedrigen Bewertung, einer Dividendenrendite von mehr als zwei Prozent und eines hohen Gewinnwachstums favorisiert. Die Probleme mit den Lieferketten dürften die aufgestaute Wachstumserholung zunächst zwar begrenzen, die ansonsten ab dem Frühjahr zu erwarten sei. "Aufgeschoben ist aber nicht aufgehoben", sagt Robert Halver von der Baader Bank.

Goldene Zeiten für Halbleiter

Eine bevorzugte Branche dürften Finanztitel, vor allem in den USA, sein, die von einer steileren Zinsstruktur profitieren sollten, von einer weiteren Auflösung der Corona-Rückstellungen und von in der Krise gesenkten Kosten. Der Aufschwung nach Corona wird durch staatliche und private Investitionen in klimafreundliche Produktion, Infrastruktur und Gesundheit angefeuert. "Davon sollten zyklische Branchen, wie Fahrzeug-, Maschinen- und Anlagenbau profitieren", meint Carsten Mumm von Donner & Reuschel.

An den großen Technologiewerten in den USA scheiden sich die Geister. Die einen erwarten eine Verschnaufpause, andere sind von weiterhin starken Ergebnissen mit entsprechender Kursentwicklung überzeugt. Die goldenen Zeiten für die Hersteller von Halbleitern werden wohl anhalten, da die starke strukturelle Nachfrage nicht nachlassen dürfte. Stichworte sind: künstliche Intelligenz, Antriebstechnik, Speichertechnologien, autonomes Fahren.

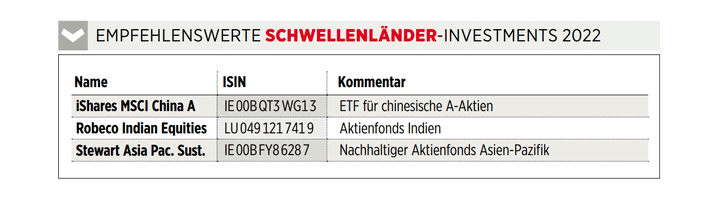

Aktien Schwellenländer

"Während China in den letzten Jahren den globalen Konjunkturmotor am Laufen gehalten hat, ist offen, mit wie viel Rückenwind aus China 2022 zu rechnen ist", sagt Carsten Roemheld, Kapitalmarktstratege bei Fidelity International, und fasst damit das Kernproblem für Schwellenländer-Prognosen zusammen. Die Regulierungsmaßnahmen der chinesischen Regierung und die Schieflage von Immobilienkonzernen wie Evergrande waren ein Schock für internationale Investoren. "Mittelfristig werden die Reformen in China eine solidere Wirtschaftsentwicklung und ein dauerhaft stabileres Finanzsystem fördern", erklärt Roemheld - eine Sichtweise, die viele Ökonomen teilen. "Insofern ist die längerfristige Perspektive aus Risiko-Rendite-Überlegungen aus unserer Sicht attraktiver als in vielen entwickelten Märkten, die einige schmerzhafte Entscheidungen erst noch vor sich haben", meint der Fidelity-Experte. Er rät zu chinesischen Konsum- und Techtiteln, die nicht von der Regulierungsoffensive betroffen sind.

Optimistisch äußern sich viele Vermögensverwalter auch über das Potenzial anderer asiatischer Aktienmärkte. Diese profitieren von zunehmender Öffnung ihrer Grenzen, der Wiederaufnahme des Tourismus und dem Abbau der Lieferengpässe. Auch die Rohstoffhausse ist positiv für viele Schwellenländer, die über große Produktionsstätten verfügen. "Die Erholung in den Emerging Markets wird uneinheitlich vonstatten gehen, wobei Indien und Indonesien ein kräftiges Wachstum bevorstehen dürfte", heißt es etwa beim Schweizer Assetmanager Vontobel. Auch die Ökonomen von Goldman Sachs sind "beträchtlich optimistischer für Indien" sowie Russland.

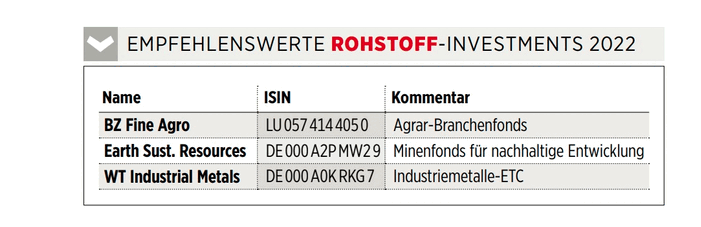

Rohstoffe

Nur drei der von €uro am Sonntag befragten Banken trauen Gold den Sprung über 2.000 Euro zu. Und das in einer Zeit, die eigentlich wie geschaffen für das als Inflationsschutz geltende Edelmetall scheint. Doch offenbar sind die Kursgewinne am Aktienmarkt zu verlockend, auch sind die US-Anleiherenditen seit Anfang 2021 gestiegen, sodass Anleger sich nicht in Gold engagierten. Es gibt jedoch auch konträre Meinungen: "In der heutigen Welt, in der unaufhörlich Geld gedruckt wird, ist Gold billig.

Goldminenunternehmen sind sogar noch billiger, wenn man sie im historischen Vergleich mit Gold und dem breiten Aktienmarkt betrachtet", sagt etwa Eric Strand, Gründer des AuAg ESG Gold Mining ETF, der von HANetf vertrieben wird. Seine Modellrechnungen besagen, dass Gold unter einem Preis von 3.000 Dollar je Feinunze stets ein guter Kauf sei. Auch vom Ölpreis erwartet die Mehrheit der Banken keine großen Sprünge. Die Internationale Energieagentur IEA prognostiziert für das kommende Jahr einen Angebotsüberschuss. Auf dem erwarteten Niveau können jedoch Ölförderfirmen gut verdienen.

Gleich mehrere Gründe sprechen für Investments in Industriemetalle. Zum einen gelten Rohstoffe grundsätzlich als Anlageklasse, die von einem inflationärem Umfeld profitiert und zur Risikostreuung beiträgt. Zum anderen stehen rund um den Globus riesige Infrastrukturmaßnahmen auf der Agenda, vor allem im Zusammenhang mit Klimaschutz.

"Eine konzertierte Anstrengung zur Erreichung des Ziels von deutlich unter 2,0 Grad Celsius würde bedeuten, dass sich der Mineralienbedarf für saubere Energietechnologien bis 2040 vervierfacht", sagt Daniel Ivascyn, Group Chief Investment Officer bei Pimco. Auch Agrarrohstoffe könnten sich 2022 abermals verteuern, unter anderem weil die Preise für Dünger extrem gestiegen sind. Allerdings kommt es hier häufig zu kurzfristigen, auch starken Schwankungen aufgrund aktueller Wetterbedingungen.

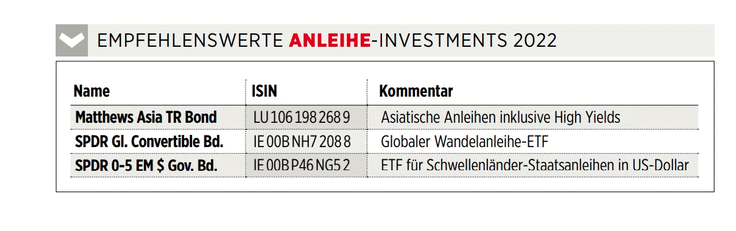

Anleihen

Die anstehende Zinswende macht es den Anleihe-Investoren nicht leicht, führt sie doch üblicherweise dazu, dass Anleger ihr Geld in neue, höher verzinste Bonds umschichten, wodurch die Kurse "alter" Anleihen fallen. Das Team um Goldman-Sachs-Chefvolkswirt Jan Hatzius hält hier unangenehmen Überraschungen für denkbar: Denn eine höhere Inflation würde zu einer stärkeren Straffung der Geldpolitik sowie möglicherweise zu deutlich höheren Zinsen führen, als momentan von Anleihe-Investoren eingepreist werden.

Die Zentralbanken der Schwellenländer sind da mehrere Schritte voraus. Daher sieht nicht nur M & G-Bondexperte Jim Leaviss in Schwellenländeranleihen die beste Anlagemöglichkeit für festverzinsliche Wertpapiere trotz höherer Risiken: "Wir haben uns die realen Renditen der traditionellen Anleihen der Industrieländer angesehen - in Europa liegen sie bei minus zwei Prozent. Aber in den Schwellenländern kann man positive reale Renditen von zwei und drei Prozent erzielen." Eine weitere Empfehlung für unsichere Zeiten: Wandelanleihen. Sie profitieren von Aufwärtsbewegungen am Aktienmarkt, fallen jedoch in Abschwungphasen weniger stark.

Dieser Artikel erschien zuerst am 20.12.2021 auf boerse-online.de

Diesen Beitrag teilen: