BaFin warnt vor Krypto-Anteilen

In der Startup-Szene ist es schick geworden, eigene Währungen zu kreieren und digitale Anteile zu verkaufen, anstatt sich klassisch über Kredite oder die Börse zu finanzieren. Sogar Angestellte werden zum Teil mit „Coins“ oder „Tokens“ bezahlt. Die Finanzaufsicht BaFin warnt nun vor den Risiken solcher sogenannter Initial Coin Offerings (ICOs).

10.11.2017 | 11:20 Uhr

Unternehmensgründungen sind ein riskantes Unterfangen. Das größte Problem, mit dem Gründer vor allem in den Anfangsjahren zu kämpfen haben: Die Ausgaben sind oft höher als die Einnahmen. Das liegt schon allein daran, dass in der Regel die erst einmal kräftig investiert werden muss, um überhaupt ein Geschäft betreiben zu können.

Deshalb überrascht es nicht, dass sich die Startup-Szene immer wieder neue Ideen einfallen lässt, um Investoren dafür zu begeistern, vor allem in der kritischen Anfangsphase Geld in Unternehmen zu stecken. Das Versprechen: Sei früh dabei und profitiere von dem noch unentdeckten Potenzial!

Neue Hoffnung für Gründer

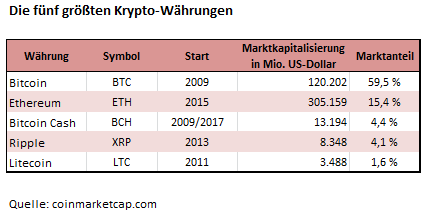

Der jüngste Trend in diesem Geschäft sind sogenannte ICOs. ICO steht für Initial Coin offering. Bei einem ICO wird Geld für Projekte eingeworben. Investoren erhalten für ihr Geld sogenannte Tokens oder Coins. Dabei handelt es sich um eigens konzipierte Kryptowährungen, letztlich eine Art virtueller Gutscheine. Wird ein Projekt ein Erfolg, steigt auch der Wert der erworbenen Anteile – das jedenfalls ist die Hoffnung, die mit ICOs verbunden ist. Mittlerweile haben sich ICOs in der Szene fest etabliert. Allein 2016 wurden über 100 Millionen US-Dollar in ICOs gesteckt. Und auch die Anzahl von Krypto-Währungen steigt stetig. Angelockt vom Erfolg der virtuellen Währung Bitcoin, gibt es bereits mehr als 100 digitale Nachahmer-Produkte.

Neue Gefahren für Investoren

Der Siegeszug der ICOs hängt auch damit zusammen, dass sie die logische Fortsetzung verschiedener erfolgreicher Trends zu sein scheinen: ICOs erscheint wie Crowdfunding mit Krypto-Währungen, und die Namensähnlichkeit zu IPOs ist sicher kein Zufall.

Doch so einfach sei die Sache nicht. Darauf weist nun ausdrücklich die BaFin hin. „Wie bei den meisten aktuellen Trends zieht das hohe öffentliche Interesse an ICOs auch Betrüger an“, warnt die Finanzaufsicht in einem aktuellen Rundschreiben. Durch die begriffliche Nähe zu IPOs- also Börsengängen – werde der Eindruck erweckt, ICOs seien mit Aktienemissionen vergleichbar, was jedoch weder technisch noch rechtlich der Fall ist, so die Aufseher.

Konkrete Risiken

Die BaFin weist auf sehr konkrete Probleme mit ICOs hin, zum Beispiel, dass die im Rahmen von ICOs erworbenen Tokens häufig großen Preisschwankungen unterliegen. Es bestehe das Risiko eines nicht liquiden oder gar nicht vorhandenen Zweitmarkts, auf dem Anleger die von ihnen jeweils erworbenen Tokens wieder veräußern können, um aus der Investition wieder gewinnbringend auszusteigen.

Ein weiteres Risiko: Typischerweise befinden sich Vorhaben, die über ICOs finanziert werden, in einem sehr frühen, meist experimentellen Stadium, so dass Entwicklung und Geschäftsmodell entsprechend unerprobt sind. Gleichzeitig sind die in den begleitenden „Whitepapern“ oder Vertragsbedingungen (Terms and Conditions) behaupteten Funktionsweisen der jeweiligen Tokens anhand des zugrundeliegenden Programmiercodes (Smart Contract) aus Anlegersicht oft schwer zu überprüfen. Der Code kann sich zudem als angreifbar und damit manipulierbar erweisen.

Hinzu komme, dass die Angaben der Anbieter oft unzureichend sind: Im Gegensatz zu regulierten Prospekten ist die Dokumentation in den Whitepapers und Vertragsbedingungen oft objektiv unzureichend, unverständlich oder gar irreführend. Aufgrund fehlender gesetzlicher Vorgaben und Transparenzvorschriften sei der Verbraucher allein auf sich gestellt, wenn es daran gehe, die Identität, Seriosität und Bonität des Token-Anbieters zu überprüfen und das angebotene Investment zu verstehen und zu bewerten. Auch der Schutz personenbezogener Daten nach deutschen Maßstäben sei nicht gewährleistet, so die BaFin.

Vorsicht Falle

Die größte Gefahr sieht die BaFin darin, dass der graue Kapitalmarkt zunehmend unseriöse Angebote kreiert. Die systembedingte Anfälligkeit von ICOs für Betrug, Geldwäsche und Terrorismusfinanzierung erhöhe der BaFin zufolge das Risiko, dass Anleger das eingesetzte Kapital verlieren.

Die Aufsicht weist auch darauf hin, dass sie selbst eine Gefahr für Investoren darstellt: „Maßnahmen der Behörden gegen Betreiber oder sonstige Personen und Unternehmen, die in illegale Geschäfte einbezogen sind“, könnten dazu führen, dass entsprechende Tokens und Coins solcher Unternehmen plötzlich wertlos werden. Die ganz realen Gefahren virtueller Anteile sollte also nicht unterschätzt werden.

(MvA)

Diesen Beitrag teilen: