Studien: Welche Fondsmanager den Markt schlagen

Für aktiv gemanagte Fonds ist schwierig, nach Kosten eine bessere Performance als ihr jeweiliger Marktindex zu erreichen. Über den Anteil erfolgreicher Fonds nach Regionen und Anlagesegmenten informieren drei aktuelle Auswertungen.

27.04.2023 | 07:05 Uhr von «Ulrich Lohrer»

Der Wettbewerb unter Fonds ist hart. Anleger und unabhängige Finanzvermittler beobachten ständig aktualisierte Fonds-Rankings auf der Suche nach dem Fonds mit der besten Performance. Die Anbieter aktiv gemanagte Fonds stellen Anlegern eine bessere Wertentwicklung als der „Markt“ in Aussicht. Die zusätzliche Rendite wollen die Fondsmanager erreichen, indem sie unterbewertete Aktien kaufen und diese verkaufen, wenn sie überbewertet sind. Diese Aktien oder Anleihen versuchen sie durch aufwändige fundamentale und quantitative Analysen der Daten der Unternehmen herauszufinden. Dieser Aufwand spiegelt sich auch in den Verwaltungskosten wider. Stellvertretend für den Markt wird dabei in der Regel der Index als Benchmark der jeweiligen Anlageklasse und Region herangezogen, in der der aktiv gemanagte Fonds investiert. Mit börsengehandelten Fonds (ETF) können Anleger allerdings auch in Fonds investieren, die mit sehr geringen Kosten den jeweiligen Index abbilden. Gemanagte Fonds stehen also nicht nur untereinander, sondern auch im Wettbewerb mit den passiv investierenden ETFs. Laut dem US-Ökonom Eugene Fama haben die aktiv gemanagten Fonds dabei schlechte Karten den Markt – sprich Index-ETFs – dauerhaft zu schlagen. Nach seiner Theorie der effizienten Märkte (efficient market hypothesis – kurz: EMH), für die er 2013 den Wirtschaftsnobelpreis erhielt, sind in den Aktienkursen bereits alle öffentlich zugänglichen (schwache EMH) oder auch alle private Insider- (strenge EMH) Informationen enthalten.

Laut SPIVA konnten 2022 viele US-Small-Caps-Fondsmanager den Markt schlagen

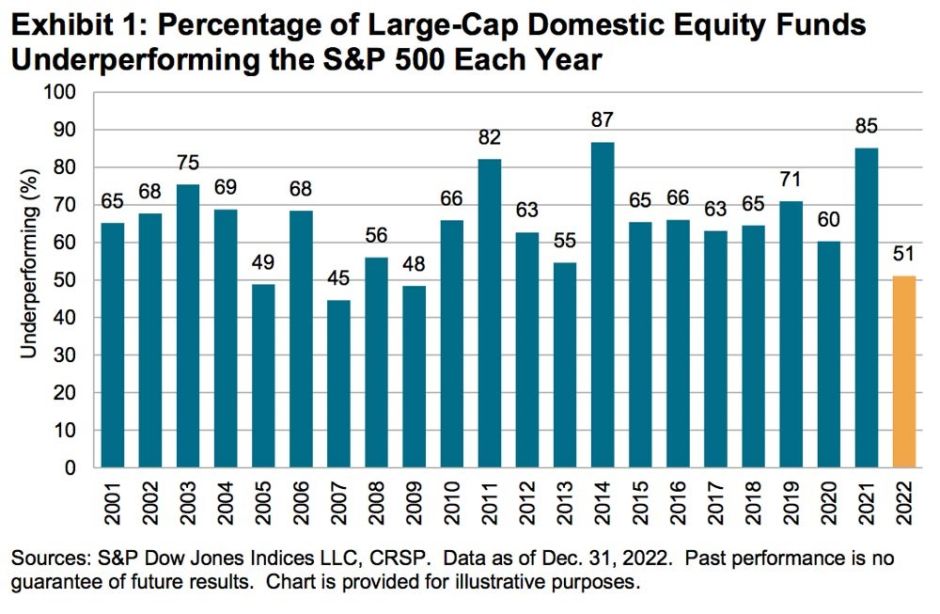

Bereits seit längerer Zeit werten jedes Jahr zwei Analysehäuser – Standard & Poor mit Schwerpunkt auf die USA und Morningstar mit Schwerpunkt auf Europa – aus, wieviel der aktiv gemanagten Fonds mit ihrer Performance die jeweiligen Indizes schlagen. Nach dem aktuellen SPIVA-Report von Standard & Poor, der die Ergebnisse von 2022 für 18 unterschiedlichen US-amerikanischen und vier internationalen Aktienfondskategorien ausgewertet hat, konnte die große Mehrheit der Fonds ihren Index allerdings nicht schlagen. Bei der größten und am umfassendsten analysierten Fondskategorie, die der großen Aktiengesellschaften in den USA (US large caps), entwickelten sich im vergangenen Jahr 51 Prozent der gemanagten Aktienfonds schlechter als der Markt – gemessen am S&P 500. Dabei waren 2022 noch außerordentlich viele Fonds in dieser Kategorie erfolgreich. Seit 2009 war es das Jahr mit dem höchsten Anteil gemanagter Fonds, die den S&P 500 schlagen konnten. 2021 hatten sich noch 85 Prozent dieser Fonds schlechter als der S&P 500 entwickelt (siehe Grafik1).

In anderen Fondskategorien war 2022 der Anteil der „Underperformer“ sogar noch höher. So entwickelten sich 63 Prozent der Fonds, die sich auf mittelgroße Aktiengesellschaften fokussierten, schlechter als der S&P MidCap 400. Unter den gemanagten Immobilienaktienfonds lagen sogar 88 Prozent unter ihrer Benchmark. Besonders hoch war dagegen der Anteil erfolgreicher Fonds die sich auf kleinere US-Aktiengesellschaften (Small Caps) spezialisiert hatten. 59 Prozent der Small-Cap-Value-Fonds konnten ihre Benchmark erreichen oder übertreffen und 60 Prozent der Small-Cap-Core-Fonds gelang dies. Ein Grund für den hohen Anteil erfolgreicher Small-Caps-Fonds, könnte die höhere Marktineffizienz in diesem Sektor sein. Für kleinere Aktiengesellschaften werden oft nicht so viele und gute Informationen wie für große Aktiengesellschaften publiziert. Fondsmanager, die sich auf Small Caps spezialisiert haben, könnte sich ihr mühsam recherchierter Informationsvorsprung durch eine Überrendite ausgezahlt haben. Gegen diese These spricht allerdings, dass vor 2022 die große Mehrzahl der auf Small-Caps fokussierten Fonds schlechtere Ergebnisse als ihr jeweiliger Index auswiesen. Auch bei anderen Fondskategorien ist der Anteil erfolgreicher gemanagter Fonds über die Jahre hinweg keinesfalls konstant. Ob und wie viel Fonds erfolgreicher als ihr Index waren, scheint eher vom Zufall als von einer scheinbaren Marktineffizienz abzuhängen. Es überwiegen allerdings für alle Kategorien deutlich die Jahre, in der die Mehrheit der gemanagten Fonds ihre Indizes nicht schlagen konnten.

Morningstar: Aktive Fondsmanager haben ihre Vorteile nicht genutzt

Für europäische Fonds stellt der „Morningstar European Active/Passiv Barometer 2023“ den gemanagten Fonds ebenfalls ein schlechtes Zeugnis aus. Ausgewertet wurden fast 26.000 aktive und passive Fonds im Jahr 2022. Die untersuchten Fonds verwalten ein Vermögen von rund 5,1 Billionen Euro. Geprägt waren wie in den USA auch in Europa die Märkte von gleichzeitig hohen Kursverlusten von Anleihen und Aktien. „In einem solchen Umfeld würde man erwarten, dass aktive Manager in der Lage sind, ihre passiven Konkurrenten zu übertreffen. Am Jahresende zeigte sich jedoch, dass nur 29 Prozent der aktiven Aktienmanager in der Lage waren, zu überleben und ihre passiven Konkurrenten im Kalenderjahr 2022 zu übertreffen“, so das Fazit von Monika Dutt, Direktorin für passive Strategien bei Morningstar bei der Präsentation der Studie Anfang März. Im Durchschnitt übertrafen nur 30,5 Prozent der aktiven Fonds in den 43 von Morningstar analysierten Aktienkategorien mit einer besseren Performance ihre passiven Konkurrenten. Nur drei Aktienkategorien wiesen 2022 eine Erfolgsquote von 50 Prozent oder mehr für aktive Manager auf, so der Bericht. Dies waren europäische gemanagte Fonds, die in Kanada (Erfolgsquote: 50 Prozent), in große Unternehmen in den USA nach dem Value-Ansatz (Erfolgsquote: 66,2 Prozent) und Fonds, die in türkische Aktien (Erfolgsquote: 80 Prozent) investierten.

Gemanagte Rentenfonds mit höherer Erfolgsquote als gemanagte Aktienfonds

Fondsmanager festverzinslicher Wertpapiere schnitten dagegen laut Morningstar 2022 besser ab. In einem Umfeld steigender Zinsen konnten aktive Anleihemanager Wertpapiere mit kürzerer Duration kaufen und so das Zinsrisiko verringern. Die Duration misst die Empfindlichkeit des Kurses einer Anleihe gegenüber Zinsänderungen. So lag die durchschnittliche Erfolgsquote gemanagter Anleihefonds in 23 Kategorien bei 46 Prozent. In neun Kategorien der verzinslichen Wertpapiere lag die Erfolgsquote sogar bei oder über 50 Prozent. Besonders erfolgreich waren die gemanagte Fonds der Kategorien Euro-Geldmarkt (Erfolgsquote: 82,4 Prozent) und gemischter Euro-Anleihen ( 85,9 Prozent).

Der Anteil gemanagte Fonds, die ihren Index schlagen konnte, sinkt jedoch deutlich mit der Anlagedauer (siehe Grafik2-Morningstar). Zudem steigt mit der Anlagedauer auch der Anteil der Fonds, die in dieser Zeit geschlossen wurde (grauer Balkenteil). Dies trifft sowohl bei Aktien- (Grafik: Active Equity Managers´Year End Outcomes) wie auch bei den Anleihenfonds (Grafik: Active Fixed-Income Managers´Year End Outcomes) zu.

Scope: Nach Anlagevolumen waren Fonds Aktien Deutschland besonders schlecht

Auch die deutsche Ratingagentur Scope Analysis hat die Ergebnisse gemanagter Fonds im Verhältnis zu ihrem Vergleichsindex (Peergroup) untersucht. Danach konnten im vergangenen Jahr 624 von knapp 1900 aktiv gemanagte Aktienfonds aus den acht analysierten Peergroups nach Kosten die Performance des Vergleichsindex übertreffen. Obwohl sich damit der Outperformance-Anteil gegenüber 2021 um vier Prozentpunkte verbessert hatte, konnte 2022 nur jeder dritte Fonds seinen Vergleichsindex schlagen. Am höchsten war 2022 der Anteil der gemanagten Fonds, die ihren Vergleichsindex schlagen konnten, mit 49,2 Prozent in der Peergroup Aktien Asien Pazifik ex Japan. Scope untersuchte zudem auch die Erfolgsquote in Abhängigkeit des Anlagevolumens der Fonds. Hierbei wird also nicht auf die Anzahl der Fonds abgestellt, die den Vergleichsindex schlagen konnten, sondern auf den Anteil der Assets under Management der jeweiligen Peergroups. In der Peergroup mit dem höchsten Anlagevolumen (445 Milliarden Euro), die Kategorie Aktien Welt, konnte nur für 26,7 Prozent der angelegten Fondsgelder ein besseres Ergebnis erreicht werden als der Index. Am geringsten war das Outperformance-Ratio ausgerechnet in der Peergroup Aktien Deutschland mit mageren 6,7 Prozent (siehe Tabelle Scope).

Indexfonds setzen gemanagte Fonds und Vermittler vermehrt unter Druck

Der relativ geringe Anteil erfolgreicher gemanagter Fonds spiegelt sich auch in dem seit Jahren wachsenden Marktanteil der Index-ETFs wider. Aktuell ist der Anteil des in gemanagten Fonds angelegten Kapitals noch weit größer als das passiv gemanagte Kapital. So waren laut dem 2021 Investment Company Fact Book Ende 2020 in den USA 14,8 Billionen US-Dollar in aktiv gemanagte Fonds und „nur“ 4,8 Billionen US-Dollar in passive gemanagte Fonds investiert. In Deutschland wurden im Februar 2023 laut der Investmentstatistik der Deutschen Bundesbank von den insgesamt 7719 offenen Investmentfonds mit einem Fondsvermögen von 2,56 Billionen Euro nur 54,7 Milliarden Euro von 123 deutschen ETFs verwaltet. Doch vor allem der steigende Anteil der Kunden von Direktbanken und Broker setzen auf die kostengünstige und oft langfristig erfolgreichen Index-ETFs. Auch investieren die stark wachsenden Robo-Advisor, darunter der zur Volks- und Raiffeisenbank-Gruppe gehörende Marktführer Visualvest, vorwiegend in ETFs. Damit entgeht aber auch den Vermittlern ein zunehmender Anteil des Fondsgeschäfts und damit auch Provisionseinnahmen. Da das Angebot gemanagter Fonds weit größer als das der ETFs ist, bietet sich für Vermittler an, auf andere Aspekte als auf die langfristige Performance der Fonds hinzuweisen. So haben einige Anleger Präferenzen für bestimmte Anlagen, die sich besser oder nur über bestimmte gemanagte Fonds (Themenfonds, Mischfonds, bestimmte nachhaltige Investments, risikoarme Fonds, Immobilienfonds) als mit ETFs umsetzen lassen.

Diesen Beitrag teilen: