Vermögen der großen Fondshäuser schrumpft

Eine aktuelle Studie zeigt: Nach vier Wachstumsjahren in Folge ist das Gesamtvermögen der weltweit 500 größten Fondshäuser erstmals gesunken. Positive Ausnahme: Alternative Anlagen haben gegen den Trend kräftig zugelegt.

31.10.2016 | 10:58 Uhr

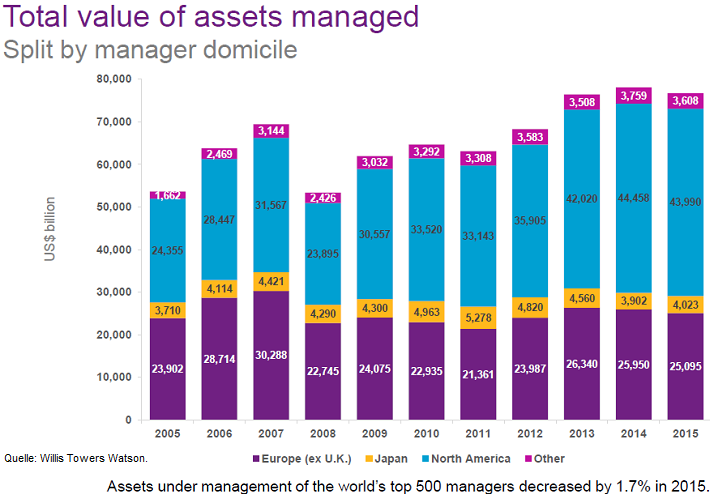

Nach vier Wachstumsjahren in Folge ist das Gesamtvermögen in US-Dollar der weltweit 500 größten Fondshäuser erstmals gesunken. Dies geht aus einer gemeinsamen Studie des US-Finanz- und Wirtschaftsmagazins „Pension & Investments“ und Willis Towers Watson hervor. Demnach sank das gesamte verwaltete Vermögen Ende 2015 im Vergleich zum Vorjahr um 1,7 Prozent auf 76,7 Billionen US-Dollar. In den vier Jahren zuvor war das verwaltete Vermögen um 17,4 Prozent gestiegen.

Die goldenen Zeiten sind vorbei

Für den Rückgang an Fondsvermögen haben die Verfasser der Studie mehrere Erklärungen. Insbesondere die Veränderungen in der Portfolioallokation fallen ihnen auf. „Im vergangenen Jahr haben das Niedrigzinsumfeld und Währungsschwankungen die Vermögensverwalter weltweit vor Herausforderungen gestellt. Erschwerend hinzukommt, dass die goldenen Zeiten sich nun eindeutig ihrem Ende neigen“, sagt Nigel Cresswell, verantwortlich für das Investment Consulting bei Willis Towers Watson Deutschland, und fügt hinzu: „Die Assetmanager wurden seit 2002 mit Ausnahme des Krisenjahres 2008 von jährlich wachsenden Vermögen verwöhnt. Ein Grund dafür waren auch die steigenden Marktrenditen. Doch die Erwartungen für ein starkes Wachstum in traditionellen Assetklassen sehen nun weniger vielversprechend aus“, sagt Cresswell.

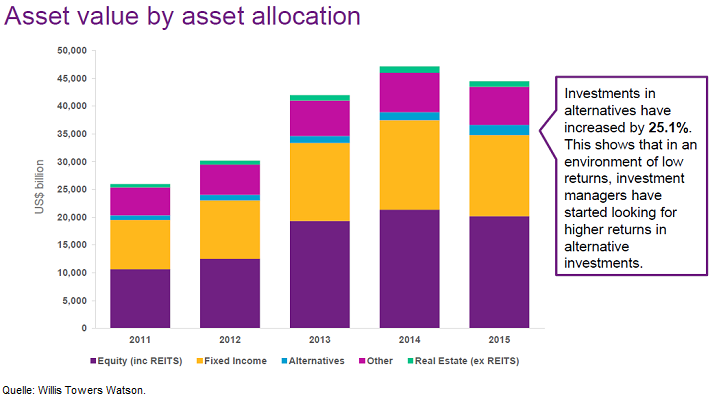

Dass sich die Investoren darüber im Klaren seien, könnte man an dem steigenden Anteil von alternativen Anlagen wie Investitionen in Infrastruktur, Hedgefondsstrategien oder Rohstoffanlagen erkennen.

Noch dominieren klassische Anlageklassen die Portfolien

Die durchschnittliche Zusammensetzung der Portfolien der 500 weltweit größten Vermögensverwalter hat sich seit 2014 zwar wenig verändert. Die Aktienquote lag im vergangenen Jahr nahezu unverändert bei rund 45 Prozent und die Anleihequote bei fast 33 Prozent. Immobilien machten rund zwei Prozent aus, der Anteil sank leicht um 0,2 Prozentpunkte.

Einzige Ausnahme: Alternative Anlagen. Hier stockten die Vermögensverwalter kräftig auf – um 25 Prozent. „Alternative Anlagen haben mit Blick auf das geringe Ausgangsniveau Nachholbedarf. Bemerkenswert ist dennoch, dass sie seit fünf Jahren erstmals einen Anteil von vier Prozent in den Portfolien erreichen und sich das Wachstum dieser Anlageklasse verstetigt“, sagt Cresswell. Dieser Trend sei ein Indikator.

„Der Anstieg von alternativen Anlagen zeigt deutlicher als alles andere, wie sehr Investoren in einem Umfeld, das auf der einen Seite von sinkenden Zinsen und auf der anderen Seite von zunehmenden Unsicherheiten geprägt wird, unter Druck stehen“, so Cresswell. Sie müssten andere Wege gehen, um eine echte Diversifikation und auch höhere Renditen zu erzielen. „Ein Strategiewechsel hin zu alternativen Anlageklassen, bei denen Fondsmanager attraktive Illiquiditätsprämien abschöpfen können, um sinkende Zinsen und das abnehmende Marktbeta auszugleichen, ist essenziell“, betont Nigel Cresswell.

Institutionelle Kunden investieren mehr in alternative Anlagen

Auf der institutionellen Kundenseite nimmt schließlich die Nachfrage nach anderen Lösungen zu. Schon jetzt umfasst der Studie zufolge das internationale Durchschnittsportfolio einer Pensionseinrichtung zu 27 Prozent alternative Anlagen sowie Immobilien, wie aus einer weiteren Erhebung von Willis Towers Watson hervorgeht.

Deutsche Pensionseinrichtungen, die mit einem Anleiheanteil von mehr als 60 Prozent aufgrund der im internationalen Vergleich strengeren regulatorischer Bestimmungen deutlich konservativer ausgerichtet sind, legen insgesamt 13 Prozent in alternative Anlagen und Immobilien an. „Die Strategien für alternative Anlagen sind deutlich komplexer. Sie verlangen einem Investor mehr Fähigkeiten ab als klassische Aktien- und Anleihestrategien. Ein ganzheitliches Risikomanagement und eine Best-in-Class-Implementierung ist hier unumgänglich“, erläutert Nigel Cresswell die sich abzeichnende auseinandergehende Schere zwischen Angebot und Nachfrage.

Die großen US-Vermögensverwalter legen gegen den Trend zu

Angesichts der Aufteilung der größten 500 Vermögensverwalter im Vergleich zu den führenden 20 Fondshäusern fällt auf, dass die Gruppe der 20 größten auch 2015 mit BlackRock, Vanguard und State Street an der Spitze ihren Anteil am Vermögen auf knapp 42 Prozent etwas ausbauen konnte. Das Vermögen sank im Vergleich zum Vorjahr um ein Prozent. Das Minus war damit niedriger als im Gesamtschnitt (minus 1,7 Prozent). Zu den ersten 20 gehören aus Deutschland die Allianz (Platz 5) und die Deutsche Bank (Platz 11).

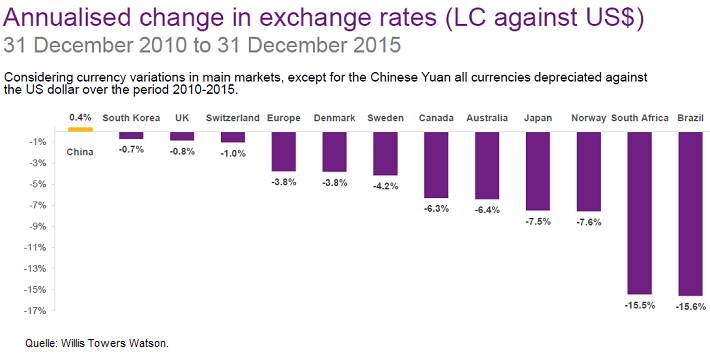

In US-Dollar hat sich der Anteil der Fondshäuser aus den Vereinigten Staaten um mehr als zehn Prozentpunkte auf rund 53 Prozent deutlich erhöht – unter den größten 20 stammen zwölf aus den USA. Die 20 größten US-Fondshäuser konnten ihr Vermögen sogar um ein Prozent steigern, während hingegen die 20 größten europäischen Vermögensverwalter in US-Dollar Verluste in Höhe von rund drei Prozent verbuchten. „Allerdings spielen hier auch Währungseffekte hinein – abgesehen vom chinesischen Yuan hat seit Ende 2010 jede Währung gegenüber dem US-Dollar nachgegeben. Der Euro wertete seitdem im Schnitt pro Jahr um 3,8 Prozent ab“, erläutert Cresswell.

Was die Frage aktiv versus passiv angeht, macht aktives Fondsmanagement mit 78,3 Prozent weiterhin die überwiegende Mehrheit unter den größten 500 aus. Und das, obwohl die größten drei Fondshäuser zugleich auch die führenden Anbieter von passiv gemanagten Exchange Traded Funds (ETF) sind.

Die gesamte Studie Pension & Investments von Willis Towers Watson als pdf-Dokument.

(MvA)

Diesen Beitrag teilen: