CAT-Bonds: Risiken sind nicht unerheblich

Katastrophen-Anleihen gelten aktuell als mögliche Alternative, um die EZB-Zinsdürre zu überstehen. FundResearch analysiert, was von den Produkten zu halten ist.

16.05.2017 | 11:04 Uhr

Deutschland gehört zu den Plätzen auf der Erde, mit denen es der liebe Gott aus meteorologischer Sicht relativ gut gemeint hat: von Naturkatastrophen verheerenden Ausmaßes bleibt das zentraleuropäische Kernland meist verschont. Wenn eine Naturkatastrophe eintritt, trifft es das Land aber meist heftig. Wie bei der Sturmflut, die 1962 Hamburg unter Wasser setzte oder als im Jahr 2007 der Orkan Kyrill quer durch die Republik fegte und große Landstriche verwüstete.

In diesen Fällen müssen Versicherungen für die immensen Schäden aufkommen. Um sich gegen drohende Zahlungsrisiken im Schadensfall abzusichern, emittieren seit Mitte der Neunziger Jahre immer mehr Unternehmen Anleihen, sogenannte CAT-Bonds. Zu ihnen zählen Versicherungen, aber auch Rückversicherer und betroffene Industrieunternehmen.

CAT-Bonds gehören zu den special-purpose-vehicles, die mit einer bestimmten Laufzeit ausgestattet sind und ereignisbezogen ausgegeben werden. Investoren können bspw. Anteile einer fünfjährigen Anleihe zeichnen, die ein Versicherer für den Fall eines Erdbebens in der Eifel ausgegeben hat. Tritt der Schadensfall ein, kann der Emittent auf das einbezahlte Kapital zurückgreifen und daraus die aufgetretenen Schäden begleichen. Im Gegensatz zu klassischen Unternehmensanleihen oder Staatsanleihen hängt die Rückzahlung nicht von der Bonität des Emittenten ab. Im Prinzip spekulieren Anleger also darauf, dass ein bestimmtes Naturereignis nicht eintreten wird oder, falls es eintritt, dass der Schaden unterhalb der versicherten Summe bleibt.

Im Schadensfall geht der Investor eines CAT-Bonds schlimmstenfalls leer aus

Das Ausfallrisiko bezeichnet Joachim Klement, Leiter Thematic Research bei der Credit Suisse, allerdings als durchaus vorhanden: „In der Geschichte gab es bislang nur einzelne CAT-Bonds, die nicht das ganze Kapital zurückzahlten.“ Dazu zählten zwei großen Wirbelstürme in den USA, sowie der Gau in Fukushima. „Die schlimme Katastrophe ist äußerst selten“, so Klement, „ führt aber in der Regel zu einem Verlust von über der Hälfte des Kapitals.“ Dennoch lagen selbst nach großen Unglücksfällen die Verluste durchschnittlich nur bei „drei bis vier Prozent“.

Das läge zum einen daran, dass im Schadensfall die Versicherer bis zu einem bestimmten Betrag selbst haften müssten. In einem zweiten Schritt würden dann Rückversicherer zur Kasse gebeten. Erst in letzter Instanz würde das Anleihenkapital zur Deckung verwendet.

Bleibt der Schadensfall innerhalb der Laufzeit aus, kann sich der Anleger über einen guten Ertrag freuen. Die Anleihen bieten zwar mittlerweile nur noch einen durchschnittlichen Zins an, allerdings fällt die Risikoprämie üppig aus. Schätzt der Emittent die Eintrittswahrscheinlichkeit des Schadensfalles auf ein Prozent ein, erhalten Anleger Prämien bis zu vier Prozent. Für eine Wahrscheinlichkeit von zehn Prozent steigt die Prämie auf bis zu 15%. Klement zufolge liegt die jährliche Rendite der Wertpapiere bei etwa fünf Prozent.

Viele der CAT-Bonds können nicht über die Börse erworben werden. So speziell wie die Anlagestrategie ist auch die Liquidität der Anleihen: CAT-Bonds werden überwiegend nicht täglich gehandelt sondern oft nur alle zwei Wochen. Käufer von CAT-Bonds stammen daher meist aus dem Institutionellen Bereich. Dennoch ist der Markt auch für Privatanleger geöffnet. Klement empfiehlt Privaten allerdings eher CAT-Bond-Fonds. Sie beinhalteten im Schnitt „50 bis 60 Katastrophenanleihen“. Das Risiko würde so angemessen gestreut.

Aber auch bei der Auswahl der Wertpapiere gilt besondere Vorsicht, um ein Klumpenrisiko zu vermeiden. Denn wenn der CAT-Bond-Fonds in verschiedene Papiere investiert, die das selbe Risiko abdecken, annulliert sich die Risikostreuung.

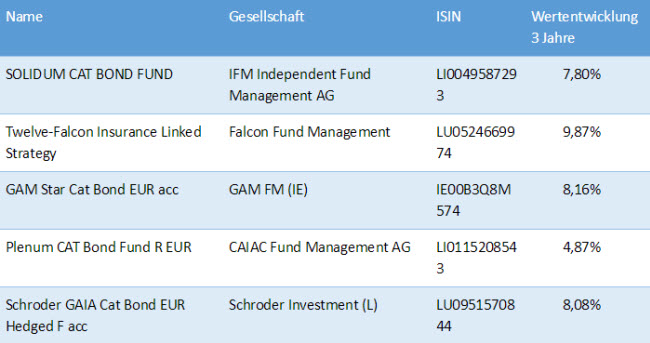

Fünf CAT-Bond -Fonds zur Übersicht

Quelle: Fundresearch, Stand 15.05.2017

(DW)

Diesen Beitrag teilen: