Mexiko und Südafrika als Alternativen

Staatsanleihen werfen interessante Renditen ab. Australien als sicherer Hafen. Japan zu risikoreich.

30.07.2012 | 11:53 Uhr

Aufgrund der angespannten Situation in der Eurozone, sollten Anleger einen Blick auf Staatsanleihen aus Mexiko und Südafrika werfen, so die Einschätzung von Brandywine Global, einer 100%-Tochter der US-Fondsgesellschaft Legg Mason. „Mexiko gehört zu den Märkten, die uns ganz besonders ansprechen“, erklärt Brian Hess, Portfoliomanager des Legg Mason Brandywine Global Fixed Income Fund (ISIN: IE0033637442). „Die 20-jährigen Staatsanleihen in Mexiko haben eine Rendite von sechs Prozent, die Inflation liegt zwischen 3,5 und vier Prozent und der Peso ist unterbewertet.“ Südafrikanische Anleihen zeigten bei zehn- und 30-jährigen Titeln Renditen von 7,5 bzw. 8,5 Prozent. Der südafrikanische Rand sei zudem auf ein Niveau gefallen, bei dem er bedenkenlos gehalten werden könne.

Daneben hat Hess hat seinen 825 Millionen-Euro-Anleihenfonds in den USA übergewichtet – mit Schwerpunkt auf kurzfristige Anleihen. Außerdem hält er eine Durationsübergewichtung in Australien, wodurch der Manager das Portfolio gegen sinkende Kurse absichern will. „Australien ist ein bonitätsstarker Markt und gehört zu unseren Absicherungsstrategien gegen eine Deflation“, erläutert er. Im Währungssegment hält der Fonds neben dem US-Dollar und dem britischen Fonds unter anderem den polnischen Zloty, den koreanischen Won, den malaysischen Ringgit, den chilenischen Peso und das ungarische Forint. Hier sieht Hess langfristig eindeutige Ertragschancen: „Nach den jüngsten Kursverlusten einiger Währungen besteht die Aussicht auf ansehnliche Erträge in der zweiten Jahreshälfte.“ Käufe des japanischen Yen kann der Portfoliomanager indes nicht rechtfertigen. Dies gelte umso mehr, weil die japanische Regierung nicht optimal agieren könne und Forderungen nach mehr quantitativer Lockerung laut würden. Viele Industrieländer seien mit einer alternden Erwerbsbevölkerung und einer beginnenden Deflation konfrontiert, wodurch sich eine Schwere zwischen Staatsausgaben und Steuereinnahmen öffne. „Besonders deutlich wird das in Japan“, so Hess, „wo die Regierung den Fehlbetrag zwischen Einnahmen und Ausgaben über Anleihen finanziert.“ Da die Staatsverschuldung mittlerweile 200 Prozent des BIP überschreite, kaufe er keine japanischen Anleihen. „Erst wenn sich die Fundamentaldaten verbessern, planen wir, wieder mehr Risiko zu wagen. Bis dahin bleiben wir bei unserer Strategie, hohe effektive Renditen und unterbewertete Währungen in Ländern zu identifizieren, die bereits heute über solide Fundamentaldaten verfügen oder in denen wir einen Katalysator für künftige Verbesserungen ausmachen können“, begründet Hess seine Strategie.

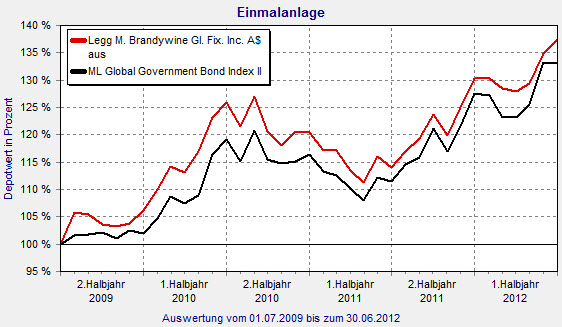

Mit dieser Strategie fährt Hess recht gut. In den vergangenen drei Jahren konnte er einen Wertzuwachs von 37,43 Prozent erwirtschaften. Die Volatilität in diesem Zeitraum liegt mit 9,8 Prozent auf dem Niveau des Vergleichsindex. Die Sharpe Ratio von 1,01 ist in Ordnung. Seit drei Jahren gelingt es Hess, die Benchmark des Fonds zu schlagen (siehe Chart).

LM Brandywine Global Fixed Income: Besser als die Benchmark

Quelle: FINANZEN FundAnalyzer (FVBS)

(PD)

Diesen Beitrag teilen: