Contrarian Investing: Mit dem FAST - Global Fund erfolgreich gegen den Strom schwimmen

Tobias Krause von Fidelity stellt auf der TiAM-Investmentkonferenz einen Fonds in den Fokus, der nicht auf Börsenlieblinge setzt – im Gegenteil.

07.05.2024 | 07:15 Uhr von «P.Gewalt und M. von Arnim»

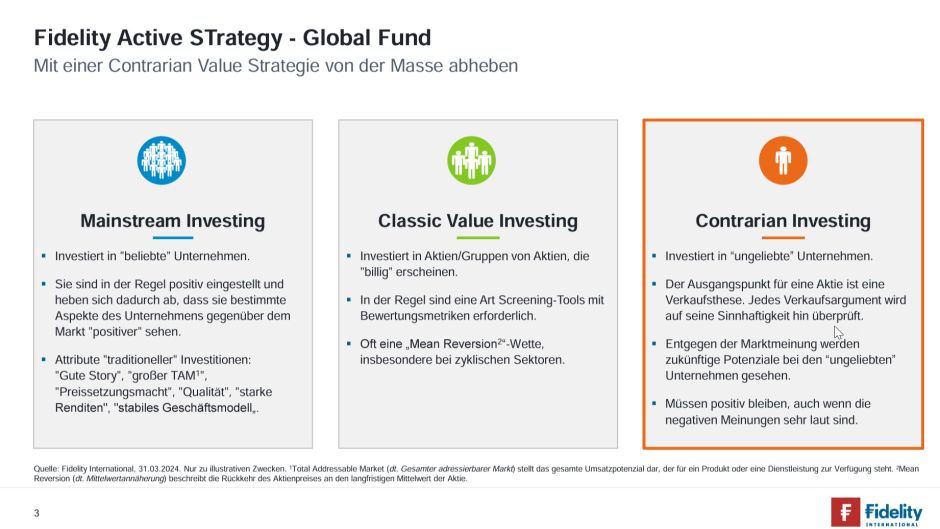

Tobias Krause, Produktstratege bei Fidelity, stellt in seinem Vortrag „Alles, außer gewöhnlich. Gegen den Strom schwimmen! Zeit für Contrarian Investing?“ die globale Contrarian Value Strategie von Fidelity vor und erklärt, wie das Management des Fidelity Active STrategy - Global Fund die Ideen konkret umsetzt. Zunächst zeigt er die Unterschiede des Contrarian-Ansatzes zum Mainstream- und zum klassischen Value-Investing auf. Im Mainstream-Investing, so Krause, würden oft „beliebte“ Unternehmen bevorzugt, während beim klassischen Value Investing in günstig erscheinende Aktien investiert werde. Contrarian Investing hingegen konzentriere sich auf „ungeliebte“ Unternehmen, wobei der Ausgangspunkt eine Verkaufsthese sei, die zu überprüfen sei. Diese Strategie erfordere eine gründliche Aktienanalyse und führt zu asymmetrischen Renditeerwartungen.

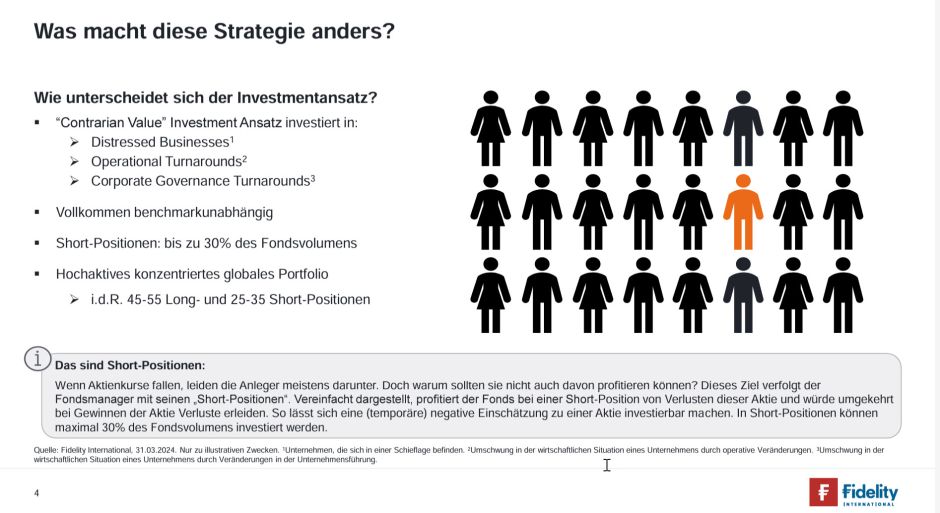

Die klassischen Analysekennzahlen würden bei der Titelauswahl jedoch nicht immer helfen. „Unternehmen etwa nach ihrem Kurs-Gewinn-Verhältnis zu bewerten, funktioniert häufig nicht, da viele Krisenkonzerne überhaupt keine Gewinne ausweisen.“ Bekannte Börsenweisheiten würden ebenfalls nicht weiterhelfen. „An „Never Catch a falling knife“ orientiert sich der Fondsmanager nicht. Viele der Unternehmen im Portfolio machen zum Zeitpunkt des Kaufs eine schlechte Aktienkursentwicklung durch.“ Ein exaktes Ende der Talfahrt sei in vielen Fällen nur sehr schwer zu prognostizieren. Dennoch könne der jeweilige Titel interessant sein, sollte das Fondsmanagement in diesem Zeitraum feststellen, dass der Markt auf längerfristige Sicht zu pessimistisch für dieses Unternehmen sei.Der Fidelity Active Strategy - Global Fund (kurz: „FAST - Global Fund“) orientiere sich auch an keiner Benchmark, so Krause. „Natürlich gibt es mit dem MSCI All Countries World Index eine Vergleichsbenchmark“, erklärt er. „Aber der Manager richtet sein Portfolio nicht danach aus, daher muss man als Anleger dieses Fonds bereit sein, auch größere Schwankungen um die Benchmark herum zu tolerieren.“

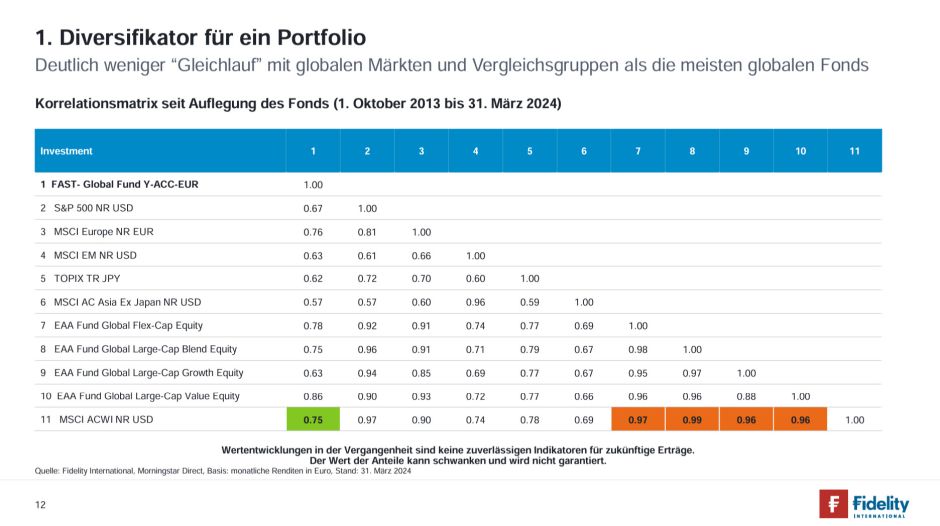

Bei dem Fonds handele es sich um eine sogenannte 130/30 Strategie, d.h. der Fonds könne bis zu 30 Prozent des Fondsvolumens zudem in Short-Positionen investieren. Dies ermögliche es, von Kursverlusten bestimmter Aktien zu profitieren. Insgesamt habe der Fonds bisher eine starke Performance gezeigt - könne aber nicht in jeder Phase besser als der breite Markt abschneiden. „Wenn man sich zum Beispiel das erste Quartal in diesem Jahr anschaut, stellt man fest, dass da der Momentum-Faktor den Markt klar outperformt hat“, sagt Krause. „In den ersten drei Monaten 2024 haben Aktien mit Schwerpunkt Künstliche Intelligenz kräftig zugelegt, die auch schon im Vorjahr sehr gut gelaufen sind.“ Aufgrund seines Anti-Momentum-Bias habe die Wertentwicklung des Fonds zu Beginn des Quartals dem Index nicht folgen können. „Kaum hat dieser Momentum-Faktor aber wie zuletzt geschwächelt, sehen wir eine deutliche Aufholbewegung des Fonds.“ Eine unter dem Strich sehr unterschiedliche Wertentwicklung von Fonds und breitem Markt in vielen Marktphasen – das zeige deutlich die Qualität des Fonds als Diversifikator. Die vergangenen drei Jahre hätten zudem bewiesen, dass der Fonds trotz seiner höheren Volatilität als Beimischung die Schwankungsbreite eines globalen Portfolios vermindern könne.

Krause hob zugleich die Bedeutung der Zusammenarbeit von Fondsmanager Dmitry Solomakhin mit seinen 18 Jahren Investmenterfahrung und dem Fidelity-Analystenteam hervor. Solomakhin könne auf das gesamte Fidelity-Expertennetzwerk zurückgreifen. „Über 100 Analysten versorgen ihn kontinuierlich mit außergewöhnlichen Investmentideen.“ Solomakhin sage auch immer, „habt keine Angst, Fehler zu machen“. Er sei schließlich derjenige, der die Entscheidung treffe, und dies dann auch gegenüber dem Vorstand vertreten müsse. „Läuft es gut, ist er aber auch derjenige, der die Leistung des Analysten honoriert.“ In diesem kreativen Umfeld würden immer wieder viele spannende Ideen generiert, weiß Krause. So finden sich eine Anzahl von Titeln wie etwa Siemens Energy oder Rolls-Royce im Fonds, die von der Mehrheit der Investmentprofis aktuell links liegen gelassen werden würden. Dies mache den Charme des rund 830 Millionen Euro schweren Portfolios aus.

Am Ende des Vortrags weist Krause auf einen neuen Fonds hin, dem FAST - Global Contrarian Long/Short Fund (ISIN: LU2753836357), der im März 2024 aufgelegt wurde. Dabei handle es sich um die marktneutrale „Variante“ des FAST Global Fund. Im Gegensatz zu den meisten marktneutralen Ansätzen weist dieser Fonds jedoch den vom FAST Global bekannten starken Contrarian Value Style auf. Dies führe isoliert betrachtet zwar zu höherer Volatilität als bei den meisten Ansätzen, sollte Anlegern aber zusätzliche Diversifikationsvorteile bringen, ohne gleichzeitig von der allgemeinen Entwicklung des Marktes abhängig zu sein.

Diesen Beitrag teilen: