„Wir sind ein Haus mit starken Überzeugungen“

Edmond de Rothschild kann nicht nur auf einen renommierten Namen bauen. Der Asset-Manager der Genfer Privatbank ist auch stark in Spezialbereichen, die bei professionellen Anlegern zurzeit besonders gefragt sind, erklärt die Deutschland-Vertriebschefin Regine Wiedmann

07.10.2022 | 07:15 Uhr von «Peter Gewalt»

TiAM: Sie sind jetzt seit gut einem Jahr für Edmond des Rothschild Asset Management tätig. Wie fällt ihr Resümee aus?

Regine Wiedmann: Kurz gesagt, extrem erfreulich. Schon bei meinem ersten Besuch bei Edmond de Rothschild Asset Management in Paris bin ich sehr herzlich und französisch charmant empfangen worden. In unserem Unternehmen geht es einerseits sehr familiär zu, andererseits aber auch betont unternehmerisch. Diese besondere Mischung zu erleben und in einem mittelgroßen Unternehmen mit sehr starkem Namen zu arbeiten, das macht mir große Freude.

TiAM: Welchen Stellenwert hat der deutsche Markt für Edmond de Rothschild Asset Management?

Wiedmann: Deutschland ist einer unserer Fokusmärkte. Das ergibt sich schon durch seine Größe. Deutschland macht rund 30 Prozent des gesamten europäischen Fondsmarkts aus, insgesamt werden hier vier Billionen Euro an Assets gemanagt. Gleichzeitig ist aber auch das Marktwachstum sehr stark. Doch das ist nur die geschäftliche Seite. Es fällt natürlich auch sehr ins Gewicht, dass die Familie Rothschild ihre Wurzeln hier in Frankfurt hat. Unserer Präsidentin des Verwaltungsrats, Ariane de Rothschild, liegt auch deshalb das Deutschland-Geschäft sehr am Herzen. Ihr unternehmerisches Bekenntnis zum deutschen Markt ist für mich und mein Team ein großer Ansporn.

TiAM: Wie groß ist denn Ihr Team?

Wiedmann: Als ich hier begann, waren wir zu neunt. Inzwischen ist unser Team auf 15 Mitarbeiter angewachsen, sechs davon im Sales- und fünf im Bereich Client Service & Sales Support. Wir sind ein überdurchschnittlich motiviertes und engagiertes Team, worauf ich sehr stolz bin.

TiAM: Welches Ziel hat für Sie Priorität?

Wiedmann: Ich möchte die Präsenz der Marke Edmond de Rothschild vergrößern und das große Potenzial des deutschen Marktes mit unseren Produkten verknüpfen. Die wichtigste Aufgabe dabei ist erst einmal, die Marke Edmond de Rothschild in Deutschland und Österreich zu stärken. Der Name Edmond de Rothschild ist natürlich vielen Anlegern ein Begriff. Es bleibt aber häufig die Frage, wie wir aufgestellt sind und für welche Investmentphilosophie unser Haus steht.

TiAM: Und wie lautet die Antwort?

Wiedmann: Wir haben einen sehr bekannten Namen mit einer 250 Jahre alten Familientradition. An der Spitze unseres Unternehmens steht eine Frau mit ihren vier Töchtern, und unsere Stärke ist, dass wir ein sehr großes Spezialangebot an Produkten mit sehr erfahrenen Experten haben, das sehr stark von Überzeugungen getrieben ist. Ariane de Rothschild betont stets, dass sie nur Strategien möchte, an die sie glaubt und die nachhaltig sind.

TiAM: Aber ist das auch rentabel?

Wiedmann: Wir sind eines der wenigen Familienunternehmen, das alle seine Geschäftsbereiche wie etwa die Bank, den Weinanbau, das Hotelmanagement und Private Equity rentabel gestaltet. Rentabilität ist für uns die ursprüngliche Form der Nachhaltigkeit und die wichtigste Grundtriebfeder bei all unseren Strategien. Dazu gehört auch, dass man all das, was man verdient, wieder in die reale Wirtschaft, in Real Assets investiert, um die Welt von morgen nachhaltig zu gestalten.

TiAM: Können Sie Beispiele für Ihr Angebot an Produkten nennen, die sehr stark von Überzeugungen getrieben sind?.

Wiedmann: Mit unserem sehr speziellen Know-how sind wir kein typischer Core-Market-Anbieter, egal ob sich dies auf Private-Markets-Produkte oder liquide Assets bezieht. Man findet uns daher meist neben den großen Core-Produkt-Anbietern. So kann man unseren Edmond de Rothschild Fund Big Data als Satellitenprodukt neben einem globalen Aktienprodukt ins Portfolio nehmen. Dieser Fonds berücksichtigt nicht nur die großen Techunternehmen, sondern auch die Gewinner der Energiewende und des Cybersecurity-Booms.

TiAM: Was bieten Sie im Bereich der Privaten Märkte?

Wiedmann: Auch im

Private-Markets-Bereich verfolgen wir Satellitenstrategien mit langjährigem

Spezial-Know-how. So haben wir einen Impact Infrastruktur Equity Fonds, der

Artikel-9-fähig ist und sich auf Umweltinfrastruktur spezialisiert. Es werden

die Themen Erneuerbare Energien &

Energieeffizienz, Wassermanagement und Abfallverwertung abgedeckt. Wir

verzichten auf Wind- und Solarenergie, und das Team hat eine über 25-jährige

Erfahrung auf diesem Spezialgebiet. Das sind Beispiele, die sehr gut in das

aktuelle Marktumfeld passen sowie unseren Brand schärfen. Gleichzeitig stoßen

wir auf wenig Konkurrenz , da wir bewusst als Satellitenanbieter agieren.

TiAM: Gilt diese Positionierung auch für den Anleihebereich?

Wiedmann: Ja, auch hier. Unser Haus managt rund 180 Milliarden Euro an Assets, 50 Prozent davon sind in der Privatbank und 50 Prozent im Asset-Management-Bereich gebunden, der Großteil davon in liquiden Strategien. Einen der längsten Track Records können wir im Nachranganleihebereich mit dem EdR SICAV – Financial Bonds bieten, der im aktuellen Umfeld schon wieder Zuflüsse verzeichnen kann. Zwei andere Beispiele stammen aus dem Schwellenländersektor. Da bieten wir eine Emerging-Markets-High-Yield- und eine Emerging-Markets-Staatsanleihen-Strategie an. Diese Fonds sind für Dachfondsmanager als Ergänzung ihres Portfolios sehr attraktiv.

TiAM: Was macht die so attraktiv?

Wiedmann: Beide Fonds unterscheiden sich sehr klar von herkömmlichen Schwellenländerstrategien. Dies zeigt sich schon durch den besonderen Regionenfokus. Beide Portfolios haben so gut wie kein Asien-Exposure, weil für das Fondsmanagement Asien insgesamt betrachtet keine Schwellenländerregion mehr ist. Das Management konzentriert sich auf tatsächliche Schwellenländer, etwa in Südamerika.

TiAM: Sind Investoren von Ihrem Ansatz einfach zu überzeugen?

Wiedmann: Mit unserem High-Conviction-Ansatz gehen wir aus Überzeugung bewusst weg von der Benchmark. Das ist in Deutschland keine Mainstream-Strategie, die einfach zu vermitteln ist. Der typische deutsche Investor agiert eher vorsichtig. Deshalb müssen sich aktive Strategien hierzulande erst einmal länger beweisen, ehe sie akzeptiert werden. Aber da hilft uns das aktuelle Marktumfeld, sowohl bei den Aktien- als auch Anleihestrategien.

TiAM: Weil Ihre Strategien besser sind?

Wiedmann: Insbesondere seit Jahresanfang haben sich unsere Strategien mit aktivem Ansatz sehr gut von ihren Peers abheben können, etwa der Edmond de Rothschild Fund Big Data, der zu einem Drittel Nicht-Big-Data-Titel enthält und ebenso die Themen Energiewende und Cybersecurity abdeckt. Ein anderes Beispiel ist der EdR Fund Bond Allocation, der sich als breit aufgestelltes, globales Fixed-Income-Allwetterprodukt stabil im aktuellen Marktumfeld zeigt. Das sind Strategien, die sowohl im Asset-Management als auch für den Advisory-Bereich gut geeignet sind.

TiAM: Inwiefern?

Der EdR Fund Bond Allocation und der EdR Fund Big Data sind übers Storytelling sehr gut bei Banken und Vertrieb im Beratungsbereich mit den Endkunden einzusetzen. An sich sind unsere High-Conviction-Fonds aber eher für diskretionäre Asset Allocators geeignet, also für Dachfondsmanager und institutionelle Investoren.

TiAM: Wie sieht Ihre Kundenstruktur aus?

Wiedmann: Wir haben uns bisher eher auf institutionelle Kunden konzentriert, hier im Bereich Private Markets insbesondere auf den Infrastructure-Debt-Bereich, wo wir zehntgrößter Manager weltweit sind. In Deutschland sind an diesen Lösungen insbesondere die Versicherer interessiert. Mein Fokus ist nun seit vergangenem Jahr, den Private-Markets-Bereich auszubauen, um die steigende Nachfrage zu bedienen. Diese wächst nicht nur bei den institutionellen Investoren, sondern insbesondere im Asset-Management-Bereich inklusive Privatbanken und auch bei den Family Offices. Das kommt uns zugute, da wir ein steigendes Interesse an unseren Private-Equity-Strategien wie Infrastructure Equity, aber auch an unseren gesamten Real-Assets-Strategien bemerken.

TiAM: Bietet Edmond de Rothschild auch Lösungen im Immobilienbereich?

Wiedmann: Wir haben ein Immobilien-Team mit 120 Mitarbeitern, das insgesamt knapp zwölf Milliarden Euro managt. Unter dem Namen Edmond de Rothschild REIM bieten wir ein breites Angebot auf der Real-Estate-Equity-Seite sowie eine im aktuellen Marktumfeld gut geeignete Real-Estate-Debt-Strategie. Auch in diesem Segment setzen wir auf Spezialitäten, die sich sehr gut als Satelliteninvestments eignen. So verfolgen wir eine Immobilienstrategie, die auf den privaten Mietwohnungssektor in Großbritannien setzt, der seit dem Brexit einen Aufschwung erlebt. Unser Logistik-Investmentfonds wiederum investiert nicht wie andere Fonds in die Logistikzentren außerhalb der Städte, sondern bewusst in kleinere Logistikhallen in den Stadtzentren.

TiAM: Welche Nachfragetrends gibt es aktuell bei professionellen Investoren?

Wiedmann: Auch aufgrund

der aktuellen Inflationslage sind sowohl bei institutionellen Anlegern als auch

im Whole-Sale-Markt insbesondere Private-Markets-Produkte beliebt. Bei den Real

Assets sind dies Infrastructure-Debt- und Real-Estate-Debt-Strategien, die als

Inflationsschutz und Diversifikator geeignet sind. Dann gibt es starkes

Interesse für unsere Artikel-9-fähige Impact-Umwelt-Infrastruktur-Equity-Strategie,

aber auch für Spezialthemen wie unseren Agri-Food-Tech-Private-Equity-

Fonds. Er ist ebenfalls Artikel-9-fähig und finanziert junge und innovative

Agri-Food-Technologie-Unternehmen. Das Team hat über 20 Jahre Erfahrung in

diesem neueren Bereich. Das ist eine Seltenheit.

TiAM: Was wollen Wholesale-Kunden?

Wiedmann: Im Wholesale-Bereich hat sich mit dem Thema „Private Markets Distribution Partnerships“ ein großer Trend entwickelt.

TiAM: Was heißt das konkret?

Wiedmann: Viele Banken interessieren sich für das Thema Private Markets, aber haben im Haus dafür keine Expertise und keine Ressourcen. Da wir in Deutschland und Österreich nur als Asset-Manager auftreten und keine Konkurrenz zu Banken und Privatbanken darstellen, können wir unsere Hilfe beim Aufbau geeigneter Strukturen im Bezug zu Private Markets anbieten. Denn rund um das Thema gibt es bei den Finanzinstituten viele offene Fragen, etwa was ihre Kunden steuerlich beachten müssen oder welches Private-Market-Vehikel für diejenigen geeignet ist, die bisher nur liquide investiert haben. Hier können wir ein Gesamtpaket rund um Private Markets anbieten.

TiAM: Kommen Impulse für neue Produkte eher von der Nachfrageseite oder aus dem eigenen Haus?

Wiedmann: Für mich ist es wichtig, dass diese Entwicklung von beiden Seiten angestoßen wird. Wir haben im Private-Markets-Bereich mit den Infrastructure-Debt-, Private-Equity- und Real-Estate-Strategien drei wichtige Säulen aufgebaut. Neue Produktideen werden immer wieder intern im Unternehmen angestoßen und diskutiert vor dem Hintergrund, welche Strategien man aus dem Real-Assets- und Nachhaltigkeitsgedanken noch anbieten sollte.

TiAM: Welche Entwicklungen in Bezug auf Nachhaltigkeit gibt es bei Ihnen?

Wiedmann: Nachhaltigkeit findet bei allen Produkten Berücksichtigung, aktuell geht es vor allem darum, dies etwa auf Konferenzen transparent zu machen. Ebenso haben wir wichtige vertriebsrelevante Bewertungen wie das FNG-Label im Blick. Wir haben zudem ein eigenes SRI-Team, das ein eigenes ESG-Rating erstellt. Dieser Innovationsgedanke ist bei Edmond de Rothschild traditionell fest verankert. Das kann man bei der Familie Rothschild weit zurückverfolgen. Rothschild hat schon grundlegende Infrastrukturprojekte wie den Suez-Kanal und die Eisenbahn in Österreich in der K.-u.-k.-Zeit unterstützt.

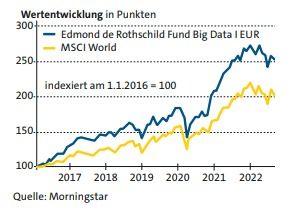

ÜBERZEUGENDE ENTWICKLUNG

Mit seinem zukunftsgerichteten Anlagefokus schlägt der EdR Fund Big Data seit Jahren den Weltaktienmarkt.

Der Fonds

| Fondsname | EDR Fund Big Data I EUR |

|---|---|

| Fondsmanager | J.-A. Marcireau, X. Bao |

| ISIN | LU 124 489 423 1 |

| Fondsvolumen | 1326 Mio. EUR |

| Auflagedatum | 31.08.2015 |

| laufende Kosten | 0,75 % (TER) |

| Wertzuw. 3 Jahre | 52,9 % |

Stand: 31.08.2022

Diesen Beitrag teilen: