Rentenfonds: Die besten Euro-Langläufer

Fondsparen zahlt sich auch mit schwankungsarmen Rentenfonds aus. FundResearch stellt die besten Rentenfonds Europa über zwanzig Jahre vor

01.06.2018 | 10:40 Uhr

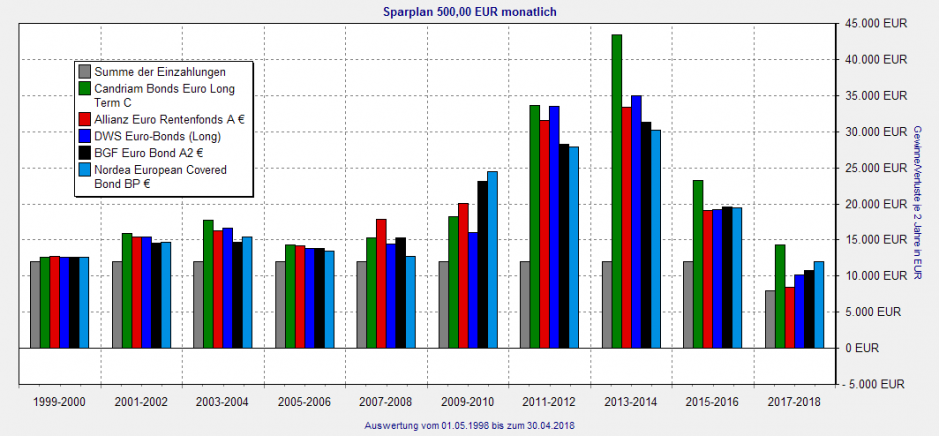

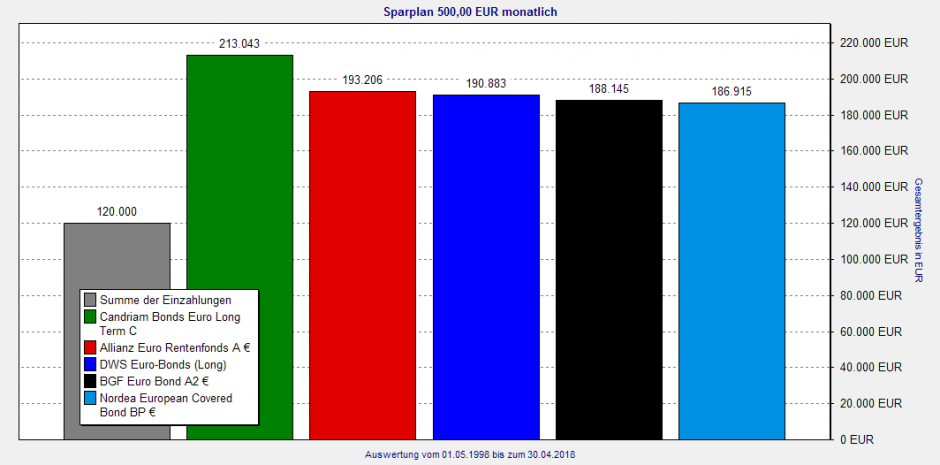

Sparpläne erfreuen sich in Deutschland zunehmender Beliebtheit. FundResearch schaut daher nach der Analyse europäischer Aktienfonds auf die Entwicklung bei europäischen Rentenfonds. Was liefern die besten Rentenfonds-Sparpläne über einen Zeitraum von zwanzig Jahren. Die Analyse führen wir mit der Berater-Software Finanzen FundAnalyzer durch. Die FVBS-Peergroup „Rentenfonds EUR/EUR hedged“ filtern wir nach Alter, Fondsart und Fonds-Währung. Alle Fonds im Feld sind mindestens zwanzig Jahre auf dem Markt und in der Fondswährung Euro aufgelegt. Indexfonds werden nicht berücksichtigt, alle anfallenden Kosten rechnet die Software bereits bei der Performance heraus. Wir gehen von einer monatlichen Sparrate von 500 Euro aus, in Summe werden über 20 Jahre 120.000 Euro in die Fonds eingezahlt. Rentenfonds erweisen sich über den langfristigen Zeitraum als gute Ertragspferde, die sich vor vielen Aktienfonds nicht verstecken müssen.

Ganz vorne steht in unserer Auswertung der Fonds einer US-Fondsgesellschaft. Der Sparplan mit dem Candriam Bonds Long Euro Term Class C (ISIN: LU0077500055) steht mit einem Wertzuwachs von über 77 % der Vergleichsgruppe voran. Er trägt über die Laufzeit einen Mehrwert von 93.043 Euro ins Depot. Anleger können nach 20 Jahren über ganze 213.043 Euro verfügen. Dem mit einem Volumen von nur 84 Mio. Euro relativ kleinen Fonds stehen seit knapp drei Jahren Nicolas Forest und Sylvain De Bus voran. In diesem Zeitraum rentiert der Fonds nur mit einem mager wirkenden Plus von 1,6 % p.a. Im Vergleich mit der Kategorie (0,08% p.a.) dennoch ein beachtlicher Wert und bester Wert unseres Vergleichsfeldes. Dennoch kommt der Fonds damit über die €uro FondsNote 3 nicht hinaus. Über zwanzig Jahre sind die Kennzahlen erfreulicher. Seine Wertentwicklung beträgt jährlich 5,25 % - Bestwert der Peergroup. Dafür ist der Candriam mit 5,81 % auch mit Abstand der volatilste Fonds der Gruppe. Angelegt wird überwiegend in Staatsanleihen mit einer Duration von mindestens sechs Jahren. Die größte Anleiheposition bilden italienische Staatsanleihen (3,5 %) und auch spanische Papiere sind mit 2,7 % unter den Top-Five.

Geduld zahlt sich aus: Schlussspurt des Candriam

Auch der zweitbeste Fonds des Vergleichsfeldes, der Allianz Euro Rentenfonds A (ISIN: DE0008475047), sattelt einen ordentlichen Betrag auf die Sparsumme. Sein Wertzuwachs beträgt über die Laufzeit 61 % bzw. 73.206 Euro. Der Allianz ist der älteste Fonds im Feld. Aufgelegt 1966 verwaltet er mittlerweile knapp 1,35 Mrd. Euro - ein echtes Schwergewicht. Wie dem Candriam steht auch hier ein Management-Team in der Verantwortung. Johannes Reinhard und Ralf Jülichmanns legen seit Ende 2013 das Fondsvermögen an. Seitdem hat der Fonds jährlich um gut 3,1 % zugelegt. Das reicht dennoch nur für €uro FondsNote 4. Über zwanzig Jahre steht ein Plus von 4,72 % p.a. bei einer geringen Volatilität von 3,8 %. Reinhard und Jülichmanns investieren hauptsächlich in verzinsliche Wertpapiere, die über eine gute Bonität verfügen, aus Industriestaaten stammen und eine durchschnittliche Duration von 3 bis 9 Jahren aufweisen. Auch dieser Fonds ist stark in Südeuropa investiert. Gut 45 % der Positionen bilden Anleihen aus Italien und Spanien.

Die drittbeste Ertragssteigerung liefert über zwanzig Jahre ebenfalls ein Fonds einer deutschen Fondsgesellschaft. Der DWS Euro-Bonds (Long) (ISIN: LU0044387529) bringt 4,41% jährlich über die gesamte Laufzeit ins Depot. Das macht in Summe 70.833 Euro. Aus 120.000 Euro Sparsumme werden so 190.833 Euro. Gemanagt wird der 50 Mio. Euro leichte Fonds von einer Deutschen. Andrea Überschär ist seit 1991 bei der DWS, seit 1997 stellt sie das Portfolio des DWS Euro-Bonds zusammen. Überschär allokiert mehr als die Hälfte des Fonds in BBB-Anleihen. Die übrigen Anteile stecken in noch besser bewerteten Investment-Grade-Papieren. Staatsanleihen machen mehr als 64 % des Portfolios aus. Die letzten drei Ertrags-Jahre fielen gerade einmal 1,1 % p.a. ab. Das ist zwar das Zehnfache des Durchschnitts, reicht aber nur für €uro FondsNote 3. Die Vola ist mit 3,93 % die zweithöchste der Peergroup und liegt knapp 0,5 % über dem Durchschnitt der Kategorie (3,51 %). Zu den Top-Five-Ländern gehören Frankreich (26,1%), Italien (19,6 %), Deutschland (16,5 %) sowie Spanien (13,3 %) und die USA (4,9 %).

Dass der größte Vermögensverwalter der Welt, BlackRock, nicht nur Indexfonds kann, beweisen die US-Amerikaner mit dem BGF Euro Bond A2 (ISIN: LU0050372472). Er rentiert über die Laufzeit mit 4,28 % jährlich, auf die Ansparsumme des Fonds packt der Fonds zusätzlich 68.145 Euro drauf. Das Fondsvolumen beläuft sich auf 4,83 Mrd. Euro, die Michael Krautzberger managt. Krautzberger leitet seit 2005 die Portfolio-Verwaltung und visiert maximalen Gewinn an. Dafür investiert er mindestens 80% des Vermögens in Investment-Grade-Papiere. Seinen hehren Zielen kam der Fonds zuletzt nicht nach. In den vergangenen drei Jahren lag der Ertrag durchschnittlich knapp unter einem Prozent. Das bringt dem Fonds die €uro FondsNote 3 ein. Frankreich (13,6 %), Spanien (11.1 %), Italien (10,2 %), Deutschland (9 %) und Großbritannien (8,3 %) bilden gegenwärtig die Anlageschwerpunkte Krautzbergers.

Mehrwert mindestens 66.915 Euro: Aktives Management lohnt sich

Empfehlenswert über die letzten zwanzig Jahre präsentiert sich auch der Nordea European Covered Bond Fund (ISIN: LU0076315455). Er bringt 186.915 Euro über die Ziellinie – ein Plus von 66.915 Euro. Jährlich wächst er im Schnitt um 4,22 % bei einer Vola von nur 3,3 % - weit unter dem Mittel seiner Kategorie. Auch der Nordea überschreitet die Milliardengrenze. Das Fondsvolumen beträgt gut 1,13 Mrd. Euro. Fondsmanager Henrik Stille, seit 2012 verantwortlich für den Fonds, liefert auf kurze Sicht die zweitbeste Performance im Feld: auf drei Jahre beträgt das jährliche Wachstum 1,52 % - rund zwanzigmal höher als der Kategorie-Durchschnitt. Zudem weist der Fonds mit 3,3 % die niedrigste Vola im Feld auf. Zum 30.04.18 gab es dafür die Auszeichnung mit der €uro FondsNote 1. Mindestens zwei Drittel des Investitionsvermögens müssen im Investment-Grade-Segment investiert sein. Im Gegensatz zu allen anderen Top-Performern investiert Stille überwiegend in Pfandbriefe. Zudem hält er vergleichsweise viele Positionen in skandinavischen Ländern. Gut 26 % des Vermögens ist derzeit in dänische Papiere allokiert, weitere 5,4% in schwedische sowie 3,5 % in norwegische. Drittgrößte Position bilden Anleihen aus Österreich (9,4 %). In Titel aus Spanien, Italien und Griechenland sind rund 25 % des Vermögens allokiert.

Diesen Beitrag teilen: