Hüfner/Hünseler: Die Schöne oder das Biest

| Die Schöne oder das Biest | |

| 06/2016 | |

| Martin Hüfner, Michael Hünseler | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

Die EZB Notenbank betritt geldpolitisches Neuland. Damit verbunden sind erhebliche Unsicherheiten und Risiken. Zu Recht stellen sich Investoren die Frage, ob der Kurs der EZB zielführend und noch vertretbar ist.

08.06.2016 | 15:27 Uhr

Am 10. März dieses Jahres beschloss die Europäische Zentralbank eines der umfangreichsten Lockerungsprogramme, die sie je in Kraft gesetzt hatte. Dabei betritt die Notenbank geldpolitisches Neuland. Damit verbunden sind erhebliche Unsicherheiten und Risiken. Zu Recht stellen sich Investoren die Frage, ob der Kurs der EZB zielführend und noch vertretbar ist.

1. Das Programm

Das Programm enthielt nicht nur Zinssenkungen bei der Hauptrefinanzierungs und der Einlagenfazilität. Es brachte auch neue langfristige Liquiditätsprogramme für die Banken. Darüber hinaus sah es eine Aufstockung des Wertpapierankaufsprogramms von monatlich EUR 60 auf EUR 80 Mrd. vor. Last but not least verkündete die EZB, dass sie neben Staatsanleihen in Zukunft auch Unternehmensanleihen kaufen will. Dabei sollen sechs nationale Zentralbanken, im Auftrag des Eurosystems und von der EZB koordiniert, ab Juni auf Euro lautende Anleihen von Nichtbanken in Höhe von bis zu 70 % der Emission entweder am Kapitalmarkt oder direkt bei Begebung erwerben. Für die Qualifizierung einer Anleihe für das Kaufprogramm reicht bereits ein Investment Grade Rating aus; nur der Aussteller muss im Euroraum angesiedelt sein, nicht jedoch der Konzern bzw. die Muttergesellschaft. Im Folgenden geht es vor allem um das als CSPP bekannte Wertpapierankaufsprogramm.

2. Die Besonderheiten

Die Aufstockung des Wertpapierankaufsprogramms war in mehrfacher Hinsicht bemerkenswert. Erstens kam sie zu einer Zeit, in der die USA gerade dabei waren, erste Schritte in die Gegenrichtung zu gehen, also den Expansionsgrad ihrer Geldpolitik zu verringern. In Europa war die Konjunktur ins Laufen gekommen. Das reale Bruttoinlandsprodukt wuchs in den ersten drei Monaten im Euroraum um annualisiert mehr als 2 %, deutlich schneller als die US-Wirtschaft (0,8 %). Die Zunahme des BIPs lag in Europa deutlich über dem Potenzialwachstum. Sie war auch deutlich höher als in den vorherigen Quartalen. Sicher spielten hier auch Sonderfaktoren wie das günstige Wetter eine Rolle. Es stellt sich aber schon die Frage, ob das der richtige Zeitpunkt für eine so weitgehende zusätzliche monetäre Lockerung war. Zweitens war es ungewöhnlich, dass die EZB den Kauf von Unternehmensanleihen in ihr geldpolitisches Portfolio aufnahm.

Bisher spielten Unternehmensanleihen in Wertpapierankaufsprogrammen der Zentralbanken nur eine untergeordnete Rolle. Die Japaner, die mit dem Quantitative Easing angefangen hatten, kaufen neben Staatsanleihen vor allem Asset Backed Securities, Aktien (in Form von ETFs) und Commercial Papers, aber keine reinen Unternehmensanleihen. Die Amerikaner kauften neben Staatsanleihen vor allem Mortgage Backed Securities der Banken. Nur die Briten erwarben neben Staatsanleihen auch Unternehmensanleihen hoher Qualität. Es gibt also wenig Erfahrungen mit dem Kauf von Unternehmensanleihen in größerem Stil. Die EZB bewegt sich hier auf Neuland. Drittens war bemerkenswert, dass die EZB keine Bankanleihen in ihr Kaufprogramm aufnahm. Das mag damit zusammenhängen, dass sie schon bisher Covered Bonds von Banken gekauft hatte. Zudem bekommen Banken über andere Kanäle schon erhebliche Liquidität, so dass die EZB den Kauf von Bankanleihen nicht mehr für erforderlich gehalten hat. Auch das neue TLTRO kommt den Banken zugute. Freilich könnte manche Bank durch Verkäufe von Anleihen an die EZB zusätzliche Freiräume für ihr Kreditgeschäft bekommen, indem sie sowohl Kapital als auch Liquidität freisetzen.

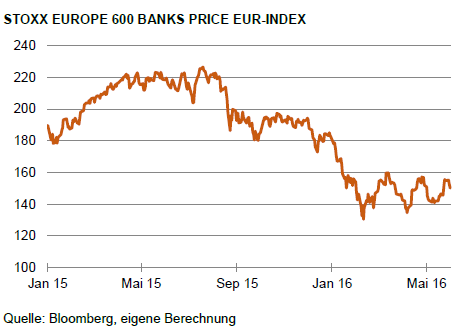

Anderseits führte schon die Ankündigung der EZB, nun auch Unternehmensanleihen kaufen zu wollen, zu einem weiteren Verfall der Kreditrisikoprämien. Obwohl Banken heute erheblich höhere Kapitalquoten im Vergleich zu den vergangenen Jahren und insbesondere der Finanzkrise vorweisen können, brachen die Aktienkurse europäischer Banken seit Jahresanfang zeitweise um bis zu 30 % ein und konnten sich auch nur teilweise von ihren Verlusten wieder erholen. Die Refinanzierungskosten der Banken sind in einigen Fällen – auch aufgrund verschärfter Bail-In-Regeln – spürbar gestiegen und liegen teils deutlich über denen vergleichbar gerateter Industrieunternehmen.

Als Hauptgrund für diese unerfreuliche Entwicklung gelten vor allem Sorgen hinsichtlich der Profitabilität der Banken, die neben den rückläufigen Kreditmargen auch unter der immer weiter auseinander laufenden Schere von negativem Einlagensatz bei der EZB und – noch – positiver Verzinsung der Kundengelder leiden. Auch wenn die EZB den Banken zuletzt etwas Erleichterung bei den Refinanzierungsbedingungen bot, stellen die unbeabsichtigten, negativen Konsequenzen den Erfolg der geldpolitischen Maßnahmen nachhaltig in Frage und geben Anlass zur Sorge. Denn die zu erwartenden Erträge aus dem ordentlichen Bankgeschäft bilden nach regulatorischen Vorschriften die Grundlage für den Risikoappetit der Banken – sinken die Einkommen, müssen die Kreditinstitute entsprechend ihr Risiko zurückschrauben, was wiederum die Kreditvergabe einschränkt.

Die Argumentation von EZB-Vizepräsidenten Vitor Constancio, dass der Rückgang im Zinsergebnis mehr als ausgeglichen wird durch die infolge der geldpolitisch initiierten wirtschaftlichen Erholung sinkenden Wertberichtigungen, ist nur vordergründig stichhaltig. Im Verlauf des Wirtschaftszyklus werden auch die Kreditausfälle wieder steigen, während die Kreditmargen, die dafür kompensieren sollen, auf dem zum Zeitpunkt des Vertragsabschlusses vorherrschenden niedrigen Niveau verbleiben. Hinzu kommt, dass Emittenten in Erwartung einer umfänglichen Abnahme ihrer Bonds durch die EZB schon bei Ausgabe kaum mehr bereit sein werden, den emissionsbegleitenden Konsortialbanken hohe Gebühren für die Platzierung zu bezahlen.

Hauptgrund für die Einbeziehung der Unternehmensanleihen in das Wertpapierankaufprogramm war wohl, dass die EZB Engpässe auf dem Markt für Staatsanleihen befürchtete und sich darauf rechtzeitig vorbereiten wollte. Sie hat ja zunächst keine Obergrenzen für den Kauf von Unternehmensanleihen bekannt gegeben.

3. Die Makro-Wirkungen

Die EZB beabsichtigt angabengemäß "eine zusätzliche geldpolitische Lockerung, die die Rückkehr zu Inflationsraten von mittelfristig unter, aber nahe 2 % unterstützen" soll. Einen klaren Wirkungsmechanismus zur Erreichung dieses Ziels zeigt die EZB jedoch nicht auf. Die Erfahrungen mit dem Quantitative Easing sind zudem gemischt. Weder hat es sich als die Wunderwaffe erwiesen, mit der die Geldpolitik alle Probleme einfach lösen kann. Noch gibt es Anzeichen, dass es gar nicht wirkt oder dass es größere negative Effekte mit sich bringt.In Japan ist es mit dem Q/E, das bereits seit 2001 praktiziert wird, nicht gelungen, aus dem Teufelskreis des langsamen Wachstums und zu niedriger Inflation herauszukommen. Weder wurde die Konjunktur nennenswert angekurbelt, noch ist die Preissteigerung in Gang gekommen. Das gilt auch für die letzten Jahre der Abenomics, in denen die Bank of Japan das Programm noch einmal stark aufgestockt hat. In den USA gehen viele Beobachter davon aus, dass das Q/E das allgemeine Zinsniveau um rund einen Prozentpunkt gesenkt hat. Große konjunkturelle und Beschäftigungseffekte sind aber auch dort nicht zu verzeichnen. Die Verbesserung am Arbeitsmarkt in den letzten Jahren waren sicher nicht allein die Folge der Wertpapierkäufe der Zentralbank. Das lässt sich – argumentum e contrario – auch daraus folgern, dass das Ende der Wertpapierkäufe 2014 sich nicht stärker negativ auf die Wirtschaft auswirkte. Im Euroraum sind die Erfahrungen mit Q/E noch relativ jung. Insofern muss man mit definitiven Schlussfolgerungen vorsichtig sein. Geldpolitische Maßnahmen wirken bekanntlich immer erst mit einer zeitlichen Verzögerung. Vielleicht braucht das Programm einfach länger, um seine volle Wirkung zu entfalten. Bisher kann man aber sicher nicht behaupten, dass sich das Wertpapierankaufprogramm nachhaltig nachhaltig positiv ausgewirkt hat. Die Zinsen waren schon im März 2015 so niedrig, dass sie nicht noch viel stärker zurückgehen konnten. Die Inflation blieb niedrig, was aber zum großen Teil auch mit den Ölpreisen zusammenhängt. Die Konjunktur hat sich erst im ersten Quartal 2016 beschleunigt. Es ist aber fraglich, inwieweit das auf das Q/E-Programm zurückzuführen ist.

Insgesamt dürften sich die MakroWirkungen auf Konjunktur und Inflation auch des erweiterten Wertpapierankaufprogramms im Euroraum in Grenzen halten. Dem muss man gegenüberstellen, dass durch das Programm die Liquidität der Wirtschaft stark angestiegen ist, wodurch sich blasenartige Wirkungen zum Beispiel auf den Immobilien- und Aktienmärkten ergaben. Zudem kam es zu negativen Verteilungseffekten, weil die Zinsen von Spareinlagen sanken (zuletzt auf null), gleichzeitig aber mit anderen Anlagen (die eher den wohlhabenderen Schichten zur Verfügung stehen) mehr verdient werden konnte. Das schlägt in einer Gesellschaft, in der die Verteilungsproblematik immer heftiger diskutiert wird, zu Buche. In dem Augenblick, in dem der EZB-Politik negative Verteilungswirkungen unterstellt werden, stellt sich auch das Problem der Unabhängigkeit der Notenbank neu. Dann kann sich die EZB nicht mehr nur auf ihr Mandat berufen. Die Diskussion über die Unabhängigkeit der Notenbank in den letzten Monaten war daher nicht zufällig und bekommt im Vorfeld der Wahlen neues Gewicht.

4. Die Wirkungen auf die Finanzmärkte

Bei einer möglichen Verdrängung der übrigen Marktteilnehmer durch die EZB ist zu befürchten, dass die Renditeaufschläge der für das CSPP geeigneten Anleihen weder das gegebene Ausfallrisiko angemessen reflektieren, noch eine notwendige Unterscheidung der relativen fundamentalen

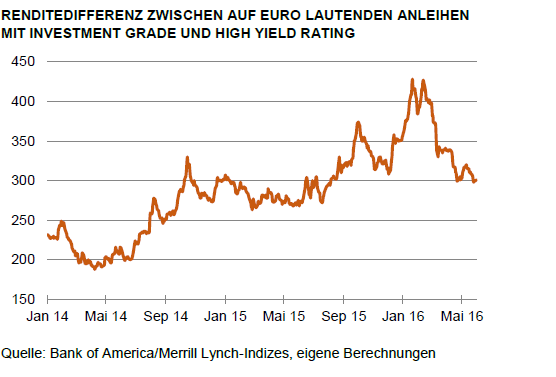

Entwicklung einzelner Aussteller stattfindet. Schon die Erwartung eines voluminösen Aufkaufs von Unternehmensanleihen durch die EZB unterläuft in gefährlicher Weise die Effizienz der Kapitalmärkte und führt letztlich zu falschen Anreizen. Auch wird es für Investoren absehbar schwieriger, ihre berechtigten Belange als Gläubiger gegenüber den Anleiheausstellern durchzusetzen, wenn diese davon ausgehen dürfen, dass die EZB deren Anleihen schon deswegen erwirbt, damit sie Erfolge bei der Durchführung ihres Kaufprogrammes vermelden kann. Anlegerschutzklauseln, sogenannte Covenants, rücken so in weite Ferne – und das zu einem Zeitpunkt, wo sie dringender als je zuvor benötigt werden. Für den gesamten Bondmarkt gilt: Wenn die Nachfrage nach Bonds durch die EZB steigt, dann muss das zu einer Zinssenkung führen, vorausgesetzt die Nachfrage anderer Marktteilnehmer geht nicht zurück beziehungsweise das Angebot nimmt nicht zu. Bei Unternehmensanleihen war nach der Ankündigung durch die EZB bereits eine starke Zunahme der Emissionen der Unternehmen zu beobachten. Der Zinseffekt wird sich also in Grenzen halten. Was aber passieren kann ist, dass der Spread zwischen Investment Grade und High-Yield-Anleihen (die die EZB nicht kauft) steigt.

Bei den Banken führen die Wertpapierkäufe der Zentralbank zu einer Umschichtung in den Bilanzen (Rebalancing): Die Position Wertpapiere in den Bankbilanzen verringert sich. Dafür bekommen die Banken in einem ersten Schritt Cash. Dieses Geld könnten sie bei der Zentralbank als Einlagen halten. Dafür müssen sie aber Einlagenzinsen zahlen. Ne¬ben dem Verlust von Zinseinkommen aus den veräußerten Anlagen entstehen also so weitere Kosten, die die Banken belasten und deren Funktion im monetären Transmissionsmechanismus möglicherweise beschädigen.

Wenn sie das nicht wollen, können sie zusätzliche Kredite an Unternehmen und Privatpersonen vergeben. Das entspräche der Intention der Zentralbank. Dafür benötigen sie allerdings Eigenkapital und Liquidität; zudem müssen sie in der Lage sein, die Risiken der Kreditvergabe zu tragen. In der Praxis haben die Banken häufig – auch mit Blick auf die Aufsichtsbehörden – auf zusätzliche Kreditvergabe verzichtet. Im Übrigen muss auch ausreichend Nachfrage der Kreditnehmer vorhanden sein. Auch das war nicht immer der Fall. Jedenfalls sind die Kredite an Private und Unternehmen im Euroraum trotz der niedrigen Zinsen in letzter Zeit nur sehr wenig gestiegen (zuletzt mit einer Rate von 1,1 %).

Eine Alternative wäre, dass die Banken das Geld zu höheren Zinsen im Ausland, zum Beispiel in den USA anlegen. Damit würde sich der Euro abwerten. Das war sicher etwas, auf was die EZB insgeheim gehofft hatte (was sie aber natürlich nie sagen durfte). Tatsächlich hat sich der Euro nur zeitweise etwas abgeschwächt.

Eine andere Möglichkeit ist, dass die Banken Cash dazu verwenden, um neue, vielleicht höher verzinsliche oder mit geringeren Risiken behaftete Anleihen kaufen. Hier gibt es zwei Möglichkeiten: Sie tun das im eigenen Land, dann passiert nicht viel. Oder sie tun das in einem anderen Euroland. Italienische Banken haben zum Beispiel mit dem Geld aus den Bondverkäufen an die EZB in größerem Ausmaß deutsche Anleihen gekauft. Das könnte man als eine Art Kapitalflucht bezeichnen. Es hat zu einer starken Auswei¬tung der Target-Forderungen der Bundesbank geführt (um fast EUR 100 Mrd. seit der Einführung des Wertpapierankaufprogramms). Das hat die Haftungsrisiken der Bundesbank deutlich erhöht.

Beim Kauf von Unternehmensanleihen durch die EZB vollziehen sich grundsätzlich die gleichen Prozesse wie beim Kauf von Staatsanleihen. Hinzu kommt aber: Wenn die Zinsen dieser Anleihen sinken beziehungsweise wenn sich der Emissionsspielraum der Unternehmen am Kapitalmarkt erhöht, dann hat das zusätzliche direkte positive Auswirkungen auf die Unternehmen und kann zu mehr Investitionen führen. Die EZB ist so bei den konjunkturellen Auswirkungen nicht allein auf die Kreditgewährung der Banken angewiesen. Bislang blieben diese Investitionen aber weitestgehend aus – die Unternehmen sitzen auf hohen Liquiditätsreserven und schütten lieber höhere Dividenden aus und kaufen ihre Aktien zurück. Zudem profitieren nur die größeren Firmen (und nicht nur solche, die dem Euroland zuzuordnen sind), die Zugang zum Kapitalmarkt haben und sich schon aufgrund der stark gesunkenen Zinsen über geringere Fremdkapitalkosten freuen konnten. Die Anforderungen an Anleiheemittenten, zu denen neben der Erstellung der Bondprospekte auch Publizitätspflichten und Investorenpflege gehört, stellen selbst für große Mittelständler eine kaum überwindbare Hürde dar. Vor allem die Kosten der Vergabe eines Ratings und der damit verbundene Rating-Prozess, der sowohl eine zeitliche als auch inhaltliche Belastung darstellt, dürfte viele potenzielle Anleiheemittenten abschrecken. Kleine und mittlere Unternehmen bleiben da her außen vor. Sie müssen darauf hoffen, dass sie mehr Kredite von den Banken bekommen.

Bei Käufen von Unternehmensanleihen steigt natürlich das Risiko von Kreditverlusten bei der Europäischen Zentralbank. Verwiesen wird in der Presseerklärung der EZB zum CSPP auf "angemessene Verfahren zur Prüfung des Kreditrisikos und zur Wahrung der Sorgfaltspflicht" im Vorfeld des Anleihekaufs. Da nach derzeitigem Informationsstand bereits ein Investment Grade Rating für den Kauf durch die EZB qualifiziert, wären etwa die Anleihen der von Moody's mit Ba1 und negativem Ausblick, von S&P mit BB+ und nur von Fitch noch mit BBB- bewerteten Anleihen der Telecom Italia grundsätzlich geeignet, obwohl sich die Kreditqualität des Unternehmens seit geraumer Zeit kontinuierlich veschlechtert und nach unserer Einschätzung keinesfalls einem Investment Grade entspricht.

Zudem konterkariert die EZB die bisherigen Anstrengungen, der nach der Finanzkrise so stark kritisierten Dominanz der Rating-Agenturen entgegenzuwirken, indem sie als Qualifikationskriterium für die Erwerbbarkeit der Anleihen im Rah¬men des CSPP auf deren Ratings abstellt. Andererseits vermeidet die EZB nun den Anschein, dass sie mit dem Wertpapierankaufprogramm indirekte Staatsfinanzierung betreibt. Das ist in der gegenwärtigen Situation vor allem in Deutschland ein wichtiger Punkt. Ob aber die EZB das Kerngeschäft der Geschäftsbanken, die Unternehmensfinanzierung, in ausreichender Weise beherrscht, darf wohl bezweifelt werden. Problematisch wird es dann, wenn tatsächlich Kreditausfälle eintreten, Verluste eurolandweit sozialisiert werden und so der Steuerzahler am Ende doch wieder herhalten muss. Ob dies rechtlich gedeckt ist, ist mehr als fraglich und bereits Gegenstand von Klagen in Deutschland.

Insgesamt dürften sich die Auswirkungen der Erhöhung des Wertpapierankaufprogramms und die Ergänzung durch Unternehmensanleihen auf die Finanzmärkte in Grenzen halten. Die bisherige Marktentwicklung legt den Schluss nahe, dass viele Investoren diese Auffassung teilen und keine große Überzeugung hinsichtlich möglicher positiver Impulse haben. Auch bei den Aktien scheint die Anfangseuphorie schnellt verpufft zu sein – es herrscht dagegen Sorge, dass weitere radikale Eingriffe in die Kapitalmärkte zu einem Anstieg der Volatilität führen könnten und auch Enttäuschungen der Anleger nicht auszuschließen seien. Gleichfalls nicht zu unterschätzen ist der nachteilige Effekt, den die angekündigten Maßnahmen auf diversifizierte Investmentportfolios haben können: Reagieren verschiedene Asset-Klassen vergleichbar auf Zentralbankinterventionen, steigt das Verlustrisiko und die Qualität der Erträge nimmt ab.

5. Beurteilung des Programms, Verbesserungsvorschläge

Wägt man die positiven und negativen Effekte des Wertpapierankaufprogramms ab, dann bleibt ein ernüchternder Befund. Das Programm hat Konjunktur und Inflation nicht viel geholfen, hat andererseits aber zu Verzerrungen durch die Eingriffe in die Märkte und die niedrigen Zinsen geführt. Welche Effekte überwiegen, ist schwer zu sagen. Aus heutiger Sicht ist es freilich müßig zu fragen, ob wir heute besser dastünden, wenn es das Programm nicht gegeben hätte. Man kann das Rad der Geschichte nicht zurückdrehen.

Zu berücksichtigen ist aber, dass die Aufstockung des Programms im März einen Effekt zur Folge hatte, den wenige auf der Rechnung hatten. In einzelnen Volkswirtschaften (vor allem in Deutschland) ist eine zunehmende Skepsis gegenüber der Geldpolitik eingetreten. Das Gefühl, dass die Notenbank in den letzten Jahren viel Gutes zur Überwindung der Finanzkrise und zur Eindämmung der Eurokrise getan hat, schlägt um; viele haben den Eindruck, es sei des Guten zu viel getan worden. Weniger sei jetzt mehr. Das wirkt sich über die Erwartungen negativ auf die Wirksamkeit der Geldpolitik aus. Das kann sich auch negativ auf die Investitionsneigung auswirken. Wenn sich nicht noch irgendwelche negativen Effekte in der Weltwirtschaft ergeben, die auch die Situation des Euro¬raums tangieren, sollte die EZB jetzt keine neuen Maßnahmen ergreifen. Sie sind weder notwendig, noch würden sie sich positiv auswirken.

Stattdessen sollte die EZB die Frage ansprechen, was im März nächsten Jahres passiert, wenn das derzeitige Q/E-Programm ausläuft. Das wird jetzt zunehmend dringlicher. Drei Alternativen sind denkbar: Das Programm so wie bisher weiterlaufen zu lassen. Das dürfte sich nicht empfehlen, wenn sich die Konjunktur weiter so entwickelt und die Inflation ansteigt. Dann wird das Programm nicht mehr gebraucht. Das Programm abrupt beenden. Das ist ebenfalls nicht sinnvoll, da es an den Märkten einen Schock auslösen würde. Die Zinsen würden ansteigen. Der Euro würde sich an den Devisenmärkten aufwerten. Das Programm – wie in den USA – sukzessive auslaufen zu lassen. Das ist aus heutiger Sicht das Beste. Hier ist freilich zu entscheiden, ob zuerst die Staatsanleihekäufe zurückgeführt werden oder zuerst die Unternehmensanleihekäufe oder ob sukzessive beide im gleichen Ausmaß. Aus unserer Sicht spricht viel für eine simultane Rückführung, abhängig allerdings von dem Umfang der bis dahin erworbenen Unternehmensanleihen.

Wenn man sich dazu entscheidet, das Programm sukzessive auslaufen zu lassen, muss man das sehr feinfühlig und geschickt kommunizieren. In den USA führte die damalige Entscheidung (Mai 2013) zum Taper Tantrum mit erheblichen negativen Auswirkungen auf die Märkte und die Weltwirtschaft. In Europa sind die weltwirtschaftlichen Auswirkungen nicht so groß, wohl aber die auf die Märkte. Die EZB muss klarmachen, dass es für die Wirtschaft und die Währungsunion am besten ist, das Programm langsam auslaufen zu lassen. Wenn sie das richtig macht, findet sie sicher Verständnis.

Diesen Beitrag teilen: