Aktien & Anleihen: Wo bis 2032 die höchsten realen Renditen locken

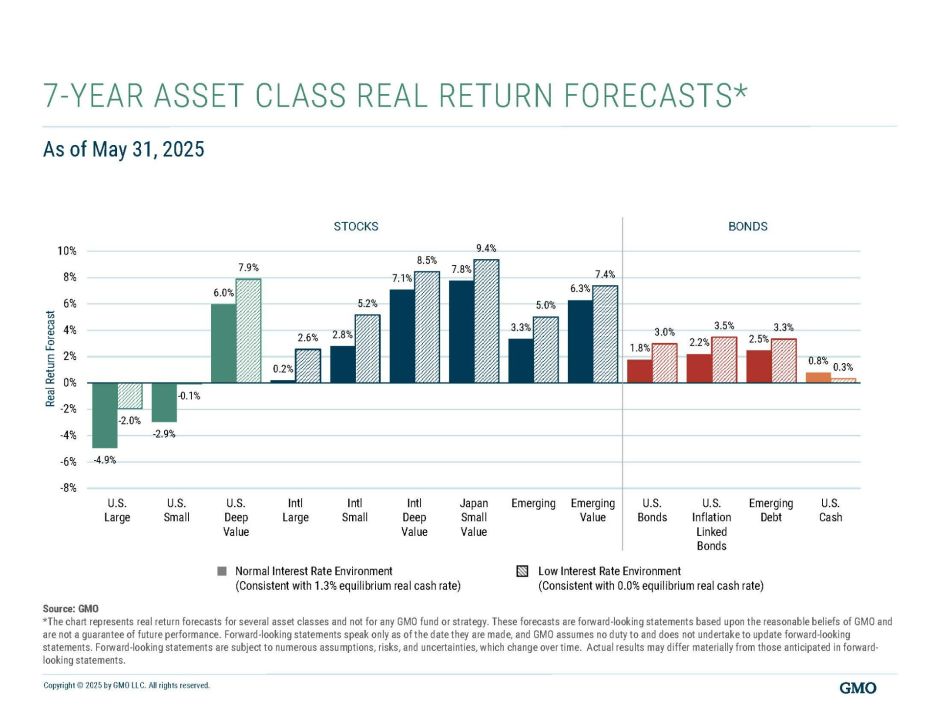

Das US-Investmenthaus GMO hat seine aktuelle Prognose für reale Renditen der kommenden sieben Jahre veröffentlicht (Stichtag: 31. Mai 2025). Die Analyse zeigt deutliche Unterschiede zwischen den verschiedenen Anlageklassen – insbesondere zwischen US-Aktien, Value-Titeln und Schwellenländern.

23.06.2025 | 11:30 Uhr

US-Aktien unter Druck

Besonders ernüchternd fällt die Erwartung für den US-Aktienmarkt aus: US Large Caps prognostiziert GMO eine real negative Rendite von -4,9 Prozent pro Jahr. Auch kleinere US-Werte (US Small Caps) schneiden mit -2,9 Prozent schlecht ab.

Ein Lichtblick innerhalb des US-Marktes sind Deep-Value-Aktien. Diese Anlageklasse weist mit +6,0 Prozent eine deutlich positive Renditeerwartung.

Internationale Märkte mit gemischten Aussichten

Internationale Large Caps außerhalb der USA liegen mit einer erwarteten Rendite von +0,2 Prozent nahe der Nulllinie. Dagegen bieten Small Caps aus den Industrieländern (+2,8 %) sowie Deep-Value-Aktien (+7,1 %) ein attraktiveres Renditepotenzial. Besonders hervorgehoben wird der japanische Small-Value-Sektor mit +7,8 Prozent.

Schwellenländer bleiben chancenreich

Aktien aus Schwellenländern (Emerging Markets) schneiden ebenfalls gut ab. Der breite EM-Markt kommt auf +3,3 Prozent, während unterbewertete EM-Aktien (Emerging Value) mit +6,3 Prozent % überzeugen. GMO sieht hier vor allem in einer Normalisierung der Bewertungen und im strukturellen Wachstum der Regionen langfristiges Potenzial – trotz kurzfristiger geopolitischer Risiken.

Anleihen mit negativem Ausblick – außer in Schwellenländern

Die traditionellen Anleihenmärkte zeigen sich in der Prognose wenig attraktiv. US-Staatsanleihen liegen bei minus zwei Prozent, inflationsindexierte Anleihen (TIPS) bei -0,1 Prozent. Die reale Kaufkraft dürfte damit in den kommenden Jahren schrumpfen. Lediglich Anleihen aus Schwellenländern stechen mit +7,9 Prozent positiv hervor und bilden ein rares Highlight im Fixed-Income-Bereich.

Cash bleibt unattraktiv

Auch US-Cash – also sehr kurzfristige, liquide Anlagen – ist mit einer realen Rendite von nur +0,3 Prozent uanattraktiv. Für risikoaverse Anleger bedeutet das: Der reale Vermögenserhalt bleibt schwierig.

Fazit:

Die GMO-Prognose offenbart ein weiterhin herausforderndes Umfeld für klassische US-Anlagen und traditionelle Anleihen. Wer reale Renditen erzielen möchte, muss über den Tellerrand blicken – in Richtung von Deep Value Aktien, globaler Nebenwerte und Schwellenländern.

Diesen Beitrag teilen: