Mythos: Währung als Assetklasse

Währungsstrategien scheinen nicht in der Lage zu sein, nachhaltig über längere Zeiträume nach Kosten eine risikoadjustierte Outperformance gegenüber einer Geldmarktanlage zu liefern.

26.09.2016 | 12:15 Uhr

Auf den ersten Blick erscheinen die Argumente für eine Währungsstrategie klar und nachvollziehbar. Die richtige Einschätzung der Wechselkurse verspricht Gewinne, unabhängig von der Entwicklung der Aktien- oder Zinsmärkte. Die globalen Währungsmärkte bieten dabei ein breites Spektrum an Anlagemöglichkeiten.

Die Beimischung unkorrelierter Währungsstrategien sollte damit das Rendite-Risiko-Profil im Portfolio verbessern. Der Handel von Währungen ist zudem sehr liquide. Viele Fondsgesellschaften werben mit teilweise erstaunlichen historischen Ergebnissen, die sie bereits in anderen Mandaten erzielt haben.

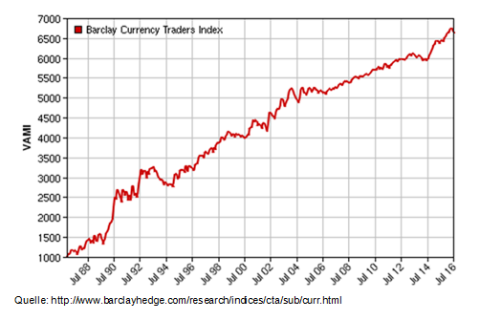

Währungsindizes wie der Barcalys Currency Traders Index, der die Wertentwicklung von mehreren Händlern abbildet, weisen ebenfalls eine beachtliche Performance von 6,6% p.a. bei geringen Schwankungen und Rückschlägen seit 1987 auf.

Barcalys Currency Traders Index, der die Wertentwicklung von mehreren Händlern abbildet

Angesichts dieser Argumente: Risikodiversifikation, Liquidität und Performance erscheinen Währungsstrategien eine sinnvolle Alternative im aktuellen Niedrigzinsumfeld.

Bei kritischer Analyse sieht jedoch die Erfolgsbilanz der Währungsstrategien nicht mehr so positiv aus. Schon vor mehr als 10 Jahren gab es die Möglichkeit, Fonds aufzulegen, die in die Assetklasse „Währungen“ investieren. Bekannte Vertreter waren zum Beispiel der DWS Forex Strategy (ISIN: LU0167456002) oder der Währungsfonds der ADIG (ISIN: LU0190724954). Doch beide Fonds existieren nicht mehr – so wie alle anderen vor 10 Jahren aufgelegten bzw. zum öffentlichen Vertrieb in Deutschland zugelassenen Währungsfonds nicht mehr LIVE sind.

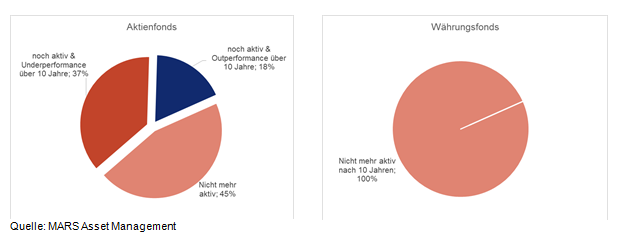

Währungsfonds werden ununterbrochen aufgelegt, fusioniert und geschlossen (meist nach einer Phase der Underperformance). Derzeit existiert im deutschen Markt kein Währungsfonds, der schon vor 10 Jahren investierbar war. Die Quote an fusionierten, geschlossenen oder umbenannten Währungsfonds ist damit 100%. Zum Vergleich: Im Segment der Aktienfonds sind nach 10 Jahren nur ca. 45% der Fonds nicht mehr aktiv.

Aktienfonds und Währungsfonds, die nach zehn Jahren nicht mehr aktiv sind

Wir haben die Wertentwicklung aktiver und inaktiver Währungsfonds abgebildet, die irgendwann in den letzten 10 Jahren zum öffentlichen Vertrieb in Deutschland zugelassenen waren. Die zumeist positive Wertentwicklung aus der Zeit vor der Vertriebszulassung wurde dabei hinzugefügt, was den Leistungsnachweis nach oben verzerrt (Backfill Bias). Doch selbst unter diesen positiven Annahmen konnte Währungsfonds als Assetklasse nicht überzeugen.

FAZIT: Wir sehen Währungsstrategien kritisch, da sie unserer Meinung nach nicht in der Lage sind, nachhaltig über längere Zeiträume nach Kosten eine risikoadjustierte Outperformance gegenüber einer Geldmarktanlage zu liefern.

Diesen Beitrag teilen: