AIF-Emissionen: Das Comeback der Fremdwährungsfonds

Im AIF-Markt gibt es Verschiebungen: Im vergangenen Jahr wurden weniger Fonds emittiert, während des Emissionsvolumen stieg. Private Equity- und Fremdwährungsfonds sind gefragt, Flugzeug-Fonds spielen dagegen keine Rolle mehr.

22.01.2020 | 07:30 Uhr

Der Markt für Alternative Investmentfonds ist in Bewegung. Dafür ist nicht zuletzt die unglückliche Entwicklung des Airbus A 380 verantwortlich. Die Bestell-Stornierungen großer Fluggesellschaften haben nicht nur für den bereits angekündigten Produktionsstopp des Megafliegers, sondern auch für Sorgenfalten bei Anlegern gesorgt, die in entsprechende AIF investiert haben. Flugzeugfonds waren vor diesem Hintergrund Investoren nicht mehr vermittelbar. Die Folge: Diese Kategorie taucht bei den Neuemissionen im Jahr 2019 nicht mehr auf. Die Sparte ist de facto tot.

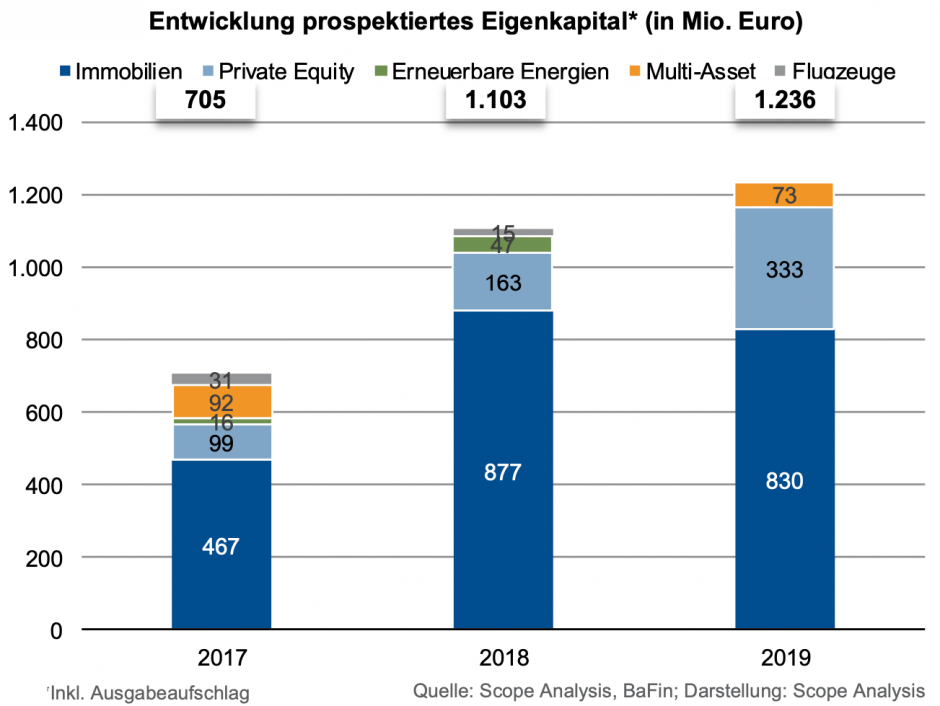

Die AIF-Branche insgesamt lebt jedoch noch – und das sogar ganz gut. So wurden einer aktuellen Studie von Scope Analysis zufolge im vergangenen Jahr zwar acht geschlossene Publikums-AIF weniger emittiert als 2018. Das geplante Eigenkapitalvolumen lag jedoch um rund 100 Millionen Euro über dem Vorjahreswert. Verantwortlich dafür sind vor allem vier Fonds mit einem Volumen von zum Teil deutlich über 100 Millionen Euro. „Diese vier Fonds stehen für fast die Hälfte des gesamten Marktvolumens 2019“, sagt Stephanie Lebert, Senior Analystin bei Scope Analysis. Der größte Fonds wurde vom Kölner Initiator Jamestown emittiert – der US-Immobilienfonds Jamestown 31 mit umgerechnet rund 239 Millionen Euro geplantem Eigenkapital.

Erneuerbare Energien und Vermögensanlagen sind out

Neben Flugzeugfonds gibt es im vergangenen Jahr zwei weitere Verlierer: Erneuerbare Energien-Fonds fehlen in der Liste der Emissionen komplett. Und der Markt für Vermögensanlagen nach Vermögensanlagengesetz (VermAnlG) ist arg schrumpft. Während im Jahr 2018 noch 59 Vermögensanlagen emittiert wurden, waren es 2019 derer nur noch 24 – also weniger als die Hälfte.

Immobilien- und Private Equity-Fonds sind gefragt

Immobilienfonds dominieren mit 15 der 24 emittierten Fonds und einem Eigenkapitalvolumen von insgesamt 830 Millionen Euro immer noch die Branche. Dahinter folgen sechs Private Equity-Fonds mit einem prospektierten Eigenkapitalvolumen in Höhe von insgesamt rund 333 Millionen Euro.

Fremdwährungsfonds feiern ein Comeback

Erwähnenswert ist auch, dass im vergangenen Jahr sechs Fremdwährungsfonds aufgelegt wurden. Das ist die höchste Anzahl in einem Jahr seit Einführung des Kapitalanlagegesetzbuches. Das prospektierte Eigenkapitalvolumen dieser Produkte betrug umgerechnet 404 Millionen Euro und stellt damit ein Drittel des gesamten Neuangebots des Jahres 2019 dar. Von den sechs Fremdwährungsfonds sind fünf in US-Dollar denominiert, der sechste wurde in Australischen Dollar aufgelegt.

Ausblick mit Fragezeichen

Für das laufende Jahr erwartet die Ratingagentur Scope ein prospektiertes Emissionsvolumen für die Publikums-AIF von leicht unterhalb einer Milliarde Euro. „Alternative Assets, allen voran Immobilien, erfreuen sich im Umfeld weiterhin extrem niedriger Zinsen und des dadurch verursachten Anlagedrucks stetig steigender Beliebtheit“, so Stephanie Lebert. Die zunehmende Konkurrenz in diesem Segment treibe allerdings die Preise und führe zu sinkenden Renditen für Sachwerte. Mit anderen Worten: Die Konzeption geschlossener Publikums-AIF mit attraktiver Renditeerwartung wird nicht leichter.

Diesen Beitrag teilen: