Europa-Aktien: Weckruf für Antizykliker - Teil 2

Europäische Aktien locken inzwischen mit einer ausgesprochen attraktiven Bewertung. Für langfristig orientierte Investoren könnte das eine seltene Chance sein. Die besten Fonds und ETFs

02.11.2022 | 12:05 Uhr von «Uli Kühn»

Interessante ETFs

An der Deutschen Börse notieren heute rund 150 ETFs allein für den Gesamtmarkt der europäischen Aktien. Zusätzlich stehen noch zahlreiche ETFs für einzelne Branchen oder Teilmärkte oder Strategien wie Value, Momentum oder Dividenden zur Verfügung. ETFs für ganz Europa bilden in der Regel entweder den MSCI Europe Index ab oder den Stoxx Europe 600 Index.

Anleger erhalten mit diesen ETFs ein balanciertes Portfolio mit vielen defensiven Aktien, aber auch konjunktursensitiven Werten. Auch der hohe Anteil von Banken und Versicherungen passt gut in die neue Welt der steigenden Zinsen.

Ein sehr aktiv gehandelter und mit laufenden Kosten von zwölf Basispunkten auch relativ preiswerter ETF auf den MSCI Europe Index ist der iShares Core MSCI Europe. Der preiswerteste ETF für den Stoxx 600 ist der Lyxor Core Stoxx Europe. Er ist nur mit 0,07 Prozent laufenden Kosten belastet. Noch günstiger und noch liquider sind ETFs, die den Euro Stoxx 50 Index abbilden.

Einige schlagen sogar ihren Index, denn sie (über)kompensieren ihre ultraniedrigen Kosten durch Zusatzerträge aus dem Verleih einiger Aktien. Einer der preiswertesten und liquidesten ETFs auf den Euro Stoxx 50 Index ist der Invesco Euro Stoxx 50 ETF mit laufenden Kosten von nur 0,05 Prozent pro Jahr. Der umsatzstärkste Euro-Stoxx-50-ETF kommt von Marktführer iShares, hat allerdings eine doppelt so hohe Gesamtkostenquote wie der Invesco-ETF.

Ausgefuchste Ansätze

Neben den breit diversifizierten ETFs gibt es auch spannende, stärker fokussierte Indexfonds, beispielsweise für Dividenden- oder Value-Aktien. Leider liegen bei diesen ETFs sowohl die laufenden Kosten als auch die Liquiditätskosten höher. Trotzdem könnte ein Investment in diese ETFs von Vorteil sein. So haben, angesichts steigender Zinsen, schon jetzt häufig Value-Aktien die Nase vorn.

Der französische Anbieter Ossiam hat den passenden ETF für

diese Aktien im Angebot. Der Ossiam Shiller Barclays CAPE Eu-

rope Sector Value ETF basiert auf dem Konzept des Nobelpreisträgers Robert

Shiller und dem von ihm entwickelten KGV, dem Shiller CAPE (Cyclically Adjusted

Price-Earnings) Ratio. Der Ossiam-ETF investiert in europäische Aktien, die

nach dem CAPE-Kriterium als unterbewertet gelten.

Allerdings sucht Ossiam nicht einfach nach den billigsten Aktien, sondern hat einen komplexeren Prozess aufgesetzt: Der ETF investiert stets in jene vier Branchen, die hinsichtlich CAPE am stärksten unterbewertet sind. Jeden Monat wird diese Branchenauswahl überprüft und bei Bedarf verändert. Bei der Auswahl werden zunächst fünf Branchen identifiziert, doch dann wird von dieser Liste der Sektor mit dem geringsten Zwölf-Monats-Momentum wieder gestrichen. Dass das System funktioniert, zeigt die Entwicklung des ETF.

Europäische Aktien locken jedoch nicht nur mit niedriger Bewertung, sondern auch mit hohen Dividenden. Aktionäre können sich in diesem Jahr auf einen warmen Dividendenregen freuen. Analysten rechnen mit einem Anstieg der Dividendensumme um acht Prozent auf etwa 410 Milliarden Euro. Einer der besten ETF für Dividendenaktien ist der Franklin LibertyQ European Dividend ETF.

Auch er entwickelte sich in diesem Jahr besser als der Gesamtmarkt und lockt zudem mit einer durchschnittlichen Dividendenrendite von 6,9 Prozent. Diese Toprendite ergibt sich jedoch nicht, weil der ETF in Problemfirmen mit abgestürzten Kursen investiert. Im Gegenteil: In diesen ETF dürfen nur Dividendenaktien mit besonders hoher Bilanzqualität. Investiert wird in Papiere von Unternehmen mit soliden Bilanzen, geringer Verschuldung sowie hohen und stabilen Erträgen.

Zusätzlich wird bei der Aktienauswahl auf eine günstige Bewertung sowie auf eine geringe Volatilität geachtet. Auch ein gutes Kursmomentum der Aktien spielt eine Rolle. Nur etwas mehr als 50 Aktien mit großer und mittlerer Marktkapitalisierung erfüllen derzeit diese anspruchsvollen Kriterien.

Im aktuellen Umfeld dürfte sich der ETF gut schlagen, denn wegen ihrer meist moderaten Verschuldung sollten die im ETF-Portfolio vertretenen Unternehmen kaum unter steigende Zinsen leiden. Zudem gehören sie oft zu denen, die steigende Preise an die Kunden weitergeben können.

Viele günstige Gelegenheiten

Gute Perspektiven hat auch die bewährte, aktive Strategie von M & G. Fondsmanager Richard Halle arbeitet bei seinem M & G (Lux) European Strategic Value Fonds mit einem breiten paneuropäischen Portfolio von Value-Aktien und setzt dabei auf sorgfältige Titelauswahl und auf eine sehr gute Diversifizierung. Damit schnitt er in den letzten Jahren nicht nur besser ab als die Masse der europäischen Value-Fonds, sondern konnte in diesem Jahr sogar den Gesamtmarkt schlagen. So könnte es weitergehen: „Wir sind sehr optimistisch, was die Aussichten für europäische Substanzwerte angeht“, sagt Halle im TiAM-Interview ab Seite 50.

Weniger gut lief es in diesem Jahr für Niall Gallagher und den GAM Star European Equity. Umso größer ist das Comeback-Potenzial dieses in der vergangenen Jahren sehr erfolgreichen Fonds. Gallagher setzt auf eine Mischung aus Growth- und Value-Aktien und arbeitet mit einem aktiven, äußerst selektiven Ansatz. „Nach unserer Überzeugung führt der zuverlässigste Weg zu Kapitalwachstum und überdurchschnittlichen Aktienerträgen über den Zinseszinseffekt, den ertragsstarke Unternehmen bieten“, sagt Gallagher.

Für sein Portfolio mit 30 bis 50 Aktien sucht er deshalb nach „Wertschaffern“, das sind für ihn Unternehmen, deren Kapitalrendite höher ist als die Kapitalkosten. Dabei gilt sein Hauptinteresse Unternehmen, die mit einem Abschlag auf ihren inneren Wert notieren. Davon findet er zurzeit viele. Er sieht das als Chance, denn die Gewinnperspektiven der europäischen Unternehmen seien nicht so schlecht, wie viele denken. „Wir gehen sogar davon aus, dass die Erträge in einigen Sektoren steigen werden“, sagt Gallagher.

SCHNÄPPCHEN-MARKT

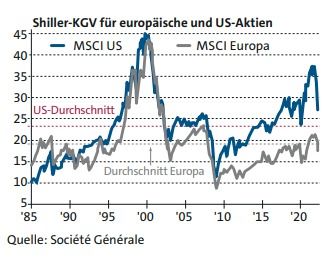

Gemessen am geglätteten Kurs-Gewinn-Verhältnis sind europäische Aktien jetzt so günstig wie in den 1990er-Jahren

Diesen Beitrag teilen: