Carmignac: Trump 2.0 – Make Schwellenländer great again

Die anfänglichen Befürchtungen hinsichtlich der Auswirkungen der US-Handelspolitik auf die Schwellenländer waren beträchtlich.

09.07.2025 | 07:52 Uhr

Aber jetzt, wo sich der Staub gelegt hat, scheinen die Schwellenländer gut positioniert zu sein, um in dieser neuen Realität höherer Zölle zu gedeihen, so Xavier Hovasse und Naomi Waistell, Co-Manager des Carmignac Portfolio Emergents Fonds.

Die alten globalen Strukturen zerbröckeln

Vorbei

sind die Zeiten, in denen Asien lediglich der ausgelagerte Produzent

des Westens war, Europa die Heimat von Luxus und Tourismus und die USA

die Quelle der Tech-Revolution. Es ist noch gar nicht so lange her, da

mussten Anleger nur in den USA und Europa investieren, um eine solide

Rendite zu erzielen. Schwellenländer waren nicht einmal eine Überlegung

wert, denn dort herrschten unterdurchschnittliche Marktaussichten,

politische Risiken und selbstzerstörerische Staats- und

Unternehmensführungen.

Doch damit ist jetzt Schluss. Die Wiederwahl

von Donald Trump hat die Anleger weltweit wachgerüttelt und macht die

Schwellenländer wieder groß.

Vorbei sind die Zeiten, in denen Asien lediglich der ausgelagerte

Produzent des Westens war, Europa die Heimat von Luxus und Tourismus und

die USA die Quelle der Tech-Revolution. Es ist noch gar nicht so lange

her, da mussten Anleger nur in den USA und Europa investieren, um eine

solide Rendite zu erzielen. Schwellenländer waren nicht einmal eine

Überlegung wert, denn dort herrschten unterdurchschnittliche

Marktaussichten, politische Risiken und selbstzerstörerische Staats- und

Unternehmensführungen.

Doch damit ist jetzt Schluss. Die Wiederwahl

von Donald Trump hat die Anleger weltweit wachgerüttelt und macht die

Schwellenländer wieder groß.

Der Trump-effekt

Trumps zweite

Amtszeit begann nicht nur mit einem Paukenschlag, sondern warf auch ein

halbes Jahrhundert globaler Normen über den Haufen. Der risikofreie

Zinssatz, lange Zeit ein Privileg und Luxus der USA, ist verschwunden.

Das politische Risiko ist jetzt auch ein US-Phänomen, da einige

Institutionen in Frage gestellt und damit geschwächt wurden. Kurz

gesagt, die USA verhalten sich jetzt wie ein Schwellenland.

Normalerweise sind in einem ruhigen Marktumfeld risikofreie Anlagen wie

US-Treasuries oder der US-Dollar die Anlageklassen und Währungen mit der

besten Performance. Wir erleben jedoch das genaue Gegenteil: Die

Treasury-Renditen steigen, die US-Aktienmärkte taumeln, und der Dollar

schwächelt; er ist gegenüber allen Schwellenländern im Jahr 2025

gefallen, siehe Grafiken unten. Die Anleger verkaufen die USA.

Das

Ergebnis ist die Anlegerüberlegung, mehr Kapital außerhalb der USA und

in Schwellenländer zu investieren. Trumps Haltung war dafür sicherlich

ein Auslöser, aber es gibt noch einen bedeutenderen Anlass: das

Wiedererstarken Chinas.

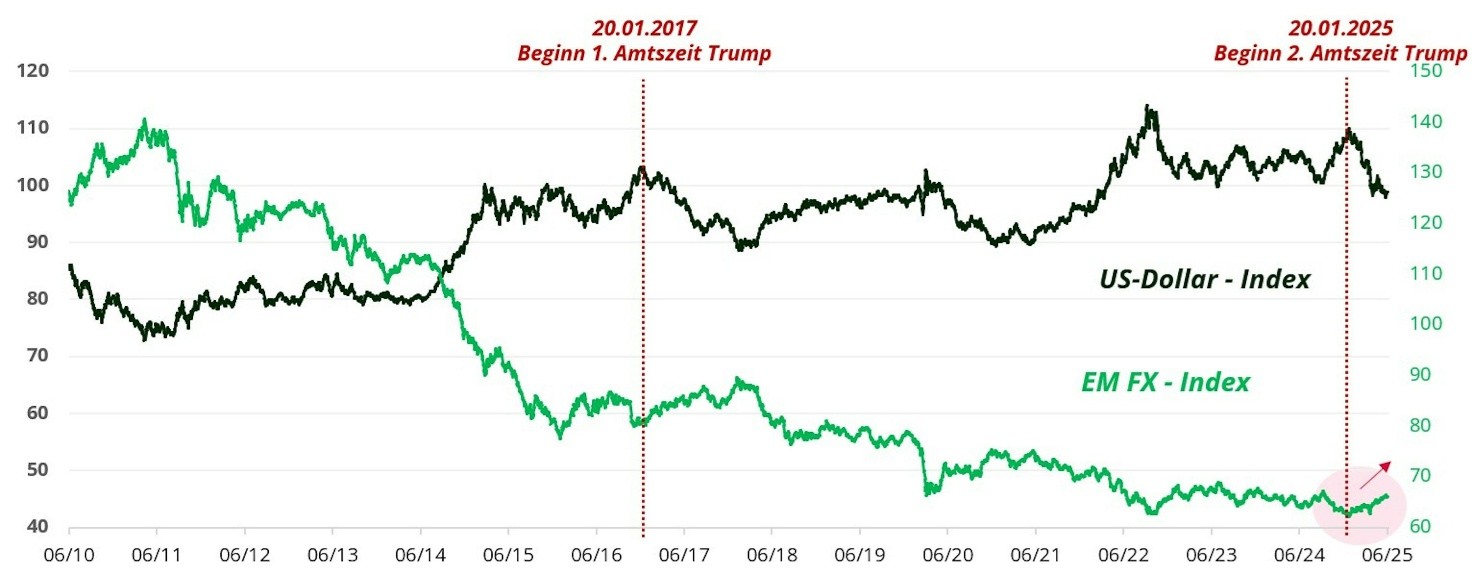

US-Dollar-Index vs. JP Morgan Schwellenländer FX-Index seit 2010

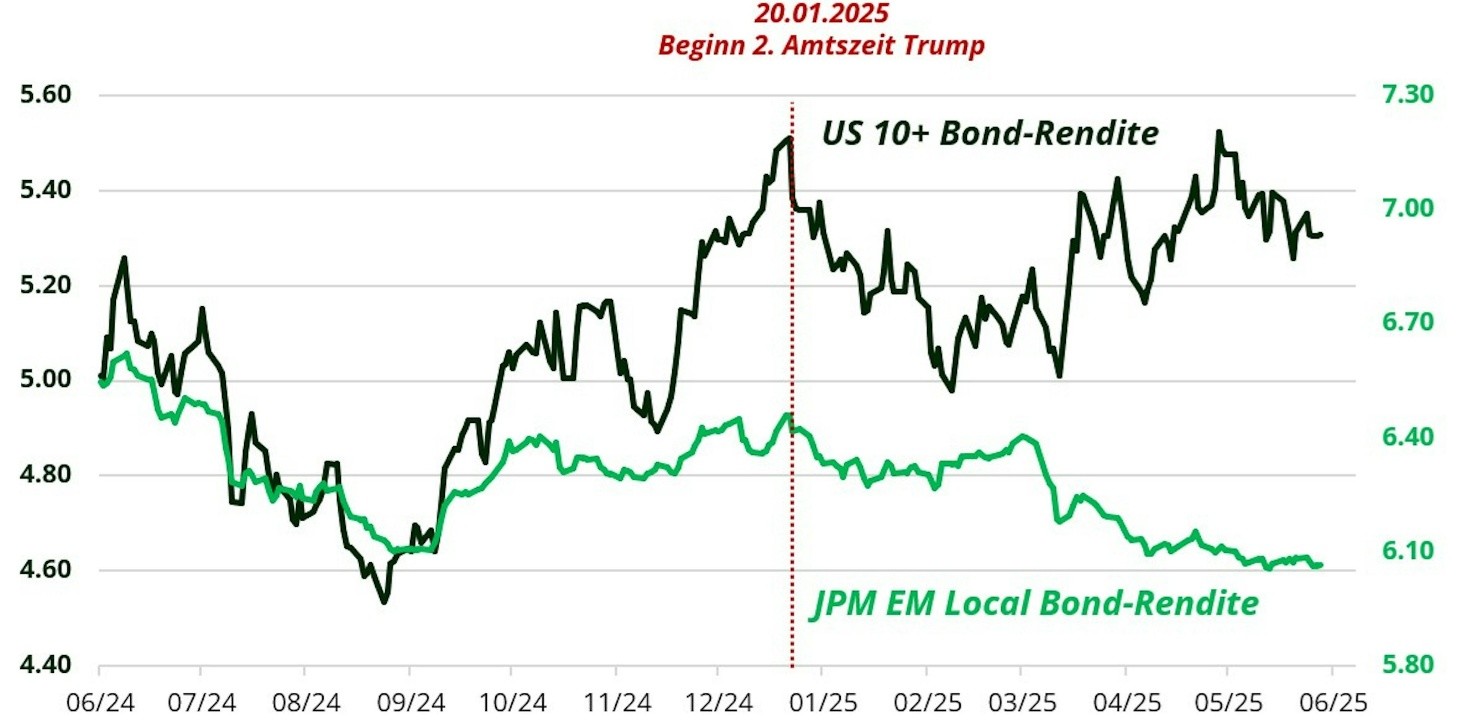

US vs. Schwellenländer Renditen lokaler Anleihen

Quellen: Bloomberg, 19/06/2025

Chinas Entwicklung

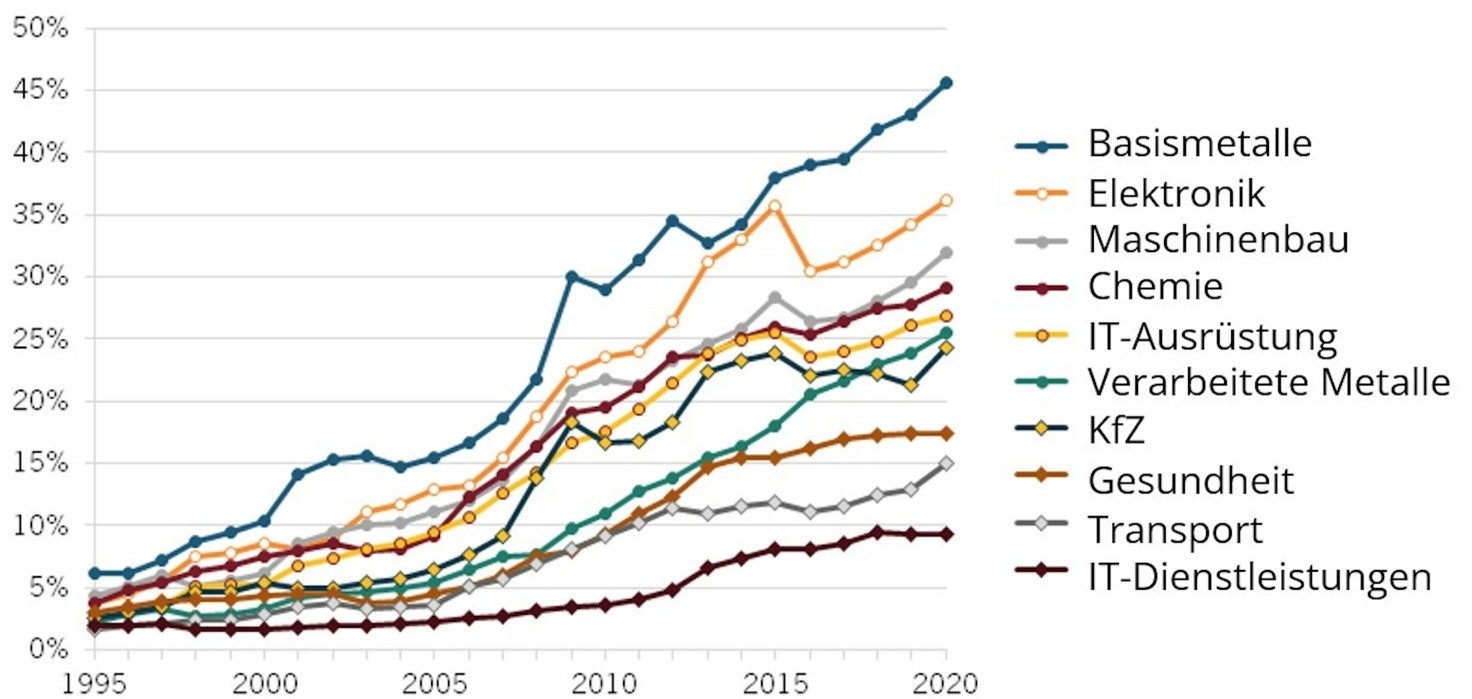

Vor zehn Jahren war China für seine schnell wachsende Wirtschaft und seine Stärke im verarbeitenden Gewerbe bekannt, aber mit einer oftmals fragwürdigen Produktqualität, die meist nicht mit der US-amerikanischen oder europäischen vergleichbar war.

Doch das hat sich inzwischen geändert. China verfügt heute als Ergebnis seines hervorragenden Bildungssystems über weltweit führende Wissenschaftler und Ingenieure und hat seine industriellen Kapazitäten und Fähigkeiten erheblich verbessert. Das Land ist nicht mehr das Zentrum für die Herstellung von Turnschuhen und Jeans, denn diese Produktionen wurden inzwischen nach Kambodscha oder Vietnam ausgelagert. Stattdessen ist China inzwischen weltweit führend in den Bereichen erneuerbare Energien, Elektrofahrzeuge und künstliche Intelligenz (KI).

Interessanterweise wird die globale Produktionskette für erneuerbare Energien inzwischen von China dominiert, so dass China umso mehr profitiert, je mehr erneuerbare Energien im Westen produziert werden. Außerdem ist China jetzt der größte Autoexporteur der Welt, so verkauft BYD in Europa mittlerweile mehr Autos als Tesla. Chinas Autodominanz bedroht die Existenz der deutschen Autoindustrie, da die deutschen Hersteller bei der Reichweite von E-Autos und den Ladegeschwindigkeiten deutlich hinterherhinken1.

“Wir sind jetzt an einem Punkt angelangt, an dem die Welt erkennt, dass China nicht mehr nur ein kostengünstiges Produktionszentrum ist; es ist jetzt viel anspruchsvoller und kann die globale Produktion in fast jeder Hinsicht dominieren, sogar in der Biotechnologie, im Gesundheitswesen und in der Petrochemie.”

Der KI-Sprung

Vor zwei Jahren wurde Nvidia von einem langweiligen Halbleiterausrüstungsunternehmen zum wertvollsten Unternehmen der Welt. Das Thema KI wurde in der Breite bekannt und interessant. Natürlich ging man davon aus, dass die USA die KI-Technologie auf natürliche Weise dominieren würden, so wie zuvor Microsoft und Google die Technologiebranche beherrschten, und OpenAI schien in ihre Fußstapfen zu treten.

Zwei Jahre später hat DeepSeek diese Annahme über den Haufen geworfen und scheint ein ernsthafter Konkurrent im Rennen um einen Spitzenplatz bei KI-Anwendungen zu sein.

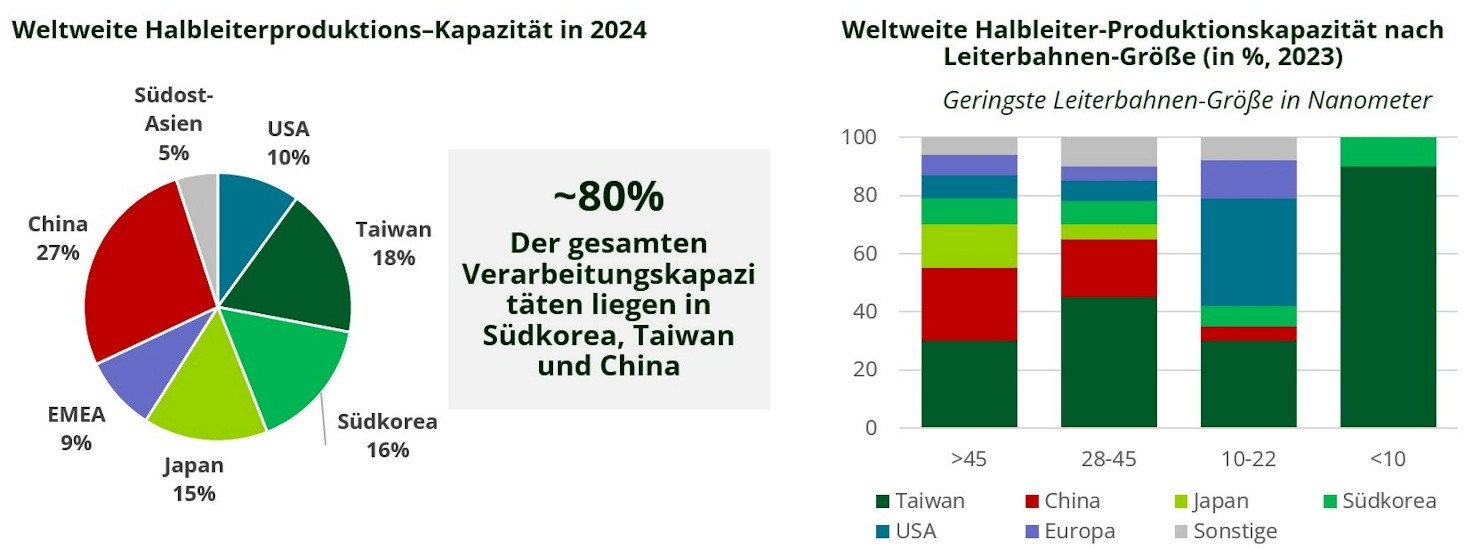

Als zweitgrößte Volkswirtschaft der Welt verfügt China über ein unglaubliches Bildungssystem, in dessen Mittelpunkt Wissenschaft und Mathematik stehen, sowie eine Regierung, die in großem Umfang investiert. Die Exportkontrollen für Halbleiterchips aus den USA, die Chinas KI-Kapazitäten begrenzen sollten, sind gescheitert. Der CEO von Nvidia, Jensen Huang, warnte kürzlich, dass chinesische KI-Firmen inzwischen "beeindruckend" seien und in hohem Tempo eigene Halbleiterproduktionsanlagen aufbauen. China wurde unterschätzt, und es ist naiv zu glauben, dass das Land in diesem Bereich nicht autark sein kann.

In fast jeder Branche ist China aufgrund seiner langfristig orientierten Investitionen in Menschen und Kapital unglaublich gut positioniert. Darüber hinaus ist das Land der wichtigste Handelspartner für fast alle Schwellenländer.

Unser Engagement in China konzentriert sich weitgehend auf die Bereiche Technologie und Konsum, da der Anteil des Konsums am BIP unter den größten Ländern der Welt am niedrigsten ist. Hier ist eine Neuausrichtung fällig.

Quellen: ITIF (IT & Innovation Foundation), China-Bericht Hamilton-Index 2023.

“Während sich ein Großteil des Interesses an Asien auf China konzentriert, floriert die Region als Ganzes weiter. Asien ist für uns nach wie vor eine bevorzugte Region mit einem erheblichen Engagement in den Sektoren E-Commerce, Fintech und Gesundheitswesen.”

Quellen: World Fab (Prognosen für 2024), Allianz Research, 2024.

Indischer Schwung Wo steht Indien in dieser Trump-2.0-Welt? Kein mexikanisches Patt Einige

Schwellenländer profitieren von den Handelskriegen; beispielsweise ist

Mexiko für das "Nearshoring" der USA attraktiv und unterhält inzwischen

auch gute politische Beziehungen dorthin. Die mexikanische Präsidentin

Claudia Sheinbaum hat diese in letzter Zeit gestärkt, indem sie bei der

Erhöhung der Sicherheit an der Grenze zwischen den USA und Mexiko

kooperierte und letztlich Trump half, seine Agenda voranzubringen. Ein brasilianischer Boom? Ebenfalls

optimistisch sind wir in Lateinamerika für Brasilien und zunehmend auch

für Argentinien. Brasilianische Aktien sind unserer Ansicht nach sehr

günstig, insbesondere Versorger, da das Land einen hohen

Infrastrukturbedarf hat. Von den größten Ländern der Welt hat Brasilien

mit über 7 % den höchsten Realzins, was sowohl den brasilianischen Real

als auch auf Real lautende Schuldtitel attraktiv

macht.Energieversorgungsunternehmen bieten zusätzlich zu den

brasilianischen Renditen auf Staatsanleihen eine Aktienrisikoprämie von 5

%, so dass sich die realen Renditen insgesamt auf fast 12 % p.a.

belaufen. Die

Zinsen müssen sinken, aber mit den Wahlen im nächsten Jahr und einem

möglichen Regierungswechsel besteht die Chance auf eine bessere

steuerliche und wirtschaftliche Entwicklung. Wir glauben, dass die

Aussichten für Brasilien sehr positiv sind, da die Ölproduktion steigt,

die landwirtschaftliche Produktion wächst, die Vermögenswerte

unterbewertet sind und die Bevölkerung einen starken Unternehmergeist

hat. In

Argentinien hat sich die Haushaltslage des Landes unter der Führung des

umtriebigen Javier Milei von einem hohen Defizit zu einem Überschuss

entwickelt, und die Staatsanleihen haben sich eindrucksvoll erholt.

Natürlich bestehen Risiken, und im Herbst stehen die Zwischenwahlen an,

aber wir bleiben bei unserer vorsichtig optimistischen Sichtweise.

Wir

sehen Indien in einer ähnlichen Situation, in der sich China vor 20

Jahren befand. Indiens Wirtschaftsmodell stützt sich auf langfristige

Perspektiven, politische Stabilität und das Mantra "Made in India".

Eckpfeiler der Führungspolitik von Premierminister Narendra Modi sind

die gut ausgebildete, größtenteils englischsprachige Bevölkerung und

eine von der Regierung geschützte Industrie. Die indische Wirtschaft

wird in den nächsten 10 bis 15 Jahren jährlich um 6 bis 7 % wachsen2 und schon kurzfristig ist das Land ein Nutznießer der Spannungen zwischen den USA und China.

Wir

sind der festen Überzeugung, dass Indien langfristig erfolgreich sein

wird. Es gibt eine Reihe gut geführter, investitionsfähiger Unternehmen

in Indien, die nicht die gleichen Überkapazitätsprobleme wie China

haben.Lateinamerika, der Gewinner von Trumps Politik

Sheinbaum

ist politisch gemäßigter als ihre Vorgängerin, was sich positiv auf die

Wirtschaft und die Vermögenspreise auswirken dürfte. Wir konzentrieren

uns daher auf inländische Unternehmen, die vom Nearshoring profitieren,

Industrie-REITs und lokale Banken.

Mit dem Rückenwind von Trumps zweiter Amtszeit weisen die Co-Fonds-Manager darauf hin, dass jetzt ein überzeugender Zeitpunkt für Investitionen in Schwellenländer mit einer Fülle von dynamischen, globalen und marktführenden Unternehmen in vielen Ländern und Sektoren ist. China ist ein wesentlicher Bestandteil und gerade dabei, sich zu erholen. Regionen wie Indien, Asien und Lateinamerika bieten ebenfalls weiterhin Investitionsmöglichkeiten zu attraktiven Bewertungen.

1Quellen: Unternehmensdaten, Bloomberg, CICC, BoAML, 2025. 2Quelle: Prognosen des IWF World Economic Outlook (WEO), 2025.

Marketing-Anzeige. Bitte lesen Sie den KID /Prospekt bevor Sie eine endgültige Anlageentscheidung treffen.

Diese Unterlagen dürfen ohne die vorherige Genehmigung der Verwaltungsgesellschaft weder ganz noch in Auszügen reproduziert werden. Bei der Entscheidung, in den beworbenen Fonds zu investieren, alle Eigenschaften oder Ziele des beworbenen Fonds berücksichtigt werden sollten, wie sie in seinem Prospekt oder in den Informationen beschrieben sind. Der Zugang zu den Fonds kann für bestimmte Personen oder Länder Einschränkungen unterliegen. Diese Unterlagen sind nicht für Personen in Ländern bestimmt, in denen die Unterlagen oder die Bereitstellung dieser Unterlagen (aufgrund der Nationalität oder des Wohnsitzes dieser Person oder aus anderen Gründen) verboten sind. Personen, für die solche Verbote gelten, dürfen nicht auf diese Unterlagen zugreifen. Die Besteuerung ist von den jeweiligen Umständen der betreffenden Person abhängig. Die Fonds sind in Asien, Japan und Nordamerika nicht zum Vertrieb an Privatanleger registriert und sind nicht in Südamerika registriert. Carmignac-Fonds sind in Singapur als eingeschränkte ausländische Fonds registriert (nur für professionelle Anleger). Die Fonds wurden nicht gemäß dem „US Securities Act“ von 1933 registriert. Gemäß der Definition der US-amerikanischen Verordnung „US Regulation S“ und FATCA dürfen die Fonds weder direkt noch indirekt zugunsten oder im Namen einer „US-Person“ angeboten oder verkauft werden. Die Risiken, Gebühren und laufenden Kosten sind in den wesentlichen Anlegerinformationen (Basisinformationsblatt, KID) beschrieben. Die wesentlichen Anlegerinformationen müssen dem Zeichner vor der Zeichnung ausgehändigt werden. Der Zeichner muss die wesentlichen Anlegerinformationen lesen. Anleger können einen teilweisen oder vollständigen Verlust ihres Kapitals erleiden, da das Kapital der Fonds nicht garantiert ist. Die Fonds sind mit dem Risiko eines Kapitalverlusts verbunden. Die Verwaltungsgesellschaft kann den Vertrieb in Ihrem Land jederzeit einstellen.

- Für Deutschland: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.com/de-de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft erhältlich. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 5.

- Für Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.com/de-at zur Verfügung. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz.

- In der Schweiz: die Prospekte, KID und Jahresberichte stehen auf der Website www.carmignac.com/de-ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienst ist die CACEIS Bank, Montrouge, Zweigniederlassung Nyon / Schweiz Route de Signy 35, 1260 Nyon. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 5.

Diesen Beitrag teilen: