Baker Steel: Kupfer - Angebotsdefizit treibt Preise und Kurse

Kupfer gilt langfristig als einer der großen Gewinner der globalen Energiewende. Doch schon jetzt ziehen der Preis des Industriemetalls und die Kurse der Minenunternehmen kräftig an. Grund sind aktuell Versorgungsengpässe, die noch zunehmen dürften.

28.03.2024 | 06:30 Uhr

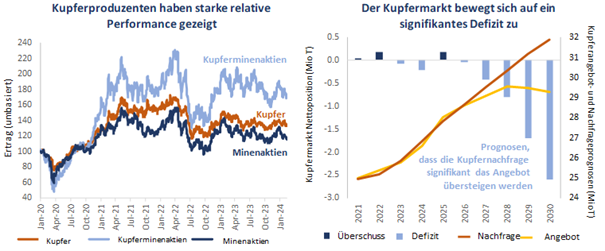

Es ist bisher ein gutes Jahr für alle, die an Kupfer geglaubt haben. Denn das Industriemetall, das unter anderem in Kabeln, Rohren, Drähten und Schienen zum Einsatz kommt, performt 2024 überraschend stark. Seit Januar ist die Notierung um zwischenzeitlich knapp zehn Prozent auf über 9000 US-Dollar die Tonne geklettert und liegt heute bei rund 8800 US-Dollar die Tonne. Dieser Sprung bescherte auch vielen Aktien von Kupferproduzenten deutliche Kursgewinne. So kletterten die Papiere von Bergbaukonzern Freeport-McMoRan um sieben Prozent, Southern Copper um 22 Prozent und Teck Resources um 7,5 Prozent seit Jahresbeginn nach oben. Es sind neben den leicht verbesserten globalen Konjunkturaussichten vor allem wachsende Angebotsprobleme weltweit, die den Preis des Industriemetalls treiben. Bis vor kurzem deuteten die Prognosen auf einen Überschuss auf dem Kupfermarkt im Jahr 2024 hin, während Versorgungsengpässe erst gegen Ende des Jahrzehnts erwartet wurden. Doch Produktionsunterbrechungen, Herabstufungen der Prognosen, wachsende Genehmigungsprobleme und sinkende Gehalte (Grades) haben zu einem Angebotsdefizit geführt. Zuletzt drosselten etwa wichtige chinesische Kupferhütten ihre Produktion in einigen verlustbringenden Anlagen und verschoben die Inbetriebnahme neuer Produktionsstätten. Auch die Forderung Panamas, dass First Quantum Minerals die Produktion in seiner Mine Cobre Panama aussetzen muss, sorgte am Markt für neue Sorgen. Sollte die Cobre Panama-Mine doch in diesem Jahr 385.000 Tonnen Kupfer produzieren, was 1,75 Prozent des weltweiten Kupferangebots entspricht. Ein weiterer Dämpfer war, dass der Bergbaukonzern Anglo American seine Produktionsprognose für 2024 aufgrund geotechnischer Probleme um 195 000 Tonnen senken musste, was allein fast einem Prozent des weltweiten Angebots entspricht. Ein weiteres Beispiel für die Herausforderungen des Kupfermarktes ist auch das verzögerte Produktionswachstum in der Escondida-Kupfermine von BHP aufgrund von Genehmigungen und Studien.

Experten sehen aber noch viel mehr Aufwärtspotenzial für die Kupferpreise. Laut Commerzbank könnte die Notierung 2024 bis auf 9200 Dollar pro Tonne steigen. Die Analysten von Goldman Sachs erwarten sogar Preissteigerungen auf bis zu 10.000 US-Dollar bis Ende des Jahres. „Die Angebotskürzungen verstärken unsere Ansicht, dass der Kupfermarkt in eine Periode von Versorgungsengpässen eintritt“, argumentierten die Analysten schon Ende 2023. Denn die Situation dürfte sich noch verschärfen. So könnte das Kupferangebotsdefizit bis 2030 auf 2,6 Millionen Tonnen ausweiten, was rund neun Prozent des weltweiten Kupferangebots entspricht. Der sinkende Kupfergehalt in den Minen, kürzere Minenlaufzeiten und längere Genehmigungsfristen bremsen in den kommenden Jahren ein schnelles Hochfahren des Kupferangebots durch die Konzerne. Gleichzeitig steigt der Bedarf an Kupfer in den kommenden Jahrzehnten deutlich an. Insgesamt wird eine Zunahme der globalen Kupfernachfrage um 23 Prozent bis 2030 prognostiziert, womit Kupfer zu den „zukunftsweisenden“ Metallen gehört, deren Nachfrage aufgrund der grünen Energiewende aber auch Solarzellen und Windturbinenerheblich steigen wird. Nicht wenige Experten sprechen daher von einem neuen Superzyklus für Kupfer. In welchen Sektoren das Wachstum am stärksten entwickelt und wie die Minenunternehmen davon profitieren, lesen Sie am 12.4.2024 an gleicher Stelle.

Diesen Beitrag teilen: