Pictet AM: Innovation, die inspiriert - Die Rolle von Private Equity bei der Entwicklung von Umwelttechnologien

Das verstärkte globale Engagement für die Klimaziele stellt eine attraktive Chance für Investoren dar, insbesondere auf den privaten Märkten.

12.01.2024 | 06:09 Uhr

Der Kampf gegen den Klimawandel gewinnt bei Regierungen und Verbrauchern immer mehr an Bedeutung. 92% des weltweiten BIP sind inzwischen durch Netto-Null-Ziele abgedeckt. Diese Verpflichtungen können jedoch nicht allein durch Verhaltensänderungen erfüllt werden. Vieles wird auch vom Einsatz bestehender und von der Entwicklung neuer Technologien abhängen. Das Problem ist die Akzeptanz. Die Marktdurchdringung bei Cleantech ist noch zu gering.

Es gibt aber auch Anlass zu Optimismus. Die Internationale Energieagentur schätzt, dass der Grossteil der Cleantech-Technologien, die benötigt werden, um die globalen Netto-Null-Verpflichtungen bis 2030 zu erfüllen, bereits marktreif ist. Darüber hinaus wird prognostiziert, dass sich die Grösse des Marktes für Umwelttechnologien von 4,9 Bio. US-Dollar im Jahr 2020 auf 12,1 Bio. US-Dollar im Jahr 2030 mehr als verdoppeln wird.

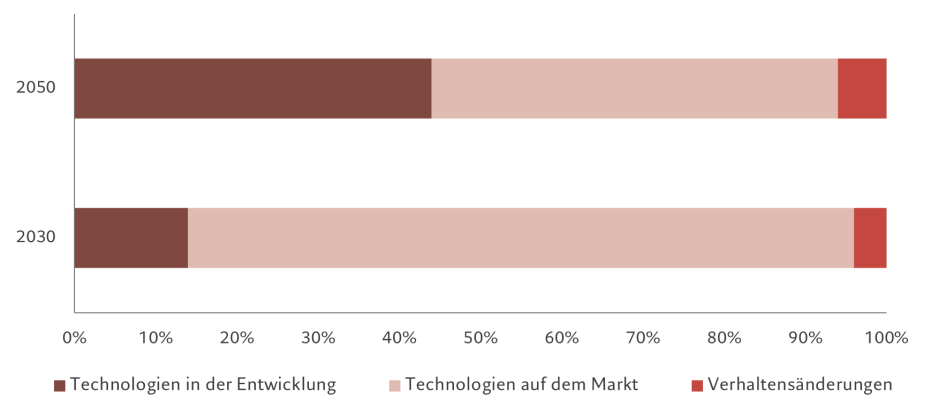

Abb. 1 – Mächtige Technologien

Anteil der gesamten Emissionseinsparungen, die durch (neue und bestehende) Technologien und Verhaltensänderungen erzielt werden, in %, bezogen auf 2020

Quelle: Internationale Energieagentur (IEA), Stand: 31.12.2021. Nur zur Veranschaulichung.

Damit diese Technologien ihr volles Potenzial entfalten können, sind jedoch noch erhebliche Investitionen notwendig. Die Climate Policy Initiative hat errechnet, dass die Klimafinanzierung um mindestens 590% steigen muss, um die erklärten globalen Klimaziele bis 2030 zu erreichen.

Das ist ein anspruchsvolles Ziel, stellt aber eine potenziell lohnende Chance für Investoren dar.

Investitionen in nachhaltigen Wandel

Nach unserem Dafürhalten gibt es fünf Schlüsselbereiche, in denen solche Investitionen die grösste Wirkung haben können:

- Reduzierung von Treibhausgasen: Batterien und Speicherung, Energieeffizienz, CO2-arme/-freie Technologien und Technologien zur CO2-Beseitigung sowie Technologien und Dienstleistungen im Bereich der erneuerbaren Energien.

- Nachhaltiger Konsum: Agrartechnologie, Lebensmittelsicherheit, Optimierung der Versorgungskette und Lebensmitteltechnologie.

- Bekämpfung von Umweltverschmutzung: Wasserqualität, Luftqualität, Bodenschutz und Abfallbehandlung.

- Kreislaufwirtschaft: Sharing Economy, Recycling, Ressourceneffizienz und biobasierte Materialien.

- Ermöglichende Technologien: Sensoren und Datenerfassung, Halbleiter-Wertschöpfungskette, Design- und Konstruktionssoftware und grüne Chemie.

Diese Lösungen stossen bei den Investoren bereits auf grosses Interesse und wir sind überzeugt, dass die Chancen auf den privaten Märkten besonders gross sind, nicht zuletzt, weil private Unternehmen bei diesen Technologien eine Vorreiterrolle spielen. Weltweit hat sich die Zahl der privaten Umweltunternehmen mit einer Bewertung von mehr als 1 Mrd. US-Dollar (sogenannte „Einhörner“) seit 2017 um das 14-fache erhöht. Im Vergleich dazu hat sich die Zahl der Einhörner insgesamt im gleichen Zeitraum nur vervierfacht.

Ein derartiger Anstieg ist nicht überraschend, da private Unternehmen in vielen Bereichen der Umwelttechnologie die Führung übernehmen. So wurde beispielsweise im Mai von einem europäischen Privatunternehmen der Effizienzrekord für die Umwandlung von Sonnenstrahlen in Elektrizität mit einem handelsüblichen Solarmodul aufgestellt. Zu den privaten Unternehmen gehören auch einige der grössten Akteure in der Elektrofahrzeug-Wertschöpfungskette sowie führende Unternehmen im Bereich des Recyclings von Lithium-Ionen-Batterien. Investoren, die sich an Unternehmen in diesen Sektoren beteiligt haben, konnten gute Renditen erzielen.

Der Co-Investment-Ansatz

Natürlich sind Investitionen in private Unternehmen nicht ohne Risiko. Das gilt insbesondere für die Umwelttechnologiebranche, in der Regierungen und Aufsichtsbehörden eine überragende Rolle bei der Gestaltung der Wettbewerbslandschaft spielen.

Es gibt jedoch einen Bereich innerhalb von Private Equity (PE), der Investoren einen gewissen Schutz vor solchen Risiken bietet: Co-Investments. Bei dieser Struktur bieten PE-Manager (General Partner, GPs) ausgewählten Investoren (Limited Partner, LPs) die Möglichkeit, direkt mit ihnen gemeinsam in eine bestimmte Transaktion zu investieren.

In den vergangenen zwanzig Jahren haben Co-Investment-Fonds mehr als 175 Mrd. US-Dollar aufgebracht. Da Private Equity weiter wächst, gehen wir davon aus, dass auch Co-Investments zunehmen werden.

Für GPs besteht der Hauptvorteil von Co-Investments in der Möglichkeit, verstärkt in Unternehmen zu investieren, die sie für attraktiv halten (GPs unterliegen häufig Konzentrationsbeschränkungen, die die Höhe des Kapitals, das sie selbst in ein einzelnes Unternehmen investieren dürfen, begrenzen).

Für LPs ist einer der wichtigsten Vorteile von Co-Investments der direkte Zugang zu hochwertigen privaten Unternehmen. Im Gegensatz zu einem Dachfondsvehikel, das in Hunderte von Unternehmen investiert, ist eine Co-Investment-Strategie viel zielgerichteter (in der Regel 25–30 Unternehmen), bei angemessener Diversifizierung über GPs, Länder und Branchen.

Ein weiterer Vorteil ist, dass sich mit Co-Investments der Kapitaleinsatz beschleunigen lässt (in der Regel zwei bis drei Jahre), wohingegen es bei einem traditionellen PE-Dachfonds sechs bis sieben Jahre dauern kann, bis er voll investiert ist. Ein früherer Kapitaleinsatz kann dazu beitragen, das Problem der J-Kurve zu entschärfen, das heisst die Tendenz, dass PE-Investments in den ersten Jahren ihrer Laufzeit Kapitalverluste aufweisen, bevor sie Gewinne abwerfen. Das bestätigt auch unsere eigene 30-jährige Erfahrung mit Co-Investments.

Letztlich erhöht sich die Nettorendite dadurch, dass GPs typischerweise Co-Investments ohne die üblichen Managementgebühren (1,5–2,0%) und Performancegebühren (20%) anbieten. Das ist in einer Anlageklasse, die in der Regel deutlich höhere Gebühren verlangt als börsennotierte Investments, nicht unerheblich.

Wir halten Co-Investments für eine attraktive Möglichkeit, in private Märkte im Allgemeinen und in Umweltpioniere im Besonderen zu investieren.

Anlass zu Optimismus

Indem sie Innovation im Privatsektor finanzieren, spielen Investoren eine wichtige Rolle dabei, die Weltwirtschaft auf ein nachhaltiges Fundament zu stellen.

Das hat die Geschichte bereits gezeigt.

Vor vierzig Jahren bereitete das Ozonloch überall auf der Welt die grössten Umweltsorgen. Das daraus entstandene Engagement führte 1989 zum Montrealer Protokoll über den schrittweisen Ausstieg aus ozonschädigenden Stoffen wie Fluorchlorkohlenwasserstoffen (FCKW) und dann 1997 zu dem noch breiter gefassten Kyoto-Protokoll. Unternehmen entwickelten mit der Hilfe von Investoren eine Vielzahl von Alternativen zu FCKW.

Heute ist der Ozongehalt der Stratosphäre so niedrig, dass dies eine der wenigen der neun planetarischen Belastungsgrenzen ist, die die Menschheit noch nicht überschritten hat.

"Technologische Innovationen, die durch private Finanzmittel unterstützt werden, können dazu beitragen, den Planeten zu retten und gleichzeitig robuste Anlagerenditen zu erzielen."

Marketingdokument. Alle Formen von Kapitalanlagen sind mit Risiken

verbunden. Der Wert von Anlagen und die daraus erzielten Erträge sind

nicht garantiert und können sowohl steigen als auch fallen, so dass Sie

den ursprünglich investierten Betrag möglicherweise nicht

zurückerhalten.

Pictet Asset Management 2023 Alle Rechte vorbehalten. Bitte lesen Sie die Geschäftsbedingungen, bevor Sie die Website konsultieren.

Einige der auf dieser Website veröffentlichten Fotos wurden von Stéphane

Couturier, Magnus Arrevad, Lundi 13, Phovea, 13Photo, Magnum Photos,

Club Photo Pictet aufgenommen.

Diesen Beitrag teilen: