Der Absturz des Ölpreises

| Der Absturz des Ölpreises ist ein Bremsklotz für die Schwellenmärkte. Aber warum eigentlich? | |

| 01/2016 | |

| Charles de Quinsonas | |

| M&G Bond Vigilantes (Website) |

Download Kommentar @ Feedback an Redaktion

Ölpreisbewegungen und ihre Auswirkungen auf die Schwellenmärkte werden auch 2016 ein heißes Thema bleiben.

18.01.2016 | 11:34 Uhr

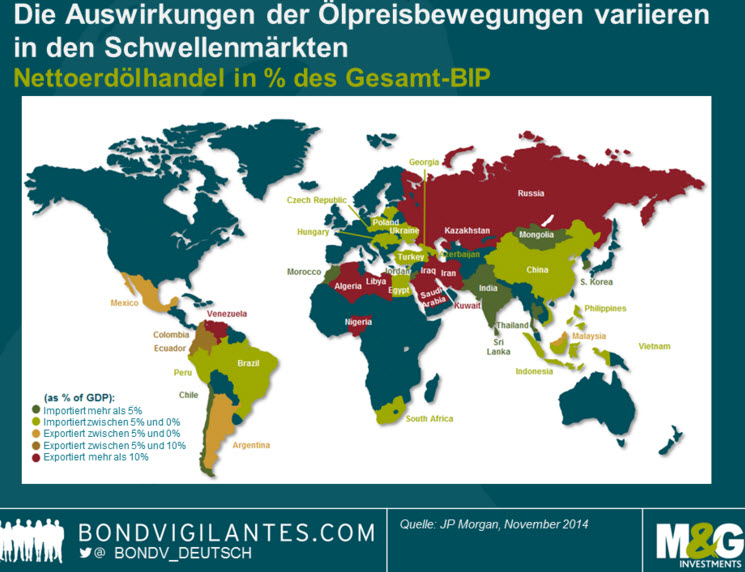

Es ist wahr, dass viele Länder, die stark von Ölexporten und den damit einhergehenden Einnahmen abhängen – Saudi Arabien, Russland, Venezuela und andere – sich seit dem Verfall der Ölpreise mit einem extrem schwierigen Makroumfeld konfrontiert sehen. Im Großen und Ganzen gibt es aber mehr Rohöl-Nettoimporteure als Exporteure unter den Schwellenmärkten. Wichtiger noch ist, dass der Öl & Gassektor laut diversen Anleihenindizes in Hartwährung nur einen kleinen Teil des Marktes für EM-Unternehmensanleihen ausmacht. Warum also, haben fallende Ölpreise einen konsistenten Negativeffekt auf Vermögenswerte aus Schwellenmärkten?

Eine große Zahl an Schwellenländern profitiert direkt von niedrigen Ölpreisen.

Wie aus der obigen Abbildung hervorgeht, ist Asien der Gewinner in diesem neuen Ölpreisumfeld. Lediglich Malaysia, ein Rohöl-Nettoexporteur, ist eine Ausnahme. Innerhalb der Region ist es wahrscheinlich, dass Indien, China, Thailand und Südkorea allesamt profitieren werden: niedrigere Kosten für Ölimporte, reduzierte Inputkosten, weniger Subventionen für Brennstoffe und/oder steigende Verbraucherausgaben. Außerhalb Asiens sind einige der größten Volkswirtschaften in der entwickelnden Welt Rohöl-Nettoimporteure, z.B. die Türkei, Südafrika und Brasilien. Osteuropäische Länder, insbesondere Ungarn, Polen und die Tschechische Republik, profitieren ebenfalls von niedrigeren Öl- und Gaspreisen. Letztlich, so könnte man argumentieren, haben niedrigere Ölpreise auch in der Karibik und in Zentralamerika indirekt positive Folgen, da der gestärkte US-Konsum hier durchsickern sollte.

Energiewerte machen maximal 25% der EM Corporate Bond Indices aus.

Anders als es vielleicht vermuten ließe – und auch wenn dies mit den Fundamentaldaten in den Schwellenmärkten auf einer Linie liegt – macht der Öl & Gassektor maximal 25% der EM-Indizes für Unternehmensanleihen aus (13,6% des JPM’s CEMBI BD und 23% des BAML’s EMCB Index). Es muss allerdings der Makrofaktor berücksichtigt werden, da beispielsweise wahrscheinlich die Finanzwerte im Nahen Osten von den niedrigeren Ölpreisen in Mitleidenschaft gezogen werden. Investoren müssen deshalb einen weiteren Filter in ihren Anlageprozess integrieren und ihr Augenmerk auf Unternehmensanleihen in Ländern richten, die den Ölpreisschwankungen ausgeliefert sind. Laut unseren Kalkulationen machen EM-Unternehmensanleihen in Ländern mit Nettoimporten von Öl ungefähr 30,3% des Index (CEMBI BD) aus. Dies bedeutet, dass zwei Drittel des Index potenziell der schwankenden Ölpreise gegenüber immun sind. Das ist die Theorie.

Die höchste Ansteckungsgefahr geht von Rohstoffen und Währungen aus.

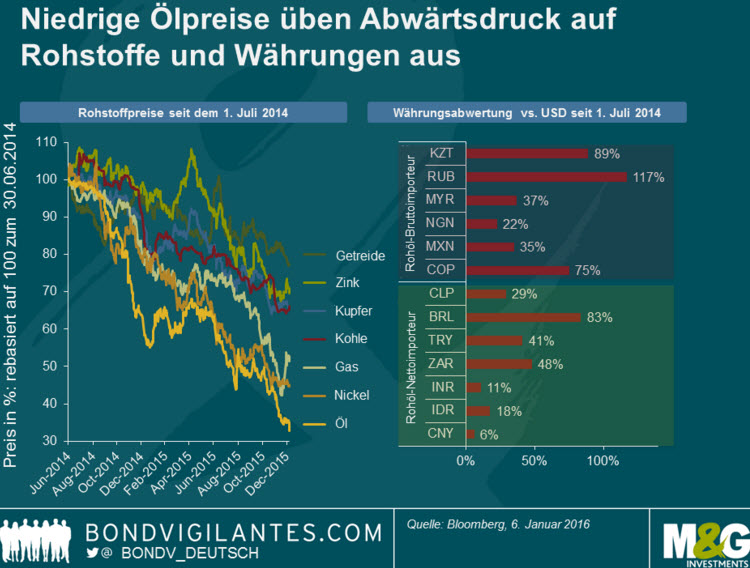

Die fallenden Preise für Rohöl haben weiterhin einen negativen Effekt auf die Anlagepreise in den Schwellenmärkten, obwohl Nettoimporteure von Öl gegenüber den Exporteuren in den Schwellenländern in der Überzahl sind. Dies liegt daran, dass Währungen und Rohstoffe mit Ausnahme von Öl als Ansteckungsquellen agieren.

Als die Ölpreise zu ihrem Sinkflug ansetzten, mussten die von Öleinnahmen stark abhängigen Länder einen deutlichen Wertverlust ihrer Währung mitansehen, manchmal durch eine Abwertung wie im Fall von Kasachstan. Der erste Effekt war (und ist) technischer Natur: Eine negative Marktstimmung erfasste Schwellenmarktwährungen und Rohstoffe. Der zweite Effekt hatte einen mehr fundamentalen Charakter und war zweiteilig:

(i) Öl hat einen erheblichen Einfluss auf die Inputkosten und beeinflusst die Gewinnschwelle bei der Produktion von Metallen und Lebensmitteln. In einem Umfeld mit einem langsameren Wachstum und einer Überkapazität bei Rohstoffen üben die niedrigen Ölpreise einen Abwärtsdruck auf andere Rohstoffpreise aus.

(ii) Einer der Nebeneffekte der Währungsabwertung war, dass die Öl exportierenden Länder ihre Wettbewerbsfähigkeit bei anderen Rohstoffexporten verbesserten. Ein Beispiel sind die russischen Düngemittelexporte. Dies führte zu mehr Druck auf die Währungen von Ländern, die kein Öl exportieren, da ihre Metallrohstoffe und landwirtschaftlichen Produkte weniger konkurrenzfähig wurden.

Öl ist überall. Wichtig sind aber vor allem die idiosynkratischen Aspekte.

In diesem Zusammenhang ist es nur fair zu sagen, dass ein Portfolio mit Schwellenmarktanleihen den Ölpreisbewegungen gegenüber nicht immun ist. Mit Blick auf 2016 sind das gute Nachrichten, sollten Sie steigende Ölpreise erwarten. Jede deutliche Preissteigerung wird in den meisten Fällen eine Rally bei EM-Assets auslösen. Erwarten Sie ein Baisseszenario, so könnten sich trotzdem noch gute Gelegenheiten finden. Der Öl & Gassektor in den Schwellenmärkten produzierte im Jahr 2015 einen Negativertrag von -3,0%, doch war die Streuung der Renditen unter den Unternehmensanleihen enorm und stand nicht unbedingt mit den Ölpreisen in Beziehung. Beispielsweise war der Kursverlust von Petrobas-Anleihen eher eine Folge des anhaltenden Korruptionsskandals in Brasilien und dem Verschuldungsgrad des Unternehmens als ein Ergebnis der sinkenden Ölpreise. Andererseits verzeichneten die Anleihen von PDVSA (der Ölkonzern im Besitz der venezolanischen Regierung) oder Lukoil (der russische Ölproduzent) trotz der ÖL-Relevanz für ihr jeweiliges Land zweistellige Gesamterträge in 2015. Dies könnte mit Blick auf 2016 eine gute Lehrstunde für uns sein: In Schwellenmärkten sind idiosynkratische Makro- und Kreditaspekte oft von größerer Bedeutung als Öl.

Diesen Beitrag teilen: