Die Portfolio-Revolution

| Das Ende der klassischen Portfoliotheorie: Eine notwendige Evolution | |

| 1.6.2024 | |

| Dr. Jochen Felsenheimer | |

| XAIA |

@ Feedback an Redaktion

Wirtschaftliche Schocks und der ETF-Boom sind nur zwei Gründe, weshalb ein Umdenken im Asset Management dringend erforderlich ist, meint Dr. Jochen Felsenheimer, Geschäftsführer der XAIA Investment GmbH. Für TiAM FundResearch erklärt er, weshalb eine neue Ära beginnt.

12.06.2024 | 13:40 Uhr

Die klassische Portfoliotheorie, einst ein Meilenstein der Finanzwelt, stößt heute an ihre Grenzen. Warum? Weil die Märkte sich weiterentwickelt haben und die alte Theorie mit dieser Entwicklung nicht Schritt halten kann. In einer Welt, die von geopolitischen Unsicherheiten, technologischen Umbrüchen und wirtschaftlichen Schocks geprägt ist, erscheint die Annahme effizienter Märkte und normalverteilter Renditen nahezu obsolet.

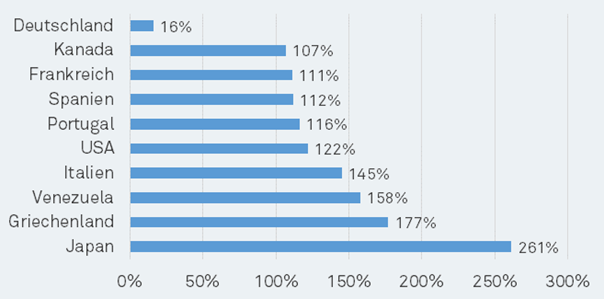

Anstieg der Staatsverschuldung 2013 – 2022

Ein wesentlicher Mangel der klassischen Portfoliotheorie liegt in ihrer Unfähigkeit, extreme Marktereignisse, die sogenannten "Fat Tails", adäquat zu berücksichtigen. Diese theoretische Lücke kann Investoren teuer zu stehen kommen, denn gerade die Extremrisiken sind es, die in Krisenzeiten das größte Verlustpotenzial bergen. Zudem basiert die Theorie auf der Prämisse der Diversifikation als Risikominimierungstool. Doch in der Realität zeigen sich die Grenzen der Diversifikation besonders dann, wenn globale Krisen die Korrelationen zwischen Assetklassen stark verändern und vermeintlich unabhängige Investments gleichzeitig Verluste erleiden.

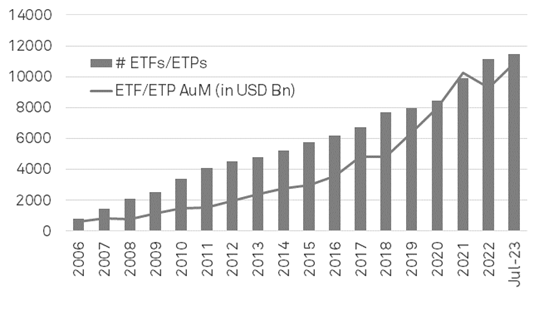

Darüber hinaus erfordert die klassische Theorie eine stabile wirtschaftliche Umgebung, um effektiv zu funktionieren, eine Bedingung, die in unserem heutigen schnelllebigen ökonomischen und politischen Klima selten gegeben ist. Die Märkte sind nicht nur volatiler und komplexer geworden: Einerseits hat sich die Marktstruktur (durch das Auftreten neuer Akteure, wie ETFs) persistent verändert und anderseits ist die Verfügbarkeit und Analyse von Daten sehr viel anspruchsvoller geworden. Dies erfordert neue Ansätze im Risikomanagement, die weit über die traditionellen Modelle hinausgehen.

Boom passiver Produkte (in Mrd. USD)

Quelle: Felsenheimer, J: Die Portfolio Revolution, Wiley 2024

Es ist daher Zeit für eine Revolution im Bereich des Portfolio-Managements. Moderne Ansätze müssen die realen Risiken exakter abbilden und dabei quantitative Methoden nutzen, die eine tiefere Einsicht in die Marktmechanismen erlauben. Wir benötigen Strategien, die nicht nur auf die Minimierung, sondern auch auf das aktive Management von Risiken ausgerichtet sind. Diese neuen Modelle sollten in der Lage sein, die Komplexität und Dynamik der heutigen Anlagelandschaft widerzuspiegeln und den Investoren Tools an die Hand geben, die eine echte und effektive Risikokontrolle ermöglichen und eine Optimierung der Portfolioallokation auch in Krisenzeiten sicherstellen.

Das Ende der klassischen Portfoliotheorie ist nicht das Ende der Portfoliooptimierung, sondern der Beginn einer neuen Ära, in der die Schaffung neuer Auszahlungsprofile, die Anpassungsfähigkeit der Portfoliopositionen und der Einsatz derivatives Finanzinstrumente die neuen Stützpfeiler der Investmentstrategie bilden.

Wesentliche Aspekte der modernen Portfoliotheorie

In der Fortsetzung meiner Argumentation zur Notwendigkeit einer neuen Portfoliotheorie möchte ich die wesentlichen Aspekte beleuchten, die die Basis für zukunftsfähige Anlagestrategien bilden. Diese Elemente sind entscheidend, um die Herausforderungen der heutigen volatilen und unvorhersehbaren Märkte zu meistern.

Erstens, die Neudefinition des Risikomanagements. Es ist unerlässlich, über die traditionellen Risikomaße wie Volatilität und Korrelation hinauszugehen. Wir müssen Modelle entwickeln, die das Risiko dynamisch messen und in Echtzeit auf extreme Marktbewegungen reagieren können. Hierfür eignen sich Modelle, die bereits bei der Bewertung von Kreditderivaten im Einsatz sind und innovative statistische Methoden, um die Muster zu erkennen, die während großer Marktbewegungen auftreten.

Zweitens, die Anpassung an komplexe Marktbedingungen. Die Finanzmärkte heute sind durch eine schnelle Dynamik und unvorhergesehene Wechselwirkungen zwischen globalen Ereignissen geprägt. Anlagestrategien müssen daher flexibel sein und sich schnell an neue Informationen und Marktbedingungen anpassen können. Dies erfordert ein aktives Portfolio-Management und die Bereitschaft, Investitionsentscheidungen schnell zu revidieren.

Drittens, die Bedeutung von fortgeschrittenen Diversifikationsmethoden. Die traditionelle Diversifikation ist oft nicht ausreichend, um die Portfolios gegen extreme Marktereignisse zu schützen. Wir benötigen daher einen breiteren Ansatz, der auch alternative Investments und Derivate einschließt, um echte Diversifikation zu erreichen. Diese sollte die Korrelationen zwischen Anlageklassen in verschiedenen Marktphasen, v.a. auch während Krisensituationen, entsprechend berücksichtigen.

Viertens, der Einsatz von quantitativen Werkzeugen. Die Verfügbarkeit von Big Data und leistungsstarker Analytik eröffnet neue Möglichkeiten für das Portfoliomanagement. Quantitative Tools ermöglichen es uns, tiefere Einblicke in Marktstrukturen zu gewinnen und präzisere Prognosen zu erstellen. Diese Werkzeuge helfen nicht nur bei der Bewertung von Risiken, sondern auch bei der Identifizierung von Investmentchancen, die über traditionelle Anlageklassen hinausgehen.

Diese wesentlichen Aspekte einer modernen Portfoliotheorie zeigen den Weg zu einem tieferen, nuancierteren Verständnis der Märkte und zu effektiveren Anlagestrategien, die in der Lage sind, auch in turbulenten Zeiten stabile Erträge zu erzielen. Es ist an der Zeit, dass wir diese neuen Methoden nutzen und in unsere Anlageentscheidungen integrieren, um die Portfolios unserer Kunden besser zu schützen und ihr Wachstumspotenzial zu maximieren.

Mehr zu diesem Thema finden Sie in dem Buch "Die Portfolio-Revolution" von Dr. Jochen Felsenheimer

Diesen Beitrag teilen: