Kummer: Nebenwerte haben lange Zyklen

Ihre gute Outperformance seit der Finanzkrise hat Nebenwerte und damit der Faktor „Size“ wieder in den Fokus der Anleger gerückt. Langfristig ist der „Small Cap Effekt“ jedoch geringer als viele vermuten.

01.08.2018 | 09:28 Uhr

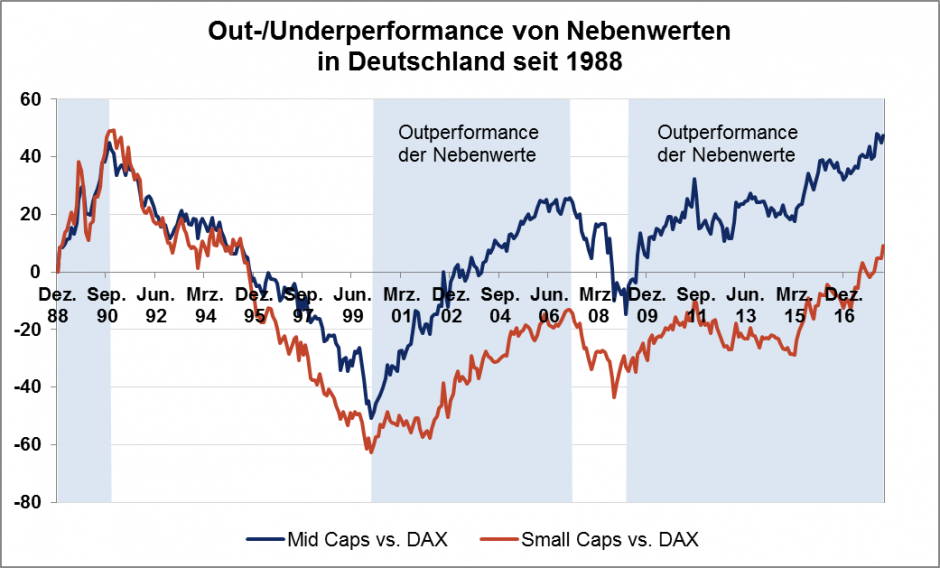

Zumindest im Rückspiegel kann Börse einfach sein: Anleger, die nach der Finanzkrise auf die am Boden liegenden Aktien gesetzt haben, fuhren hohe Gewinne ein. Eine noch höhere Performance erzielten Anleger, die in Nebenwerte investierten. Denn die Small- und Mid Caps haben seit März 2009 um mehr als 60% besser als die großen Aktien (Blue Chips) abgeschnitten.

Quelle: MARS Asset Management

Mit dieser Outperformance sind Nebenwerte und damit der Faktor „Size“ wieder in den Fokus der Investoren gerückt. Auffallend ist die Entwicklung mittelgroßer Unternehmen (Mid Caps). Dieses Segment erzielte in den letzten Jahrzehnten sowohl in den USA als auch Deutschland die höchste Wertentwicklung.

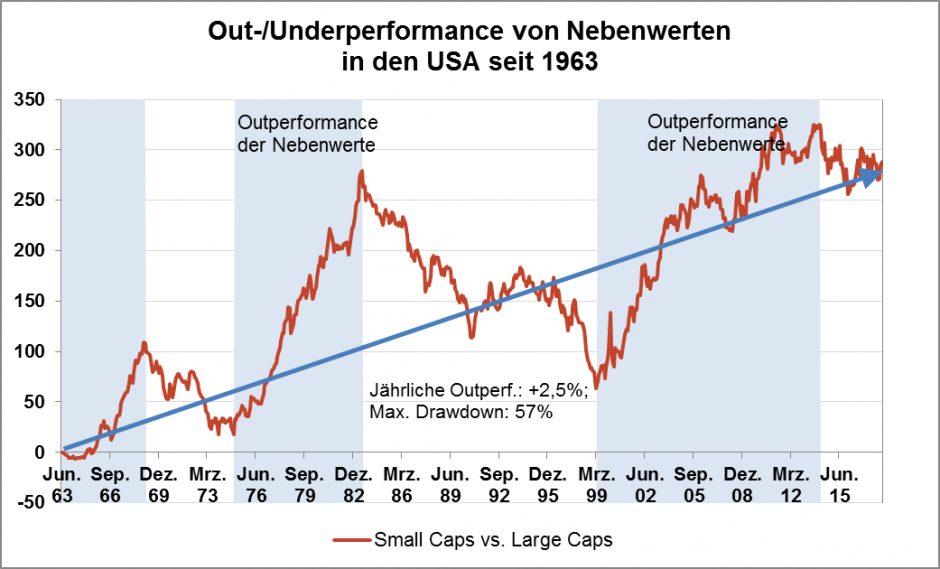

Langfristig ist der „Small Cap Effekt“ jedoch geringer als viele vermuten. Bereinigt um den „Survivorship-Bias“ liegt die zusätzliche jährliche Rendite vor Kosten bei nur 2,5%. Die Kehrseite der Medaille ist die potentielle Underperformance zu Standardaktien, die mehr als 50% betragen kann. Des Weiteren sind die Handelskosten wegen der geringeren Liquidität höher.

Quelle: MARS Asset Management, Datenbasis: Fama / French

Im

Gegensatz zum zyklischen Auf und Ab der Aktien-, Rohstoff- und Währungsmärkte

verläuft die Out-bzw. Underperformance von Nebenwerten wesentlich stabiler.

Größere Richtungswechsel treten selten auf. Von 1982 bis 1999 waren große

Unternehmen die bessere Wahl, während sich Anleger ab dem Jahr 2000 über eine

zusätzliche Nebenwertrendite freuen konnten.

Trotz

vieler Meinungen, wann der richtige Zeitpunkt für Nebenwerte ist, sind die

Ursache-Wirkungs-Zusammenhänge statistisch schwach. Tendenziell performen

Nebenwerte besser, wenn…

1. die Wirtschaft wächst.

2. die Aktienmärkte boomen.

3. die Zinsen sinken.

Die

Bäume wachsen wie bei allen Wachstumsprozessen nicht in den Himmel. Die gute

Performance der Nebenwerte in den letzten 10 Jahren kann sich nicht in alle

Ewigkeit fortsetzten - insbesondere nicht, da großkapitalisierte Aktien heute

im historischen Vergleich zu Mid- und Small Caps günstiger bewertet sind.

Diesen Beitrag teilen: