Carmignac: 50 shades of black

Für 2019 sind die grundlegenden Probleme nicht gelöst. Die Wachstumsprognosen könnten korrigiert werden, und es ist noch zu früh, um von einer geldpolitischen Wende auszugehen, meint Didier Saint-Georges, Managing Director bei Carmignac.

18.01.2019 | 09:47 Uhr

An unserer Interpretation der Märkte für das gerade angefangene Jahr hat sich seit unserer Note vom vergangenen Dezember „2019 oder das Ende der Kollision“ nichts geändert. Dort schrieben wir: „Das Kollisionsschema (zwischen den drei Zyklen von Konjunktur, Geldpolitik und Politik) ist nicht hinfällig, nur weil ein neues Kalenderjahr begonnen hat“. Folglich rechtfertigte dies weiterhin eine „grundsätzlich vorsichtige Haltung“, wenngleich Anleger das „interessante“ Aufholpotenzial berücksichtigen müssen.

Denn die Märkte oszillieren üblicherweise erheblich, wenn solche Trends aufkommen. Dabei werden sie von vielfach herdentriebartigen Stimmungen angetrieben, die von Zaudern bis Überschwänglichkeit oder von Verdrängung bis Hoffnung reichen. So gesehen liefert dieser Jahresbeginn ein gutes Beispiel dafür, wie eine noch dunkle, grundlegende Tendenz sich weiter abstufen könnte, wenn sie sich entfaltet. Diese Tendenz kann man durch sich weiter verschlechternde wirtschaftliche und geldpolitische Fundamentaldaten belegen. Derartige Zwischenbewegungen können einen dazu veranlassen, auf eine aktive Verwaltung zurückzugreifen. Vorausgesetzt, man verliert das Ziel nicht aus den Augen.

Die weltweite Konjunkturabschwächung vollzieht sich mittlerweile gleichmäßig und hat sich bestätigt

Ganz zu Anfang dieses Jahres 2019 müssen auch die optimistischsten Ökonomen einräumen, dass sich eine Konjunkturschwäche allgemein verbreitet hat: Der weltweite Einkaufsmanagerindex von J.P. Morgan ging im Dezember um 0,5 Punkte auf 51,5 zurück, und alle großen Regionen der Welt tragen zu dieser Abschwächung bei. Denn selbst wenn er absolut gesehen noch auf einem hohen Niveau liegt, ging der amerikanische ISM-Index für das verarbeitende Gewerbe im Dezember von 59,3 auf 54,1 stark zurück. Derselbe Index für das Dienstleistungsgewerbe schrumpfte von 60,7 auf 57,6. In China bestätigte der Einkaufsmanagerindex Markit-Caixin durch seinen einjährigen Abwärtstrend bis auf das Niveau von unter 50 (49,7), dass die Indikatoren für das verarbeitende Gewerbe des Landes eine Rezession anzeigen. Entsprechend bestätigte auch der Einkaufsmanagerindex für das verarbeitende Gewerbe Deutschlands seinen Abwärtstrend über 12 Monate und schloss das Jahr bei 51,5 gegenüber 63,3 zu Jahresbeginn. In Europa hat sich diese Tendenz zum einen auch in Frankreich gezeigt, wo derselbe Index unter die Marke von 50 (49,7) gefallen ist, aufgrund der „Gelbwesten“-Proteste. Zum anderen liegt in Italien der Einkaufsmanagerindex weiter im rezessiven Bereich (49,2).

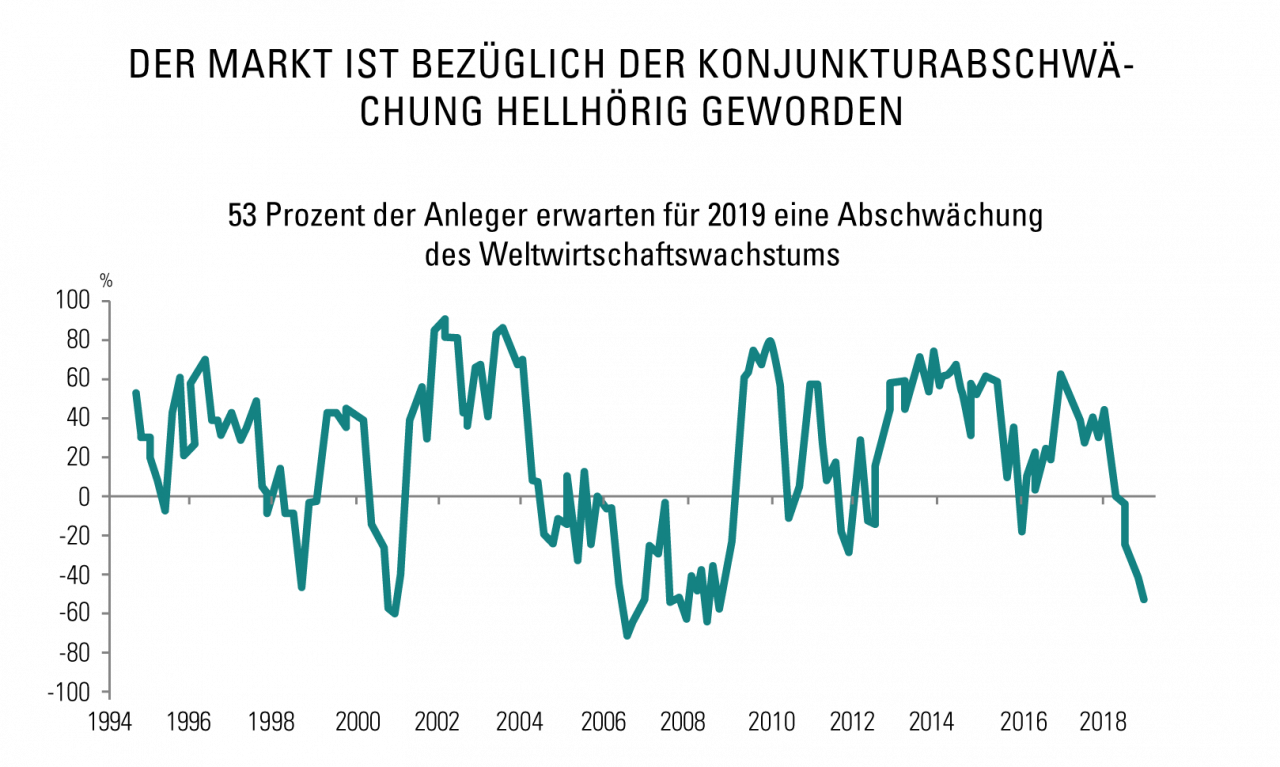

Quelle: 12/2018, Prozentanteil der Befragten, die mit einer stärkeren Wirtschaft rechnen. Umfrage von BofA Merrill Lynch Global Fund Manager Survey.

Verfügbare Konjunkturprogramme sind sehr begrenzt

In Europa kann man sich auf kurze Sicht nur schwer vorstellen, dass die Europäische Zentralbank dem Wachstum zu Hilfe eilt, nachdem sie gerade erst ihr Anleihenkaufprogramm eingestellt hat. Im Hinblick auf den steuerlichen Segen sind es ganz sicher nicht die mehr oder weniger schwerwiegenden Maßnahmen, die aus Italien und Frankreich zu erwarten sind, die hier mehr Möglichkeiten schaffen können.

Auch in China kann die öffentliche Hand nur begrenzt handeln. Diese hat gewiss schon einige Maßnahmen ergriffen, um die Wirtschaft zu unterstützen. Beispielsweise wurden jüngst die Mindestreservesätze für die Banken gesenkt. Doch der Druck, die Anreize zu erhöhen, wächst. Denn was heute priorisiert wird, ist die Entspannung der Kreditblase (die Verschuldung des Landes liegt derzeit bei 270 Prozent des BIP). Zudem kann China keinen Leistungsbilanzüberschuss mehr verzeichnen. Folglich würde ein übermäßig unausgeglichener Haushalt nicht nur dem strategischen Willen zuwiderlaufen die Ungleichgewichte zu reduzieren, sondern auch schnell die Landeswährung unter Druck setzen. Das würde unverzüglich zu mehr Problemen in den Zollverhandlungen mit der Trump-Regierung führen.

In den USA führte die Gesprächsblockade zwischen Donald Trump und der neuen demokratischen Mehrheit im Kongress schon in eine Sackgasse, als es nur darum ging den Betrieb der Bundesbehörden zu finanzieren. Bleibt als letzte Hoffnung, dass die Fed die Geldpolitik lockert.

Kann die Fed die Märkte erneut ankurbeln?

In einem Interview vom 4. Januar sorgte der Präsident der Fed Jerome Powell für Überraschung. Obwohl die Arbeitsmarktzahlen in den USA gerade signalisierten, dass die US-Wirtschaft spektakulär robust ist, was logischerweise eine zuversichtliche und unflexible Haltung der Fed gerechtfertigt hätte, wich er erheblich von seiner Rede ab, die er erst am 19. Dezember gehalten hatte. Statt den Prozess, die Bilanz der Fed zu reduzieren, als geradlinig und nicht verhandelbar zu präsentieren, deutete er insbesondere an, dass der Rhythmus angepasst werden könnte. Ganz allgemein wies er darauf hin, wie sich die Risiken für die Märkte auf seine Analyse der angemessenen Geldpolitik auswirken. Das reichte den besagten Märkten schon aus, um eine Parallele zu Anfang 2016 zu erkennen, die Powell übrigens nicht bestritt. Damals hatte die Fed nämlich, angesichts angespannterer finanzieller Bedingungen aufgrund schwacher Märkte, letztendlich ihre Ziele für eine geldpolitische Straffung relativiert und damit zu einem kräftigen Aufschwung der Märkte beigetragen.

Wenn dann neben dem flexiblen Verhalten der Märkte die Trump-Administration und China noch einige baldige Fortschritte in ihren Handelsgesprächen machen würden, könnte der massive Aktienmarktrückgang seit Ende vergangenen Jahres durchaus einem nicht unbedeutenden Aufschwung weichen. Zur Veranschaulichung sei daran erinnert, dass der Index Euro Stoxx und der amerikanische S&P 500 allein im letzten Quartal 2018 12 bzw. 15 Prozent verloren.

Der Präsident der Fed Jay Powell hat mögliche Flexibilität signalisiert, was von großer Bedeutung ist, aber er hat sie nicht umgesetzt

Sollte man deshalb von einer nachhaltigen Trendwende der Märkte ausgehen?

Zunächst einmal hat Jay Powell mögliche Flexibilität signalisiert, sie aber nicht umgesetzt. Er schien im Übrigen keineswegs davon überzeugt, dass er zur Instabilität der Märkte beigetragen hat, indem er die Bilanz der Fed reduzierte. Außerdem sind auch noch die US-Wirtschaftsindikatoren selbst empfindlich für die Entwicklung der Märkte, beispielsweise der ISM. Denn wenn die Märkte anziehen, tragen sie zur Stabilisierung dieser Indikatoren bei, indem sie de facto eines der Argumente aushöhlen, die eine Lockerung der Geldpolitik rechtfertigen können. Auf der Instrumententafel der Fed wird schließlich immer noch Vollbeschäftigung in den USA und eine Inflation von 2 Prozent angezeigt, was den satzungsmäßigen Zielen entspricht und derzeit keine „Kapitulation“ der Geldpolitik rechtfertigt. Zudem wird der Arbeitsmarkt angespannter durch den allmählichen Anstieg der Löhne, was wiederum anfängt an den Margen der Unternehmen zu zehren. Dadurch sind in dem von uns erwähnten Umfeld der Konjunkturverlangsamung enttäuschende Ergebnisse zu erwarten.

Es ist also möglich, dass es einen technischen Aufschwung der Märkte geben wird. Je nachdem wie die politischen Umstände der kommenden Wochen sein werden, könnte er ein Ausmaß annehmen, an dem es sich lohnen würde, teilzuhaben. Die zyklischen Qualitätswerte, deren Kurse in den vergangenen Monaten zum Teil massiv einbrachen, sind gewiss das beste Exposure gegenüber diesem Aufholpotenzial.

Die aktuellen Wachstumsprognosen für die Unternehmensergebnisse im Jahr 2019 von +8 Prozent könnten nach unten korrigiert werden. Und es ist noch zu früh, um von einer echten geldpolitischen Wende auszugehen

Die grundlegenden Probleme sind hingegen nicht gelöst. 2019 wird die Abwärtskorrektur der Unternehmensergebnisse direkt fortgesetzt, in Europa wie auch in den USA. Es erscheint plausibel, dass es, statt der noch erwarteten 8 Prozent Ergebniswachstum, tatsächlich zu einem absoluten Rückgang der Ergebnisse gegenüber 2018 kommt. Dies begründet sich in den bröckelnden Umsätzen und schrumpfenden Margen. Diesbezüglich werden die demnächst verfügbaren Unternehmenszahlen und Erläuterungen für das letzte Quartal 2018 hilfreich sein. Gleichzeitig ist die US-Notenbank noch nicht gezwungen ihr Ziel, die Geldpolitik zu normalisieren, aufzugeben, und die EZB ist heute weitgehend hilflos. Im Laufe des Jahres könnte es zu einer Wende in der Geldpolitik kommen, dafür müssten jedoch die Märkte oder die Realwirtschaft mehr Druck ausüben. Folglich dürfte der Aufschwung, der momentan an den Märkten einsetzt, nur vorübergehend und noch keine Wende des fast einjährigen Trends sein. Dieses Aufschrecken sollte man nutzen, um Gewinne mitzunehmen.

Anlagestrategie

Aktien

2018 haben die Aktienmärkte eine massive Korrektur durchgemacht als die drei Zyklen von Konjunktur, Geldpolitik und Politik kollidiert sind. Diese Entwicklung hat sich im Dezember beschleunigt, was bedeuet, dass sich die Erwartungen für die Unternehmensergebnisse für 2019 verschlechtert haben. Denn die Auswirkungen dieser Kollision dürften auch weiterhin zu spüren bleiben – zumindest in der ersten Hälfte von 2019 – und einen nicht linearen Abwärtsdruck auf die Aktienmärkte ausüben.

Vor diesem Hintergrund konzentrieren wir unsere Anlagen sowohl aus Finanz- als auch aus Bewertungssicht auf attraktive Wachstumswerte. Wir haben daher unser Exposure in Hyper-Wachstumswerte weiter reduziert, insbesondere im Bereich Software. Ihre hohe Bewertung nach langjähriger guter Performance erscheint uns im derzeitigen Umfeld riskant, vor dem Hintergrund, dass sich die Fundamentaldaten verbessert haben. Unseren stärksten Überzeugungen steht ein Gegengewicht in Form eines hohen Barmittelbestands gegenüber. Diese Barmittel verleihen uns Handlungsspielraum, um attraktive Einstiegspunkte zu nutzen. Das ist zu Beginn dieses Jahres beispielsweise beim chinesischen Riesen im Online-Handel JD.com der Fall. Er belegt in dem Sektor Platz zwei nach Alibaba und sein Börsenkurs hat sich in weniger als einem Jahr halbiert. Und dies trotz seiner guten Fundamentaldaten und geschäftlicher Ergebnisse, die dicht an den Erwartungen lagen.

Insgesamt bringt dieser Abwärtsdruck auf die Aktienmärkte eine gewisse Anzahl von Positionen mit sich, die technisch überverkauft sind. Das veranlasst uns parallel zu einem weiterhin zurückhaltenden Portfolioaufbau, um das Aktienexposure flexibler zu verwalten.

Zinsen

Im Dezember verzeichneten als Fluchtwerte geltende Anleihen ihre beste Monatsperformance des Jahres, denn aufgrund der momentan ungewissen Weltwirtschaft investierten Anleger vorzugsweise in hochwertigere Vermögenswerte.

Die Kreditmärkte haben dagegen weiterhin zu leiden, vor allem das Hochzinssegment im Sog des steilen Abwärtstrends an den Aktienmärkten. Allerdings wurde das Risiko in unserer Unternehmensanleihenkomponenten im Vorfeld reduziert.

Wir halten an der aktiven Verwaltung der Gesamtduration fest. Sie wurde kürzlich unter Berücksichtigung der volatilen Aktienmärkte und der Konjunkturverlangsamung in Europa und China erhöht. Andererseits halten wir es nach wie vor für sehr ungewiss, wie sich die Renditen von US-Staatsanleihen weiterentwickeln werden. Denn auch wenn die Fed ihren Tonfall geändert hat, bleibt die Wirtschaft des Landes nach wie vor dynamisch. Zudem erlaubt sich die US-Notenbank vorerst noch keine Überprüfung ihres Bilanzabbaus (durch den dem Markt seit letzten Oktober pro Monat 50 Milliarden Dollar an Liquidität entzogen werden). Daher bleiben wir bei unserer vorsichtigen Haltung gegenüber US-Anleihen und bevorzugen asiatische und europäische Schuldtitel.

In diesem Umfeld einer weltweiten Konjunkturverlangsamung bleibt unser Exposure in Schwellenländeranlagen trotz attraktiver Bewertungen in einigen Sektoren moderat. Denn wir möchten abwarten, bis sich diese Volkswirtschaften stabilisieren und es konkrete Fortschritte in den Handelsgesprächen zwischen den Administrationen von Trump und Xi Jinping gibt.

Währungen

Die beiden wichtigsten Währungen, der Euro und der Dollar, entwickelten sich über das gesamte Quartal in einer engen Bandbreite. Wir bevorzugen in unserem Portfolio im Rahmen des Risikomanagements weiterhin den Euro und in geringerem Maße den Yen gegenüber der US-Währung.

Denn der Dollar leidet nach wie vor unter einem wachsenden Leistungsbilanzdefizit und den ersten Anzeichen, dass sich das Wachstums in den USA abschwächt. Die von der Fed gesendeten Signale von Flexibilität gehen in dieselbe Richtung. Schwellenländerwährungen bleiben hingegen eine anfällige Anlageklasse, angesichts der weltweiten Konjunkturverlangsamung und des von der US-Notenbank eingeleiteten Schrumpfens der Liquiditätsblase.

Diesen Beitrag teilen: