Dietrich & Richter: Sicherheit und Energiebedarf – Bitcoin & digitaler Euro

Durch die Ergebnisveröffentlichung der Untersuchungsphase im Oktober 2023 hat die Europäische Zentralbank, gemeinsam mit den nationalen Notenbanken, die nächste Phase auf dem Weg hin zur Einführung eines digitalen Euros eingeläutet.

26.02.2024 | 07:40 Uhr

Die nun beginnende Vorbereitungsphase stellt jedoch noch keinen endgültigen Beschluss zur Einführung des digitalen Euros dar. Vielmehr ist es ein ergebnisoffener Prozess, in dem technische Fragen, rechtliche Rahmenwerke und Kommunikationsstrategien weiter ausgearbeitet werden sollen. Erst wenn durch die Legislative in Form des Europäischen Rates und des europäischen Parlaments der rechtliche Rahmen für eine Einführung gesteckt ist, kann durch die EZB hierüber entschieden werden.

Zuletzt äußerte sich jedoch Burkhard Balz, Vorstandsmitglied der Deutschen Bundesbank, in einem Interview mit der FAZ zurückhaltend hinsichtlich einer möglichen Einführung zum ursprünglich avisierten Termin im Januar 2026. Durch die Wahlen zum Europäischen Parlament 2024, teilweise benötigten nationalen Entscheidungen der Parlamente und einer gründlichen Testphase, dürfte sich die Einführung des digitalen Euros verzögern, wenn sie denn überhaupt beschlossen wird.

Unabhängig hiervon soll folgend ein Vergleich zwischen dem digitalen Euro, mit seinen bis dato geplanten Charakteristika, und dem Bitcoin angestellt werden, da teilweise in der Berichterstattung der digitale Euro als Antwort der EZB auf die wachsende Bedeutung von Kryptowährungen und alternativen Bezahlsystemen dargestellt wird.

Beim Aspekt der Sicherheit wird zwischen der Sicherheit des gesamten Systems und der Sicherheit auf Nutzerebene unterschieden.

Systemsicherheit

· Die

Sicherheit des Bitcoins beruht auf seiner dezentralen

Netzwerkstruktur, in der die zugrundeliegende Blockchain laufend von diesem

Netzwerk überprüft und alle Transaktionen gespeichert werden. Das Netzwerk

setzt sich aus sog. Full-Nodes im Rahmen eines sog. Peer-To-Peer-Netzwerkes

zusammen. Die Einrichtung so einer Full-Node ist im Bitcoin-Netzwerk mit

minimalem Aufwand durchzuführen, wodurch jeder User bei Bedarf in der Lage ist,

ein aktiver Bestandteil des Netzwerkes zu werden.

Durch das Lösen von komplexen mathematischen Problemen durch die sog. Miner

werden der Blockchain neue Blöcke hinzugefügt. Für dieses „Mining“ und den

damit verbundenen Rechenaufwand werden Bitcoin an die Miner ausgegeben. Die

Blöcke beinhalten die Transaktionen und validieren diese laufend, wobei auch

die Gültigkeit des neuen Blocks durch das gesamte Netzwerk bestätigt werden

muss. Die Blockchain ist damit wie ein Kassenbuch, das alle Transaktionen durch

eine laufende Validierung miteinander verbindet und im Netzwerk von allen

Knotenpunkten in nur einer einzigen Version anerkannt ist. Sollte versucht werden,

einen ungültigen Block der Blockchain hinzuzufügen, würde dies von den übrigen

Teilnehmern des Netzwerks abgelehnt werden. Die Bestätigung durch das gesamte

Netzwerk bietet somit eine hohe Sicherheit und macht Manipulationen

nahezu unmöglich.

· Im Vergleich zum Bitcoin wird beim digitalen Euro angestrebt, dass die EZB sowie die nationalen Notenbanken als zentrale Stellen diesen herausgeben und für die Funktionalität des Systems verantwortlich sind. Da die konkrete Ausgestaltung zum jetzigen Zeitpunkt noch nicht feststeht, kann über die allgemeine Systemsicherheit nicht abschließend geurteilt werden. Durch die zentrale Steuerung liegt eine mögliche Anpassung von Parametern jedoch in den Händen der Zentralbanken und kann dazu führen, dass Eigenschaften des Digitalen Euros verändert oder angepasst werden. Bereits zum jetzigen Zeitpunkt wird darüber nachgedacht, eine Obergrenze für das Halten von Digitalen Euros zu implementieren, um möglichen Gefahren für die Finanzmarktstabilität zu begegnen. Das Risiko könnte in einem potenziellen Bank-Run liegen, falls das Vertrauen gegenüber einzelnen Banken bzw. der Zahlungsfähigkeit dieser schwindet und Kunden dann Bankeinlagen in Zentralbankgeld in Form des Digitalen Euros in unbegrenzter Höhe tauschen könnten.

Benutzersicherheit

· Bei der

Datensicherheit auf Nutzerebene bietet Bitcoin für die

Transaktionen eine Pseudonymität, da lediglich der öffentliche

Schlüssel (Adresse) in der Blockchain für alle Teilnehmer sichtbar ist. Erst

wenn mit dieser Adresse über weitere externe Informationen eine Identität

verknüpft werden kann, ist die Anonymität in Gefahr. Dies könnte dadurch

geschehen, indem der öffentliche Schlüssel mit Bezug zu einer Person z.B. in

sozialen Netzwerken geteilt wird.

Für die Sicherheit der Bitcoin Bestände muss unterschieden werden, wie diese

verwahrt werden. Generell besteht die Möglichkeit, seine Bitcoins eigenständig

zu verwahren. Den sichersten Weg stellen sog. Hardware-Wallets dar, die nicht

mit dem Internet verbunden sind (Cold Wallets) und somit vor Hackerangriffen

geschützt sind. Dies kann z.B. über ein Speichermedium geschehen. Alternativ

können Bestände auch bei Anbietern gehalten werden, bei denen man ein

Benutzerkonto hat und über die auch gehandelt werden kann. In diesem Fall ist

man mit seinen Beständen abhängig von den Sicherheitsstandards des Anbieters.

· Beim Digitalen

Euro soll in der geplanten Ausgestaltung ein hohes Maß an Datenschutz

und Anonymität gewährleistet werden. Die Zentralbanken werden keine

Informationen oder Identitäten über die Nutzer erhalten. Allerdings müssen die

im System eingebundenen Banken und Zahlungsdienstanbieter ihren Verpflichtungen

hinsichtlich Geldwäsche und Terrorismusbekämpfung nachkommen und werden aus

diesem Grund personenbezogene Daten erfassen müssen. Eine vollständige

Anonymität, wie sie beim Bargeld garantiert ist, wird damit nicht

zu erreichen sein.

Für die Aufbewahrung der Bestände an Digitalen Euros ist geplant, eine Wallet

in Form einer Smartphone-App anzubieten. Für Personen ohne mobiles Endgerät

soll eine Chipkarten-Lösung geschaffen werden. Dabei sollen sowohl

Online-Bezahlvorgänge als auch Offline-Zahlungen mittels NFC unterstützt

werden. Hinsichtlich der Sicherheit dieser Bestände bleibt abzuwarten, welche

Möglichkeiten es bei Verlust des Endgerätes gibt, um evtl. die Wallet oder

Chipkarte zentral sperren zu lassen. Sollte diese Möglichkeit nicht

implementiert werden, würde ein verlorenes oder defektes Endgerät dem Verlust

von Bargeld gleichkommen.

Energieverbrauch – das Totschlagargument?

Das Thema Energieverbrauch oder Energieintensität ist in Verbindung mit dem Bitcoin nicht erst seit den jüngst angestiegenen Energiepreisen immer wieder im Fokus. Dieser Energiebedarf entsteht durch die Rechenprozesse beim Bitcoin-Mining infolge des verwendeten Konsensmechanismus Proof-of-work. Durch diesen Prozess werden wie oben beschrieben Transaktion verifiziert und jeder Miner sorgt durch die eingesetzte Energie und Rechenleistung dafür, dass das Netzwerk sicher bleibt bzw. die Sicherheit zunimmt.

Ein direkter Vergleich mit dem Energieaufwand einer Zahlung in Bitcoin und Digitalem Euro ist nur bedingt möglich, da die endgültige Ausgestaltung der Zahlungsabwicklungen beim Digitalen Euro noch nicht feststehen. Näherungsweise kann der Vergleich von Kreditkartenzahlungen mit Bitcointransaktionen herangezogen werden:

· Den Auswertungen von digiconomist zufolge benötigt eine Bitcointransaktion die gleiche Strommenge wie 446.000 Kreditkartenzahlungen. Dies ist u.a. der Tatsache geschuldet, dass das Bitcoin-Netzwerk durch die Blockgröße nur 7 Transaktionen pro Sekunde verarbeiten kann, während die Leistung bei VISA bspw. bei 65.000 Transaktionen pro Sekunde liegt. Fraglich ist bei diesem Vergleich aber, ob Bitcoin überhaupt den Anspruch hat, ein vergleichbares Zahlungssystem wie Kreditkarten darzustellen. Bitcoin hat eher den Anspruch, ein Wertaufbewahrungsmittel zu sein. Dennoch gibt es mit dem Lightning-Netzwerk bereits einen sogenannte Second-Layer Ansatz, der es erlaubt, eine Vielzahl an Transaktionen auf einer zweiten Ebene, abseits der Blockchain, abzuwickeln. Eine Validierung der Transaktionen erfolgt dann gebündelt in einem weiteren Schritt durch einen neuen Block in der Blockchain.

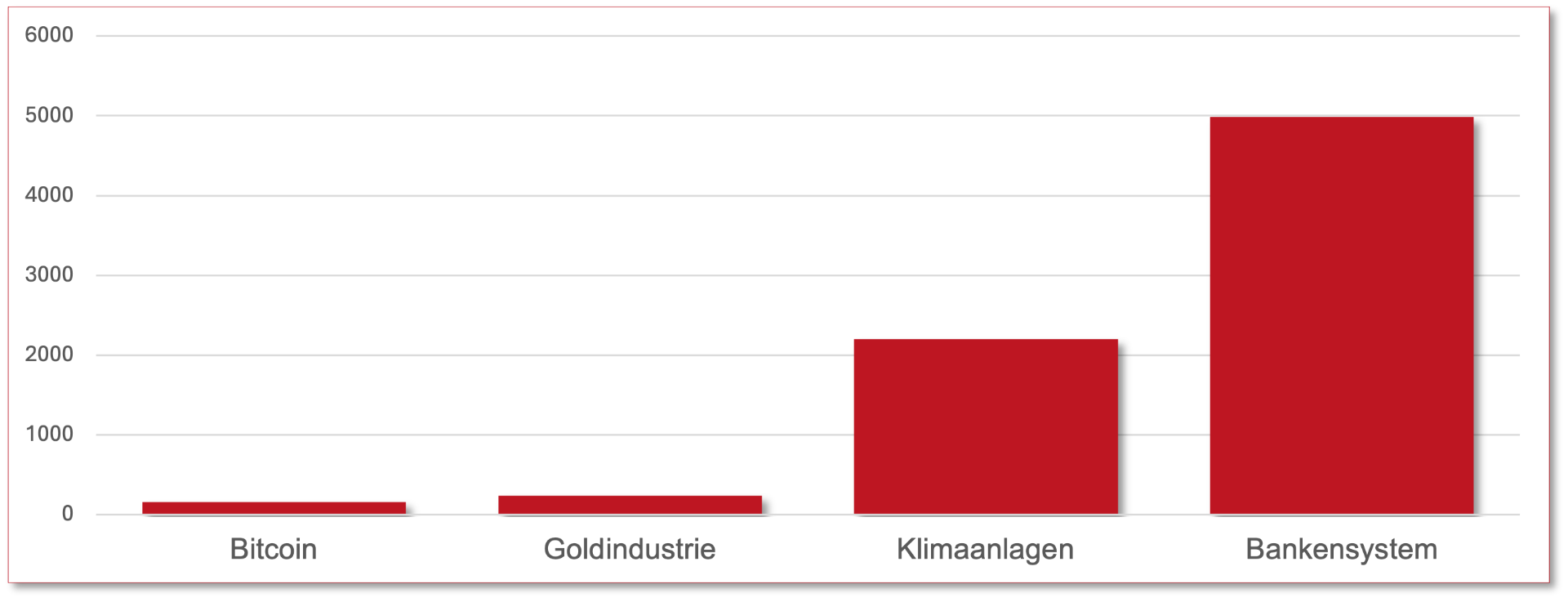

Geschätzter Energieverbrauch p.a. (in Terrawattstunden)

Der gesamte Stromaufwand des Bitcoin-Netzwerk lässt sich nur näherungsweise schätzen, da Faktoren wie die Schwierigkeit der Rechenoperationen und die Leistungsdaten der eingesetzten Hardware zum Minen diesen beeinflussen.

· Laut Schätzungen der Universität Cambridge dürfte der Verbrauch für ein Jahr bei 157 Terawattstunden liegen, was vergleichbar mit dem Verbrauch eines Landes wie Polen ist. Setzt man den Verbrauch in Relation zu anderen Stromabnehmern zeigt sich, dass alleine Klimaanlagen weltweit mit knapp 2.200 Terrawattstunden den 14-fachen Bedarf ausmachen.

· Durch sein begrenztes Angebot wird Bitcoin häufig auch als digitales Gold bezeichnet. Vergleicht man den Energieaufwand zwischen Bitcoin und physischem Gold, stellt man fest, dass laut einer Analyse von GalaxyDigital der Energieverbrauch der Goldindustrie bei ca. 240 Terrawattstunden pro Jahr liegt. Allerdings liegt die Marktkapitalisierung von Gold im Vergleich zu Bitcoin bei ca. dem Faktor 11. Gänzlich außer Betracht bleiben hier die direkten Umweltbeeinträchtigungen durch den Goldabbau in Minen unter Einsatz von giftigen Chemikalien.

· Betrachtet man als weiteren Vergleichsfaktor den Energieverbrauch des Bankensystems, kommen Analysen zu stark unterschiedlichen Ergebnissen. Die Untersuchung des Analysehauses Galaxy Digital kommt hierbei auf einen jährlichen Stromverbrauch von 263,7 Terrawattstunden.

Einen deutlich höheren Bedarf ermittelt der Wissenschaftler Micheal Khazzaka, der in seiner Analyse einen größeren Umfang an Energieverbrauchsfaktoren im Bankensystem einfließen lässt. Der somit ermittelte Energieverbrauch beläuft sich auf 4.981 Terrawattstunden pro Jahr.

Einsatz Erneuerbarer Energien

Durch diesen hohen Stromeinsatz stellt sich auch die Frage nach dem Einsatz von erneuerbaren Energien.

· Die

Schätzungen zum Einsatz von erneuerbaren Energien im BTC-Netzwerk variieren

zwischen 40% (Studie von Benjamin A. Jones von der Universität New Mexico) und

60 % (Analysen des Bitcoin Mining Council). Die Analysen von Daniel Batten

kommen auf einen Einsatz von 52% und versuchen dabei aktuellere Daten zur

hash-rate und den direkten Stromeinsatz (off-grid) zum Minen mit zu

berücksichtigen.

Tendenziell kann man davon ausgehen, dass diese Quote sich in den nächsten

Jahren weiter erhöhen dürfte, da sowohl der Einsatz der Energie immer

intelligenter und effizienter wird als auch mehrstufige Konzepte z.B. unter

Nutzung der Abwärme der Rechner fortlaufend verbessert werden.

Stand heute zeigen sich bereits solche Anwendungslösungen, in denen der flexible Ansatz von Bitcoin-Mining dazu beitragen kann, zukünftig höhere Anteile von erneuerbaren Energien zu nutzen bzw. darüber hinaus positive Einflüsse hinsichtlich der Energiewende hin zu erneuerbaren Energien zu leisten.

· Einer Studie der Texas A&M Universität zufolge kann Bitcoin-Mining aufgrund seiner Möglichkeit in kürzester Zeit Stromnachfrage zu generieren bzw. auch vom Netz zu nehmen für einen Frequenzausgleich sorgen und so Stromnetze und Strompreise stabilisieren. Gerade beim vermehrten Einsatz von erneuerbaren Energien aus Wind und Sonne kann es zu starken Schwankungen in der Erzeugung kommen, die schon jetzt die Stromnetze vor Herausforderungen stellen.

· Einen vergleichbaren Ansatz hinsichtlich Überschussenergie bietet z.B. die Firma terrahash an, die im gewerblichen Kontext (produzierendes Gewerbe) Lösungen anbietet um z.B. selbsterzeugten Strom aus Solaranlagen, in den Zeiten, in denen er nicht durch die Produktion abgenommen wird, intelligent und softwaregesteuert in Bitcoin-Mining fließen zu lassen. Als weiteren Faktor kann die Abwärme aus dem Kühlprozess der Rechner in den Heizungskreislauf der Firma eingespeist werden.

Es ist extrem wichtig zu verstehen, dass der hohe Energieverbrauch des Bitcoin-Netzwerks erst die Grundlage für die Sicherheit des Systems liefert, verglichen mit meterdicken Stahlwänden beim Tresor einer Bank. Würde dort der gesamte Bargeldbestand im Schalterraum aufbewahrt werden, wäre der Anreiz für einen Überfall wohl deutlich größer.

Der Energiebedarf, der durch die Rechenprozesse beim Mining aufgewendet wird, stellt also im übertragenen Sinne die dicken Sicherheitsbarrieren beim Bitcoin dar. Der Einsatz dieser Energie durch die Miner soll und muss hoch sein, damit der Konsensmechanismus im Proof-of–work funktioniert.

Durch die Dezentralität des Netzwerks und der Bestätigung von Transaktionen innerhalb eines Blocks, der wiederum durch die Mehrheit der Nodes (Miner) verifiziert werden muss, wird dieser hohe Stromeinsatz benötigt. Somit wird sichergestellt, dass keine ungültigen Blöcke in die Blockchain aufgenommen werden können und die Barrieren in Form von Hardware- und Stromkosten für das Erlangen einer theoretischen „Mehrheit“ im System exorbitant groß wären. Bitcoin basiert auf einem Anreizsystem: so lange, wie der Aufwand in Rechenleistung und somit in Form von Energie für das Minen ertragreicher ist, als Rechenleistung für Angriffe auf das Netzwerk zu verwenden, bleibt das Netzwerk sicher.

Fazit

Abschließend lässt sich festhalten, dass ein direkter Vergleich zwischen Digitalem Euro und Bitcoin hinsichtlich Sicherheit und Energieeffizienz nur bedingt aussagekräftig ist, da die beiden Konzepte vollständig unterschiedliche Ansätze haben.

Der Digitale Euro ist als Antwort der Europäischen Zentralbank auf die zunehmende Bedeutung von digitalen Zahlungsmöglichkeiten zu verstehen, auch unter dem Druck, dass sich nahezu alle großen Zentralbanken in Planungsprozessen für digitale Zentralbankwährungen befinden. Er wäre eine „Umverpackung“ zum Bargeld bzw. Buchgeld und somit eine Alternative zu privaten Zahlungsabwicklern wie Paypal, Apple-Pay oder Google-Pay. Ob es für dieses Angebot einen Bedarf gibt, wird sich zeigen. Falls die Einführung eines Digitalen Euro kommt, dürfte die begleitende Kommunikation und die Akzeptanz in der breiten Masse ausschlaggebend für den Erfolg sein.

Der Bitcoin stellt als dezentrales Netzwerk ohne zwischengeschaltete Stellen einen gänzlich unabhängigen Ansatz vom klassischen Bankensystem dar, der keiner Regulierung einer zentralen Organisation unterliegt. Durch seine limitierte Anzahl wirkt er inflationären Tendenzen durch eine einfache Ausweitung des Angebots entgegen. Der Bitcoin ist weniger als alternatives Zahlungsmöglichkeit, sondern vielmehr als unabhängiges Wertaufbewahrungsmittel zu sehen.

(Von Matthias Specht, Dietrich & Richter Private Asset Management AG)

Zertifikat: Plan B Krypto Assets Strategies ETI

Gesellschaft: Dietrich & Richter Private Asset Management AG

Diesen Beitrag teilen: