Schwieriges Umfeld für Offene Immobilienfonds

Die Gebäudewerte schmelzen dahin. Und das Handelsvolumen im Markt sinkt, weil Käufer und Verkäufer nicht mehr zueinander finden. Gleichzeitig nehmen die Mittelzuflüsse ab. Offene Immobilienfonds müssen sich diesen Herausforderungen stellen.

08.03.2023 | 07:30 Uhr

Die Zinswende ist dem Immobilienmarkt nicht gut bekommen. Die Transaktionen an den Gewerbeimmobilienmärkten sind nahezu zum Erliegen gekommen. Der Grund: Die Käufer sehen sich ungünstigeren Finanzierungskonditionen gegenüber und warten deshalb auf sinkende Preise. Doch viele Verkäufer weigern sich noch, ihre Preisvorstellungen nach unten zu korrigieren. Gerade institutionelle Marktteilnehmer, wie zum Beispiel auch Offene Immobilienfonds, tun sich besonders schwer damit. Denn Herabsetzungen der Bewertungen würden automatisch die Kurse der Fonds belasten. Und so stehen sich Käufer und Verkäufer derzeit in abwartender Haltung gegenüber. Sie finden vorerst nicht zueinander.

Diese Situation wird sich zweifellos irgendwann auflösen. Denn die EZB hat bereits angekündigt, dass sie die nach wie vor hohen Inflationsraten mit weiteren Zinserhöhungen bekämpfen will. Das wird den Druck auf die Immobilienmärkte – sprich: auf die Preise – weiter erhöhen. Da die Renditen der Offenen Immobilienfonds in den vergangenen Jahren hauptsächlich auf den Aufwertungen der Bestände in den Portfolios beruhten, steht vielen Immobilienfonds jetzt wohl eine Korrektur bevor. Die Zeit der Bestands-Aufwertungen dürfte auf absehbare Zeit vorbei sein. Offen ist noch, in welchem Umfang rückläufige Immobilienbewertungen die Performance bremsen werden.

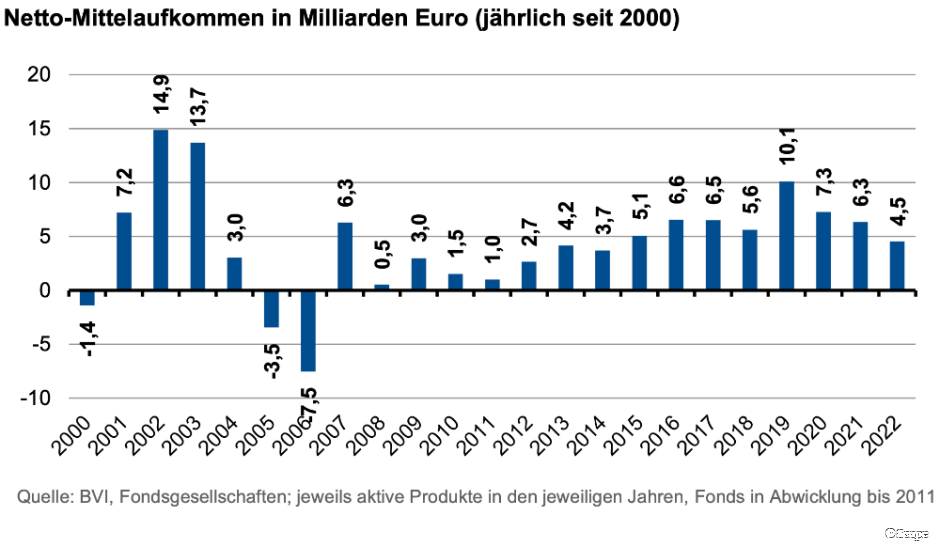

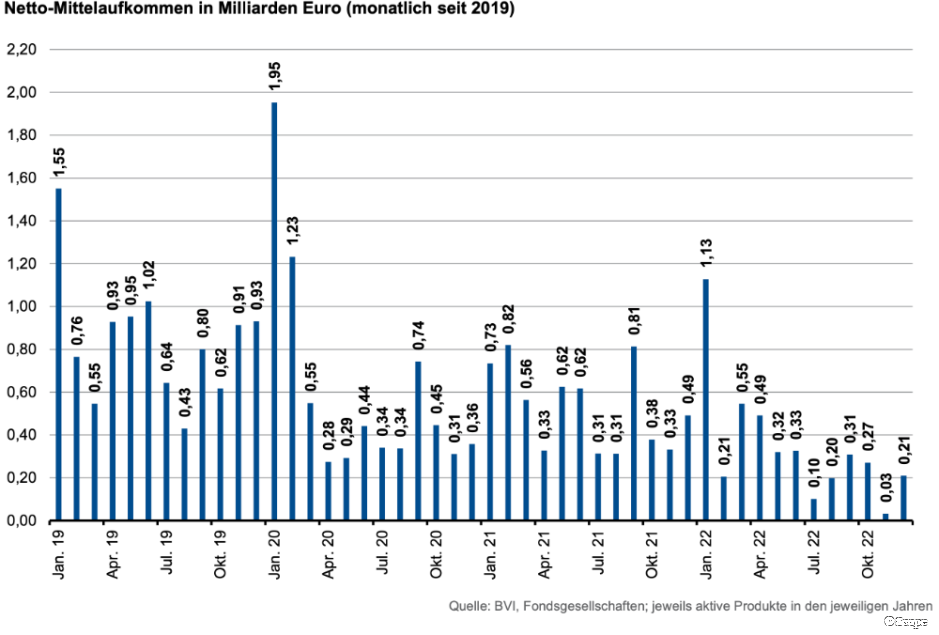

Die Anleger halten sich zurück

Nicht nur institutionelle Investoren sind derzeit zurückhaltend. Auch bei privaten Anlegern ist in den vergangenen Monaten die Begeisterung für das Thema Immobilien spürbar geschwunden. Aufgrund der hohen Inflationsraten und gestiegener Energiepreise steht vielen Anlegern weniger Sparkapital zur Verfügung. Zum anderen haben die höheren Zinsen andere Anlagealternativen wie Festgeld oder Anleihen attraktiver gemacht. Die Zuflüsse in offene Immobilienfonds sind 2022 im Vergleich zum Vorjahr bereits deutlich gesunken. Auch für 2023 erwartet die Ratingagentur Scope in ihrer Analyse weiter zurückgehende Mittelzuflüsse.

Positive Zinseffekte bremsen den Wertverfall

Dass die Fondsgesellschaften die Kurse ihrer Immobilienfonds nicht schon jetzt scharf korrigieren müssen, hängt auch mit einem positiven Nebeneffekt der jüngsten Zinsanhebungen der EZB zusammen: Die Mehrzahl der Fonds legt ihre Liquidität vor allem in Tages- oder Termingeld an. Die Zinswende spült deshalb mehr Geld in die Kassen und stützt die Fondsrendite. Der Effekt ist nicht zu unterschätzen. Laut Scope bunkern die Fonds derzeit zwischen sieben und 29 Prozent ihres Vermögens als Liquiditätsreserve. Bei den Schwergewichten mit einem verwalteten Vermögen von mehr als 10 Milliarden Euro liegt der Anteil flüssiger Mittel demnach zwischen zwölf und 20 Prozent. Im Durchschnitt lag die Liquiditätsquote 2022 bei rund 15 Prozent. Geld, das derzeit auch nur schwer neu investiert werden kann. Der Grund: siehe oben.

Wohnungsmangel sorgt für hohe Vermietungsquoten

Bei Wohnimmobilien sorgt nicht zuletzt der Krieg in der Ukraine für geringe Leerstände. Die durchschnittliche Vermietungsquote hat sich laut Scope 2022 mit rund 94% stabil gehalten. Die konjunkturellen Aussichten aufgrund der Auswirkungen des Ukraine-Krieges und die sich verändernden Nutzeranforderungen im Bürosektor und im Einzelhandel erhöhten jedoch die Risiken, so die Analysten. Bei den Gewerbeimmobilien sorgen die marktüblichen Mietverträge mit Inflationsindexierung noch für Stabilität bei den Einnahmen.

Rendite unterhalb der Inflation

Die Ratingagentur Scope erwartet bis zum Ende des laufenden Jahres für Offene Immobilienpublikumsfonds eine durchschnittliche Performance zwischen zwei und 2,5 Prozent. Viele Fonds verfügten weiterhin über attraktive Objekte mit hohen Vermietungsquoten und bonitätsstarken Mietern. Die Liquiditätsquoten seien derzeit ausreichend hoch und die Fremdfinanzierungsquoten überwiegend gering. Zusätzlich schützten die gesetzlichen Mindesthalte- und Kündigungsfristen vor kurzfristigen Mittelabflüssen, so die Analysten.

Dass die Renditeaussichten deutlich unterhalb der Inflationsraten liegen, hat bei privaten Anlegern bisher noch nicht zu massiven Verkäufen geführt. Die 2013 eingeführten Regeln zu Mindesthalte- und Kündigungsfristen wirken hier stabilisierend. Dass Offene Immobilienfonds für Anleger an Attraktivität verlieren, zeichnet sich jedoch immer deutlicher ab.

Diesen Beitrag teilen: