TiAM FundResearch 14-Daily

Jörn Kränicke, Chefredakteur TiAM FundResearch 14-Daily

Fed ziert sich die Zinsen zu senken

Die jüngste Entscheidung der US-Notenbank, die Zinsen nicht zu senken, ist ein deutliches Signal für ihren Fokus auf Preisstabilität – auch wenn das politisch und marktseitig heftige Reaktionen hervorruft. Die Fed befürchtet, dass angesichts anhaltender Inflationsrisiken und den zusätzlichen Belastungen durch Trumps Zollpolitik eine Zinssenkung das Inflationsniveau weiter in die Höhe treiben könnte. Mit einer neu angehobenen Inflationsprognose von 2,7 Prozent und einem erwarteten Wirtschaftswachstum von nur 1,7 Prozent bleibt der Leitzins in der historischen Spanne von 4,25 bis 4,50 Prozent, was zeigt, dass die Notenbank ihren restriktiven Kurs trotz des Drucks nicht aufgibt.

Auf der politischen Bühne hat US-Präsident Trump, der während seiner Amtszeit als Befürworter niedriger Zinsen galt, scharf reagiert. Über seine Plattform Truth Social attackierte er Fed-Chef Jerome Powell und forderte unverblümt aggressivere Zinssenkungen – Worte, die die angespannte Beziehung zwischen Trump und der Fed erneut bekräftigen. Für Trump, der sich selbst als „Niedrigzinstyp“ präsentiert, ist die Entscheidung ein schwerer Rückschlag, der seine wirtschaftspolitischen Versprechen infrage stellt.

Doch während der politische Diskurs hitzig bleibt, reagiert der Markt gelassen – oder besser gesagt, positiv. Die Börsen, insbesondere der Technologiesektor, erlebten am Abend der Entscheidung einen kräftigen Aufschwung. Aktien von Unternehmen wie Tesla, Alphabet und Nvidia sowie auch Bitcoin profitierten von der Klarheit, die die Fed in ihrer Strategie vermittelt hat. Diese Reaktionen unterstreichen, dass die Finanzmärkte den Fokus auf eine nachhaltige Bekämpfung der Inflation und auf eine vorsichtige Geldpolitik schätzen, auch wenn dies kurzfristig zu Konflikten zwischen politischen Forderungen und geldpolitischer Notwendigkeit führt.

Insgesamt zeigt sich, dass die Fed trotz des Drucks aus dem Weißen Haus und angesichts politischer Provokationen an ihrem Kurs festhält. Ihre Entscheidung ist Ausdruck eines komplexen Balanceakts zwischen der Notwendigkeit, wirtschaftliche Stabilität zu wahren, und dem politischen Bestreben, den Interessen einer breiteren Wirtschaftsentwicklung gerecht zu werden. Die gegenwärtige Situation verdeutlicht einmal mehr, wie sehr wirtschaftspolitische Entscheidungen in den USA – und deren Auswirkungen auf den Markt – auch von politischen Auseinandersetzungen geprägt sind.

Inhalt

Top Picks der Leser

Top Picks der Redaktion

Interview der Woche

„Mit ETFs sind kaum noch hohe Renditen möglich“

Die Märkte werden volatiler. Die großen Tech-Highflyer scheinen ihre beste Zeit hinter sich zu haben. Viele Unternehmen wie Alphabet haben die Märkte gerade mit schlechten Zahlen geschockt. Aktives Management und Value-Aktien rücken daher wieder in den Fokus. TiAM FundResearch sprach mit Richard Halle, Manager des M&G (Lux) European Strategic Value Fund, über die Attraktivität von europäischen Value-Aktien und warum man jetzt einsteigen sollte.

TiAM FundResearch: Herr Halle, wird der neue US-Präsident Donald Trump mit seiner „America First“-Politik, wie von vielen behauptet, zu einem Problem für die europäische Wirtschaft?

Richard Halle: Donald Trumps Handeln bleibt bis zu einem gewissen Grad unvorhersehbar. Ich habe seine Pläne für die zweite Amtszeit – „Project 2025“ – gelesen. Dort gibt es Kapitel, die sehr freihandelsfreundlich sind, aber auch solche, die ausgesprochen kritisch gegenüber China sind. Das bedeutet, es könnten durchaus Situationen entstehen, in denen seine Politik Europa sogar zugutekommt. Wir müssen schlicht abwarten. Ich denke jedoch zweifellos, dass Europa sich derzeit in einer Phase intensiver Selbstreflexion befindet, und diese Präsidentschaft wird diesen Prozess noch verstärken. Das ist an sich keine schlechte Sache.

TiAM FundResearch: Die Rahmenbedingungen haben sich weltweit verändert. Viele Value-Manager haben in den vergangenen Jahren ihre Strategien angepasst und investieren verstärkt in Technologieaktien. Haben Sie die Strategie des M&G (Lux) European Strategic Value Fund ebenfalls angepasst?

Richard Halle: Mein Stil hat sich nie geändert. Ich bin da recht stur. Im Grunde managen wir die Fonds seit ihrer Auflage mit demselben Ansatz. Die zugrunde liegende Philosophie basiert auf der Überzeugung, dass die meisten anderen Investoren zu sehr von kurzfristigen Entwicklungen und Drucksituationen beeinflusst werden, wodurch ihr Zeithorizont eingeschränkt ist. Wir hingegen – auch wenn es banal klingt – denken wirklich langfristig. Viele sagen das zwar, aber ich glaube nicht, dass es viele tatsächlich tun.

TiAM FundResearch: Haben Sie vor, in Zukunft Änderungen vorzunehmen?

Richard Halle: Nein, dieser grundlegende Ansatz ist in den letzten 17 Jahren sogar noch stärker geworden. Der zunehmende Zugang zu Informationen, der vermehrte Einsatz von KI und der wachsende Einfluss von Hedgefonds haben die Märkte noch kurzfristiger und momentumgetriebener gemacht, als damals, als wir den Fonds aufgelegt haben. Deshalb ist unser Investment-Stil heute relevanter denn je. M&G hat uns auch während der Phase, in der der Value-Stil unpopulär war, darin bestärkt, unserer Strategie treu zu bleiben. Das war extrem wichtig. Zudem hat der Fonds in dieser Zeit gute Renditen erzielt, was einer der stärksten Faktoren ist, um nicht die Startegie zu ändern.

TiAM FundResearch: Glauben Sie, dass europäische Value-Aktien insgesamt unterbewertet sind? Das Kurs-Gewinn-Verhältnis liegt bei etwa zehn oder darunter.

Richard Halle: Ja, genau, es liegt knapp unter zehn. Der europäische Markt ist derzeit in vielerlei Hinsicht interessant. Wir könnten stundenlang darüber diskutieren, ob er günstig oder teuer ist, aber insgesamt sieht er vernünftig bewertet aus. Als europäischer Value-Manager kann man derzeit Portfolios mit einem erheblichen Abschlag zum Markt konstruieren. Unser Fonds hat aktuell ein Kurs-Gewinn-Verhältnis von etwa 9,2 – das ist der größte Abschlag in unserer 17-jährigen Geschichte. Der Grund dafür ist, dass es im Markt zwei sehr unterschiedliche Segmente gibt: Zum einen den teuren Markt mit hochqualitativen, profitablen Unternehmen, die global agieren, und zum anderen den günstigeren Markt, in dem nur wenige Investoren aktiv sind.

TiAM FundResearch: Günstige Aktien sind jedoch nicht automatisch gute Aktien. Ein gutes Beispiel ist dafür etwa die Autoindustrie.

Richard Halle: Im Value-Investing schätzen wir zyklische Veränderungen, aber es ist entscheidend, zwischen strukturellen und zyklischen Veränderungen zu unterscheiden. Im Moment ist schwer zu sagen, welcher Anteil in der Autoindustrie zyklisch und welcher strukturell bedingt ist. Wir haben kürzlich eine kleine Position in BMW aufgebaut, aber insgesamt ist unser Engagement in Automobilaktien gering. Wir versuchen weiterhin, die Auswirkungen der Herausforderungen in dieser Branche zu verstehen.

TiAM FundResearch: In welchen Sektoren sehen Sie aktuell Chancen?

Richard Halle: Ein Bereich, in dem wir uns derzeit stärker positionieren, ist der Bankensektor. Es gibt einige Banken, bei denen das Risiko im Verhältnis zu den potenziellen Renditen beeindruckend niedrig ist. Viele Investoren haben noch nicht erkannt, wie stark sich Banken im Vergleich zu früher verändert haben. Über Jahre hinweg waren wir in Banken untergewichtet, da die Branche mit strukturellen Problemen kämpfte. Aber wir sind überzeugt, dass diese Probleme inzwischen überwunden sind. Die Banken sind heute besser aufgestellt, ihre Bilanzen und Kapitalstrukturen haben sich deutlich verbessert. Wir wären überrascht, wenn wir jemals wieder in eine Nullzinsumgebung zurückkehren würden. Auch die regulatorischen Belastungen scheinen ihren Höhepunkt erreicht zu haben. Zudem sind viele Banken sehr günstig bewertet.

TiAM FundResearch: Welche Banken haben Sie gekauft?

Richard Halle: 2024 haben wir erstmals seit über einem Jahrzehnt – möglicherweise sogar überhaupt zum ersten Mal – eine Position in der Commerzbank aufgebaut. Diese halten wir weiterhin. Viele europäische Banken werden immer noch nur mit einem Kurs-Gewinn-Verhältnis von sechs oder sieben bewertet. Das sind aus unserer Sicht sehr attraktive Unternehmen.

TiAM FundResearch: Glauben Sie, dass UniCredit die Commerzbank übernehmen wird?

Richard Halle: Wir spekulieren nicht auf solche Szenarien. Wir halten Aktien nicht in der Erwartung einer Übernahme. Wir sind der Meinung, dass die Commerzbank auch eigenständig erfolgreich sein kann. Sollte es jedoch zu einer Übernahme durch UniCredit kommen, würde der Aktienkurs vermutlich eine Prämie erhalten. Für uns ist das in erster Linie eine politische Frage, und ich habe diesbezüglich keine tieferen Einblicke als andere.

TiAM FundResearch: Gibt es weitere Branchen, die Sie für interessant halten?

Richard Halle: Ein weiterer Bereich, in dem wir stärker investiert sind, ist der Versorgungssektor. Früher hatten wir kaum Positionen in diesem Bereich. Der Markt war begeistert von Erträgen aus erneuerbaren Energien, die wir jedoch skeptisch sahen. Jetzt haben wir zum ersten Mal seit vielen Jahren Aktien wie RWE gekauft. Deutschland hatte in den letzten 15 Jahren keine optimale Energiepolitik. Doch wir glauben, dass RWE in der Lage ist, das Beste aus einer schwierigen Situation zu machen.

TiAM FundResearch: Viele Investoren setzen kaum auf Value-Aktien. Wird sich das wieder ändern?

Richard Halle: In den USA mag das zutreffen, aber in Europa haben sich Value-Aktien seit der Entwicklung des Corona-Impfstoffs 2020 gut entwickelt. 2022 waren sie erfolgreich, und auch 2024 lagen sie vor Wachstumsaktien. Dennoch scheinen viele Investoren das nicht wahrzunehmen. Fondszuflüsse fließen weiterhin in Growth-Fonds. Solche Wahrnehmungen ändern sich langsam. Was die Bewertung betrifft, gibt es derzeit eine große Kluft zwischen Value- und Wachstumsaktien. Wenn wir uns unseren Fonds ansehen, liegt die aggregierte Bewertung bei einem Kurs-Gewinn-Verhältnis von neun, während einige große Wachstumsfonds bei 27 notieren. Damit diese Wachstumsunternehmen ihre Bewertungen rechtfertigen können, müssten sie außergewöhnlich gute Ergebnisse erzielen. Gleichzeitig müssten unsere Unternehmen extrem schlecht abschneiden, damit wir am Ende nicht die Nase vorn haben.

TiAM FundResearch: Wie sehen Sie die Auswirkungen von KI auf verschiedene Branchen?

Richard Halle: KI wird ein entscheidender Treiber für Produktivitätssteigerungen sein. In vielen Branchen wird sie Effizienzgewinne fördern – und das gilt auch für Unternehmen aus dem Value-Segment. Banken können von KI besonders profitieren, da sie in der Lage ist, die Produktivität in diesem Sektor erheblich zu verbessern. Gleichzeitig wird der Ausbau von Rechenzentren den Energiebedarf stark ansteigen lassen, was wiederum Versorgungsunternehmen zugutekommt. In Europa wird sich der Fokus angesichts der demografischen Herausforderungen noch stärker auf Produktivitätssteigerungen richten.

TiAM FundResearch: Nutzen Sie KI in Ihrer täglichen Arbeit, zum Beispiel zur Bilanz-Analyse oder ähnlichem?

Richard Halle: Ja, wir setzen bereits einige KI-Tools ein und werden das künftig sicher noch ausbauen. Es gibt Unternehmen, die hervorragend darin sind, Daten schnell zu beschaffen und auszuwerten. Allerdings trägt diese Entwicklung auch dazu bei, dass der Markt immer stärker von Momentum getrieben wird. Viele Marktteilnehmer handeln in der Annahme, bessere Informationen als andere zu besitzen. Persönlich habe ich mir einige KI-Tools angesehen, die Managementkonferenzen oder Quartalsergebnisse zusammenfassen. Dennoch schätze ich es, die Originaldokumente selbst zu lesen und gründlich zu analysieren. Meiner Meinung nach ist KI in diesem Bereich noch nicht in der Lage, die Qualität einer eigenständigen Analyse zu übertreffen.

TiAM FundResearch: Wie wichtig ist es für Sie, das Management eines Unternehmens zu treffen oder dessen Fabriken zu besuchen, wenn Sie eine Aktie analysieren?

Richard Halle: Ich unterscheide mich hier von vielen anderen Fondsmanagern, die Management-Meetings als zentralen Bestandteil ihres Prozesses ansehen. Aus meiner Sicht ist das Management jedoch oft die subjektivste Informationsquelle eines Unternehmens. Wir ziehen es vor, unsere Informationen aus anderen Quellen zu gewinnen, insbesondere durch die Analyse von Bilanzen. Es gibt jedoch Situationen, in denen ein Treffen mit dem Management sinnvoll ist, und wir entscheiden das im Einzelfall. Zu Beginn meiner Karriere habe ich viele Unternehmen besucht, um die Abläufe besser zu verstehen. Heute übernimmt das vor allem ein Kollege in meinem Team. Er war zum Beispiel am Polarkreis, um die Northvolt-Anlage zu besichtigen, und hat eine Zementfabrik besucht, die daran arbeitet, die Zementproduktion stark zu dekarbonisieren. Auch unsere Analysten sind häufig unterwegs, um Informationen vor Ort zu sammeln.

TiAM FundResearch: Wo sehen Sie aktuell die größten Risiken – sei es politisch oder anderweitig?

Richard Halle: Wir leben in einer sehr instabilen Welt, was zu unserem Konzept eines Regimewechsels passt. Früher gab es langfristige, positive Trends: Die Globalisierung verlief stetig voran, Inflation war kein Thema, und Zentralbanken konnten unbegrenzt Geld drucken, ohne große Auswirkungen. Heute haben sich diese Gegebenheiten verändert. Wir rechnen mit weiteren Schocks. Die wirtschaftliche Lage ist angespannt, vor allem wegen der hohen Staatsverschuldung. Hinzu kommen geopolitische Spannungen, die sich verschärfen, wenn Regierungen nicht mehr genügend finanzielle Mittel haben. Welche Schocks konkret eintreten werden, ist natürlich schwer vorherzusagen. Potenzielle Risiken liegen beispielsweise in der US-Zollpolitik, den Budgetproblemen Frankreichs oder möglichen Krisen im Private-Equity-Bereich.

TiAM FundResearch: Wo sehen Sie das Problem der Private-Equity-Branche?

Richard Halle: Viele Unternehmen im Private-Equity-Sektor haben während der Niedrigzinsphase hohe variabel verzinsliche Schulden aufgenommen. Dieses Problem ist noch nicht vollständig gelöst. Interessant ist, wie schnell sich Dynamiken verändern könnten – etwa durch das Ende des Ukraine-Russland-Kriegs. Ein solches Ereignis könnte Deutschlands hohe Energiepreise plötzlich deutlich senken, was der deutschen Wirtschaft massiv zugutekäme. Solche Entwicklungen verdeutlichen, wie wichtig es ist, ein breit diversifiziertes Portfolio zu haben. Genau das versuchen wir mit unserem Fonds zu erreichen.

TiAM FundResearch: Was bedeutet diese Instabilität für Value-Investoren?

Richard Halle: In dieser Art von Welt ergeben sich für Value-Investoren mehr Chancen als in der stabilen „alten Welt“. Damals liefen stets dieselben Aktien gut, während andere dauerhaft zurückblieben. Im Jahr 2019 haben wir beispielsweise lediglich drei neue Aktien gekauft, weil sich wenig verändert hat. In der aktuellen, von Volatilität geprägten Marktlandschaft könnten wir in diesem Jahr jedoch 15 oder sogar 20 neue Positionen aufnehmen. Diese Schwankungen und das Ringen des Marktes um die richtige Bewertung schaffen Chancen für konträre Investoren wie uns.

TiAM FundResearch: Wird aktives Management in den nächsten Jahren besser positioniert sein als ETFs, da die Märkte volatiler werden und nicht einfach nur linear steigen?

Richard Halle: Absolut. Aktives Management hatte eine sehr schwierige Zeit, vor allem wegen einiger weniger großer US-Unternehmen, die den Markt dominiert haben. Das machte passives Investieren äußerst attraktiv. Ein aktueller Bericht von Goldman Sachs prognostiziert für den S&P 500 in den nächsten zehn Jahren nur eine Rendite von drei Prozent pro Jahr. Um mit einem ETF auf den S&P 500 gute Renditen zu erzielen, müsste wirklich vieles perfekt laufen. In Europa hingegen sehen wir für aktives Management weiterhin gute Chancen. Die Bewertungslücke innerhalb Europas bietet zahlreiche Möglichkeiten zur Outperformance. Passives Investieren wird hier nicht unbedingt schlecht abschneiden, aber es maximiert nicht die Renditechancen. Außerdem hat passives Investieren Auswirkungen auf die Liquidität und die Gesundheit der Kapitalmärkte.

TiAM FundResearch: Erwarten Sie also mehr als die prognostizierten drei Prozent Rendite für den S&P 500 bei europäischen Value-Aktien?

Richard Halle: Ja, wir sind zuversichtlich, dass europäische Value-Aktien mehr Rendite erzielen werden. Niemand weiß, wie die Welt in fünf Jahren aussehen wird, aber mit einem Fonds, der zum Neunfachen des Gewinns bewertet ist, hat man eine gute Grundlage für solide Renditen. Das ist zumindest unser Standpunkt.

Fonds auf dem Prüfstand

Revolution in der Onkologie

Die Onkologiebranche erlebt derzeit ein dynamisches Wachstum. Fortschritte in der Biotechnologie, künstlichen Intelligenz (KI) und personalisierten Therapien revolutionieren die Krebsbehandlung – und eröffnen Anlegern attraktive Chancen, die der Candriam Equities L Oncology Impact nutzt.

Investment Case

Seit 2006 wird jährlich am 4. Februar der Weltkrebstag begangen, um eindringlich darauf hinzuweisen, dass Krebs weltweit die zweithäufigste Todesursache nach Herz-Kreislauf-Erkrankungen ist. Biotechnologie- und Pharmaunternehmen entwickeln kontinuierlich neue Therapeutika zur Behandlung verschiedener Krebsarten, darunter Lungen-, Brust- und Prostatakrebs. In den USA sterben täglich 1600 Menschen an Krebs. Laut dem IQVIA-Bericht „Global Oncology Trends 2024“ wird die Krebslast bis 2050 um 61 Prozent steigen, was 32 Millionen Neudiagnosen pro Jahr bedeutet. Besonders stark wird dieser Anstieg in Ländern mit niedrigem Einkommen spürbar sein. 38,4 Prozent aller Männer und Frauen werden irgendwann in ihrem Leben eine Krebsdiagnose erhalten. Das sind 3,1 Milliarden Menschen über 60 bis 2100. Ein wesentlicher Grund ist die alternde Bevölkerung, da die Wahrscheinlichkeit einer Krebserkrankung mit dem Alter steigt. Zudem tragen verbesserte Diagnosemethoden dazu bei, dass mehr Krebsfälle erkannt werden.

Neue Technologien im Kampf gegen Krebs

Die moderne Krebsforschung macht rasante Fortschritte und bringt innovative Therapien hervor, die die Behandlungsmöglichkeiten grundlegend verändern könnten. Besonders vier Schlüsseltechnologien stehen im Fokus: Targeted Protein Degradation (TPD), CAR-T-Zelltherapie, Radiopharmazeutika und bispezifische Antikörper. Neben diesen technologischen Fortschritten spielen künstliche Intelligenz (KI) und personalisierte Medizin eine zunehmend zentrale Rolle. KI-gestützte Bildanalysen helfen bei der frühzeitigen und präzisen Erkennung von Tumoren, während robotergestützte Chirurgie die Genauigkeit operativer Eingriffe erheblich verbessert. Ein weiterer Fortschritt ist die personalisierte Medizin: Basierend auf genetischen Profilen können maßgeschneiderte Therapien entwickelt werden, die gezielter wirken und weniger Nebenwirkungen haben. Diese individuelle Herangehensweise könnte die Effektivität von Krebsbehandlungen revolutionieren.

Rasantes Wachstum

Die Fortschritte in der Onkologie zeigen, dass der Kampf gegen Krebs in eine neue Ära eintritt. Der globale Onkologiemarkt wächst daher rasant. Laut Fortune Business Insights wird er bis 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 11,3 % auf über 518 Milliarden US-Dollar ansteigen. Bereits 2022 beliefen sich die weltweiten Ausgaben für Krebsmedikamente auf fast 200 Milliarden US-Dollar, und Schätzungen zufolge könnte sich diese Summe bis 2027 mehr als verdoppeln. Dazu tragen auch die vielen neuen Krebsmedikamente bei. 2023 waren 30 Prozent der von der US-Medikamentenzulassungsbehörde (FDA) neu zugelassenen Medikamente aus dem Onkologiebereich.

Hochqualifiziertes Team von Experten

Candriam bietet seit Ende 2018 den einzigen in Deutschland angebotenen Health Care Fonds an, der sich auf Onkologie-Unternehmen spezialisiert. Der Candriam Equities L Oncology Impact wird von Linden Thomson, die medizinische Mikrobiologie studiert hat, und Servaas Michielssens, der in Chemie promoviert hat und am Max Planck Institut forschte, gemanagt. Unterstützt werden sie von vier weiteren Analysten mit wissenschaftlichem Hintergrund. So können sie die klinische Qualität künftiger therapeutischer Lösungen besser einschätzen und die Gewinner von morgen identifizieren, bevor sich dies im Kurs des Unternehmens niederschlägt. Das Team von Candriam kann dabei auf einen seit knapp 25 Jahren erfolgreichen Investmentprozess des Biotech-Fonds zurückgreifen.

Investmentstrategie

„Wir ergänzen die fundamentale Analyse durch eine bewährte Bewertungsanalyse. Wir wollen keine zu teuren Titel kaufen, deren Kurspotenzial möglicherweise begrenzt ist. Auch durchleuchten wir jedes Unternehmen auf mögliche Schwachstellen in ihrem Geschäftsmodell“, sagt Linden Thomson, die auf 22 Jahre Erfahrung in der Branche zurückblickt. Hinzu kommt immer auch eine ESG-Analyse. „Wir bewerten, in welchem Maße die Tätigkeiten der Unternehmen den großen Nachhaltigkeitsthemen und dem Stakeholder Management ausgesetzt sind. Wir schließen Unternehmen aus, die die zehn Prinzipien des Global Compact der UN nicht einhalten, sowie solche Unternehmen, die umstrittenen Geschäftstätigkeiten nachgehen, die wir für nicht nachhaltig halten. Wir wählen nur die Unternehmen aus, von denen wir am meisten überzeugt sind. Durch dieses Verfahren reduziert sich das Anlageuniversum letztlich um mindestens 20 Prozent“, so Thomson weiter. So stellt Candriam sicher, dass der Fonds die Kriterien als Artikel 9 Fonds (SFDR) erfüllt. Im Evaluierungsprozess werden auch Veränderungen der politischen und regulatorischen Rahmenbedingungen berücksichtigt. „Wir passen unsere Positionen an, wenn solche Änderungen oder die damit verbundenen Risiken nicht korrekt vom Markt eingepreist sind. Dies umfasst beispielsweise geopolitische Risiken, wie den sich verändernden Beziehungen zwischen China und dem Westen oder auch gesundheitspolitische Reformen, die unter der neuen US-Regierung umgesetzt werden könnten“, erklärt Michielssens. Durch diesen systematischen Ansatz gewährleisten Linden Thomson und Servaas Michielssens eine fundierte Bewertung potenzieller Risiken und Chancen, um das Portfolio bestmöglich abzusichern und gleichzeitig attraktive Renditen zu erzielen.

Portfolio

Mit einem Portfolio, das zu 75 Prozent aus Large Caps besteht, verfolgt der Candriam-Onkologie-Fonds eine gezielte „Barbell-Strategie“: Zwei Drittel der Investitionen fließen in etablierte Unternehmen mit nachgewiesener Erfolgsbilanz, während ein Drittel in vielversprechende, aber risikoreichere Small- und Mid-Cap-Unternehmen investiert wird. Dies trägt zur langfristigen Stabilität und zum Wachstum des Fonds bei. Titel aus Asien und den Schwellenländern spielen im Portfolio des Candriam Oncology hingegen keine große Rolle. Grund: Den Unternehmen fehlt es laut Candriam oft an Transparenz und der Zugang zu den medizinischen Leitern vieler dieser Unternehmen ist auch nicht möglich. Zudem erfüllen sie meist auch nicht die ESG-Kriterien von Candriam. Daher haben es auch nur zwei chinesische Titel in den Fonds geschafft.

Sehr hohe Active-Share-Quote

Von den 300 Titeln, die nach dem fundamentalen und ESG-Screening übrig bleiben, schaffen es 55 bis 85 Titel in den Fonds. Aktuell sind es 57 Titel. Die Top Ten sind zwischen 3,8 und sieben Prozent gewichtet. Insgesamt machen die zehn größten Werte gut 46 Prozent des Portfolios aus. Regional sind Unternehmen aus den USA mit 65 Prozent am höchsten gewichtet, gefolgt von Europa (29 %), Asien (3 %) und China (3 %). Bei den Subsektoren sind die großen Pharmaunternehmen mit 40 Prozent am höchsten gewichtet. Biotech folgt mit 34 Prozent. Life Science Tools & Services haben ein Gewicht von 14 Prozent, Health Care Equipment & Supplies 11 Prozent und Health Care Services sind mit einem Prozent im Fonds vertreten. Obwohl Pharmaunternehmen und Biotech-Aktien hoch gewichtet sind, überschneidet sich der Onkologie Fonds nicht extrem stark mit den anderen Candriam Fonds aus dem Gesundheitssektor. Die Überschneidung mit dem Portfolio des Biotech-Fonds liegt bei 23,5 Prozent und mit dem Life Care Fonds bei 33,5 Prozent. Der Ansatz von Linden Thomson und Servaas Michielssens ist insgesamt sehr aktiv. Die Active-Share-Quote beträgt daher rund 94 Prozent.

Chance & Risiko

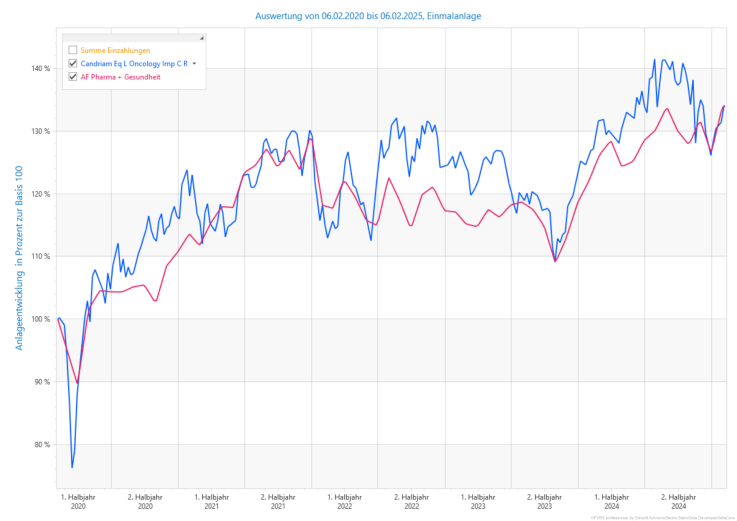

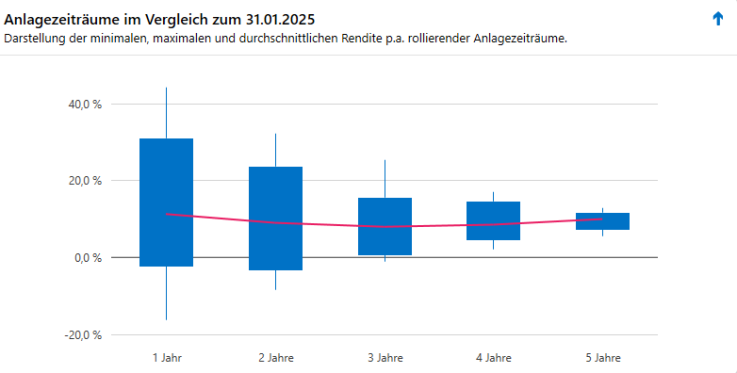

Seit Auflegung Ende 2018 hat der Fonds eine annualisierte Rendite von fast 8,5 Prozent erzielt, womit er den globalen Gesundheitssektor übertrifft. Die 5-Jahresvolatilität liegt bei etwa 13,5 Prozent und somit etwa zwei Prozentpunkte unter der des MSCI World. Die Performance wurde vor allem durch die Allokation in und Auswahl von Pharmaunternehmen (Daiichi Sankyo, Merck & Co, AstraZeneca, Roche) sowie Life-Science-Tools und Dienstleistungen (Thermo Fisher Scientific, Lonza, Bio-Techne, Danaher) getrieben. Im Bereich Biotechnologie haben klinische Erfolge und M&A-Aktivitäten (u.a. Array Biopharma, Acceleron Pharma, Immunomedics, Seagen, Immunogen, Nuvalent) signifikant zur positiven Wertentwicklung beigetragen.

Unterstützung führender Krebsforschungsinstitute

Zehn Prozent der Netto-Verwaltungsgebühren des Fonds werden an zwölf führende Krebsforschungsinstitute weltweit gespendet. Darunter etwa Gustav Roussy in Frankreich, das Georg-Speyer-Haus in Deutschland oder auch die Japan Cancer Society. Die langfristigen Partnerschaften sind laut Candriam essenziell, um die Forschung zu beschleunigen und die Heilungschancen für Krebspatienten zu verbessern.

Fazit

Der Gesundheitssektor bleibt langfristig attraktiv. Besonders die Onkologie zeigt starkes Wachstumspotenzial. Biopharma-Unternehmen stehen durch auslaufende Patente unter Druck, was Fusionen und Übernahmen (M&A) als strategischen Wachstumstreiber verstärkt. Unternehmen mit starken Forschungs- und Entwicklungs-Pipelines profitieren hier besonders. Politische Initiativen, insbesondere der Fokus auf die Krebsforschung, könnten zusätzlich Impulse setzen. Trotz kurzfristiger Unsicherheiten bietet der Candriam Equities L Oncology Impact attraktive Einstiegsmöglichkeiten. Historisch hat sich gezeigt, dass Gesundheitsaktien auch nach politischen Veränderungen stabil bleiben und langfristig überdurchschnittliche Renditen erzielen können. Während der breitere Markt mit Bewertungsproblemen zu kämpfen hat, bietet der Onkologiesektor tendenziell eine Chance.

| Kategorie | Health care |

| KVG | Candriam |

| Fondsmanager | Linden Thomson & Servaas Michielssens |

| ISIN (R) | LU1864482788 |

| ISIN (C) | LU1864481467 |

| ISIN (I) | LU1864482358 |

| Auflegung | 15.11.2018 |

| Fondsvermögen | 1,7 Mrd. Euro |

| Ausgabeaufschlag | bis 3,5 % |

| Laufende Kosten p. a. (TER) | 2,16% (C), 1,19% (R), 1,09% (I) |

| Erfolgsgebühr | nein |

| Börsenhandel | ja |

| Wertentwicklung 2025 (per 20.02.25) | 2,7 % (R) |

| Wertentwicklung 5 Jahre (per 20.02.25)) | 28,2 % (R) |

| Volatilität 1 Jahr (per 20.02.25) | 11,9 % |

| Internet | www.candriam.com |

Nachhaltigkeit

Achtung beim Klimafondskauf: Diese Aktien dominieren grüne Portfolios tatsächlich

Welche Aktien sind in Klimafonds eigentlich am höchsten gewichtet? Anbieter von Solar- und Windanlagen? Recycling-Spezialisten? Produzenten vegetarischer Lebensmittel? Weit gefehlt! Jan Tachtler hat analysiert, welche Aktien in diesen Portfolios für Performance sorgen sollen.

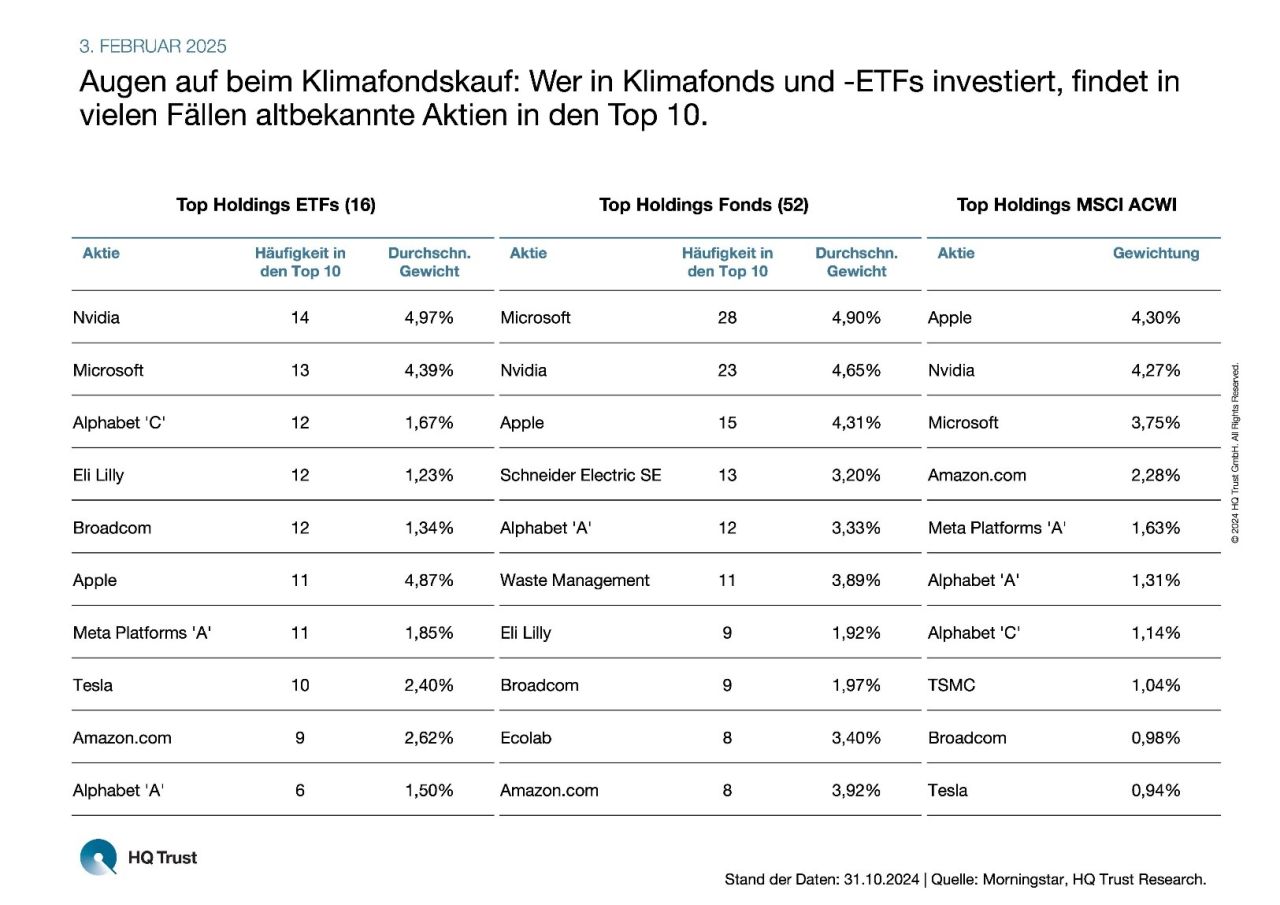

Der Fondsselektor und Portfoliomanager von HQ Trust analysierte die Top-10-Holdings von global anlegenden Fonds oder ETFs, die einen Klimaschwerpunkt haben – und dies auch über ihren Produktnamen deutlich machen. Bei allen untersuchen Fonds und ETFs finden sich dort Begriffe wie Klima, Global Warming oder Climate – beziehungsweise Abkürzungen davon. Da die Top Tens mit einigem Zeitverzug veröffentlicht werden, verwendet Jan Tachtler als Stichtag den 31. Oktober 2024. Zu diesem Stichtag sind immerhin von 68 Produkten die zehn größten Aktien verfügbar: 52 Fonds und 16 ETFs.

· „Microsoft, Nvidia, Alphabet, Apple: Dass sich Anleger mit dem Kauf eines Klimafonds Anteile an den Magnificent 7 ins Portfolio holen, dürfte viele Investoren überraschen.“

· „Wer einen aktiv gemanagten Klimafonds kauft, hat in mehr als 50 Prozent der Fälle Microsoft-Aktien im Portfolio – mit einem durchschnittlichen Gewicht von rund 4,9 Prozent . Ähnlich hoch gewichtet sind in vielen Fällen die Aktien von Nvidia und Apple.“

· „Aus den Mag7 zählt ausgerechnet der E-Autobauer Tesla nicht zu den beliebtesten Top 10 Positionen in aktiven Fonds – was viel Investoren verblüffen dürfte.“

· „Die Wahrscheinlichkeit sich mit dem Kauf eines ETFs mit einem Klimaschwerpunkt eine Top-10-Position Nvidia, Alphabet oder Microsoft ins Portfolio zu holen, liegt sogar oberhalb von 80 %.“

· „In den ETFs stimmen neun der zehn am häufigsten in den Top 10 vertretenen Aktien mit den Top Holdings des MSCI ACWI überein. Einzige Ausnahme ist Eli Lilly. Bei den aktiven Fonds sind es immerhin vier.“

Was können Anleger aus der Auswertung lernen?

· „Grundsätzlich kann der Kauf eines Themen- oder Multithemenfonds Investoren durchaus helfen, ihr Portfolio breiter zu streuen.“

· „Wer ohnehin schon einen relativ hohen Anteil US-Technologieaktien im Portfolio hat, kann sich mit vielen Klimafonds allerdings zusätzliche Klumpenrisiken einfangen.“

· „Anleger sollten daher genau auf die Zusammensetzung der Themenfonds und deren Einzelaktien achten, um keine Überraschungen zu erleben.“

· „Immerhin 19 der analysierten 68 Produkte haben keine Mag7-Aktie in ihren Top Tens.“

· „Etwas überspitzt könnte man sagen: Augen auf beim Klimafondskauf.“

Private Wealth

AfW: EU-Kommission nimmt FIDA-Verordnung doch ins Arbeitsprogramm auf

Die Financial Data Access (FIDA)-Verordnung bleibt doch auf der politischen Agenda der EU-Kommission, berichtet der AfW Bundesverband Finanzdienstleistung.

Nachdem zunächst über einen geleakten Programmentwurf bekannt wurde, dass FIDA aus dem Arbeitsprogramm gestrichen wurde, zeigt das finale Dokument nun, dass die Verordnung als „pending proposal“ weiterhin Bestandteil der Pläne bleibt. Der AfW Bundesverband Finanzdienstleistung begrüßt diese Entscheidung ausdrücklich.

„Die Nachricht, dass FIDA nun doch weiterverfolgt wird, ist ein wichtiges Signal für Open Finance und fairen Wettbewerb“, so AfW-Vorstand Norman Wirth. „Nun kommt es darauf an, dass die Verordnung nicht in bürokratischen Hürden stecken bleibt, sondern mit Augenmaß und Praxisbezug umgesetzt wird. Ein geregelter Zugang zu Finanzdaten ist essenziell für unabhängige Vermittler und ihre Kunden.“

Dividenden

Sechs Mythen rund um die Dividendenstrategie

Mit Spannung wird die bald beginnende Dividendensaison erwartet. Benjardin Gärtner, Leiter Fondsmanagement Aktien Union Investment, geht im folgenden Artikel daher der Frage nach, welche Mythen zu Dividendenzahlungen stimmen und welche nicht.

Die Dividendensaison im deutschen Leitindex DAX startet. Schon am 13.2. stimmen die Aktionäre auf der Hauptversammlung von Schwergewicht Siemens über wichtige Themen wie etwa Dividendenzahlungen ab. Nach und nach folgen die weiteren 39 Unternehmen des DAX40. Zeit, sich Gedanken über eine dividendenorientierte Anlagestrategie zu machen. Angesichts wieder sinkender Leitzinsen kann es für Anleger interessant sein, in Aktien mit hohen Dividendenrenditen zu investieren. Doch so attraktiv eine hohe Rendite ist, blind loszukaufen empfiehlt sich nicht. Erst sollten Anleger sich einiger Mythen über Dividendenperlen bewusst werden.

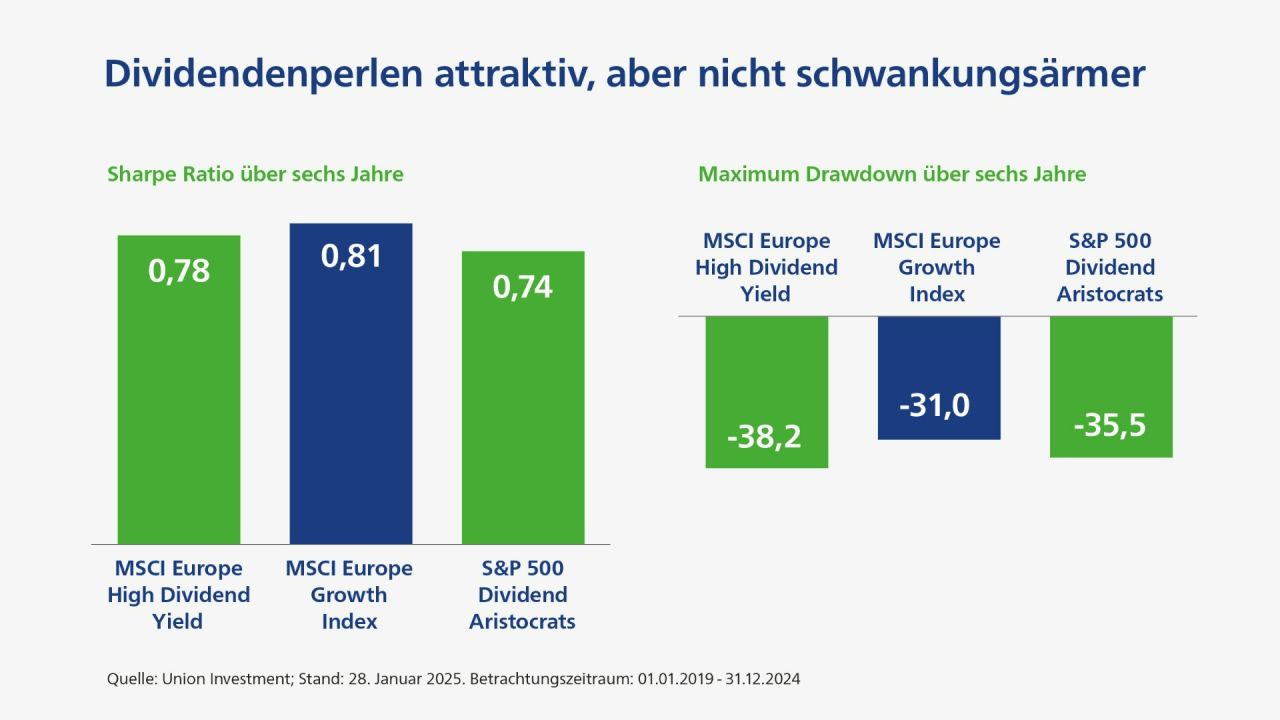

Mythos 1: Dividendentitel bieten Ertrag bei weniger Risiko

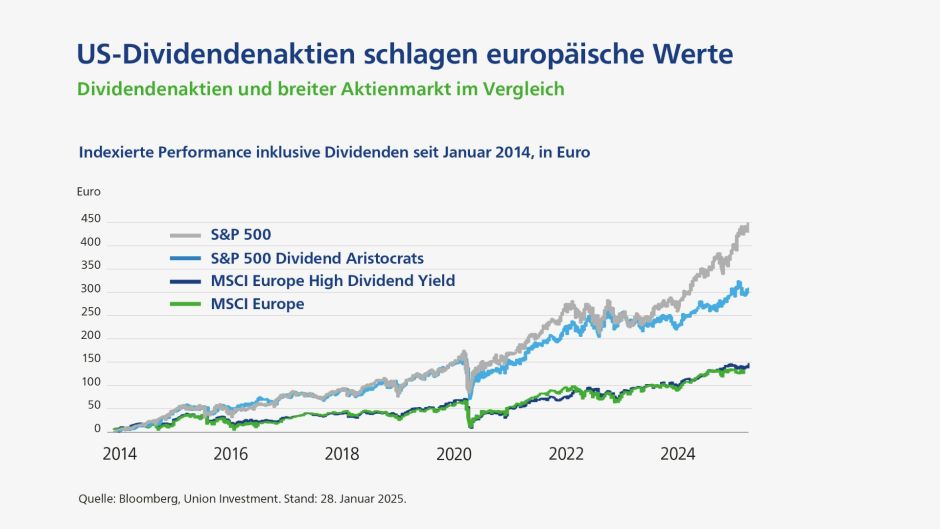

Eine verbreitete Vorstellung ist, dass Unternehmen mit hohen Ausschüttungen oft reife und wenig zyklische Geschäftsmodelle haben. Damit verbunden ist die Erwartung, eine Dividendenstrategie sei weniger schwankungsanfällig als etwa die Anlage in Wachstumstitel. Dem ist nicht so. Das Chance-Risiko-Profil einer Dividendenstrategie ist verglichen mit Wachstumsaktien nicht vorteilhafter. Das zeigt die so genannte Sharpe Ratio. Diese Kennzahl misst, wie stark ein Anleger für das Eingehen von Risiken belohnt wird. Je höher sie ist, desto eher werden eingegangene Risiken „belohnt“. In den letzten sechs Jahren lag die Sharpe Ratio des MSCI Europe High Dividend Yield-Index etwas unter 0,8, während sie für den MSCI Europe Growth Index etwas darüber lag. Auch über einen längeren Zeitraum ab 2007 – also noch vor der Finanzkrise 2008/09 – liegt Growth leicht vorn. Das gleiche Ergebnis zeigt sich bei einem Blick auf US-Werte.

Quelle: Union Investment

Umgekehrt stehen aber Dividendenperlen den Wachstumsaktien in nichts nach, was das Risiko von Kursrückschlägen betrifft. Das lässt sich gut am sogenannten Maximum Drawdown ablesen, der zeigt, wie hoch der maximale Kursverlust innerhalb eines bestimmten Zeitraums war. Der Vergleich belegt, dass Dividendenperlen höhere Kursverluste als Wachstumsaktien erleiden können. Das überrascht, sind doch Wachstumsaktien grundsätzlich höheren Bewertungsrisiken etwa aufgrund von Zinsveränderungen ausgesetzt. Der Grund ist, dass ein Großteil ihrer Gewinne erst weit in der Zukunft erwirtschaftet wird. Das ist bei den Dividendenaristokraten nicht der Fall. Für den Anleger heißt das: Wer auf regelmäßige Ausschüttungen setzt, muss womöglich ein etwas weniger vorteilhaftes Chance-Risiko-Profil in Kauf nehmen. Zumindest zeigt dies der Blick in den Rückspiegel.

Mythos 2: Unternehmen mit hoher Dividende sind ertragsstark

Nicht alle Unternehmen mit hohen Ausschüttungen sind ertragsstark. Denn eine hohe Dividendenrendite kann die Folge starker Kursverluste durch eine Verschlechterung der Ertragslage sein. Hat das Unternehmen seine Ausschüttung noch nicht adäquat reduziert, zeigt sich optisch eine hohe Rendite. Fehlt es dauerhaft an freien Mittelzuflüssen und Ertragskraft, gerät die Dividende in Gefahr.

Ein warnendes Beispiel sind der Telekommunikations- und der Versorgersektor. Zwar bieten beide Branchen heute wieder interessante und vergleichsweise risikoarme Ausschüttungen. Doch als Folge langfristiger Veränderungen ihres Geschäftsumfelds haben diese Sektoren an der Börse vor bald zwei Dekaden erhebliche Kursverluste eingefahren, bis sie sich stabilisieren konnten.

Solche Ausreißer sind immer möglich. Um derartige Einbußen im Dividendenportfolio besser verkraften zu können, ist eine breite Diversifikation angezeigt.

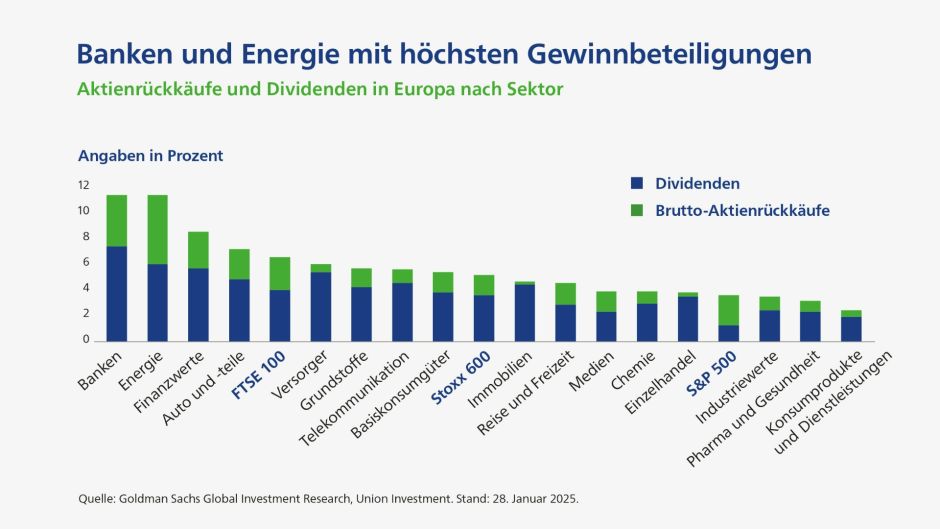

Mythos 3: Anleiherenditen toppen Dividendenrenditen

Seit der Zinswende bietet der Anleihemarkt wieder attraktive Renditen. Aber auch auf der Aktienseite sieht das Bild erfreulich aus: In Europa liefern der Bank-, Finanz- und Energiesektor derzeit attraktive Dividendenrenditen sowie Aktienrückkäufe, so dass eine Gesamtrendite aus beidem von deutlich über fünf Prozent im Rahmen des Möglichen liegt.

Quelle: Union Investment

Das attraktive Renditepotenzial zeigt sich auch auf Indexebene, gerade in Europa, wo die Bewertungen von dividendenstarken Aktien vergleichsweise niedrig sind. Der MSCI Europe High Dividend-Index rentiert auf Basis der Schätzungen für das laufende Jahr etwa 5,2 Prozent und übertrifft damit die Rendite von rund 3,3 Prozent bei Unternehmensanleihen mit Investment Grade.

Mythos 4: Dividenden sind schnell verdientes Geld

Dass Dividenden einen bedeutenden Teil der Gesamtrendite etwa im DAX-Index ausmachen, steht außer Frage – werden doch in die Kursentwicklung automatisch Dividenden einberechnet. Für dividendenstarke Papiere spielt die Ausschüttung als Komponente der Gesamtrendite eine wesentliche Rolle. Während bei Wachstumswerten die Wertsteigerung vornehmlich aus dem Kursgewinn kommt, speist sie sich bei Dividendenperlen vornehmlich aus der Gewinnbeteiligung. So fuhr der MSCI Europe High Dividend-Index in den vergangenen zehn Jahren – seit Anfang 2014 – jährlich rund 2,7 Prozent Rendite in Form von Kursgewinnen ein. Unter Einrechnung der Dividende ergibt sich aber eine Gesamtrendite von knapp acht Prozent jährlich. Das heißt: Kursfeuerwerke sind bei dividendenstarken Titeln kaum zu erwarten.

Mit Blick auf die Kursentwicklung spielt die Musik heute etwa in den Bereichen Künstliche Intelligenz und Digitalisierung – Branchen mit niedrigen Dividendenrenditen. Mit Dividendentiteln lässt sich nicht das schnelle Geld machen. Die Papiere entfalten ihre Vorteile eher über einen längeren Anlagehorizont, da der größere Performancebeitrag aus Dividenden und weniger aus Kursgewinnen kommt. Es ist Geduld gefragt.

Mythos 5: Die Sektorauswahl ist bei Aktien mit hohen Ausschüttungen zweitrangig

Wer diesen Mythos glaubt, dem könnte viel Ertrag entgehen. Wegen der längerfristigen Ausrichtung einer Dividendenstrategie ist es ratsam, die fundamentalen Entwicklungen auf Sektorebene genau im Blick zu behalten. Denn es haben sich in den vergangenen Jahren Verschiebungen zwischen dividendenstarken Sektoren ergeben.

Während Autowerte an Bedeutung verloren, bildeten sich im europäischen Bank- und Versicherungssektor attraktive Dividendenzahler heraus. Mit der Zinswende haben Bankaktien eine Renaissance erlebt und bieten dank ihrer guten Kapitalausstattung weiter attraktive und verhältnismäßig stabile Ausschüttungen.

Zudem haben große diversifizierte Erstversicherer ein höheres Bewertungsniveau verdient, weil der Markt die Qualität der Geschäftsmodelle unterschätzt. Versicherungen für Wohngebäude- oder Autos sind „Basiskonsumgüter“, die relativ konstant nachgefragt werden. Zudem hat der Sektor in den vergangenen Jahren viele externe Schocks verdaut und trotzdem Rekordgewinne erzielt, bei gleichzeitig starken Bilanzen. Viele Versicherer haben ihren Investoren zugesagt, ihre Ausschüttungsstrategie so zu gestalten, dass das aktuelle Dividendenniveau auch in schwierigeren Jahren beibehalten werden kann.

Im Gesundheitssektor richtet sich der Blick vor allem auf Unternehmen, die Innovationen auf den Markt bringen, wie etwa Abnehmpräparate oder neuartige Krebstherapien. Jedoch birgt eine Änderung der Rahmenbedingungen im wichtigsten Pharmamarkt USA Risiken für europäische Pharmaunternehmen.

Auch im Energiesektor ist das Bild nicht uneingeschränkt positiv. Er bietet hohe Ausschüttungen, steht aber durch den Wandel der Geschäftsmodelle hin zu weniger treibhausgasreichen Energieformen unter Druck. Eine sinkende Bedeutung des Cash-Flow-starken Öl- und Gasgeschäfts kann langfristig den Spielraum für Dividenden begrenzen.

Mythos 6: Dividenden steigen kontinuierlich

Selbst bilanzstarke Unternehmen können ab und zu gezwungen sein, ihre Ausschüttungen zu senken. In der Marktbreite gingen während der Finanzkrise der Jahre 2008/09 oder während der Coronakrise ab 2019 die Dividendensummen zurück.

Für die anstehende Dividendensaison auf Basis der Bilanzen des Jahres 2024 ist das Bild durchwachsen. Im DAX dürfte die Ausschüttungshöhe leicht sinken, was auch am Autosektor liegt. Auf europäischer Ebene signalisiert der Dividenden-Terminkontrakt für 2025 auf den Euro STOXX 50-Index eine stagnierende Ausschüttungssumme. Dennoch ist das Wachstum der Dividenden über die Jahre nicht gering: Der Euro STOXX 50 Dividend Point-Index spiegelt die Dividenden in Form von Indexpunkten. Von 2014 bis 2024 stieg er um etwa 46 Prozent. Hinzu kommt, dass Aktienrückkäufe in Europa seit einigen Jahren stetig zunehmen. Sie sind nur eine andere Form der Kapitalrückführung an die Aktionäre. Anders als bei der direkten Gewinnbeteiligung steigt der Anteil des Gewinns, der auf die verbliebenen Aktien verteilt wird.

Fazit

Nicht nur die Dividende zählt. Ob eine Dividendenstrategie die richtige Wahl ist, hängt vom Ziel des Anlegers ab. Dividendentitel sollten sorgfältig ausgewählt werden, um unliebsamen Überraschungen vorzubeugen. Denn das Mehr an verlässlichen Gewinnbeteiligungen in Form von Dividenden erkaufen sich Anleger mit einem geringeren Kurspotenzial.

Ihre volle Kraft entfaltet eine Dividendenstrategie daher erst über einen längeren Zeitraum. Für Dividendenjäger sind Sektoren interessant, die Aussicht auf Stabilität bringen. Dazu zählen derzeit Versicherer und Pharmakonzerne sowie günstig bewertete, werthaltige Branchen wie Banken. (pg)

Aktien

Jens Ehrhardt: „10 bis 15 Prozent Plus sind 2025 drin“

Wie wirkt die Politik von Donald Trump auf die Aktienmärkte? Und was bringt die Bundestagswahl für die deutsche Wirtschaft? Wir haben Börsenaltmeister Jens Ehrhardt nach seiner Einschätzung gefragt.

TiAM FundResearch: Herr Dr. Ehrhardt, die Börsen wissen gerade nicht mehr so recht, wie sie Trumps Präsidentschaft einschätzen sollen. Einerseits erwarten sie, dass er die US-Wirtschaft befeuert. Andererseits haben sie Angst, dass er mit seinen Zöllen die Inflation nach oben treibt – und damit auch die Zinsen. Wohin geht die Reise?

Jens Ehrhardt: Trump wird die Wirtschaft und die US-Börse noch anschieben. Der ganze Boom in Amerika kommt ja fast nur noch vom Schuldenmachen. Das war schon unter Joe Biden so. Trump wird schätzungsweise bis zu drei Billionen Dollar neue Schulden pro Jahr aufnehmen, um die Wirtschaft zu befeuern. Das ist gewaltig – da wird die Konjunktur raufgehen, selbst wenn die Zinsen nicht sinken. Das treibt dann auch die Kurse an. 10 bis 15 Prozent Plus sind an der Wall Street 2025 drin.

Anleihen

Top 10 Staatsanleihen der Fondsprofis

Deutschland bleibt wichtigster Emittent für Spezialfondsanleger – aber US Treasuries holen auf.

Auf der Plattform von Universal Investment haben institutionelle Investoren den Anteil ihrer Investments in Staatsanleihen in den letzten zehn Jahren deutlich reduziert. Während das Gesamtvolumen der bei Universal Investment verwalteten Spezialfonds zwischen Ende 2014 und Ende 2024 von 160,4 Milliarden Euro auf 622,1 Milliarden Euro stieg, sanken Staatsanleihen – der traditionell wichtigste Portfoliobaustein für Altersvorsorgeeinrichtungen, Unternehmen oder Versicherungen – von 16,2 Prozent auf nunmehr 11,3 Prozent.

Grund für diese Erosion ist die lange Nullzinsphase in Folge der globalen Finanzkrise, während der sich Investoren rentierlicheren Anlageklassen wie Alternatives zuwandten. Trotz der Zinswende 2022 und der Normalisierung der Leitzinsen 2024 haben Staatsanleihen ihre frühere Bedeutung (noch) nicht zurückerlangt.

Kommentar

Künstliche Intelligenz entwickelt sich nur in privaten Märkten

„Künstliche Intelligenz ist in aller Munde. Der prachtvolle Gipfel in Paris in dieser Woche, geführt von Frankreich und Indien, hat alle Scheinwerfer auf diese neue Technologie gerichtet. Milliardenbeträge fliegen allen Beobachtern nur so um die Ohren: Das amerikanische Stargate-Projekt soll 500 Milliarden Dollar umfassen, Emmanuel Macron, der französische Staatspräsident, will 109 Milliarden Euro aktivieren, und Europa plant, weitere 200 Milliarden Euro zu mobilisieren. Das beeindruckt natürlich und mach aus deutscher Sicht – hoffentlich – auch nervös.

Die Unternehmen der Welt investieren

Lassen Sie uns genauer hinschauen. Das Stargate-Projekt ist ein gemeinsames Vorhaben der US-Firmen OpenAI, SoftBank, Oracle und der Investmentfirma MGX.

Seit November 2020 ist Prof. Dr. h.c. mult. Roland Koch Vorsitzender der Ludwig-Erhard-Stiftung. Von 1987 an war Koch Mitglied des Hessischen Landtages. 1999 wurde er dann zum Ministerpräsidenten des Landes Hessen gewählt. Er hatte diese Position bis 2010 inne und hat dann die Politik verlassen. Heute arbeitet Koch als Anwalt in seiner eigenen Kanzlei in Frankfurt am Main und ist Professor of Management Practice in Regulated Environments an der Frankfurt School of Finance. (Bild: Ludwig-Erhard-Stiftung)

Sie werden jeweils 40 Prozent der Anteile halten. Bis 2029 wollen die Investoren bis zu 500 Milliarden US-Dollar in KI-Infrastruktur in den USA investieren, wobei der Aufbau von Rechenzentren landesweit geplant ist. Das Stargate-Projekt erhält keine direkte finanzielle Unterstützung von der US-Regierung. Die Finanzierung stammt ausschließlich von privaten Investoren.

Präsident Macron hat Investitionen in Höhe von 109 Milliarden Euro für den französischen KI-Sektor angekündigt. Die Investitionen umfassen Pläne der kanadischen Investmentfirma Brookfield in Höhe von 20 Milliarden Euro sowie mögliche Finanzierungen aus den Vereinigten Arabischen Emiraten in Höhe von bis zu 50 Milliarden Euro. Die Mittel sollen vor allem in den Aufbau von KI-Infrastrukturen wie Rechenzentren und Supercomputer fließen. Das Unternehmen Fluidstack plant den Bau eines der weltweit größten KI-Supercomputer in Frankreich mit einer Anfangsinvestition von zehn Milliarden Euro. Digital Realty beabsichtigt, bis zu 6 Milliarden Euro in Rechenzentren in Paris und Marseille zu investieren. Öffentliche Gelder des französischen Staates sind auch hier nicht vorgesehen; die Finanzierung erfolgt ausschließlich durch private Investoren. Allerdings unterstützt die französische Regierung diese Projekte aktiv, indem sie für die Stromversorgung der Anlagen günstige Bedingungen schafft.

Deutschland und Europa am Scheideweg

Auch Europa macht sich auf den Weg. Die Europäische Union hat auf dem KI-Gipfel in Paris die Initiative „InvestAI“ vorgestellt, mit der insgesamt 200 Milliarden Euro für Investitionen in Künstliche Intelligenz mobilisiert werden sollen. Allerdings stammen davon 50 Milliarden Euro aus öffentlichen Mitteln der EU. Die restlichen 150 Milliarden Euro sollen durch private Investoren und Unternehmen bereitgestellt werden. Dafür hat sich ein Konsortium aus 60 Unternehmen gebildet. Zentraler Bestandteil dieser Initiative ist die Einrichtung eines europäischen Fonds in Höhe von 20 Milliarden Euro für den Aufbau von vier sogenannten KI-Gigafabriken. Diese sollen mit jeweils etwa 100.000 modernen KI-Chips ausgestattet werden und sich auf das Training besonders komplexer KI-Modelle spezialisieren, beispielsweise für Anwendungen in Medizin und Wissenschaft. Die EU hat angekündigt, dass die Finanzierung durch „eine mehrschichtige Struktur mit Anteilen unterschiedlicher Risiko- und Ertragsprofile“ gestaltet werden soll. Die anfängliche Finanzierung stammt aus bestehenden EU-Programmen wie Digital Europe und Horizon Europe. Mitgliedstaaten können ebenfalls beitragen, indem sie Mittel aus ihren Kohäsionsfonds bereitstellen.

Und schließlich Deutschland: Es gab rund 3,3 Milliarden von Microsoft für Rechenzentren, und der Leuchtturm der Investoren ist die Schwarz-Gruppe in Heilbronn, die aus eigener Kraft einen Milliardenbetrag in die Digitalisierung einschließlich des deutschen KI-Vorzeigeunternehmens Aleph Alpha investiert.

Unsere Hürden sind zu hoch

In der Summe sind all diese Beträge gigantisch. Statista prognostizierte vor kurzem noch eine weltweite Gesamtinvestition in diese revolutionäre Technologie von 158 Milliarden Euro bis 2025. Diese Dimensionen sind gesprengt. Mit der neuen US-Administration im Rücken sehen die Investoren offensichtlich riesige Chancen in und für die Vereinigten Staaten. Die Europäer spielen hier erneut nicht in der ersten Liga. Schon wieder müssen wir Strategien einer Aufholjagd entwickeln. Ich sehe mit großen Sorgen, dass wir uns in Deutschland und Europa noch immer falsch aufstellen.

- Das Vertrauen privater Investoren ist durchaus vorhanden. Das zeigen die Investments in den USA und auch in Frankreich und in kleinem Umfang auch in Deutschland. In Europa versuchen wir jedoch schon wieder, mit staatlichem Geld Einfluss zu nehmen. Das macht jedes Projekt zu einem Vabanque – Spiel für Investoren. Genehmigungsverfahren und besonders die detaillierten Genehmigungsauflagen kosten Zeit und Geld. Zugleich behindern sie Änderungen während der Investition. In Europa sind es auch noch parallel nationale und europäische Töpfe und Genehmigungsverfahren. Ich kenne niemanden, der das nicht als Albtraum empfindet.

- Gleichzeitig haben wir uns wieder zum Vorreiter von Regulierung gemacht und verlieren dabei das Augenmaß. Rechtssicherheit und auch der Schutz grundlegender Rechte des Eigentums und der Privatsphäre sind richtig. Die amerikanische Verweigerung jeglicher Regulierung ist nicht klug. Aber in den Ausführungsregeln zum europäischen AI-Act bauen die Brüsseler Bürokraten gerade jede Menge neuer Hindernisse auf. So hatte die Politik sich verständigt, dass die KI-Unternehmen eine Risikobewertung ihrer Modelle vornehmen müssen. Im Ausführungstext soll jetzt stehen, dass ein „Dritter“ diese Bewertung vornehmen müsse. Darauf wird sich keiner der hochinnovativen Entwickler einlassen können, weil dann die ganze Welt wieder schneller ist. Wir gründen gerade eine europäische Behörde für Künstliche Intelligenz!

- Wir ändern nichts an unserem grundsätzlichen Umgang mit Daten. Unzweifelhaft sitzen wir Europäer auf dem größten Schatz ungenutzter Daten jeglicher Art in den Archiven der Unternehmen und Behörden. Das ist der Stoff, mit dem künstliche Intelligenz trainiert wird. Aber aus Angst vor dem Datenschutz versuchen zu viele, diese Daten zu schützen. Erinnern wir uns, als dieser Tage vorgeschlagen wurde, Patienten einen Bonus bei der Krankenversicherung zu gewähren, wenn sie bereit sind, ihre Daten – natürlich anonym – zur Auswertung zur Verfügung zu stellen. Prompt hatte der Verband der Gesetzlichen Krankenversicherer nur das Gegenargument, das gehe sicher wegen des Datenschutzes nicht. Und, so widersinnig es auch ist, es könnte sein, dass das stimmt.

- Uns fehlt der integrierte Kapitalmarkt für die privaten Mittel. Ohne einheitlichen europäischen Kapitalmarkt, gemeinsame private Bonds und Schuldenfonds geht das ebenso wenig, wie ohne eine Änderung der Anlagevorschriften für die großen Versicherungen, um unternehmerisch vergleichbar investieren zu können, wie das in den USA der Fall ist.

Die Schlacht ist (noch) nicht verloren

Um es klar zu sagen: Die Schlacht ist keineswegs verloren! Aber wir stellen uns gerade falsch auf. Der Staat wird gebraucht, um gute Bildung, Wissenschaft und Forschung zu gewährleisten. Zudem muss der Staat ein modernes Wettbewerbsrecht durchsetzen, dass die Bildung einer neuen Generation von Monopolen mit starker Hand verhindert – insbesondere in digitalen Märkten, wo Monopole durch Netzwerkeffekte und Skaleneffekte begünstigt werden. Die Wirtschaft muss ihre Projekte selbst finanzieren und damit genau die Flexibilität haben, die staatliche Förderprogramme zerstören. Unternehmen brauchen eine großzügige Regulierung. Der Weg der Biden-Regulierung nach dem Motto „Ihr dürft fast alles – aber ihr müsst über alles offen berichten“ wäre in diesen Zeiten besser als detailverliebt die Zukunft voraussagen zu wollen. Gerade in Deutschland müssen wir darüber hinaus über Energie und Energiepreise sprechen. Ohne einen neuen Ansatz einer neuen Regierung funktionieren Rechenzentren nicht. Und nicht zuletzt muss alles darangesetzt werden, dass die Kapitalmarkt-Union jetzt endlich kommt.

Die Konferenz in Paris war eindrucksvoll. Deutschland war eine Randfigur in Europa, und Europa insgesamt war nicht der wichtigste Spieler auf dem Platz. Wir müssen auch hier endlich lernen zu unterscheiden, was Aufgabe des Staates ist und wo man die Wirtschaft allein arbeiten lassen muss. Das ist die Voraussetzung für die Wettbewerbsfähigkeit Europas.“

Fondsmeisterschaft

Fonds Meisterschaft

Die besten Teams kämpfen im TFR-Wettbewerb um den Jahressieg.

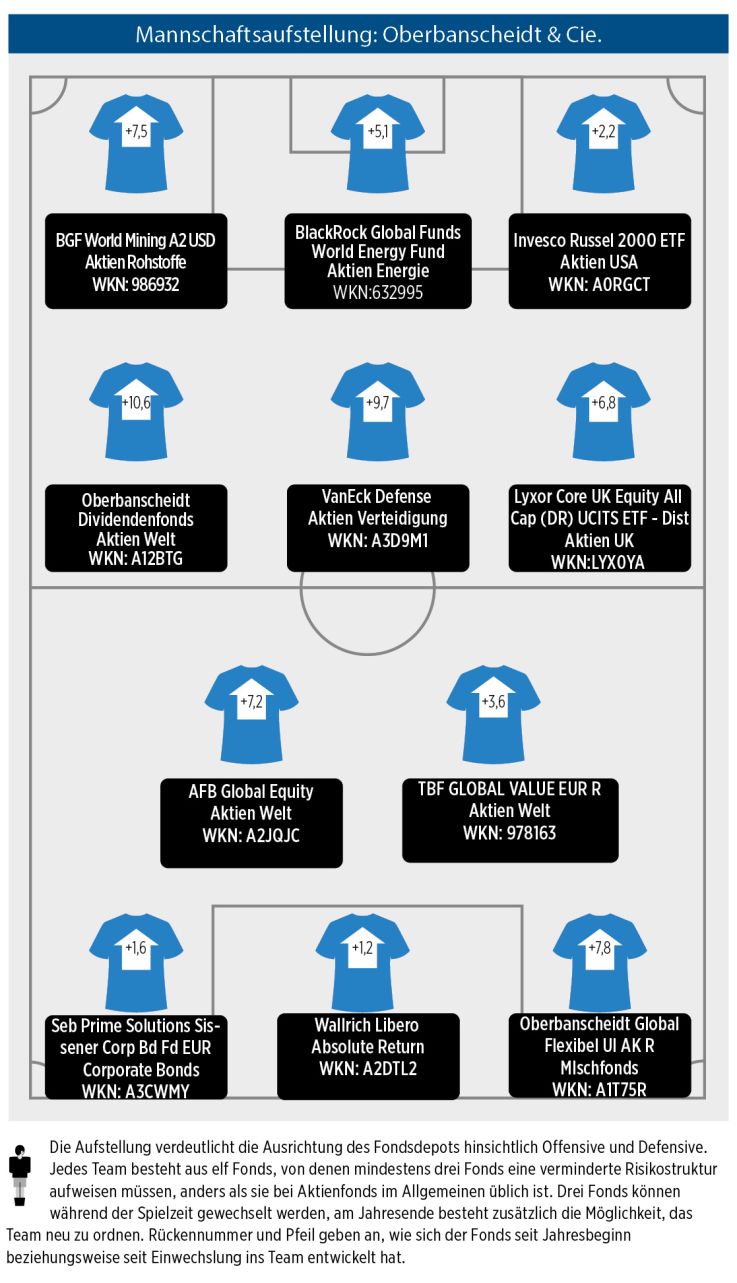

Diese Woche: Oberbanscheidt & Cie.

Strategie: Das Portfolio von Marco Jansen ist im Kern langfristig ausgerichtet und legt Schwerpunkte auf internationale, dividendenstarke Standardwerte.

Marco Jansen, Gesellschafter & Prokurist, setzt sich seit der Ausbildung bei der örtlichen Sparkasse vor 25 Jahren mit den Kapitalmärkten auseinander und begleitete im Anschluss seine langjährigen Kundenkontakte 15 Jahre als Wertpapierspezialist bei der Deutschen Bank.

Warum Rüstungsaktien en Vogue bleiben

Marco Jansen von der Vermögensverwaltung Oberbanscheidt & Cie. setzt bei der Fondsmeisterschaft 2025 auf eine klare Strategie und bewährte Anlagewerte. Mit dem erfolgreichen Oberbanscheidt Global Flexibel UI hat er in den letzten Jahren starke Konkurrenten hinter sich gelassen – dank frühzeitig erkannter Chancen in Rüstungs- und Bauaktien. Auch für die Zukunft setzt Jansen auch bei seinem 1. Fondsliga Team auf krisenfeste Sektoren und eine werteorientierte Anlagestrategie.

Teamchef Marco Jansen, von der Vermögensverwaltung Oberbanscheidt & Cie. aus Kleve, hat es bei der Umsetzung seiner Strategie bei der Fondsmeisterschaft etwas einfacher als viele seiner Mitbewerber um den Titel 2025. Denn die Klever beraten verschiedene Fonds auf die er zurückgreifen kann. Zumal Jansen mit dem Oberbanscheidt Global Flexibel UI einen der besten Mischfonds der vergangenen Jahre zusammen mit zwei weiteren Kollegen betreut und so immer den Puls am Markt hat. In den vergangenen drei Jahren hat der Fonds die Platzhirsche von Acatis und FvS deutlich hinter sich gelassen. Eines der Erfolgsgeheimnisse ist eine klare Strategie: „Frühzeitiges Erkennen von Chancen und entschlossenes Handeln“, sagt Jansen. Derzeit bevorzugen die Vermögensverwalter vom Niederrhein Rüstungsaktien und die Baubranche. Schon seit einiger Zeit sind Rüstungsaktien im Portfolio des erfolgreichen Mischfonds enthalten.

Verneunfachung bei Rheinmetall

„Ein Beispiel dafür ist unser Investment in Rheinmetall direkt nach dem russischen Angriff auf die Ukraine – ein Kauf bei 104 Euro, der sich mittlerweile verneunfacht hat. Auch nach einem möglichen Ende des Ukrainekriegs sehen die Klever die Sonderkonjunktur für Verteidigungswerte nicht als beendet“, erklärt Jansen. Daher hat er auch noch den VanEck Defense ETF in seiner Wettbewerbsmannschaft.

Verkehrsinfrastruktur und Bau im Fokus

Im Oberbanscheidt Global Flexibel UI Fonds haben Jansen und seine Kollegen ihren Fokus verstärkt auch auf den Sektor Verkehrsinfrastruktur und Bau, da langfristige Trends, staatliche Investitionen und inflationsgeschützte Geschäftsmodelle attraktive Wachstumschancen bieten. Ein zusätzlicher langfristiger Faktor ist laut Jansen auch der Wiederaufbau in der Ukraine, der erhebliche Investitionen in Straßen, Brücken und Energieversorgung erfordert. Der Fonds hat bereits Positionen in Unternehmen wie Heidelberg Materials, Holcim, Bilfinger und Wacker Neuson aufgebaut und plant, den Sektoranteil schrittweise von derzeit vier auf sechs bis acht Prozent zu erhöhen, mit Fokus auf europäische Firmen.

50 Prozent Aktienquote

Aktuell beträgt der Aktienanteil ihres Portfolios rund 50 Prozent, ergänzt durch Anleihen und eine kleine Cash-Quote. Die Strategie des Fonds zeigt, dass das Team vom Niederrhein mehr auf Wahre Werte und weniger Hoffnungsträger setzt. Das zeigt auch bei anderen Positionen in der Mannschaft. So hat Jansen etwa in Rohstoffklassiker wie den BGF World Mining und BGF World Energy investiert. Auch der TBF Global Value und AFB Global Equity zeigen seine Vorliebe für klassische valueorientierte Anlagestrategien. Ganz so wie man sich Vermögensverwaltung „alter Schule“ vorstellt.

1. Fondsliga Teilnehmer 2025

| Rang | Tean | Perf. 2025 |

|---|---|---|

| 1 | Greiff Capital | 7,86% |

| 2 | Zindstein Vermögensv. | 7,16% |

| 3 | Bank für Vermögen | 6,13% |

| 4 | Dolphinvest Capital | 5,83% |

| 5 | DFP Deutsche Finanz Portfolioverwaltung | 5,60% |

| 6 | Bayerische Vermögen Management | 5,51% |

| 7 | Oberbanscheidt | 5,49% |

| 8 | Source for Alpha | 4,79% |

| 9 | Nordproject | 4,68% |

| 10 | QBS Invest | 4,66% |

| 11 | FIVV AG | 4,31% |

| 12 | Urban & Kollegen | 4,21% |

| 13 | Performance AG | 4,08% |

| 14 | ALPS Family Office | 4,07% |

| 15 | VALEXX AG | 3,74% |

| 16 | SJB FondsSkyline | 3,14% |

| 17 | Top Vermögen | 3,03% |

| 18 | Plan F | 2,57% |

| 19 | Acatis | 2,55% |

| 20 | Fonds Laden | 2,44% |

| 21 | Guliver | 1,84% |

| 22 | Höng Wealth Management | -1,78% |

ETFs

Franklin Templeton setzt ETF-Offensive fort

In den USA sind großen Fondsplayer bereits sehr lange im ETF-Segment aktiv. Franklin Templeton hat in Europa auch bereits im Herbst 2017 seinen ersten ETFs lanciert. Inzwsichen ist ihr Angebot auf 26 ETFs angewachsen. Der jüngste Wurf ist der Franklin U.S. Core Dividend Tilt ETF. In den USA gibt es den ETF bereits seit 2016.

Strategie des ETFs

Der Franklin U.S. Dividend Tilt ETF folgt einem regelbasierten Ansatz. Der ETF bildet den Morningstar US Dividend Enhanced Select Index-NR ab, der darauf ausgerichtet ist, die Dividendenrendite zu maximieren und gleichzeitig den Tracking Error im Vergleich zum breiten US-Markt gering zu halten. Dividendentilt bedeutet, dass die Gewichtung einzelner Aktien innerhalb des ETFs entsprechend ihrer Dividendenmerkmale angepasst wird:

Bevorzugung dividendenstarker Unternehmen: Unternehmen mit überdurchschnittlichen Dividendenrenditen erhalten eine höhere Gewichtung.

Breite Diversifikation: Der ETF investiert in 282 Titel und eine Vielzahl von Branchen und Marktkapitalisierungen, um Risiken zu minimieren.

Indexbasierte Selektion: Die Auswahl der Unternehmen erfolgt auf Basis objektiver Kriterien ohne aktives Management.

Die Erträge werden vierteljährlich ausgeschüttet. Aktuell liegt die Dividendenrendite bei rund zwei Prozent.

Zu den größten Positionen zählen: Apple (6,11%), Nvidia (5,87%), Microsoft (5,61%), Amazon (3,73%), Meta (2,45%), Broadcom (2,09%), Alphabet (1,66%), Tesla (1,58%) und JPMorgan (1,51%).

Erfahrenes Management

Der ETF wird von Dina Ting, Leiterin des Global Index Portfolio Management, und Lorenzo Crosato, ETF-Portfoliomanager, verwaltet. Zusammen verfügen sie über mehr als drei Jahrzehnte Erfahrung in der Vermögensverwaltung und haben eine nachgewiesene Erfolgsbilanz bei der Steuerung von ETF-Strategien.

Wenig aktives Risiko

Dina Ting fügt hinzu: „Der Franklin US Dividend Tilt UCITS ETF zielt darauf ab, die maximale Rendite pro Risikoeinheit zu erzielen und dabei ein Gleichgewicht zwischen zusätzlicher Rendite und Kapitalzuwachs zu finden, der ein Engagement in US-Aktien nach den Wahlen begünstigt. Höhere Renditen können Anlegern helfen, potenzielle Volatilität angesichts der Unsicherheiten über wichtige politische Veränderungen wie Zölle und deren Auswirkungen auf Inflation und Handelsbilanz zu überstehen. Unsere regelbasierte Strategie, die im Vergleich zum breiten Markt ein relativ geringes aktives Risiko aufweist, kann eine ideale Kern- oder Satellitenallokation für Anleger sein, die ein diversifiziertes Engagement am US-Markt anstreben."

Fazit: Da die Vorherrschaft der Magnificent 7 schwindet, haben clevere Strategien wie die des Franklin U.S. Dividend Tilt ETF gute Chancen besser als der S&P 500 abzuschneiden. Zumal die laufenden Kosten mit 12 Basispunkten auch erfreulich niedrig sind.

| ISIN | IE000Z4OBQK4 |

| WKN | A40UHS |

| Fondsauflage | 14. Januar 2025 |

| KVG | Franklin Templeton |

| Ausgabeaufschlag | Börsenhandel |

| Laufende Kosten | 0,12 % |

| Währung | Euro |

| Gewichtete durchschnittliche Marktkapitalisierung (USD) | 937,8 Mrd. US-Dollar |

| Replikation | physisch |

| Infos | www.franklintempleton.de |

Die besten alternativen Fonds im Überblick

| Name | ISIN | tgl. Perf. seit 1.1. | tgl. Perf. 1 Jahr | tgl. Perf. 3 Jahre | tgl. Perf. 5 Jahre | Volatilität 1 Jahr |

|---|---|---|---|---|---|---|

| Salus Alpha Global Risk Parity P EUR | LU1280953149 | 8,82% | 24,39% | 12,30% | 10,49% | |

| Incrementum Digital & Physical Gold Fund EUR A | LI0481314990 | 8,48% | 68,51% | 83,22% | 19,80% | |

| PSM Macro Strategy B | LU0232785963 | 8,45% | 4,51% | 1,40% | 5,45% | 7,19% |

| MFM Funds (Lux) - MFM QUANTEVIOUR European Equities-R (EUR) | LU1105777707 | 7,76% | 7,65% | 11,70% | ||

| Mythen Plus Fund CHF | LI0197035467 | 7,28% | 8,95% | 12,58% | 23,54% | 10,96% |

| GAM Star Global Rates Selling Agent A USD Acc | IE00B59GB660 | 6,86% | 2,86% | 37,26% | 48,80% | 8,40% |

| Schroder GAIA Egerton Equity EUR A Acc | LU0463469048 | 6,82% | 18,98% | 30,26% | 38,13% | 8,98% |

| Alken Absolute Return Europe H | LU0572586757 | 6,50% | 15,30% | 26,49% | 29,50% | 10,48% |

| UniInstitutional Commodities Select | LU2547597836 | 5,80% | 16,18% | 13,00% | ||

| B & M Leveraged Equity Fund | LI0009024717 | 5,35% | 12,04% | 35,04% | 19,90% | 8,14% |

| Bantleon Select Sicav - Bantleon Diversified Markets L IT | LU1808871997 | 5,16% | 1,26% | 5,95% | 4,93% | 12,80% |

| VR Westmünsterland Aktiv Nachhaltig | DE000A0Q2H06 | 5,09% | 19,39% | 25,83% | 35,79% | 5,50% |

| DWS Invest ESG Dynamic Opportunities IC | LU1899149113 | 5,07% | 13,30% | 18,83% | 40,13% | 6,53% |

| Liontrust GF European Strategic Equity Retail Acc A4 | IE00BLG2W007 | 4,79% | 14,06% | 37,15% | 75,97% | 6,17% |

| Lyxor Flexible Allocation Class A (EUR) | LU0985424349 | 4,73% | 11,14% | 3,96% | 12,36% | 7,17% |

| Exane Overdrive Fund A | LU0923609035 | 4,47% | 13,79% | 23,78% | ||

| Janus Henderson Horizon Pan European Absolute Return Fund A1 EUR | LU0264597450 | 4,41% | 11,54% | 15,87% | 27,10% | 7,18% |

| Sycomore L/S Opportunities R | FR0010363366 | 4,29% | 2,35% | -10,47% | -10,26% | 9,54% |

| Goldman Sachs Alternative Beta P Cap EUR | LU0370038167 | 4,09% | 16,25% | 28,35% | 45,37% | 6,99% |

| CT (Lux) Global Extended Alpha Fund 1E Acc | LU1864956328 | 4,01% | 20,88% | 41,39% | 57,20% | 9,60% |

| MainFirst Absolute Return Multi Asset A | LU0864714000 | 4,00% | 15,60% | 11,41% | 18,34% | 4,34% |

| Invesco Balanced-Risk Allocation Fund A (annual distribution) | LU0482498176 | 3,64% | 4,73% | -7,49% | 4,67% | 6,39% |

| Invesco Balanced-Risk Select Fund A (Accumulation) EUR | LU1097688045 | 3,54% | 6,18% | -5,65% | 3,36% | 5,87% |

| ERSTE Alternative Equity EUR I01 T | AT0000A0SED8 | 3,44% | 10,03% | 11,48% | 16,23% | 4,29% |

| Goldman Sachs Absolute Return Tracker Portfolio Base Acc | LU1103307317 | 3,40% | 12,08% | 25,85% | 24,18% | 6,35% |

| FTGF Brandywine Global Fixed Income Absolute Return Fund Premier EUR H | IE00B5VBQV99 | 3,39% | 2,32% | -5,87% | -1,71% | 6,23% |

| Seahawk Equity Long Short Fund USD-S | LU1910828851 | 3,38% | -9,14% | 36,45% | 106,77% | 13,12% |

| Lupus alpha All Opportunities Fund C | LU0329425713 | 3,34% | 1,25% | -0,07% | 17,23% | 5,98% |

| HVP Funds Target Equities (EUR) | LI0017845913 | 3,32% | 7,01% | 7,99% | 19,91% | 5,47% |

| Schroder GAIA - SEG US Equity C USD Acc | LU2528124667 | 3,29% | 6,62% | 15,68% | ||

| Fidelity Funds - Absolute Return Global Equity A PF Acc USD | LU2210151697 | 3,24% | 11,43% | 7,99% | ||

| WAVE Total Return ESG R | DE000A0MU8A8 | 3,22% | 5,02% | 10,98% | 14,97% | 3,45% |

| Fulcrum Equity Dispersion Fund - I EUR (Acc) | LU2164655040 | 3,15% | 10,20% | 24,10% | 5,03% | |

| Active Equity Select | AT0000496294 | 3,14% | 13,77% | 28,37% | 28,25% | 6,37% |

| Goldman Sachs Alternative Trend Portfolio I Acc SEK-Hedged | LU2426088105 | 3,06% | -0,67% | 6,91% | 10,36% | |

| Merian Global Equity Absolute Return Fund A (GBP)-h Accumulation | IE00BLP5S577 | 2,96% | 14,78% | 33,95% | 52,60% | 2,19% |

| Do - Stiftungsfonds | LU0785378091 | 2,96% | 10,45% | 4,47% | 3,19% | 5,01% |

| Schroder GAIA Sirios US Equity A USD acc | LU0885727932 | 2,92% | 20,90% | 47,21% | 46,57% | 7,75% |

| ansa - global Q opportunities P | LU0995674651 | 2,92% | 11,04% | 7,17% | 4,35% | 5,89% |

| Macquarie FS - Global Convertible Fund B EUR | LU1274831590 | 2,88% | 7,31% | -1,42% | 6,36% | 4,56% |

| Antecedo Independent Invest A | DE000A0RAD42 | 2,88% | 11,58% | 26,52% | 98,21% | 5,92% |

| Lupus alpha Return (R) | DE000A0MS734 | 2,86% | 11,45% | 15,32% | 22,81% | 5,98% |

| CPR Invest - Dynamic - A - Acc | LU1203020190 | 2,84% | 15,25% | 23,42% | 45,51% | 8,61% |

| UBS (Lux) Small and Mid Cap Alpha Long/Short Fund B EUR | LU0525285697 | 2,80% | 0,13% | -2,88% | -0,31% | 5,38% |

| TBF Attila Global Opportunity EUR I | DE000A0YJMM9 | 2,79% | 10,04% | 44,70% | 50,75% | 7,31% |

| Pro Invest Plus (A) (EUR) | AT0000612700 | 2,77% | 4,35% | 3,03% | -4,34% | 3,76% |

| AB SICAV I-Select Absolute Alpha Portfolio A USD | LU0736558973 | 2,72% | 17,17% | 29,65% | 43,51% | 7,73% |

| GREIFF "special situations" Fund -R- | LU0228348941 | 2,71% | 3,47% | -7,19% | -5,18% | 3,40% |

| ELM Konzept R | LU0280778662 | 2,68% | -1,48% | 3,70% | 14,30% | 7,87% |

| First Private Wealth A | DE000A0KFUX6 | 2,57% | 6,84% | 9,46% | 15,15% | 5,19% |

| HP&P Stiftungsfonds - A | DE000A2QCXE0 | 2,56% | 9,92% | -0,18% | 4,28% | |

| Pictet TR - Mandarin - P USD | LU0496443531 | 2,41% | 15,99% | 18,25% | 28,13% | 9,60% |

| U Access - Long/Short Japan Corporate Governance AEPC USD (Thesaurierung) | LU2187689620 | 2,38% | 5,09% | 6,39% | ||

| AMUNDI FUNDS ABSOLUTE RETURN MULTI-STRATEGY - A EUR (C) | LU1882439323 | 2,28% | 7,00% | 0,36% | 2,35% | 4,14% |

| PWM Funds - Responsible Balanced EUR DE | LU0376545744 | 2,28% | 8,86% | 6,35% | 9,77% | 4,80% |

| Eleva Absolute Return Europe Fund R EUR acc | LU1331973468 | 2,25% | 8,48% | 18,18% | 31,96% | 2,76% |

| HAL Multi Asset Conservative RA | LU0456032704 | 2,24% | 8,23% | 1,44% | -5,00% | 4,78% |

| Sauren Dynamic Absolute Return D | DE000A1WZ3Z8 | 2,23% | 3,92% | 1,69% | 12,65% | 2,86% |

| HAL Multi Asset Conservative SA | LU0515461050 | 2,22% | 8,48% | 2,56% | -2,90% | 4,76% |

| Bellevue Global Macro HB CHF | LU0513479864 | 2,17% | 5,99% | 14,60% | 8,71% | 5,68% |

| Pyrford Global Total Return (Sterling) Fund - Class I EUR (Portfolio Hedged) Dis | IE00BDZS0B07 | 2,17% | 4,84% | 7,06% | 11,78% | 3,81% |

| Multi-Axxion - Absolute Return | LU0206060294 | 2,12% | 11,22% | 13,66% | 16,15% | 3,81% |

| Aviva Investors - Multi-Strategy Target Return Fund A EUR acc | LU1074209328 | 2,09% | 3,78% | 14,10% | 12,37% | 3,54% |

| Schroder GAIA Two Sigma Diversified K USD acc | LU1429039032 | 2,08% | 9,65% | 38,82% | 27,03% | 10,65% |

| I-AM GreenStars Moderate R A | AT0000729280 | 2,07% | 2,99% | -2,95% | -12,88% | 6,18% |

| Santander GO Absolute Return A EUR Acc | LU1917959469 | 2,07% | 8,67% | -0,23% | 1,19% | 5,03% |

| First Trust Vest Nasdaq-100® Moderate Buffer ETF September Class A | IE000FQ808R5 | 2,04% | ||||

| LO Funds - All Roads Mulit-Asset (EUR) P A | LU0718509606 | 2,00% | 6,22% | 7,21% | 9,37% | 4,91% |

| Ante Funds - Optionizer -CHF- | LI1108479984 | 1,99% | 2,28% | 20,76% | 4,71% | |

| Schroder ISF Emerging Markets Debt Absolute Return USD A Acc | LU0106253197 | 1,97% | 5,97% | 9,72% | 3,48% | 3,96% |

| IP Blue A | LU1626619578 | 1,96% | 2,36% | -2,95% | -1,03% | 2,93% |

| CPR Invest - Reactive - A | LU1103787690 | 1,95% | 8,35% | 6,20% | 12,56% | 6,02% |

| Schroder GAIA Contour Tech Equity A USD acc | LU1725199209 | 1,94% | 43,86% | 70,54% | 94,74% | 14,38% |

| JPM Multi-Manager Alternatives A (acc) - EUR (hedged) | LU1303367368 | 1,93% | 2,09% | -0,43% | 4,69% | 4,76% |

| Sauren Ruhestandsfonds A | LU1525525306 | 1,93% | 8,51% | 10,06% | 14,29% | 1,80% |

| Exane Funds 2 - Exane Pleiade Fund A | LU0616900691 | 1,93% | 7,19% | 10,98% | 23,13% | 1,90% |

| Pictet TR - Corto Europe - HP CHF | LU0496443374 | 1,93% | 1,44% | 7,65% | 15,48% | 4,19% |

| Wallrich AI Peloton | DE000A2JQH30 | 1,90% | 9,95% | 29,59% | 28,25% | 0,93% |

| Sauren Absolute Return A | LU0454070557 | 1,80% | 5,60% | 5,78% | 14,76% | 1,42% |

| Crocodile Capital 1 Global Focus A | LU0327738349 | 1,80% | -12,60% | 20,80% | 202,75% | 11,78% |

| DNB Fund - TMT Long/Short Equities Fund Retail A (EUR) | LU0547714526 | 1,79% | 7,62% | 21,26% | 17,86% | 9,58% |

| Man Alpha Select Alternative Class DL GBP Shares | IE00B60K3800 | 1,78% | 5,89% | 19,89% | 30,88% | 2,93% |

| Lyxor Newcits IRL - Lyxor / Sandler US Equity Fund I EUR | IE00BD8GKT91 | 1,78% | 1,84% | 5,98% | 10,52% | 4,91% |

| ADR Managed Futures SI | DE000A3E18Q4 | 1,77% | -0,85% | 10,48% | ||

| RAM (Lux) Systematic Funds - Global Market Neutral Equity EUR (E)h | LU1520759108 | 1,76% | 8,84% | 2,86% | 9,20% | 6,60% |

| JPM Europe Equity Absolute Alpha A (acc) - EUR | LU1001747408 | 1,75% | 16,99% | 27,99% | 42,38% | 3,83% |

| WARBURG-DEFENSIV-FONDS R | DE0009765396 | 1,71% | 11,88% | 16,00% | 6,96% | 1,77% |

| Empureon Volatility One Fund I | DE000A3D9GL3 | 1,67% | 8,18% | 2,36% | ||

| VPV Chance Plus IA1 EUR | IE00BMDV6S38 | 1,67% | 13,65% | 21,38% | 9,32% | |

| ABSOLUTE Volatility P | DE000A2QJK50 | 1,66% | 9,83% | 16,41% | 2,40% | |

| Generali Investments SICAV - Absolute Return Multi Strategies Dx | LU0260160378 | 1,65% | 5,46% | 7,21% | 1,36% | 3,36% |

| BlackRock Strategic Funds - European Absolute Return Fund A2 EUR | LU0411704413 | 1,65% | 3,13% | 14,53% | 23,12% | 6,95% |

| BlackRock Strategic Funds - Global Event Driven Fund A2 USD | LU1251620883 | 1,64% | 5,81% | 16,19% | 18,82% | 5,24% |

| Vontobel Fund - Credit Opportunities A USD Distribution | LU2917874443 | 1,63% | ||||

| Pictet TR - Atlas - P EUR | LU1433232854 | 1,62% | 8,47% | 10,37% | 24,57% | 2,70% |

| Tungsten TRYCON AI Global Markets B | LU0451958135 | 1,62% | 5,02% | 14,18% | 20,09% | 3,32% |

| Do Absolute Return A | LU0327739230 | 1,55% | 7,31% | 2,98% | 7,54% | 4,31% |

| Schroders Capital Semi-Liquid - European Loans A EUR Acc | LU2618835974 | 1,54% | 8,72% | 1,09% | ||

| Assenagon Balanced EquiVol P | LU2249891487 | 1,53% | 7,81% | 12,96% | 5,55% | |

| Echiquier QME A | FR0012815876 | 1,50% | 0,05% | 9,06% | 10,79% | 6,75% |

| CPR Invest - Defensive - A - Acc | LU1203018533 | 1,49% | 4,93% | 2,08% | 2,72% | 3,68% |

| UBAM - Absolute Return Fixed Income APC EUR (Thesaurierung) | LU1088683765 | 1,47% | 2,36% | 2,67% | 1,39% | 3,30% |

| Assenagon Alpha - Premium (P2) | LU2053561937 | 1,45% | 7,53% | 16,67% | 22,70% | 1,78% |

| BL Fund Selection Alternative Strategies B | LU1526088379 | 1,45% | 4,91% | 3,82% | -1,54% | 2,00% |

| Finreon Green Income A | DE000A3D9F94 | 1,45% | 9,91% | 3,89% | ||

| Empureon Volatility ESG One Fund F | DE000A3D9GV2 | 1,43% | 6,92% | 2,67% | ||

| Bellevue Option Premium I | DE000A2QSGK8 | 1,42% | 8,65% | 14,50% | 1,59% | |

| DNCA Invest Alpha Bonds A | LU1694789451 | 1,41% | 4,48% | 16,83% | 22,65% | 1,70% |

| Mainberg Special Situations Fund HI R | DE000A2JQH89 | 1,41% | 6,74% | 7,56% | 26,12% | 2,56% |

| Mainfranken Wertkonzept ausgewogen | DE000DK1CHU9 | 1,41% | 5,08% | 5,33% | 3,93% | 3,22% |

| First Private Systematic Commodity A | DE000A0Q95D0 | 1,40% | -5,21% | -11,46% | 23,41% | 6,16% |

| OptoFlex P | LU0834815366 | 1,39% | 7,27% | 12,70% | 26,07% | 1,88% |

| ERSTE Target (A) (EUR) | AT0000A043V8 | 1,38% | 6,84% | 9,29% | -0,68% | 2,15% |

| Stadtsparkasse Düsseldorf Absolute Return | DE000A0D8QM5 | 1,32% | 6,06% | 7,49% | -1,70% | 2,62% |

| Candriam Bonds Total Return C | LU0252128276 | 1,25% | 2,36% | 3,34% | 3,90% | 2,44% |

| Pictet TR - Diversified Alpha - P EUR | LU1055714452 | 1,24% | 9,28% | 9,64% | 10,55% | 2,80% |

| Allianz Alternative Investment Strategies W | LU1622987391 | 1,21% | 3,92% | 6,62% | -2,00% | 2,08% |

| OAKS Emerging and Frontier Opportunities Fund A € acc | IE00B95L3899 | 1,19% | 4,93% | 21,06% | 56,85% | 6,24% |

| HSBC GIF Multi-Asset Style Factors IC | LU1460782227 | 1,18% | 6,40% | 9,53% | 1,72% | 4,39% |

| Lupus alpha Volatility Risk-Premium C | DE000A1J9DU7 | 1,18% | 5,24% | 17,04% | 15,71% | 3,67% |

| ALAP I | DE000A2P3XG8 | 1,17% | 4,75% | 4,44% | 1,09% | |

| Pictet - Absolute Return Fixed Income HR dm EUR | LU1498412292 | 1,14% | 4,16% | -3,67% | -10,24% | 1,55% |

| Wallrich AI Libero P | DE000A2DTL29 | 1,12% | 8,26% | 23,06% | 12,41% | 0,80% |

| Alpine Merger Arbitrage Fonds S H EUR Cap | IE00BG7PPX77 | 1,11% | -2,98% | -10,33% | 6,84% | |

| RAM (Lux) Systematic Funds -European Market Neutral Equity Fund B EUR | LU0705071453 | 1,11% | 12,25% | 16,30% | 18,07% | 3,29% |

| Waverton Absolute Return Fund A GBP Income | IE00BGCYWV61 | 1,11% | 8,26% | 6,93% | 6,93% | 1,89% |

| Allianz Credit Opportunities Plus AT (EUR) | LU2002383896 | 1,06% | 10,48% | 11,83% | 12,01% | 2,58% |

| PIMCO GIS Low Duration Opportunities ESG Institutional EUR (Hedged) Accumulation | IE0006UM9L56 | 1,05% | 4,45% | 2,09% | ||

| Lazard Rathmore Alternative Fund A Acc EUR Hedged | IE00BG1V1C27 | 1,05% | 7,50% | 4,82% | 29,69% | 1,07% |

| Goldman Sachs Alternative Trend Portfolio IO Shares Acc, (GBP-Hedged) | LU2894862916 | 1,04% | ||||

| Franklin K2 Alternative Strategies Fund A (Acc) USD | LU1093756168 | 1,02% | 12,92% | 18,42% | 16,12% | 5,44% |

| Janus Henderson Fund - Absolute Return A2 GBP | LU0200083342 | 1,02% | 10,75% | 16,25% | 19,31% | 2,19% |

| Sauren Global - Sauren Global Hedgefonds A EUR | LU0191372795 | 1,00% | 3,00% | 3,13% | 8,83% | 3,58% |

| WisdomTree Short USD Long EUR JE | JE00B3SBYQ91 | 0,98% | -2,64% | -11,47% | -13,25% | 5,70% |

| GAM Star Flexible Global Portfolio Ordinary USD Hdg Acc | IE00B58TJ395 | 0,94% | 14,07% | 29,56% | 36,37% | 7,40% |

| LaRoute Absolute Return Balanced | DE000A3D1WK9 | 0,94% | 4,45% | 1,38% | ||

| Franklin K2 Bardin Hill Arbitrage UCITS Fund A PF (acc) USD | LU2164517679 | 0,94% | 7,72% | 21,92% | 4,26% | |

| T. Rowe Price Funds SICAV - Dynamic Global Bond Fund Ah (EUR) | LU1245572752 | 0,93% | 3,72% | -3,27% | 5,06% | 2,40% |

| First Trust Vest U.S. Equity Moderate Buffer UCITS ETF February A USD Acc | IE000X8M8M80 | 0,90% | 15,90% | 6,16% | ||

| First Private Systematic Merger Opportunities EUR I | DE000A0Q95H1 | 0,86% | 4,31% | 7,96% | 1,75% | |

| Infinigon Investment Grade CLO Fonds | DE000A1T6FY8 | 0,83% | 8,32% | 15,07% | 17,72% | 1,08% |

| Pictet - Absolute Return Fixed Income - P USD | LU0988402060 | 0,83% | 9,39% | 12,82% | 4,87% | 5,19% |

| RP Global Absolute Return | DE000A0KEYF8 | 0,83% | 4,60% | 8,44% | 9,57% | 0,92% |

| KGAL klimaSUBSTANZ R | DE000A3ERMC9 | 0,82% | 2,28% | 0,85% | ||

| BlackRock Strategic Funds - Sunstainable Fixed Income Strategies Fund A2 EUR | LU0438336264 | 0,80% | 4,34% | 8,02% | 8,53% | 1,62% |

| Morgan Stanley Absolute Return Fixed Income Z | LU1109965860 | 0,80% | 5,88% | 6,30% | 5,45% | 1,30% |

| Lyxor / Epsilon Global Trend Fund A EUR | IE00B61N8946 | 0,80% | 1,31% | 15,06% | 10,46% | 9,42% |

| Candriam Risk Arbitrage C | FR0000438707 | 0,79% | 5,63% | 5,32% | 5,11% | 1,02% |

| PIMCO GISLow Duration Opportunities Fund Institutional Acc USD | IE00BYWKH046 | 0,79% | 10,91% | 18,61% | 14,90% | 5,29% |

| Lyxor Newcits IRL II - Lyxor / Chenavari Credit Fund I EUR | IE00BWFRBY02 | 0,78% | 6,86% | 12,66% | 19,97% | 1,36% |

| LBBW Absolute Return Strategie 1 | DE000A1H7227 | 0,77% | 4,08% | 6,03% | 6,60% | 1,08% |

| CT (Lux) Global Absolute Return Bond I Acc EUR | LU1572610373 | 0,76% | 4,63% | 3,10% | 6,09% | 3,04% |

| Nordea 1 - Global Rates Opportunity Fund BP-EUR | LU2643719961 | 0,74% | ||||

| Schroder ISF EURO Credit Conviction Short Duration EUR A acc | LU1293074719 | 0,74% | 6,51% | 6,69% | 5,05% | 1,71% |

| Morgan Stanley European Fixed Income Opportunities Fund A | LU1109965605 | 0,74% | 5,16% | 4,15% | 2,03% | 1,29% |

| Lupus alpha CLO High Quality Invest A | DE000A1XDX38 | 0,72% | 2,72% | 3,89% | 4,91% | 4,26% |

| CT (Lux) Credit Opportunities Fund 1EP EUR dis | LU1829331716 | 0,71% | -2,47% | -11,13% | -18,18% | 6,67% |

| XAIA Credit Debt Capital P | LU0644385733 | 0,69% | 4,35% | 10,48% | 13,61% | 0,66% |

| Allianz Credit Opportunities IT13 (EUR) | LU1505874849 | 0,68% | 6,07% | 7,50% | 7,54% | 0,50% |

| Helium Fund - Helium Selection S-EUR | LU1112771768 | 0,65% | 5,34% | 16,08% | 40,96% | 1,70% |

| Helium Fund B EUR | LU0912261624 | 0,65% | 4,68% | 7,94% | 14,80% | 0,66% |

| UniInstitutional Short Term Credit M | LU0175818722 | 0,65% | 5,86% | 10,61% | 12,46% | 0,52% |

| PIMCO GIS Credit Opportunities Bond Fund Institutional USD Accumulation | IE00B3N0PT13 | 0,63% | 11,55% | 25,62% | 21,84% | 4,91% |

| HSBC GIF Corporate Euro Bond Fixed Term 2027 AC | LU2578823499 | 0,62% | 5,14% | 1,90% | ||

| 7orca Vega Return R | DE000A2H5XX8 | 0,61% | 3,31% | -3,73% | -1,58% | 5,76% |

| Candriam Long Short Credit C (C) | FR0010760694 | 0,60% | 4,34% | 9,55% | 10,51% | 0,44% |

| XAIA Credit Basis II P | LU0462885483 | 0,58% | 4,75% | 10,61% | 12,41% | 0,61% |

| PIMCO GIS Dynamic Bond Fund E USD Accumulation | IE00B3Y6DR28 | 0,57% | 9,41% | 13,77% | 10,84% | 5,07% |

| finccam Volatility Premium I | DE000A2JQK19 | 0,57% | 6,21% | 16,74% | 15,28% | 2,85% |

| Fulcrum Multi Asset Trend Fund C USD | LU1225880415 | 0,55% | -0,30% | 30,30% | 26,56% | 12,87% |

| Pax Nachhaltig Ertrag Fonds R | DE000A2DJU04 | 0,55% | 3,15% | 0,74% | -5,91% | 1,45% |

| BSF UK Equity Abs Return Fund A2 GBP | LU1430596186 | 0,55% | 8,08% | 17,65% | 16,22% | 2,70% |

| Quoniam Funds Selection SICAV - Global Credit MinRisk EUR hedged I dis | LU1120174708 | 0,53% | 2,78% | -0,37% | -5,96% | 3,46% |

| IQAM OptionsprämienStrategie Protect S | AT0000A2W9P5 | 0,52% | 4,01% | 0,25% | ||

| Deka-Multi Strategie Global PB | DE000DK0LMW8 | 0,50% | 3,56% | 1,07% | 1,30% | 2,26% |

| Schroder GAIA Oaktree Credit C USD Accumulation | LU2252519678 | 0,48% | 12,87% | 28,64% | 4,84% | |

| Robeco QI Long/Short Dynamic Duration DH EUR | LU0230242504 | 0,48% | 3,54% | 10,87% | 6,42% | 3,18% |

| Candriam Multi-Strategies | FR0010033589 | 0,45% | 3,75% | 5,99% | 7,04% | 0,64% |

| Jupiter Strategic Absolute Return Bond Fund L EUR Hdg. Acc | IE00BLP58K20 | 0,43% | 0,49% | 3,56% | 11,49% | 2,43% |

| ATHENA UI I | DE000A0Q2SF3 | 0,42% | 6,24% | 17,39% | 28,59% | 0,73% |

| ATVANTIS FUNDS - ATVANTIS Global Opportunities Fund Class R | LI0235361610 | 0,41% | -4,71% | 8,82% | 22,00% | 13,88% |

| DWS Infrastruktur Europa RC | DE000DWSE015 | 0,41% | 4,95% | 1,73% | ||

| Abaki UI - Anteilklasse A | DE000A14XNT1 | 0,39% | 1,54% | 2,23% | 7,09% | 5,25% |

| CT Real Estate Equity Market Neutral A Acc EUR | IE00B7V30396 | 0,38% | 3,97% | 6,28% | 12,54% | 2,97% |

| JPMorgan IF - Global Macro Opportunities A (acc) - EUR | LU0095938881 | 0,30% | 5,25% | -3,82% | 0,21% | 4,22% |

| abrdn SICAV II - Macro Fixed Income Fund A Acc Hedged EUR | LU0548158160 | 0,30% | 2,38% | -1,15% | -7,14% | 2,35% |

| JPMorgan IF - Income Opportunity A (perf) (acc) - EUR (hedged) | LU0289470113 | 0,29% | 3,03% | 4,64% | 3,43% | 0,61% |

| SEB Asset Selection Fund EUR C | LU0256624742 | 0,25% | -4,89% | 7,28% | 12,30% | 14,64% |

| Pictet TR - Agora - P EUR | LU1071462615 | 0,22% | -2,93% | -7,49% | -7,00% | 3,14% |