Capital Group: Grüße aus dem Jahr 2030 - Wachstumsanlagen für das nächste Jahrzehnt

Wie Anne-Marie Peterson schon früh in ihrer Investmentkarriere feststellte, durchlaufen Unternehmen unterschiedliche Lebenszyklen, genau wie Menschen.

15.07.2020 | 09:45 Uhr

Während Menschen zum Beispiel die Phasen der Kindheit, der Schulzeit, der Kindererziehung und des beruflichen Erfolgs durchlaufen können, erleben Unternehmen möglicherweise die Phasen des schnellen Wachstums, der Reife, des Wandels ihres Wettbewerbsumfelds und manchmal auch der Stagnation.

„Denken Sie an die US-Baumarktkette Home Depot, von der man sagen könnte, dass sie zu schnell den Kinderschuhen entwachsen ist“, erinnert Peterson, die ihre ersten Schritte als Aktienanalystin für US-amerikanische Einzelhandelsunternehmen machte. „Sie eröffnete rasch eine Menge Filialen, ohne die notwendige Infrastruktur dahinter aufzubauen, wie beispielsweise Systeme für das Lieferkettenmanagement.“ Als der Markt sich sättigte und das Wachstums stagnierte, eröffnete Home Depot weiter Filialen. Das Unternehmen schien seine Belastungsgrenze zu erreichen.

Dann wurde ein Nichtfachmann, Frank Blake, als CEO eingestellt. „Er hatte keine Einzelhandelserfahrung, war aber ein hervorragender Zuhörer und hatte die Gabe, die Dinge auf den Punkt zu bringen“, erzählt Peterson. „Er erkannte das Problem, stoppte die Eröffnung neuer Filialen und machte sich daran, die Lieferkette im Back-End in Ordnung zu bringen. Kurz, er stoppte das Wachstum, damit das Unternehmen letztendlich wieder wuchs.“

Wie bei vielen ihrer Kollegen bei Capital Group trugen Petersons frühe Erfahrungen als Analystin dazu bei, ihren Ansatz als Portfolioverwalterin zu prägen. „Der Einzelhandel ist ein sehr spezieller Sektor“, erläutert sie. „Was ich bei meiner Arbeit der Einzelhandelsanalyse gelernt habe, ist die Tatsache, dass der menschliche Faktor sehr wichtig ist und dass Wachstum in zahlreichen Formen auftreten kann.“

Peterson setzte sich kürzlich mit uns zusammen, um uns etwas über ihre Perspektive bezüglich Wachstumsanlagen für das kommende Jahrzehnt zu erzählen und einige Prognosen dazu abzugeben, wie die Welt im Jahr 2030 aussehen könnte.

Nach welchen Eigenschaften suchen Sie bei einer Wachstumsanlage?

Mein zugrunde liegendes Anlagesystem besteht aus drei Hauptgrundsätzen:

1. Grundsatz:

Umsatzwachstum beflügelt den Gewinn, was wiederum die Aktienkurse beflügelt. Mein Ausgangspunkt ist es, nach überdurchschnittlichem Umsatzwachstum als Wegbereiter für langfristiges Gewinnwachstumspotenzial Ausschau zu halten. Nehmen wir die Cloud als Beispiel. Letztes Jahr generierten Microsofts Azure und Amazon Web Services zusammen etwa 60 Milliarden US-Dollar an Umsatz, was einen Bruchteil der 700 Milliarden des adressierbaren Markts für unternehmensseitige IT-Investitionen darstellt.

2. Grundsatz:

Der menschliche Faktor ist wichtig. Wenn ich in einen Titel investiere, sehe ich dies in der Regel als Ausdruck meines Einverständnisses mit einem Managementteam oder einer Unternehmenskultur an, weshalb es für mich wichtig ist, dass ich in Bezug auf die Unternehmensleitung ein gutes Gefühl habe. In der Tat verwende ich genauso viel Zeit darauf, die Menschen zu verstehen, wie ich auf das Geschäft und die Abschlüsse verwende. Als ich beispielsweise das E-Commerce-Unternehmen Shopify beurteilte, traf ich mich mehrere Male mit Tobi Lutke, dem Vorstandsvorsitzenden des Unternehmens, um ihn kennenzulernen. Er ist ein besonderer Gründer, der eine Mission hat und hart daran arbeitet, dass es Shopify auch in 100 Jahren noch gibt.

3. Grundsatz:

Veränderung ist ein wichtiger Katalysator für Wachstum. Manchmal kann ein CEO-Wechsel ein wichtiger Katalysator sein, wie es bei Frank Blake und Home Depot oder bei Satya Nadella und Microsoft der Fall war.

Während Phasen erheblicher Veränderungen können sich Branchenstrukturen verschieben – zum Guten oder zum Schlechten. Einige Unternehmen werden stärker, andere werden schwächer oder gehen zugrunde. Es herrscht Ungewissheit, aber zugleich bietet sich die Gelegenheit herauszufinden, was der Markt in Bezug auf die Aussichten eines Unternehmens möglicherweise übersieht. Und nur selten gibt es Phasen der Veränderung, die bedeutender sind als jene, die wir derzeit durchleben.

Schaffen die derzeitigen Verhaltensänderungen aufgrund des Coronavirus ein fruchtbares Umfeld für Wachstumsanlagen?

In jedem Umfeld kann man Gelegenheiten für großartige langfristige Anlagen finden. Da stellt die aktuelle Phase keine Ausnahme dar. Jeder Konjunktureinbruch ist anders. Was an der aktuellen Phase interessant ist, ist die Tatsache, dass auf disruptive Technologien und Konsum spezialisierte Unternehmen, die während der Expansionsphase eine Führungsrolle eingenommen hatten, weiterhin in dieser Führungsrolle geblieben sind. In der Regel konnten Marktführer bei einem Konjunktureinbruch während dieser Phase oder auf dem Weg aus dieser Phase ihre Führungsrolle nicht aufrechterhalten, doch derzeit findet meiner Meinung nach ein fundamentaler Wandel statt.

Zum 30. Juni hatte der Standard & Poor's 500 Composite Index seit Jahresbeginn um 3,1 % nachgegeben, doch stellt diese Zahl die Summe mehrerer Unternehmen dar. Ein Blick unter die Haube zeigt eine starke Diskrepanz bei den Renditen. Auf der einen Seite findet man jene, die von der coronavirusbedingten Nachfrage profitiert haben, wie die E-Commerce-Plattformen Amazon (+49 %) und Shopify (+138 %), sowie Streamingdienste wie Netflix (+41 %). Auf der anderen Seite kamen etliche Unternehmen ins Straucheln, wie United Airlines (-61 %), Royal Caribbean (-62 %) und Boeing (-43 %). Also war es eine Geschichte von Armen und Reichen. Und ich denke, die zentrale Frage für langfristige Anleger besteht darin, welche dieser Veränderungen von Dauer sind.

Welche der Trends von heute haben ein langfristiges Potenzial?

Über allem steht die Schlagzeile, dass COVID-19 die langfristige Verschiebung hin zur Digitalisierung beschleunigt hat. Wie Tobi Lutke von Shopify es formulierte: „Wir erleben im Jahr 2020 das Jahr 2030.“ Während das Segelboot der Digitalisierung zuvor mit stetigem Rückenwind vor sich hin fuhr, verwandelte die Pandemie diesen Rückenwind in starke Böen. Und das Segelboot wurde zu einem Schnellboot und kam viel schneller voran.

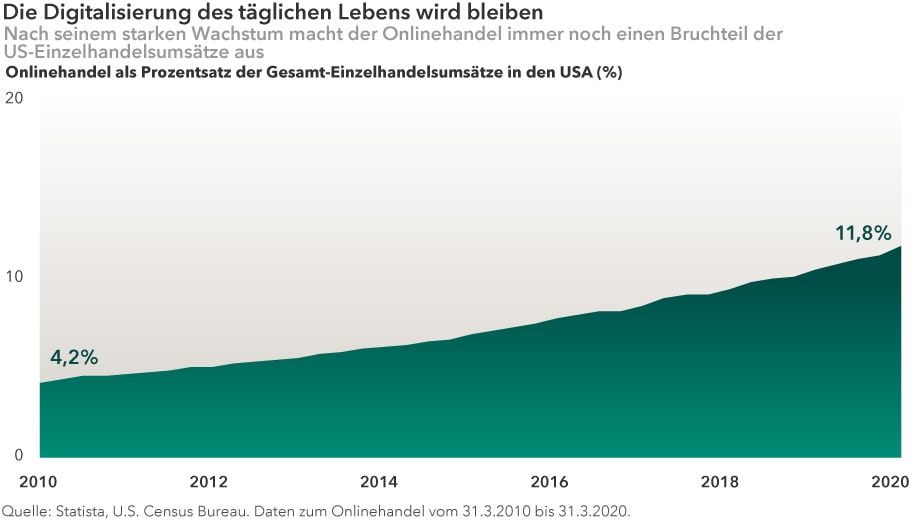

Ich glaube, wir erleben hier die Beschleunigung eines strukturellen Wandels, der lange anhalten wird. Das klassische Programmfernsehen und sein Werbemodell sehen sich stärkeren Herausforderungen gegenüber als je zuvor. Die Insolvenzen von Einzelhandelsunternehmen haben zugenommen und übersteigen jene in der weltweiten Finanzkrise, und ich denke, es werden weitere folgen. Und obwohl diese Verschiebungen bereits über einen langen Zeitraum hinweg stattgefunden haben, ist der interessante Punkt, dass sie sich trotzdem noch in den Kinderschuhen befinden. In den USA wächst der Onlinehandel schnell, stellt aber nur einen Bruchteil des Gesamteinzelhandelsumsatzes in den USA dar und hinkt dort China und anderen Märkten hinterher.

Ein anderes Beispiel ist der Zahlungsverkehr. Während der Pandemie waren viele von uns gezwungen, Dinge digital zu bezahlen. Es kann schwierig sein, eine Gewohnheit zu ändern, doch wenn man es erst einmal getan hat, kann dies von Dauer sein.

Selbst im Hinblick auf den öffentlichen Sektor gewinnt die Digitalisierung an Fahrt. In den USA blieben viele kommunale Behörden hinter der allgemeinen Digitalisierung zurück. Doch Unternehmen wie Tyler Technologies, ein Softwareentwicklungs-Unternehmen, das in den 1960ern gegründet wurde, haben Behörden dabei unterstützt, ihre Systeme in die Cloud zu verlagern, Prozesse wie die Ausstellung von Strafzetteln für Falschparken zu digitalisieren oder gar Gerichte virtuell zu betreiben.

Welche anderen Sektoren sind von diesem Wandel betroffen?

Im Gesundheitswesen sind die Nutzung von Telemedizin oder Online-Sprechstunden von Ärzten, was sich im März explosionsartig vermehrt hat, ein Trend, der meiner Meinung nach von Dauer sein wird. Diese Dienstleistungen standen den Patienten schon seit Langem zur Verfügung, wurden von diesen aber kaum genutzt. Infolge von COVID-19 lockerten die Aufsichtsbehörden und die Gesundheitsdienstleister ihre Regeln, um eine stärkere Digitalisierung zu ermöglichen. Zugleich fanden die Patienten und Ärzte, teils aus der Not heraus, mehr Gefallen an Fernsprechstunden.

Jason Gorevic, CEO des Telemedizinanbieters Teladoc sagte kürzlich: "„Dinge, von denen wir dachten, sie würden Jahre in Anspruch nehmen, sind innerhalb von Monaten passiert. Das ist kein Wendepunkt. Das ist eine Verschiebung der Nachfragekurve.“" Und diese Verschiebung ist auch eine wichtige Nachricht für die Patienten. Dort, wo diese Digitalisierung stattfindet, führt sie zu besseren Ergebnissen und geringeren Kosten.

Sie sagten, Wachstum könne in zahlreichen Formen auftreten. Würden Sie uns verraten, nach welchen Arten von Wachstum Sie Ausschau halten?

Ich versuche, nach Unternehmen Ausschau zu halten, deren Produkte oder Dienstleistungen die Welt verbessern können, und viele der transformatorischen Änderungen, die wir aktuell erleben, weisen dieses Potenzial auf. Meine Definition von Wachstum ist breiter angelegt als die herkömmliche. Ich suche nach Wachstum in drei großen Phasen, abhängig davon, an welchem Punkt seines Lebenszyklus sich ein Unternehmen befindet.

Wachstumsphase 1:

Zur ersten Gruppe gehören für mich Unternehmen, die in einer frühen Phase wachsen. Das sind häufig Innovatoren, deren Angebote sich potenziell disruptiv auf bestehende Geschäftsmodelle auswirken. Sie haben oftmals potenziell große addressierbare Märkte und ihre Produkte befinden sich in einer frühen Phase der Annahme durch die Kunden. Ein Beispiel aus jungerer Zeit ist Shopify, das kleinen Händlern Ressourcen für Zahlungsverkehr, Kundeninteraktion, Versand und Marketing bereitstellt. Während Amazon sich auf den Endkunden konzentriert, legt Shopify den Schwerpunkt auf Inhaber kleiner Unternehmen. Seine Dienstleistungen ermöglichen es kleinen Unternehmen, ihre Shops und Websites für ein paar hundert Dollar pro Monat zu betreiben und Zugang zu Kunden in aller Welt zu erhalten. Der Gründer, Tobi Lutke, ist ein produktorientierter Mensch – er entwickelte seine Software ursprünglich, um Snowboards zu verkaufen. Seine Mission lautet, den kleinen Händlern in aller Welt neue Möglichkeiten zu eröffnen.

Ein anderes Beispiel in dieser Kategorie ist das bereits erwähnte Unternehmen Teladoc, das eine verstärkte Nachfrage nach seinem Angebot feststellte, da Patienten und Ärzte sich stärker mit Fernsprechstunden anfreunden konnten.

Wachstumsphase 2:

Ein zweiter Typ, nach dem ich Ausschau halte, sind solide Player mit langen potenziellen Wachstumspfaden. Amazon könnte als Beispiel dafür angesehen werden. Plattformen wie eine E-Commerce-Website gewinnen mit steigenden Teilnehmerzahlen an Stärke. Und Umsatz führt zu mehr Umsatz. Daher steht mehr Geld zur Verfügung, das in die eigene Technologie investiert werden kann. Wie bereits erwähnt, macht der Onlinehandel nach wie vor nur einen Bruchteil der Gesamteeinzelhandelsumsätze in den USA aus.

Wachstumsphase 3:

Eine dritte Wachstumskategorie sind reife Unternehmen, die in der Lage sind, mehr aus ihren vorhandenen Assets zu machen, sei es durch eine strukturelle Änderung oder durch einen bestehenden Ansatz. Vor einem Jahrzehnt hätte Home Depot in diese Kategorie gepasst. Heute wären mögliche Beispiele der Medizingerätehersteller Boston Scientific oder der Eisenbahnbetreiber CSX Transportation.

Was glauben Sie, inwiefern die Welt im Jahr 2030 anders aussehen wird?

Ich denke, eine der interessantesten Sachen, die wir im 2030 erleben könnten, wäre eine Art von David gegen Goliath: der Aufstieg der kleinen Unternehmen und die Macht des Einzelnen gegenüber den Großunternehmen. Wie sehen eine neue Welle von Onlinesoftware-Anbietern und E-Commerce-Unternehmen, die Back-End-Infrastrukturtools entwickeln, die das Potenzial haben, kleinen und mittleren Unternehmen neue Möglichkeiten zu eröffnen. In der Vergangenheit waren ein großes Investitionsbudget und eine große IT-Abteilung erforderlich, um ein Einzelhandelsgeschäft zu betreiben.

Die Werkzeuge, die derzeit entwickelt werden, senken die Barrieren beim Erreichen von Kunden und Verwalten von Lagerbeständen. Es wird für den Einzelnen möglich werden, ein Geschäft in 15 Minuten zu eröffnen, um zum Beispiel T-Shirts weltweit zu verkaufen. Während die Gewinne der ersten Welle der von Google und Facebook entwickelten Online-Dienstleistungen von einigen wenigen großen Unternehmen abgeschöpft wurden, glaube ich, dass die nächsten Welle der Fortschritte zur Streuung der wirtschaftlichen Macht und zu einer Gelegenheit für kleinere Unternehmen führen kann.

In ähnlicher Weise werden wir wohl im Gesundheitssektor eine Demokratisierung der Gesundheitsversorgung erleben. Derzeit haben die meisten von uns keinen unmittelbaren Zugriff auf Schwankungen ihres Cholesterinwerts oder ihrer Herzfrequenz. Ich denke, dass wir eine verstärkte Fernüberwachung erleben werden, die mit intelligenten Verabreichungssystemen für Medikamente und andere Therapien verbunden werden kann.

Hier und da können wir bereits einen Blick darauf erhaschen. Unternehmen wie Insulet und Dexcom entwickeln derzeit Geräte, die eine Fernüberwachung und -verabreichung von Medikamenten für Diabetiker ermöglichen. In zehn Jahren könnte das Konzept stärkere Verbreitung gefunden haben und die Geräte könnten zum Beispiel in der Lage sein, Warnungen an Ihren Arzt zu senden. Indem Unternehmen wie Intuitive Surgical Robotertechnik für chirurgische Eingriffe entwickeln, könnten diese Fortschritte bis zu einem Punkt führen, an dem es medizinische Remote-Geräte und Roboter einem Spezialisten in Japan ermöglichen, eine Behandlung eines Patienten im US-amerikanischen Hinterland vorzunehmen. Jeder wird Zugang zu führenden Spezialisten haben, unabhängig vom Wohnort. Die Grundsteine für all das sind gelegt, und all das birgt das Potenzial für bessere Ergebnisse und niedrigere Kosten.

Zusammenfassend lässt sich sagen, dass wir in einer unglaublichen Zeit des Umbruchs leben. Aus der Veränderung ergeben sich Chancen für aktive Anleger wie uns.

Und bei Capital erlauben wir uns den Luxus, sehr langfristig zu denken. Mein Bonus wird überwiegend über einen 8-Jahres-Zeitraum hinweg gezahlt, also werde ich tatsächlich dafür bezahlt, wie ich die Lage im Jahr 2030 einschätze – oder zumindest im Jahr 2028. Es gibt heute neue, aufstrebende Unternehmen, die uns vielleicht nicht einmal zu Ohren gekommen sind, aber in zehn Jahren in aller Munde sein und ihren Kunden einen Mehrwert bieten werden. Jede Krise bringt auch etwas Gutes hervor.

Über die Autorin

Anne-Marie Peterson ist Portfoliomanagerin mit 25 Jahren Erfahrung. Sie hat einen Bachelor in Volkswirtschaftslehre von der University of California, Irvine, und ist CFA-Absolventin.

Diesen Beitrag teilen: