Capital Group: Wenn sich der Nebel lichtet

Die politische Unsicherheit in den USA hat bei europäischen Investoren zuletzt verstärkt zu Skepsis geführt. Doch Investoren sollten sich von kurzfristigen Irritationen nicht beirren lassen. Aufgrund seiner großen Vielfalt kann gerade das Universum US-amerikanischer Anleihen mit Investmentgrade-Rating für Anleger aus Europa interessant sein.

27.06.2017 | 10:40 Uhr

Wichtig ist, sich von kurzfristigen Irritationen nicht beirren zu lassen und stattdessen auf die fundamentalen Bewertungen und den langfristigen Konjunkturausblick zu achten.

Eine wichtige Frage bleibt aber: Wie soll man investieren, wenn sich der amerikanische Kreditzyklus wohl seinem Ende zuneigt? Für uns ist die Antwort einfach: Setzen Sie weiter auf einen fundamentalen Investmentansatz, der Chancen unabhängig vom Marktumfeld nutzt.

Wann geht der Kreditzyklus zu Ende?

Die meisten Investoren sind sich einig, dass sich der aktuelle US-Kreditzyklus seinem Ende zuneigt. Dafür sprechen die hohe Verschuldung der Unternehmen und ihr abnehmendes Gewinnwachstum. Weniger klar ist hingegen, wann die Wende kommt. Was sollen Investoren unter diesen Bedingungen tun?Einige werden wahrscheinlich versuchen, die Marktrichtung zu prognostizieren, um sich dann entsprechendzu positionieren.

Wir glauben hingegen, dass man bei einem unsicheren Ausblick eher die Einzelwerte analysieren sollte. Sind sie stabil genug, damit ihnen kurzfristige Unsicherheiten nichts anhaben können? Mit anderen Worten: Nicht das – ohnehin stets schwierige – Market Timing ist entscheidend. Sinnvoller ist ein Ansatz mit der Aussicht auf Mehrertrag unabhängig vom Marktumfeld oder, in diesem Fall, unabhängig vom Kreditzyklus.

Ein Lichtblick für europäische Investoren

Trotz des nicht ganz einfachen Umfelds in den USA können amerikanische Investmentgrade-Unternehmensanleihen für Investoren durchaus interessant sein – zumal europäische Titel zurzeit nur wenig Rendite bieten. Amerikanische Investmentgrade-Anleihen versprechen höhere Renditen und Diversifikation, und das ohne die höheren Risiken von High Yield. Weil europäische Investoren am US-Markt aber vieles beachten müssen, ist ein fundamentaler Ansatz wichtig.

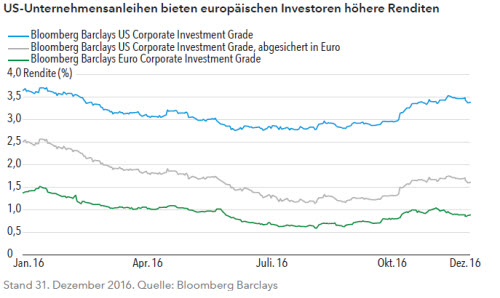

1. Renditechancen

US-Unternehmensanleihen bieten Mehrertrag gegenüber Geldmarktanlagen und Staatsanleihen. Dies führt zu höheren laufenden Erträgen bei einer guten Kreditqualität. Die Renditen sind auch höher als die vergleichbarer Papiere aus Europa, wo die lockere Geldpolitik der Europäischen Zentralbank für dauerhaft niedrige Zinsen gesorgt hat. Selbst wenn man die Anleihen in Euro absichert, bleiben die Renditen höher – wie die folgende Abbildung zeigt.

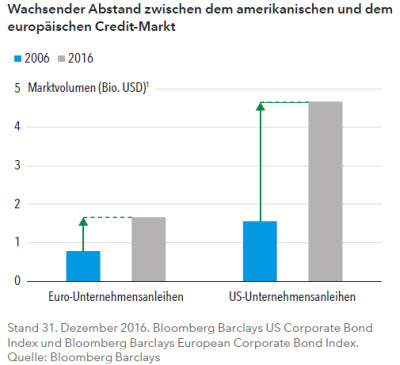

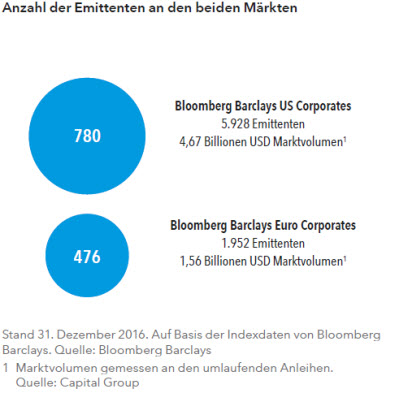

2. Ein tiefer, reifer und vielfältiger Markt

Weil die amerikanischen Kapitalmärkte wesentlich tiefer und liquider sind als die europäischen (vgl. die beiden Abbildungen auf der nächsten Seite), können Portfoliomanager hier leichter diversifizierte, stabile und zugleich flexible Portfolios zusammenstellen. Sie können leichter Titel meiden, deren Kreditqualität nachlässt. Europäische Unternehmen setzen hingegen traditionell mehr auf Bankkredite, sodass sich der Euro-Markt weniger gut entwickelt hat.

Darüber hinaus gehen amerikanische Unternehmen häufiger mit neuen Anleihen an den Markt als europäische, was für zusätzliche Chancen für aktive Portfoliomanager sorgt. Das Risiko, dass man sich aufgrund von Liquiditätsdefiziten nicht von einem Papier trennen kann, ist deutlich kleiner. Amerikanische Investmentgrade-Emittenten begeben Anleihen mit unterschiedlichen Laufzeiten, sodass die Portfoliomanager wesentlich differenziertere Anlageentscheidungen treffen können.

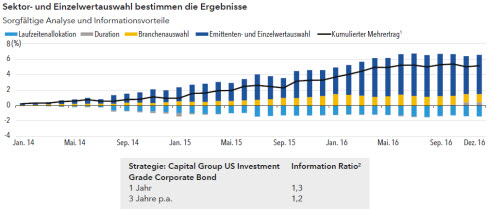

Ein ganzheitlicher, fundamentaler Ansatz

Um mit US-Unternehmensanleihen stetigen Mehrertrag zu erzielen, muss man aus unserer Sicht alle Faktoren analysieren, die den Marktertrag beeinflussen können. Dazu zählen einzelwertspezifische Fundamentaldaten, die Konjunktur und langfristige Trends. Eine sorgfältige Analyse all dessen kann helfen, vielfältige Chancen zu entdecken, die unabhängig vom Kreditzyklus Mehrertrag versprechen.Wer Potenziale nutzen will, darf die Emittentenauswahl nicht vernachlässigen. Die besten aktiven Manager sind die, die Unternehmen mit hohem Mehrertragspotenzial finden können – und, ebenso wichtig, Titel meiden, denen eine Herabstufung oder eine Verschlechterung der Kreditqualität droht.Wir glauben, dass unser Einzelwertansatz maßgeblich zu den hohen risikoadjustierten Erträgen unserer US-Corporate-Bond-Strategie (USCB) beigetragen hat, wie die Abbildung unten zeigt. Umso wichtiger ist es, dass wir unser eigenes Unternehmensanleihenresearch weiter stärken.

Gemeinsames Research vor Ort

Unsere Unternehmensanleihenexperten arbeiten eng mit ihren Kollegen von der Aktienseite zusammen. Gemeinsam kontaktieren sie jedes Jahr Hunderte von Unternehmen und ihre Geschäftsleitungen. Durch die Zusammenarbeit mit den Aktienexperten haben sie Zugriff auf Informationen, die nicht immer leicht zugänglich sind.

Durch die Organisation unserer Analystenteams in Clustern, in denen Experten für Unternehmensanleihen und Aktien zusammenarbeiten, können wir vergleichbare und miteinander verbundene Sektoren analysieren und abgerundete Analysen erstellen. Bei gemeinsamen Unternehmensbesuchen können die Analysten für beide Assetklassen Unternehmen gemeinsam besuchen. Sie beurteilen deren Finanzkraft, aber auch die Qualität ihrer Managementteams und Mitarbeiter, ihrer Produkte und Dienstleistungen.

Wenn dann noch Erkenntnisse aus Treffen mit ausgewählten Zulieferern und Wettbewerbern hinzukommen, können sich unsere Analysten ein genaues Bild von den Emittenten machen und jene empfehlen, bei denen sie das größte Potenzial sehen.

Das Gesamtbild

Das Capital Strategy Research Team (CSR-Team) besteht aus Volkswirten, die die Bedeutung der Weltwirtschaft und der weltpolitischen Lage für US-Unternehmensanleihen kennen. Sie organisieren nicht nur gemeinsame Besuche bei Politikern und Regierungsbeamten, Notenbankmitarbeitern sowie führenden Branchenvertretern, sondern arbeiten auch mit unseren Analysten und Portfoliomanagern zusammen. So können ihre Analysen in die Investmentstrategie einfließen.

Wenn etwa das CSR-Team zu dem Ergebnis kommt, dass das Makroumfeld zunehmend vom Konsum bestimmt wird, können unsere Portfoliomanager Automobilhersteller gegenüber Hotelbetreibern übergewichten. Der Autosektor reagiert stärker auf den privaten Verbrauch, während bei Hotels eher die Nachfrage von Unternehmen und Reiseveranstaltern zählt.

Jede Positionierungsentscheidung der USCB-Strategie hat eine einzelwertspezifische Komponente. Dabei haben wir aber vielfältige Möglichkeiten. Im Folgenden skizzieren wir einige davon. Sie haben uns in letzter Zeit geholfen, mit dem USCB-Portfolio Mehrertrag gegenüber dem Bloomberg Barclays US Corporate Investment Grade Index zu erzielen.

Den vollständigen Artikel finden Sie hier als PDF.

Diesen Beitrag teilen: