Robeco: Auf Kurs bleiben – Die großartige Anziehungskraft thematischer Investitionen

Es mag sich um langfristige Trends handeln, die letztlich den Kurs der Menschheit bestimmen werden, aber es ist nicht immer einfach, in sie zu investieren.

20.03.2024 | 12:02 Uhr

Es waren ein paar schwierige Jahre für thematische Investitionen,

die mit dem Gegenwind der Rotation von Wachstums- in Substanzaktien,

der schwachen Performance außerhalb der „Glorreichen Sieben“ und der

härteren Realität des Krieges konfrontiert waren. Viele thematische

Portfolios schnitten in den vergangenen drei Jahren schlechter ab als

die breiteren Märkte, was zu Kapitalabflüssen führte, da die Anleger

woanders nach höheren Renditen strebten. Die

längerfristigen Aussichten sind allerdings viel rosiger, vorausgesetzt,

die Anleger können den unstrittigen strukturellen Themen vertrauen, so

die thematischen Experten von Robeco. Eine der Herausforderungen bei dem

Versuch, Benchmarks zu übertreffen, besteht jedoch darin, dass die

beiden am häufigsten verwendeten globalen Indizes, MSCI World und

S&P 500, von nur wenigen Technologieaktien dominiert werden – den

sogenannten Glorreichen Sieben Alphabet (Eigentümer von Google), Apple,

Amazon, Meta Platforms (Facebook), Microsoft, NVIDIA und Tesla. Sechs

der sieben Unternehmen weisen eine Marktkapitalisierung von über 1

Billion USD auf. Ihr Wert hat sich im Jahr 2023 mehr als verdoppelt, was

teilweise auf die Begeisterung über das Potenzial der künstlichen

Intelligenz (KI) zurückzuführen ist und für mehr als 70 % der

Gesamtrendite des MSCI World sorgt. Dies war beim MSCI USA Index noch

ausgeprägter, bei dem sie mehr als 95 % der Renditen, aber nur 26 % der

Indexgewichtung selbst ausmachten. Die MSCI Faktorindizes, die nur wenig

oder gar nicht in diesen Technologieriesen positioniert sind, schnitten

deutlich schlechter ab.1 Im

S&P 500 haben die Glorreichen 7 nun einen Anteil von 29 % des

Index, die höchste Konzentration von Technologieaktien in seiner

Geschichte, die für mehr als 80 % aller Renditen verantwortlich sind.2

Das bedeutet, dass Portfolios, die in andere Unternehmen investieren,

im Wesentlichen versuchen, die Glorreichen 7 und nicht einen Index zu

übertreffen.

Nachhaltigkeitsthemen: Wasser

Die Strategie Sustainable Water Equities zum Beispiel feierte im Jahr 2023 ihr 22-jähriges Bestehen. Sie investiert in Lösungen, die globale Herausforderungen im Zusammenhang mit der Knappheit, Qualität und Verteilung von Wasser bewältigen. Die Strategie konnte die globalen Märkte zwischen 2019 und 2021 kumuliert um mehr als 15 % übertreffen, da die Investitionen von Regierungen und Unternehmen im Wassersektor zunahmen.

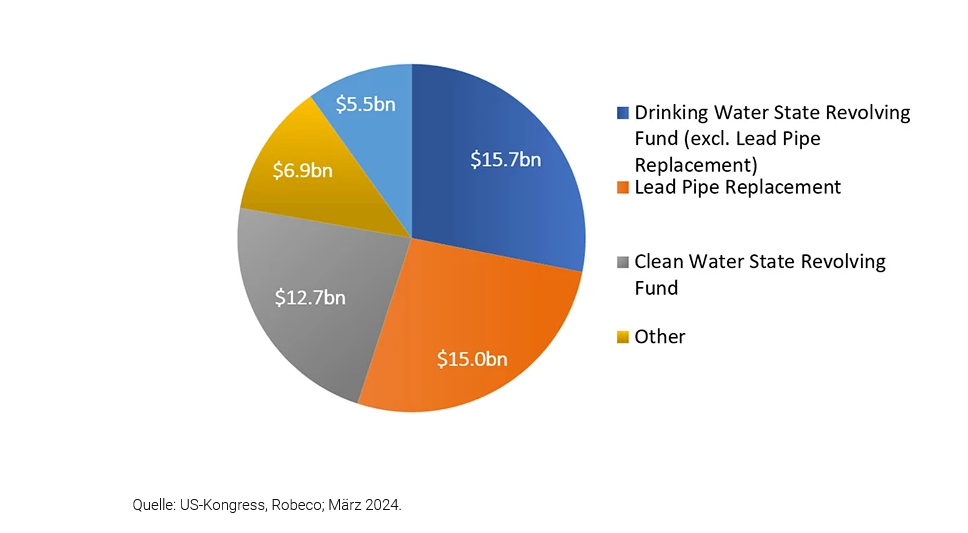

Die Verbesserung der Wasserqualität und -verfügbarkeit stellt einen natürlichen Wachstumsbereich und einen strukturellen Trend dar, der mit der weltweit steigenden Nachfrage nach sauberem Wasser nur noch an Bedeutung gewinnen wird. Allein die Mittel für Wasserinvestitionen im Rahmen des US Infrastructure Investment and Jobs Act (2022-2026) belaufen sich auf viele Milliarden USD, wie die folgende Grafik zeigt.

Es überrascht jedoch nicht, dass das Portfolio weder in die Glorreichen 7 noch in KI-Aktien positioniert ist und daher im Jahr 2023 schlechter abschnitt als die globalen Märkte. Im Vergleich zu ähnlichen Strategien mit höherer Allokation in Versorgern schnitten sie im Abwärtsmarkt von 2022 deutlich besser ab, wiesen aber bei der Erholung zyklischer Industrieunternehmen aus dem Wassersektor im Jahr 2023 eine schlechtere Performance auf.

Digitalisierung macht es besser

Dies ist kein Problem für unsere Strategie Global Consumer Trends Equities, die drei Themen verfolgt: Digitale Transformation des Konsums, Aufstieg der Mittelschicht sowie Gesundheit und Wohlergehen. Als Teil des Themas Digitalisierung ist sie in KI und den Glorreichen 7 positioniert.

Nach den schwierigen Jahren 2021 und 2022, in denen die Wachstumsaktien einer Flaute unterlagen, hat die Strategie 2023 (+28,42 %) und bisher auch 2024 (+9,48 %) eine gute Performance gezeigt. Seit ihrer Einführung im Jahr 2009 hat sie eine annualisierte Rendite von 15,4 % nach Abzug von Gebühren erzielt, was weit über dem Durchschnitt der Kategorie (10,46 %) und der Benchmark MSCI World Index (11,54 %) liegt.3

Aber es bleibt ein langfristiger Ansatz, der sich über Konjunkturzyklen erstreckt, die Jahrzehnte dauern können. „Thematische Strategien investieren in einen sehr fokussierten Teil des Marktes. Ziel ist es, von langfristigen strukturellen Trends zu profitieren und die breiteren Märkte über einen ganzen Zyklus hinweg zu übertreffen“, sagt Ralf Oberbannscheidt, Head of Thematic Investing bei Robeco.

„Im Gegensatz zu einer globalen oder regionalen Aktienstrategie, die bestimmte Regionen oder Sektoren über- oder untergewichtet und darauf abzielt, die Benchmark in jedem einzelnen Jahr leicht zu übertreffen, werden thematische Strategien naturgemäß in einigen Jahren eine starke Outperformance aufweisen, können aber in anderen Jahren auch eine deutliche Underperformance gegenüber den globalen Märkten verzeichnen. Entscheidend ist, dass wir über den gesamten Zyklus hinweg eine Outperformance erzielen.“

Dekarbonisierung: Eine wahrhaft langfristiges Thema

Es ist ebenso wichtig, darauf zu achten, ob ein Trend wirklich anhalten oder nur eine weitere Modeerscheinung wird. Kaum jemand wird bezweifeln, dass der Weg von fossilen Brennstoffen zu erneuerbaren Energien das wichtigste Thema ist, wenn die Welt die globale Erwärmung bekämpfen will. Um die Netto-Null-Ziele zu erreichen, sind jedes Jahr Investitionen in Höhe von schätzungsweise 5 Billionen EUR erforderlich. Das Thema bleibt jedoch weiterhin anfällig für die kurzfristigen Schwankungen in der Marktstimmung.

Unsere Strategie Smart Energy Equities investiert direkt in die Energiewende, von erneuerbaren Energien über die Netzinfrastruktur bis hin zu Energiemanagement und Lösungen im Bereich Energieeffizienz. Die Strategie Smart Materials Equities konzentriert sich auf die Mineralien und Prozesse, die für eine umfassendere Elektrifizierung notwendig sind, wie z. B. Lithium und hochspezialisierte Produktionsprozesse, mit denen Batterien für Elektrofahrzeuge hergestellt werden.

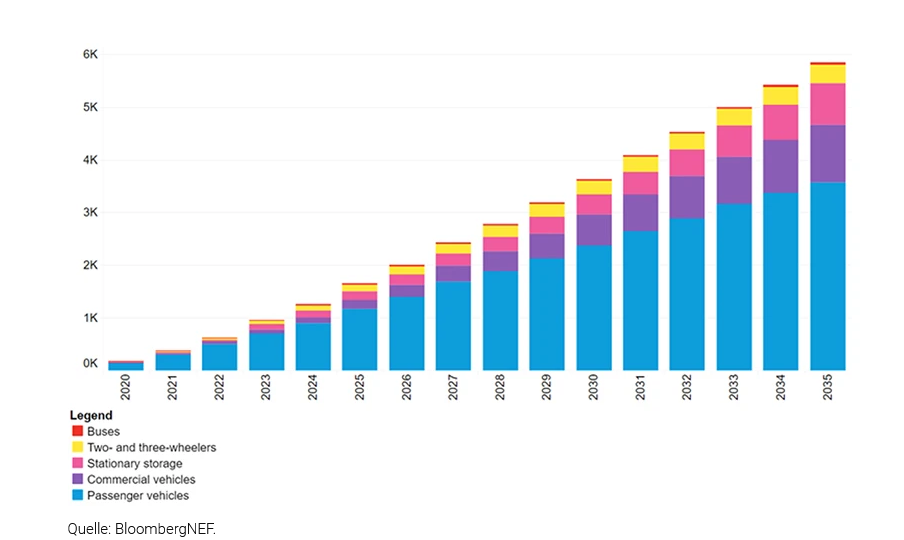

Das Wachstum des Marktes für Elektrofahrzeuge ist praktisch garantiert, wenn die Regierungen ihr Versprechen einlösen, bis 2030 neue Autos mit fossilen Brennstoffen zu verbieten. Der erwartete Anstieg der Batterienachfrage ist in der nachstehenden Grafik dargestellt.4

Thematische Investitionen: eine beliebte Alternative

„Thematische Investitionen haben sich zu einer beliebten Alternative zu traditionellen Anlageformen entwickelt, insbesondere während der COVID-19-Pandemie, als Investmentlösungen, die sinnvolle und ansprechende Anlagethemen ansprechen, oft mit einem nachhaltigen Aspekt, auf dem Markt sehr viel Anklang fanden“, sagt Oberbannscheidt.

„Die Pandemie, die zunehmenden geopolitischen Spannungen und ein aggressiver Zinserhöhungszyklus führten zu mehr Volatilität und veranlassten die Anleger, sich mehr auf die kurzfristige als auf die langfristige Perspektive zu konzentrieren. Da dies mit einer Trendwende in der relativen Performance thematischer Investitionen zusammenfiel, waren Kapitalabflüsse die Folge.“

Ein geduldiger und disziplinierter Ansatz

Dies geht aus einer Studie von Morningstar hervor, die Anlageprodukte nach ihrer Nachhaltigkeit und anderen Faktoren bewertet, darunter auch jene von Robeco. In der Studie heißt es, dass Anleger „geduldig und diszipliniert sein müssen und eine thematische Buy-and-Maintain-Strategie für die meisten Anleger wahrscheinlich bessere Ergebnisse bietet“. Die Nerven zu behalten ist natürlich leichter gesagt als getan, wenn die Märkte durch Kriege aufgeschreckt werden.

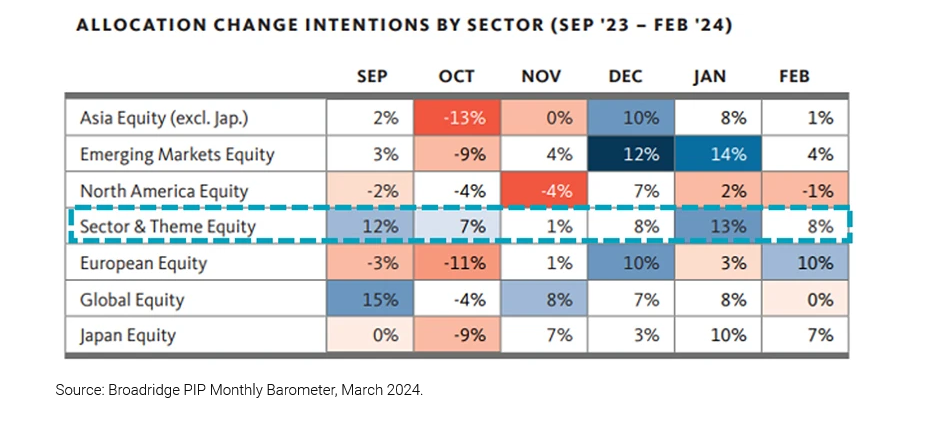

Viele tun dies jedoch. Das Broadridge PIP Monthly Barometer vom März 2024 zeigt, dass die Zahl der Anleger, die ihre Allokation in Sektor- und Themenaktien erhöhen wollen, seit September 2023 positiv geblieben ist. Im Februar 2024 gaben 8 % der Befragten an, dass sie in den nächsten 12 Monaten die Allokationen erhöhen wollen. Dies wird in der untenstehenden Grafik dargestellt.

„Letztendlich folgen alle thematischen Strategien einer ähnlichen Philosophie, nämlich der Bestimmung langfristiger struktureller Themen und der Bereitstellung von Lösungen, die durch die übergreifenden Megatrends Technologie, soziodemografische Faktoren wie die alternde Bevölkerung und den Aufstieg der Mittelschicht sowie nachhaltige Entwicklungen wie die Notwendigkeit, den Klimawandel zu bekämpfen, angetrieben werden“, kommentiert Oberbannscheidt.

„Diese Themen sind unstrittig, und wir sind daher weiterhin zuversichtlich, dass sie über den gesamten Zyklus hinweg eine Outperformance erzielen können. Wir verfügen über die nötige Expertise, um die langfristigen Gewinner in unseren verschiedenen Themen zu ermitteln, auch wenn es kurzfristig frustrierend sein kann, wenn die harte Arbeit vermeintlich nicht belohnt zu werden scheint.“

Wir

halten also an unseren ausgefeilten Prozessen der Aktienauswahl und des

laufenden Portfoliomanagements fest. Es ist ein Marathon, kein Sprint.

Und es ist einfach großartig, bei einem Marathon ins Ziel einzulaufen!“

Footnote

1https://www.msci.com/www/quick-take/magnificent-seven-drove-the/03914829683#

2https://www.forbes.com/sites/greatspeculations/2024/01/22/2023-in-review/

3Performance-Zahlen zum 29. Februar 2024 für die Klasse I EUR, nach Abzug von Gebühren. Quelle: Robeco, MSCI. Die Währung, in der die bisherige Performance angegeben ist, kann von der Währung des Landes abweichen, in dem Sie Ihren Wohnsitz haben. Aufgrund von Wechselkursschwankungen können die Renditen in Ihrer Landeswährung höher oder niedriger ausfallen. Der Wert von Kapitalanlagen kann schwanken. Wertentwicklungen in der Vergangenheit sind keine Garantie für zukünftige Ergebnisse. Ergebnisse nach Abzug von Gebühren, basierend auf dem Bruttoinventarwert.

4Die Batterienachfrage im Verkehrsbereich basiert auf dem Bloomberg NEF Long-Term Electric Vehicle Outlook 2023 Economic Transition Scenario. Die Nachfrage nach stationären Speicherbatterien bis 2024 basiert auf dem Energy Storage Market Outlook von BNEF für das zweite Halbjahr 2023 und einer durchschnittlichen jährlichen Wachstumsrate für 2031-35.

Die Informationen auf der nachfolgenden Website der Robeco Deutschland, Zweigniederlassung der Robeco Institutional Asset Management B.V., richten sich ausschließlich an professionelle Kunden im Sinne von § 31a Abs. 2 Wertpapierhandelsgesetz (WpHG) wie beispielsweise Versicherungen, Banken und Sparkassen. Die auf dieser Website dargestellten Informationen sind NICHT für Privatanleger bestimmt und entsprechen nicht den für Privatanleger maßgeblichen gesetzlichen Bestimmungen.

Diesen Beitrag teilen: