Achtung, Fiskus! Neue Fallstricke für Anleger und Sparer - das müssen Sie wissen

Die "FinCEN-Files" zeigen aktuell, wie schmutziges Kapital weltweit hin- und hergeschoben wird. Aber auch unbescholtene Anleger mit Auslandskonten geraten nun stärker in den Fokus der Finanzbehörden.

05.10.2020 | 09:54 Uhr von «Stefan Rullkötter»

Das "Financial Crimes Enforcement Network" sorgt weltweit für Schlagzeilen. Die unter dem Kurznamen FinCEN-Files veröffentlichten Recherchen legen ein Datenleck des US-Finanzministeriums offen. Es zeigt, wie Banken trotz vermeintlich strenger Regularien in den Jahren 2000 bis 2017 weltweit Geschäfte mit fragwürdigen Kunden abwickelten. Und das, obwohl die Transaktionen im Verdacht der Geldwäsche standen. Das Gesamtvolumen der "kriminellen Überweisungen" lag bei 2,1 Billionen US-Dollar.

Die Enthüllung verstärkt den Druck auf die Staatengemeinschaft, bald mehr Transparenz im internationalen Geldverkehr zu schaffen. Die Kehrseite: Auch unbescholtene Anleger mit Konten und Depots im Ausland geraten nun stärker ins Visier der Finanzbehörden.

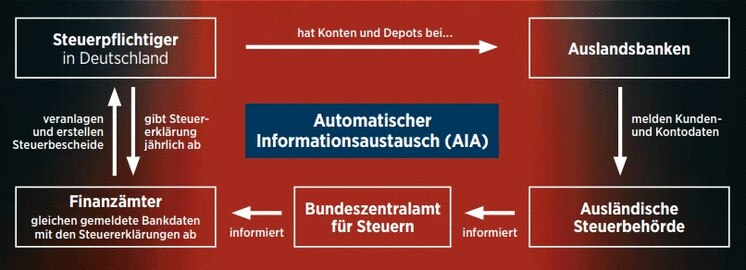

Das Einfallstor dafür ist der automatische Informationsaustausch (AIA), der "grenzüberschreitende Steuerverkürzung bekämpfen" und Schwarzgeldanlagen damit unmöglich machen soll. Die so übermittelten Informationen ermöglichen es aktuell 110 Staaten, Auslandskonten ihrer Bürger auszuwerten (Details zu wichtigen AIA-Teilnehmerländern siehe unten). Ihre nationalen Finanzbehörden melden Daten zu sämtlichen Vermögen von Steuerausländern, das auf Bankkonten, Wertpapier- und Lebensversicherungsdepots liegt, turnusgemäß an den Fiskus der jeweiligen Heimatländer.

Immer mehr sensible Daten fließen

Zusätzlich müssen Finanzdienstleister auch die Jahresendsalden der Konten, Zins- und Dividendeneinnahmen sowie Erlöse aus Veräußerungsgeschäften mit Aktien, Anleihen und Fonds sowie anderen Wertpapieren weiterleiten.

Diese Daten erhält der deutsche Fiskus mittelbar nicht nur von Kreditinstituten, sondern auch von Depotverwahrstellen, Stiftungen, Trusts im Ausland und Versicherungen. Letztere müssen auch Einnahmen aus rückkauffähigen Lebens- und Rentenversicherungen sowie Bar- oder Rückkaufwerte melden.

Diese Datenströme schwellen kontinuierlich an: Nach Auswertung der OECD erhielten die Steuerbehörden dieser Länder vergangenes Jahr Einblicke in 84 Millionen Finanzkonten, die ihre "Gebietsansässigen" im Ausland eingerichtet hatten - und damit zu einem Vermögen von zehn Billionen Euro. Das ist fast eine Verdopplung gegenüber 2018: Da waren im Rahmen des AIA Informationen zu "nur" 47 Millionen Finanzkonten mit einem Gesamtvermögen von fünf Billionen Euro ausgetauscht worden. Allein Deutschland stellte hier den Partnerländern 25 Millionen Datensätze zur Verfügung.

Nur die Corona-Krise kann die gigantische Datensammlung etwas bremsen. Wegen der Pandemie haben sich die AIA-Teilnehmerstaaten kurzfristig darauf verständigt, den turnusgemäßen Meldestichtag am Ende des dritten Quartals dieses Jahr auf den 31. Dezember 2020 zu verschieben. Die Kontendaten des Vorjahres werden damit drei Monate später als üblich bei den nationalen Steuerverwaltungen auflaufen.

Zuständig in Deutschland ist das Bundeszentralamt für Steuern (BZSt) in Bonn. Dorthin wurde am 30. September des vergangenen Jahres gemeldet, dass in Deutschland steuerpflichtige Privatanleger und Unternehmen 2018 mindestens 236 Milliarden Euro Kapitaleinkünfte aus ihrem Auslandsvermögen erzielt haben. Die tatsächlichen Erträge sind noch weitaus höher: AIA-Meldungen von relevanten Staaten wie den USA stehen für das Jahr 2019 noch aus.

Ausgeklügeltes Meldesystem

Die vom BZSt vorgefilterten Informationen werden an die Finanzverwaltungen der Bundesländer weitergeleitet. Die Finanzämter vor Ort gleichen sie anschließend mit den Steuerakten ab. Ergibt die Auswertung, dass in den Steuererklärungen keine Angaben zu den identifizierten Auslandskonten gemacht wurden, erhalten die betroffenen Bankkunden ein Schreiben des Finanzamts - verbunden mit der dezenten Aufforderung, unversteuerte Kapitaleinkünfte rasch nachzudeklarieren oder eine fehlende Steuererklärung für das jeweilige Jahr schleunigst abzugeben.

Ein ausgeklügeltes Meldesystem, das bald noch viele steuerunehrliche Bürger hierzulande enttarnen könnte. Denn längst nicht alle in Deutschland unbeschränkt Steuerpflichtigen haben sich bisher dem Fiskus offenbart. "Zahlreiche Anleger haben ihre schwarzen Auslandskonten bis zum Jahr 2015 abgeräumt und glauben, so ungeschoren davonzukommen", berichtet der Rosenheimer Steuerberater Anton Götzenberger aus seiner berufliche Praxis. "Oder sie vertrauen darauf, dass die Finanzverwaltung nicht in der Lage ist, die im Rahmen des AIA übermittelten Daten auszuwerten." Andere hoffen, dass nur die "großen Fische" herausgepickt werden und rechnen sich selbst nicht dazu.

Verhängnisvolle Rechtsirrtümer

"Dieser Irrglaube könnte vielen Anlegern noch zum Verhängnis werden", warnt Götzenberger, der auf die Legalisierung unversteuerter Auslandsvermögen spezialisiert ist. Aktuell verschickt etwa das Finanzamt München Schreiben an deutsche Bankkunden, denen das Kapitalabflussmeldegesetz in Österreich zum Verhängnis geworden ist. Bundesweit vergleichbar betroffene Anleger dürften bald ebenfalls unangenehme Post von der Finanzverwaltung erhalten. Sie können dann nur argumentieren, dass eine Tatentdeckung mit einem solchen Schreiben noch nicht eingetreten ist. "Eine Verurteilung wegen Steuerhinterziehung allein aus dem Kontrollmaterial kann im Allgemeinen nicht begründet werden", erklärt Götzenberger. Während deutsche Finanzämter derzeit kaum noch Selbstanzeigen zu Schwarzgeldkonten im Ausland verzeichnen, könnte deren Zahl so wieder steigen.

Neue Fallen bei Selbstanzeigen

Und das noch aus einem anderen Grund: Die Türkei wird zum Jahresende im Rahmen des AIA erstmals Daten melden. Das tangiert mittelbar 2,8 Millionen Bundesbürger türkischer Abstammung, von denen viele noch Bankverbindungen in die alte Heimat unterhalten. Entsprechende Kapitaleinkünfte könnten bisher häufig nicht in deutschen Steuererklärungen angegeben worden sein. "In diesem Zusammenhang ist eine nicht unerhebliche Anzahl von Selbstanzeigen zu erwarten", sagt der Kölner Rechtsanwalt Philipp Külz.

Dabei ist zu beachten: Die AIA-Daten aus der Türkei betreffen zwar nur das Jahr 2019. In der Regel lassen diese Informationen aber Rückschlüsse auf Kontenbestände und Erträge aus früheren Jahren zu. Im Zweifel kann das deutsche Finanzamt Einkünfte in früheren Veranlagungsjahren schätzen.

Je nach Einzelfall müssen Kapitalerträge für sämtliche Veranlagungsjahre rückwirkend bis 2008 vollständig offengelegt werden. Wer nur für die Meldejahre 2018 und 2019 Angaben macht, gibt keine wirksame Selbstanzeige ab. "Um auf diesem Weg Straffreiheit zu erlangen, müssen auch nachträglich festgesetzte Steuern und Hinterziehungszinsen vollständig bezahlt werden", erklärt die Münchner Rechtsanwältin Alexandra Kindshofer, die auf Steuerstrafrecht spezialisiert ist.

Zudem sind die Rahmenbedingungen für eine Selbstanzeige im Zuge mehrerer Gesetzesreformen immer komplexer geworden. Dabei müssen reuige Steuerhinterzieher weitere Rechtsfristen beachten: Die strafrechtliche Verjährungsfrist beträgt fünf Jahre, in besonders schweren Fällen sind es zehn - und die steuerliche Festsetzungsverjährung kann sogar bis zu 13 Jahre laufen.

Kritiker des Informationsaustauschs wie das Tax Justice Network bemängeln, dass mit wenigen Ausnahmen keine wirtschaftlich armen Länder am AIA beteiligt sind: Vermögende aus reichen Staaten könnten ihr Geld nach wie vor risikolos verstecken, indem sie Tochterfirmen ihrer Hausbanken in entsprechenden Offshore-Gebieten nutzen.

Kampf gegen Geldwäsche forciert

Um Schwarzgeldbesitzern auf die Spur zu kommen, will die Bundesregierung auch mithilfe einer Fiancial Intelligence Unit (FIU) den Kampf gegen Geldwäsche-Straftaten beschleunigen.

Die beim Zoll angesiedelte Ermittlungsstelle sammelt und untersucht auffällige Finanztransaktionen. Nach ihrem aktuellen Jahresbericht gingen 2019 insgesamt 114.914 Verdachtsmeldungen ein. Das ist eine Steigerung von rund 50 Prozent gegenüber 2018. In Deutschland habe sich das jährliche Meldeaufkommen seit 2009 fast verzwölffacht. Die FIU führt den steilen Anstieg auf die kontinuierliche Sensibilisierung der nach dem Geldwäschegesetz verpflichteten Meldestellen und die fortschreitende Automatisierung bei den großen Kreditinstituten zurück.

Nach wie vor stammten aber rund 98 Prozent aller Meldungen aus dem Finanzbereich. Die Geldinstitute meldeten für das vergangen Jahr 35.000 mehr verdächtige Transaktionen als 2018. Für den Anstieg im Nichtfinanzsektor zeichnen vor allem Veranstalter und Vermittler von Glücksspielen verantwortlich. Auch aus dem Bereich der Güterhändler, insbesondere von Gold-Shops, gingen für das vergangene Jahr rund 50 Prozent mehr Meldungen ein.

Anfälliger Immobiliensektor

Außerdem erhöhte sich die Zahl der Verdachtsmeldungen von Immobilienmaklern. Auf die Fahnder wartet hier besonders viel Arbeit: Ein Großteil des unversteuerten Kapitals in Höhe von 100 Milliarden Euro, das hierzulande pro Jahr gewaschen wird, fließt in Betongold. Nach Schätzungen des Antikorruptionsverbands Transparency International werden 15 bis 30 Prozent aller Gelder aus kriminellen Aktivitäten weltweit in Immobilien investiert.

Auch bei den Meldungen zu Kryptowährungen verzeichnete die FIU mit 760 Transaktionen eine leichte Steigerung - allerdings auf insgesamt niedrigem Niveau. Insbesondere die Weiterleitung von Geld an Handelsplattformen ins Ausland zum Umtausch des Geldes in Kryptowerte mit anschließendem Weitertransfer erfüllt typischerweise den Straftatbestand der Geldwäsche.

"Auch jede neue Geldwäsche-Verdachtsmeldung, bedingt durch den erweiterten Kreis der Meldeverpflichteten, ist ein weiterer Grund für eine Selbstanzeige", erklärt Steuerexperte Götzenberger. Hier müsse aber in jedem Einzelfall geprüft werden, ob nicht bereits ein Ausschlusstatbestand für deren Wirksamkeit vorliegt.

"Dorado der Geldwäsche"

So effektiv die Arbeit der FIU in der Theorie funktioniert - in der Praxis gibt es zahlreiche Probleme: Mit dem Start der Behörde im Jahr 2017 stapelten sich dort Zehntausende Verdachtsmeldungen von Finanzinstituten, Notaren, Maklern und anderen meldepflichtigen Wirtschaftseinrichtungen. Sie wurden von der FIU oft erst mit Verzögerung und fehlerhaft bearbeitet, kritisieren die nachgeordneten Landeskriminalämter und Staatsanwaltschaften. So kamen die Informationen zu verdächtigen Überweisungen häufig zu spät an.

Ein unrühmlicher Höhepunkt: Die Staatsanwaltschaft Osnabrück ermittelt seit Juli dieses Jahres gegen mehrere Verantwortliche der FIU wegen des Verdachts der Strafvereitelung im Amt. Sie sollen von Mitte 2018 bis Anfang 2020 in acht Fällen Geldwäscheverdachtsmeldungen nicht oder nicht rechtzeitig weitergeleitet haben. Über Konten bei drei deutschen Banken sollen in der Folge 1,7 Millionen Euro in afrikanische Staaten geflossen sein.

"Der Gesetzgeber muss die Digitalisierung und Professionalisierung der Geldwäscheprävention entschieden vorantreiben", mahnt Christian Tsambikakis, Vorstandsvorsitzender des Bundesverbands der Geldwäschebeauftragten (BVGB). "Nur so kann die wichtige Funktion der Geldwäschebeauftragten in Unternehmen und Organisationen gestärkt und Geldwäsche nachhaltig eingedämmt werden." Es sei weiterhin zu befürchten, "dass eine enorm große Zahl von fragwürdigen Transaktionen von den Behörden unbemerkt bleibt". Tsambikakis fordert auch aus dem Grund alle Beteiligten auf, an einem Strang zu ziehen: "Deutschland darf kein Dorado der Geldwäsche bleiben."

Kritiker bemängeln zudem, dass die Bafin als Geldwäscheaufsicht bei Verdachtsfällen nicht entschlossen durchgreift - ein prominentes Beispiel ist der Fall Wirecard Bank. Sie sehen auch weiterhin Vollzugsdefizite bei meldepflichtigen Notaren, Immobilienmaklern und Wirtschaftsprüfern.

Auch das 2017 eingeführte Transparenzregister für Firmen enthält Schlupflöcher bei den Meldepflichten. Die Qualität der Daten zu tatsächlich wirtschaftlich Berechtigten in Unternehmen wird dadurch eingeschränkt.

Beanstandet werden von Interessenten auch die hohen Hürden, um Einblick in das Transparenzregister nehmen zu können: Die Voraussetzung ist eine Online-Registrierung, für die neben Namen, Geburtsdatum und Anschrift auch eine Ausweiskopie vorgelegt werden muss. Zudem fallen für jeden Dokumentenabruf 4,50 Euro Gebühr an.

Das Thema Schwarzgeld wird Ermittler auch künftig beschäftigen: Die Einkommenseinbußen durch Kurz- und Arbeitslosigkeit infolge von Corona treiben hierzulande mehr Menschen in die Schwarzarbeit, hat die Universität Linz in einer Studie ermittelt. Ihr Anteil am deutschen Bruttosozialprodukt wird im laufenden Jahr von neun auf elf Prozent steigen. Das wäre ein Zuwachs gegenüber dem Vorjahr um 32 Milliarden Euro auf 348 Milliarden Euro.

Neue Geldwäsche-Regeln

Deutschland muss auf Druck der Europäischen Union die Geldwäsche-Bekämpfung intensivieren. Die bereits vollzogenen und geplanten Gesetzesänderungen sind auch für Investoren wichtig:

Financial Intelligence Unit (FIU)

Im Jahr 2017 wurde die Geldwäsche- Einheit Financial Intelligence Unit (FIU) aus dem Bundeskriminalamt und den Landeskriminalämtern herausgelöst und beim Zoll angesie- delt. Die Beamten der FIU sammeln seitdem sämtliche Geldwäscheverdachtsmeldungen von Finanzinstituten, Autohäusern und weiteren Meldepflichtigen und werten diese aus. Die Landeskriminalämter und Finanzermittlungsgruppen von Zoll und Polizei sollten so nur noch "werthaltige Meldungen" erhalten - und verdächtige Zahlungen effizienter verfolgen können.

Erweiterte Meldepflichten

Mit der Geldwäschegesetzesreform 2019 wurde der Kreis der Meldepflichtigen aus dem Finanz- und Nichtfinanzbereich neu definiert und erweitert. Mehr Berufsgruppen sind seit diesem Jahr verpflichtet, einen Verdacht auf Geldwäsche zu melden. Im Immobilienbereich betrifft die Verschärfung Makler und Notare. Sie müssen nicht nur die Vermittlung von Kaufverträgen, sondern auch von Mietverträgen offenlegen, falls die monatliche Miete höher als 10.000 Euro ist. Für Edelmetallhändler sank die Meldegrenze bei Bargeschäften mit Barren und Münzen von 10.000 auf 2.000 Euro.

Wegfall des "Vortatenkatalogs"

Der neu gefasste Straftatbestand soll künftig alle Straftaten als Vortaten der Geldwäsche einbeziehen. Diebstahl, Unterschlagung, Raub, Betrug und Untreue kommen bisher als Vortaten der Geldwäsche nur in Betracht, wenn diese gewerbsmäßig oder durch Banden begangen wurden. Dieser Nachweis war für die Strafverfolgung oft schwer. Durch den größeren Anwendungsbereich könnten überführte Straftäter bald häufiger als zuvor auch wegen Geldwäsche verurteilt werden.

Strafverschärfung für Pflichtmelder

Der Strafrahmen bei Geldwäsche sieht auch künftig eine Freiheitsstrafe von bis zu fünf Jahren oder eine Geldstrafe vor. In besonders schweren Fällen sind weiterhin von sechs Monaten bis zu zehn Jahren Freiheitsstrafe vorgesehen. Neu ist, dass meldepflichtigen Berufsträgern, die wegen Geldwäsche verurteilt werden, künftig eine Mindeststrafe von drei Monaten Haft droht.

Befugnisse der Ermittler

Telekommunikationsüberwachung und Onlinedurchsuchungen sind auch künftig nur bei einem Verdacht auf schwere Geldwäsche zulässig.

Gerichtliche Zuständigkeit

Für Geldwäscheverfahren sind künftig die Wirtschaftsstrafkammern der Landgerichte zuständig, wenn Spezialkenntnisse nötig sind.

TÜRKEI:

Unerwarteter Neuling: Die Türkei nimmt dieses Jahr erstmals am automatischen Informationsaustausch (AIA) zur Bekämpfung grenzüberschreitender "Steuerverkürzung" teil. Sie meldet Daten von Personen, die in Deutschland ansässig sind und über Konten und Depots in der Türkei verfügen. Auf die Staatsangehörigkeit kommt es dabei nicht an. Türkische Banken und Versicherungen sind verpflichtet, diese Angaben an die in der Türkei zentral zuständige Behörde zu übermitteln. Diese leitet die Daten zum 31. Dezember an das deutsche Bundeszentralamt für Steuern weiter. Sind türkische Einkünfte in der deutschen Steuererklärung 2019 nicht angegeben, drohen Steuerstrafverfahren.

MALTA:

Berüchtigter Finanzplatz: Zum Geschäftsmodell von Malta gehört es, EU-Ausländern auf Wunsch Pässe auszustellen, wenn sie dort Immobilien oder maltesische Staatsanleihen in nennenswertem Umfang kaufen. Berüchtigt ist die "Golden-Visa-Praxis": Vermögenden NichtEU-Bürgern wird die Staatsbürgerschaft gegen Millioneninvestitionen verliehen. Damit können sich diese in den EU-Staaten frei bewegen und geschäftlich aktiv sein, ohne einen Wohnsitz auf der Mittelmeerinsel zu nehmen. Die EU hat die maltesische Regierung bisher vergeblich angemahnt, gegen Finanzkriminalität vorzugehen. Am AIA nimmt Malta dennoch seit 2016 teil, wohl auch als fiskalisches Feigenblatt.

ÖSTERREICH:

Frühere Fluchtburg: Die Alpenrepublik war bis 2017 eine der letzten Fluchtburgen für Schwarzgeld aus Deutschland, weil das Bankgeheimnis dort Verfassungsrang hat. Seit 2018 werden im Rahmen des AIA Konten- und Depotguthaben von mehr als einer Million US-Dollar an den deutschen Fiskus übermittelt. 2019 trat die höchste AIA-Meldestufe in Kraft. Erfasst werden nun auch Vermögen unter einer Million US-Dollar. Deutsche Bankkunden, die von März 2015 bis Dezember 2016 ihre Konten und Depots in Österreich abgeräumt und dabei mehr als 50.000 Euro in bar abgehoben haben, müssen wegen des "Kapitalabflussmeldegesetzes" mit Datenweitergaben rechnen.

LUXEMBURG:

Einstiges Bollwerk: Seit 2016 nimmt das Großherzogtum am AIA teil. Davor war es wegen seines strengen Bankgeheimnisses ein beliebter Finanzplatz für Schwarzgeldbesitzer. Der Fokus hat sich mittlerweile von Privatanlegern zu Firmenkunden verschoben. Durch großzügige Finanzregulierung und Unternehmenssteuervorteile sollen vor allem Onlinehändler und Zahlungsdienstleister angezogen werden. Paypal, Amazon Pay und Rakuten haben ihren EU-Hauptsitz schon länger in Luxemburg, Ende 2019 wurde hier auch Airbnb die Lizenz für die Abwicklung aller EU-Zahlungen erteilt. Mehr als 60 Finanzinstitute haben wegen des Brexits ihren Standort in das Großherzogtum verlagert.

SCHWEIZ:

Trickreiche Eidgenossenschaft: Schon im Jahr 2014 hatten Schweizer Finanzinstitute deutsche Kunden aufgefordert, für unversteuerte Guthaben auf Konten und Depots reinen Tisch beim deutschen Fiskus zu machen. Dennoch erstatteten 2019 etwa in Bayern noch 48 Anleger wegen unversteuerter Kapitalanlagen in der Schweiz Selbstanzeige. Seit 2017 übermitteln die Eidgenossen Daten im Rahmen des AIA. In der Schweiz wird ein Viertel des grenzüberschreitenden Vermögens verwaltet. Kritiker bemängeln, dass sie über Niederlassungen eidgenössischer Banken in Offshore-Gebieten, die nicht unters AIA fallen, weiter als Hafen für Steuerflüchtlinge aus aller Welt funktioniert.

NIEDERLANDE:

Unbekannte Kapitalsammelstelle: Die meisten Erträge mit Auslandsvermögen

werden, für viele überraschend, in den Niederlanden gutgeschrieben.

Dort erzielten deutsche Privatanleger und Unternehmen

im Jahr 2018 Kapitaleinkünfte von insgesamt 210 Milliarden Euro. Das

Nachbarland nimmt seit 2016 am AIA teil, gilt aber weiterhin als eine

der größten Steueroasen weltweit. In der EU wird kaum hinterfragt,

dass die Niederlande eine internationale Drehscheibe für Firmenholdings

sind, die ihre Geldflüsse von dort steuerschonend weiterleiten.

Bei dieser fiskalischen Dienstleistung lässt Oranje sogar berüchtigte

Finanzplätze wie die Bahamas und die Cayman Islands hinter sich.

Diesen Beitrag teilen: