Historisch günstige Nebenwerte

In der jüngeren Vergangenheit hinkten Nebenwerte Large Caps hinterher. Charlotte Friedrichs, Managerin des erfolgreichen CT (Lux) Global Smaller Companies, ist überzeugt davon, dass die Zeit der Underperformance bald endet. Warum jetzt ein Einstieg lohnt.

12.03.2024 | 12:05 Uhr von «Jörn Kränicke»

Fondsmanagement

Scott Woods ist seit April 2019 leitender Manager des CT (Lux) Global Smaller Companies bei Columbia Threadneedle Investments. Woods kam 2015 als Aktienanalyst zum Global Equities-Team und war zuständig für das Research von Small-Cap-Unternehmen mit Fokus auf US-Small Caps. Anschließend wurde er zum stellvertretenden Portfoliomanager für den CT (Lux) Global Smaller Companies und den CT (Lux) American Smaller Companies ernannt. Bevor Woods zu Columbia Threadneedle wechselte, war er drei Jahre bei Ecclesiastical Investment Management tätig, einem auf SRI fokussierten Vermögensverwalter. Seit Anfang 2023 wird Woods von Charlotte Friedrichs als Deputy Portfolio Manager unterstützt. Friedrichs war zuvor gut sieben Jahre im Nebenwerte-Research von Berenberg tätig.

Strategie

Friedrichs und Woods investieren beim CT (Lux) Global Smaller Companies in Unternehmen, die eine Marktkapitalisierung zwischen 500 Millionen und zehn Milliarden US-Dollar aufweisen. Allein schon wegen der Größe des Anlageuniversums wird es laut Friedrichs kaum von Analysten abgedeckt. Daher ist der Nebenwertebereich deutlich ineffizienter als der Large Cap Bereich. „Daher hat man als aktiver Manager deutlich mehr Chancen unentdeckte Perlen zu finden“, sagt Friedrichs. Wonach die Fondsmanagerin Ausschau hält, erklärt sie folgendermaßen: „Wir suchen nach Qualitätsunternehmen, die langfristige Wettbewerbsvorteile haben und stetig steigende Erträge erwirtschaften – möglichst unabhängig vom Marktumfeld.“

In schwierigen Börsenzeiten den Fuß vom Gas nehmen

In schwierigen Marktphasen legt das Managerduo noch mehr Wert auf Qualität und sucht nach neuen Kaufgelegenheiten, die in besseren Börsenzeiten zu teuer waren. Der Columbia Threadneedle Investmentansatz basiert darauf, dass nachhaltige Wettbewerbsvorteile von Unternehmen vom Markt oftmals unterschätzt werden. „Diese Vorteile können nachhaltige Kostenvorteile, Marken und Patente sein, die Eintrittsbarrieren (Burggraben) gegenüber der Konkurrenz schaffen“, erklärt Friedrichs weiter. Bei der Analyse dieser Titel kommt der Nachhaltigkeitsgedanke (Artikel 8) nicht zu kurz. „Die ESG-Analyse ist ein wichtiger Aspekt unseres Investmentansatzes“, sagt die erfolgreiche Managerin.

Portfolio

Nur die besten Aktien schaffen es in das Portfolio. Daher ist es mit 70 bis 90 Titeln (aktuell 79) für einen Small Cap Fonds recht konzentriert. Der Active-Share des Fonds beträgt knapp 97 Prozent. Die Auswahl der Aktien erfolgt nach dem Bottom-up Prinzip und die Gewichtungen einzelner Länder und Branchen sind dabei nur das Ergebnis der Aktienauswahl. Trotzdem weicht das Duo nur bei Titeln aus der Schweiz und Deutschland deutlicher von der Indexgewichtung ab. Schweizer Titel sind mit sieben statt mit 1,7 Prozent gewichtet. Deutsche Aktien statt mit 1,6 mit 4,8 Prozent. Bei den Branchen sind die Abweichungen schon deutlicher. Industrietitel sind mit 13,5 Prozentpunkten und IT-Werte mit 9,6 Prozentpunkten übergewichtet. Auf Versorger und Immobilienaktien verzichten Friedrichs und Woods dagegen komplett. Fremdwährungen werden nicht abgesichert.

Industriegüter, Technologie und Gesundheit sind hoch gewichtet

„In den Branchen Industriegüter, Technologie und Gesundheit finden wir derzeit viele spannende Werte, die unserer Strategie entsprechen und haben beispielsweise Unternehmen wie Rational oder Japan Elevator Service ins Portfolio geholt Diese Unternehmen haben das Potenzial für überdurchschnittliche Renditen aufgrund von Faktoren wie Patenten, Markenstärke und Netzwerkeffekten“, sagt Friedrichs. Das Zinsumfeld, das Columbia Threadneedle für dieses Jahr erwartet, hält sie für besonders vorteilhaft für solche Unternehmen. „Die Unternehmen in unserem Portfolio haben keine Refinanzierungsprobleme und ihre Bewertungen sind attraktiv. Aufgrund dieser Faktoren sind wir insgesamt sehr optimistisch in Bezug auf Aktien im Small & Mid-Cap-Segment“, so die Managerin weiter. Als weiteres Argument für Small Caps nennt Friedrichs die historisch niedrigen Bewertungen. „In der Regel werden Small & Mid Caps aufgrund ihrer höheren Wachstumschancen am Markt mit einem Aufschlag gegenüber Large Caps gehandelt“, resümiert sie. Aktuell hingegen handeln sie zu einem Abschlag.

Chance-Risiko-Verhältnis

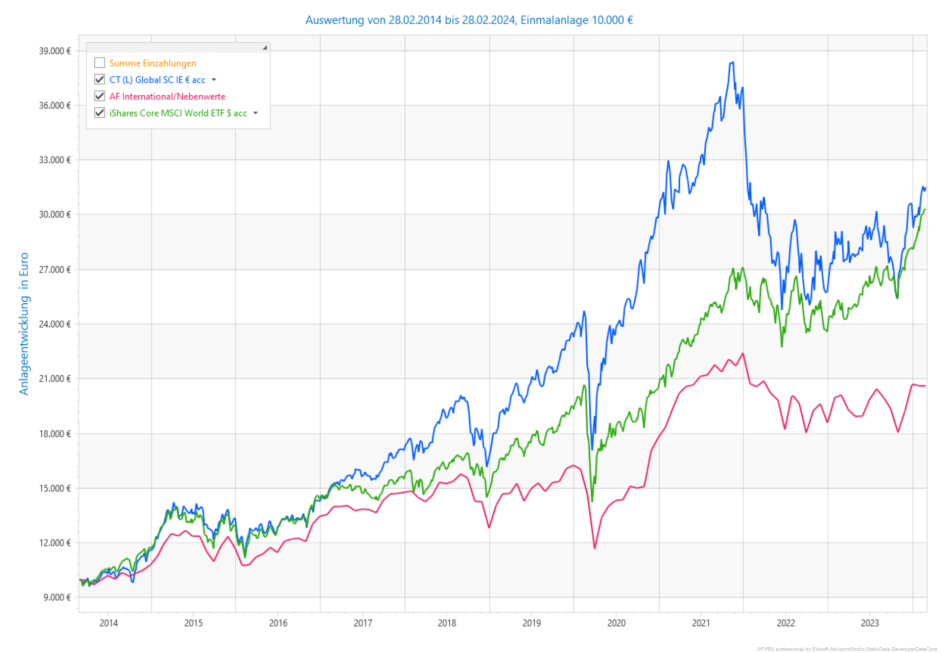

Aufgrund seiner Wachstumsausrichtung hatte der Fonds 2022 ein schwieriges Jahr. Im Jahr 2023 wiederum zeigte sich eine starke Erholung und der Fonds verzeichnete eine absolute Performance von 17,8 Prozent und lag damit 5,4 Prozentpunkte über der Benchmark. Langfristig zählt der Fonds zu besten globalen Nebenwertefonds. Die 10-Jahres-Performance beträgt 185 Prozent. Das entspricht 11,1 Prozent pro Jahr. Die Volatilität betrug 16,3 Prozent. Trotz der jüngsten Performanceschwäche ist die 10-Jahresperformance besser als beim MSCI World Small Cap Index, der 9,2 Prozent erzielte. Die Volatilität des Weltindex war mit 13,7 Prozent jedoch geringer. Die höhere Performance erkauft man sich also mit höheren Schwankungen.

Fazit

Der CT (Lux) Global Smaller Companies Fund ist so etwas wie die „Benchmark“ unter den globalen Nebenwertefonds. Viele Arguments sprechen derzeit dafür, dass die Underperformance der Nebenwerte in den vergangenen Jahren langsam zum Ende kommt. Zumal die Magnificient 7 nicht ewig weitersteigen können. Dreht einmal der Wind, können Nebenwerte eine sehr starke Dynamik entfalten. Das letzte Mal war dies 2020 der Fall.

Fondsdaten

| Kategorie | Aktien Welt/Nebenwerte |

| KVG | Columbia Threadneedle |

| Manager | Scott Woods/Charlotte Friedrichs |

| ISIN (Tranche AE) | LU0570870567 |

| ISIN (Tranche IE) | LU0570871706 |

| Auflegung | 03.03.2011 |

| Fondsvermögen | 2,0 Mrd. Euro |

| Ausgabeaufschlag | bis 5,0 % |

| Laufende Kosten p. a. | 1,80 % / 0,95% |

| Erfolgsgebühr | nein |

| Börsenhandel | ja |

| Wertentwicklung 10 Jahre (per 11.03.24) | 218,1% (Tranche IE) |

| Volatilität 1 Jahr (per 11.03.24) | 16,40% |

| Internet | www.columbiathreadneedle.de |

Diesen Beitrag teilen: