Robeco: Verborgene Perlen bei Small Caps

Marilyn Monroe sang einst: „Diamonds are a girl's best friend“ – aber haben sie als Metapher für Mega Caps dieselbe Anziehungskraft? Anstatt sich auf die Kronjuwelen zu fixieren, könnten Anleger mit der Suche nach verborgenen Perlen im Bereich Small Caps den breiten Markt im nächsten Jahr schlagen, meint Strategieexperte Peter van der Welle.

11.12.2023 | 11:10 Uhr

Die

Anleger an den Aktienmärkten gehen zwar mehrheitlich immer noch von

einer sanften Landung der Weltkonjunktur im Jahr 2024 aus. Aber die

Börsen waren noch nie ein guter Indikator für die Wahrscheinlichkeit von

Rezessionen. Aktienanleger können letztlich nur in Unternehmen und

nicht in Trendlinien investieren – unabhängig davon, ob ihre

Vorhersagekraft gut ist oder nicht. Die Kunst des aktiven Managements

besteht darin, diejenigen Aktien zu finden, die in schwierigen Zeiten

besser abschneiden können als die übrigen. Dieser

Optimismus spiegelte sich in einem kräftigen Kursaufschwung an den

Aktienmärkten im Jahr 2023 wider. Diese war allerdings zu einem großen

Teil vom Optimismus im Bereich der großen Technologietitel getragen

wurde und nicht von den Unternehmen mit geringerer

Börsenkapitalisierung, die eventuell ein realistischeres Bild der

zugrundeliegenden Konjunktur zeichnen. Die

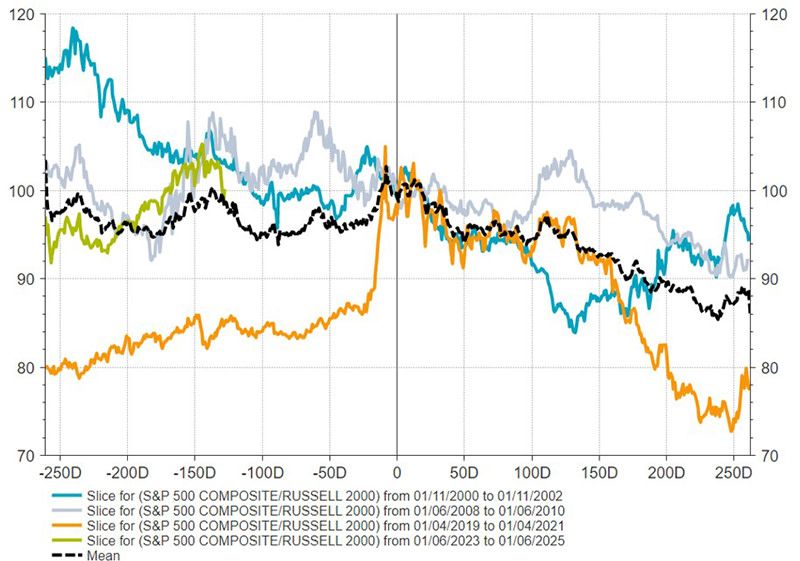

technische Situation am Aktienmarkt bestätigt dies. Die relative

Wertentwicklung des Russell 2000 entspricht derzeit fast der

durchschnittlichen relativen Wertentwicklung gegenüber dem S&P 500

vor dem Ausbruch einer Rezession gemäß der Definition des National

Bureau of Economic Research (NBER).

Es

könnte allerdings durchaus an der Zeit sein, eine Neueinschätzung der

Mega-Cap-Technologietitel vorzunehmen, welche die Entwicklung im S&P

500 Index seit mehreren Jahren dominieren. Stattdessen sollte man nach

den Perlen suchen, die im stärker auf Small-Caps fokussierten Russell

2000 verborgen sind, meint Peter van der Welle, Strategieexperte bei

Robeco Sustainable Multi-Asset Solutions.

„Die

unvollkommene Prognosefähigkeit der Börsen in Bezug auf wirtschaftliche

Abschwünge führt tendenziell zu mehr falsch-positiven als

falsch-negativen Ergebnissen“, sagt er. „Der Nobelpreisträger Paul

Samuelson witzelte 1966, dass ‚die Wallstreet-Indizes neun der letzten

fünf Rezessionen vorausgesagt haben‘. Risikoaversion beherrscht immer

noch den Marktzyklus.“

„Doch

könnte der Markt dieses Mal zu nachlässig sein? Während weiche

Landungen für die Weltwirtschaft eher die Ausnahme als die Regel sind,

zeigt die jüngste Umfrage der Bank of America Merril Lynch, dass 75 %

der Asset Manager eine weiche Landung im Jahr 2024 erwarten.“

„Die

Aktienmärkte haben sich auf dieses Szenario der sanften Landung

eingestellt. Dies war umso mehr im November der Fall, nachdem die Zahlen

zur (Kern-)Inflation in den USA im Oktober zu bestätigen schienen, dass

die Notenbank ihr Inflationsziel von 2 % erreichen könnte, ohne die

Konjunktur einbrechen zu lassen.“

Large Caps immer noch begehrt

„Der

S&P 500 Index ist in diesem Jahr um 21 % gestiegen, und das

kurzfristige Momentum des Aufwärtstrends ist außergewöhnlich stark“,

sagt Van der Welle. „Der Ausverkauf an den Aktienmärkten, der

typischerweise in den drei bis sechs Monaten vor Beginn einer Rezession

stattfindet, ist bislang nicht zu beobachten.“

„Während

die breiten Aktienindizes im bisherigen Jahresverlauf alle nach oben

tendieren, zeigt die relative Wertentwicklung von Small Caps im

Vergleich zu Large Caps deutlich skeptischere Untertöne. Dies deutet

darauf hin, dass Teile des Aktienmarktes einen wirtschaftlichen

Abschwung bereits vorweggenommen haben könnten.“

„Wir

sind der Meinung, dass bei Small Caps – insbesondere im Russell 2000 –

statt bei Large Caps die leichte Rezession, die wir im Multi-Asset-Team

für 2024 erwarten, im Großen und Ganzen bereits in den Bewertungen

berücksichtigt ist.“

„Sicherlich

sind nicht alle Titel im Russell 2000 Index verborgene Perlen, denn

rund 40 % der darin enthaltenen Unternehmen machen Verluste. Anleger,

die bereit sind, sich durch die Masse an Material zu arbeiten, könnten

dennoch einige Perlen finden.“

Wertentwicklung vom Gipfel bis zur Talsohle

Der

Russell 2000 ist seit seinem zyklischen Höchststand im März 2021 um 29 %

hinter dem S&P 500 zurückgeblieben, während die typische Rückstand

zwischen Höchststand und Tiefpunkt in einer Rezession 31 % beträgt. Dies

bedeutet, dass im Russell 2000 Index 93 % des Rezessionsrisikos

diskontiert ist.

„Natürlich

kann es sein, dass sich die vergangene Entwicklung nicht wiederholt.

Denn die Indexrelationen sind keine festen Größen, da grundlegende

Veränderungen in der Wirtschaft zu Strukturbrüchen geführt haben

können“, sagt Van der Welle. „So könnten Small Caps im Vergleich zu

Large Caps bei einer anhaltenden Inflation oberhalb des Zielwerts der

Zentralbank, bei der Large Caps mit der größten Preissetzungsmacht

weiterhin am besten abschneiden, zusätzliche Verluste erleiden.“

Ein wichtiger Wendepunkt

Eine weitere Beobachtung ist, dass der Russell 2000 nach dem Tiefpunkt einer Rezession nach NBER-Definition tendenziell besser abschneidet als der S&P 500. „Wenn sich unsere Einschätzung einer leichten Rezession im Jahr 2024 als richtig erweist, könnte im nächsten Jahr ein wichtiger Wendepunkt erreicht werden. Denn der Russell 2000 Index hat historisch in den 200 Handelstagen nach einem Tiefpunkt der US-Rezession eine durchschnittliche Outperformance von 10%-Punkten erzielt“, so Van der Welle.

Entwicklung des S&P 500 im Vergleich zum Russell 2000 um die Tiefpunkte in NBER-Rezessionen. Quelle: LSEG Datastream, Robeco

„Dies bestätigt sich, wenn man die Daten der vier Phasen des

Konjunkturzyklus betrachtet: Aufschwung, Expansion, Abschwung und

Rezession. Die Daten seit 1988 zeigen, dass der S&P 500 während der

Rezession und der Erholungsphase in der Regel gegenüber dem Russell 2000

an Boden verloren hat.“

„Der

S&P 500 verlor auf Monatsbasis durchschnittlich 0,2%-Punkte

gegenüber dem Russell 2000, wenn unser Konjunkturzyklus-Monitor eine

Rezession anzeigte. Wendet man die gleiche Analyse auf den MSCI Small

Caps 1750 Index und den MSCI Large Cap 300 Index an, gelangt man zu

ähnlichen Ergebnissen.“

Technologieriesen doch nicht so großartig?

Sollten

Anleger also ein weiteres Jahr an den sieben Technologiegiganten –

Alphabet (Google), Amazon, Apple, Meta Platforms (Facebook), Microsoft,

NVIDIA und Tesla – festhalten? Oder sollten sie nach Anlagechancen in

weniger populären Segmenten suchen?

„Wir

sind der Ansicht, dass die Marktstimmung in Bezug auf Small Caps in den

USA und anderswo in die Phase der Apathie eingetreten sind“, sagt Van

der Welle.

„Die Anleger

sind in Scharen den sieben Technologiegiganten gefolgt, doch Investoren,

die fundamentale und aktive Strategien verfolgen, können bei den Small

Caps einige verborgene Perlen entdecken. Während der Russell 2000 in

nächster Zeit relativ gesehen noch weiter abwärts tendieren könnte,

dürfte eine leichte US-Rezession im Jahr 2024 unseres Erachtens zu einem

Wendepunkt führen.“

Die Informationen auf der nachfolgenden Website der Robeco Deutschland, Zweigniederlassung der Robeco Institutional Asset Management B.V., richten sich ausschließlich an professionelle Kunden im Sinne von § 31a Abs. 2 Wertpapierhandelsgesetz (WpHG) wie beispielsweise Versicherungen, Banken und Sparkassen. Die auf dieser Website dargestellten Informationen sind NICHT für Privatanleger bestimmt und entsprechen nicht den für Privatanleger maßgeblichen gesetzlichen Bestimmungen.

Diesen Beitrag teilen: