Capital Group: Risiken einer schlechten Marktbreite - Marktkonzentration in fünf Grafiken

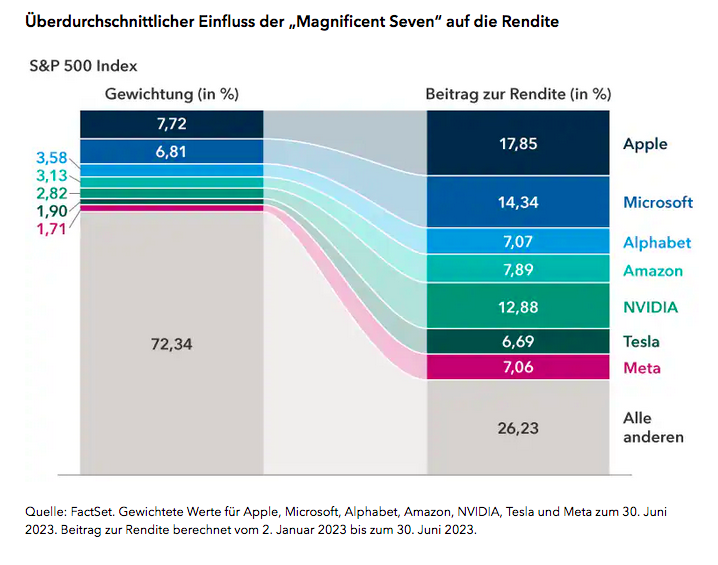

Gerade einmal sieben Unternehmen haben den S&P 500 Index in diesem Jahr über Wasser gehalten, und zwar Apple, Meta, Microsoft, NVIDIA, Amazon, Alphabet und Tesla, die den weitaus größten Teil der Gewinne erzielten.

07.09.2023 | 06:56 Uhr

Auch die überzogenen Bewertungen bereiten einigen Anlegern Sorgen: Obwohl sie nicht mehr so hoch sind wie in der jüngeren Vergangenheit, liegt das aktuelle Kurs-Gewinn-Verhältnis der 20 wichtigsten Aktien im S&P 500 um rund 42 % über dem des Gesamtmarktes.

Bei der Indexkonzentration stechen Apple und Microsoft mit einer Gewichtung von 7,7 % bzw. 6,8 % (Stand: 30. Juni) hervor – mehr als das Doppelte der drittgrößten Position Alphabet mit 3,6 %. Diese Dynamik wirkt selbstverstärkend. Höhere Aktienkurse können Marktkapitalisierungsgewinne und Indexneubewertungen auslösen, die wiederum zusätzliche Mittelzuflüsse in diese Aktien auslösen, da Millionen von Anlegern in passiven Fonds ihre regelmäßigen Beiträge im Rahmen von beitragsorientierten Plänen leisten, wodurch sich der Zyklus fortsetzt.

Diese „schlechte Marktbreite“ stellt eine Herausforderung für die Branche dar, wie es sie seit etwa 40 Jahren nicht mehr gegeben hat. Erst zum dritten Mal in seiner Geschichte wurde der Nasdaq 100 Index Ende Juli einer „besonderen Neugewichtung“ unterzogen, um einer übermäßigen Konzentration entgegenzuwirken und einen Verstoß gegen die Vorschriften der US-Börsenaufsicht zur Fondsdiversifizierung zu vermeiden. In einer damit zusammenhängenden, aufsichtsrechtlichen Maßnahme werden einige der größten US-Investmentfonds daran gehindert, weitere Aktien dieser Unternehmen zu kaufen.

Dies stellt die Endanleger vor unerwartete Herausforderungen. Zum einen gibt es Hinweise darauf, dass diese Situation das Gesamtportfoliorisiko insbesondere für passive Anleger erhöhen kann. Erschwerend kommt hinzu, dass die marktführenden Unternehmen ähnliche Geschäftsfelder haben, was das Konzentrationsrisiko weiter erhöht. Es gibt jedoch einige Schritte, die Anleger unternehmen können, um das Risiko zu verringern.

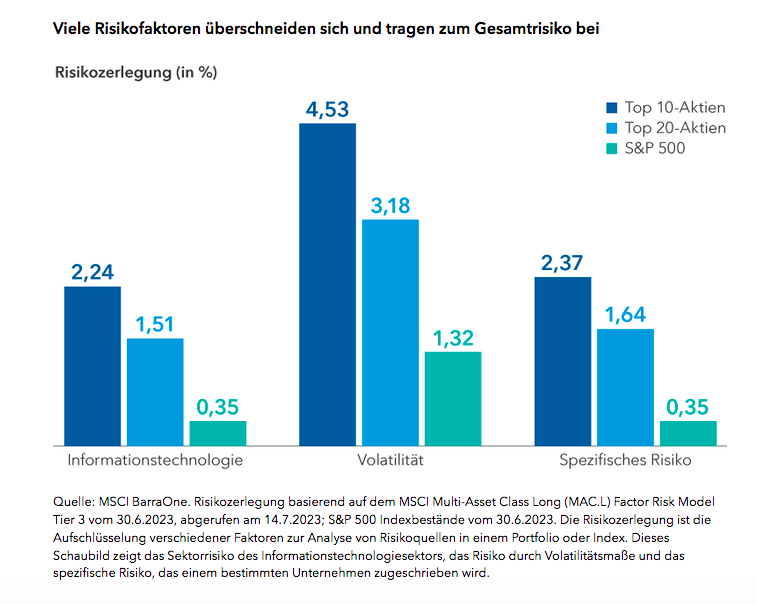

Man muss kein professioneller Aktienanalyst sein, um zu erkennen, dass diese sieben Unternehmen mehr gemeinsam haben als andere. Sie alle sind auf unterschiedliche Weise von säkularen Trends wie der raschen Entwicklung von Anwendungen der künstlichen Intelligenz (KI), Augmented Reality/Virtual Reality, autonomen Fahrzeugen usw. betroffen. Ein Blick auf die 20 wichtigsten Aktien im S&P 500 zeigt, dass zwei Sektoren (Kommunikationsdienste und Informationstechnologie) dominieren. Die Sektoren Grundstoffe, Versorger und Immobilien sind vollständig ausgeschlossen.

Diese Überschneidung bedeutet, dass trotz ihrer einzigartigen Geschäftsfelder und idiosynkratischen Merkmale ein großer Teil ihres Renditepotenzials auf gemeinsamen Risikofaktoren beruht. Vergleicht man die unternehmensspezifischen Risiken (sicherheitsspezifische Risiken), so sind die 10 oder 20 besten Aktien weniger diversifiziert als der breitere S&P 500 Index, da sie sich stärker auf bestimmte Sektoren konzentrieren. Dadurch wird der Diversifizierungsvorteil, den das Halten dieser spezifischen Aktien – allein oder im Rahmen einer passiven, indexierten Strategie – bietet, erheblich geschmälert.

Wenn ein Index seinen Glanz verliert

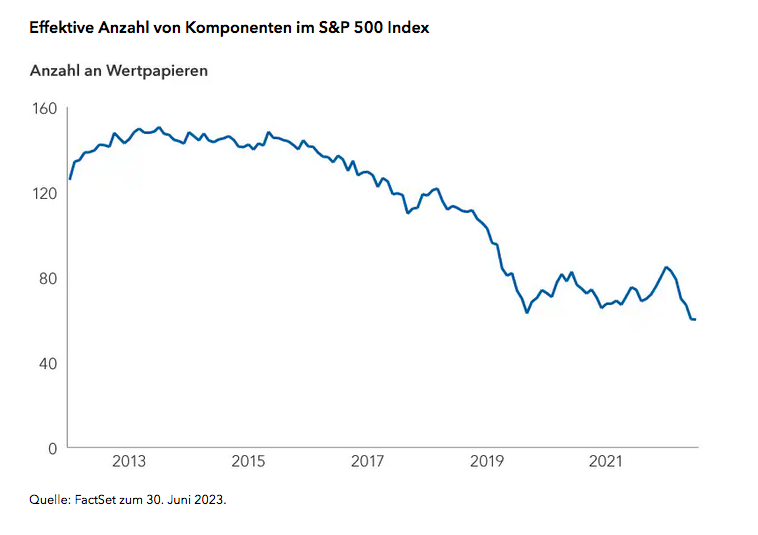

Eine weitere hilfreiche Möglichkeit, die zunehmende Enge des US-Aktienmarktes zu betrachten, ist eine Kennzahl, die von den Kartellbehörden verwendet wird, um die Marktkonzentration innerhalb einer Branche zu messen: der Herfindahl-Hirschman Index (HHI). Mit diesem Index lässt sich folgende hypothetische Frage beantworten: Angenommen, Sie wollten ein gleich gewichtetes Aktienportfolio zusammenstellen, das dasselbe Maß an Diversifizierung bietet wie der nach Marktkapitalisierung gewichtete S&P 500 Index. Wie viele Aktien würden in diesem hypothetischen Portfolio enthalten sein? Diese Zahl wird als „effektive Anzahl von Komponenten“ (ENC) in einem Index bezeichnet, eine Umkehrung des HHI. Die Antwort lautet 60 Aktien (am 30. Juni 2023). Da der S&P 500 Index so stark konzentriert ist, bietet er gemessen am HHI keine größere Diversifizierung als ein Portfolio aus 60 gleich gewichteten Aktien.

Enttäuschung über Diversifikation wächst

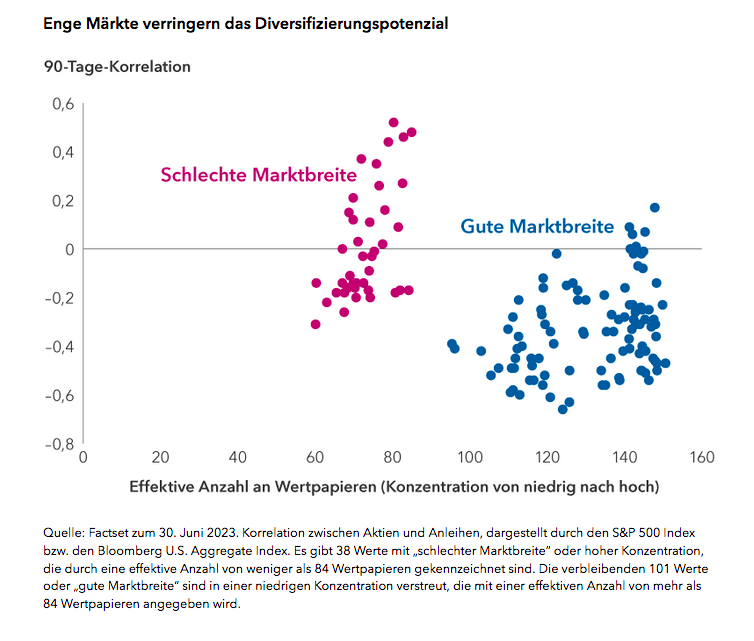

Als wäre es nicht genug, dass die Diversifizierungskraft des Aktienanteils in vielen Anlegerportfolios erodiert, ist auch die Diversifizierung, die typischerweise durch eine Anleihenallokation erreicht wird, etwas eingeschränkt. Seit Dezember 2012 geht eine höhere Marktkonzentration über rollierende 90-Tage-Zeiträume mit höheren Korrelationen zwischen Aktien und Anleihen einher. Dies bedeutet, dass sich Aktien und Anleihen tendenziell ähnlicher entwickeln, wodurch der Gesamtdiversifizierungsvorteil eines typischen gemischten Portfolios leicht abnimmt.

Wenn sich die Märkte nach unten bewegen, könnten Anleger daher mit einer weniger diversifizierten Aktienanlage konfrontiert sein.

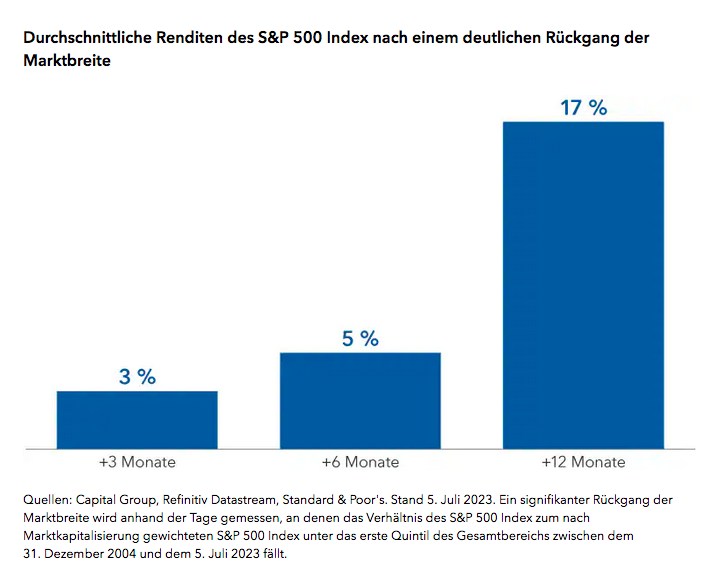

Enge Marktrallyes tendieren dazu, sich mit der Zeit auszuweiten

Natürlich ist die Lage alles andere als schlecht, und es gibt Anzeichen dafür, dass auf enge Marktrallyes häufig stetige Kursgewinne am breiten Markt folgten. Anleger sollten jedoch bedenken, dass ein Rückzug aus Technologieaktien, sollte die KI-Euphorie nachlassen, eine umfassendere Rallye unterdrücken könnte. Zum 30. Juni wiesen fast alle 11 Sektoren des S&P 500 positive Quartalsergebnisse auf, aber das Kurs-Gewinn-Verhältnis für den Technologiesektor des S&P 500 betrug zum 30. Juni das 27,1-Fache der Gewinne, verglichen mit dem 18,9-Fachen der Gewinne für den breiteren S&P 500.

Steve Fox ist Senior Client Analytics Manager mit 28 Jahren Branchenerfahrung (Stand: 31.12.2022). Er hat an der University of California in Santa Barbara in Wirtschaftswissenschaften promoviert und hat einen Bachelor in Wirtschaftswissenschaften und Mathematik von der University of California.

Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Der Wert von Anlagen und Erträgen kann schwanken, sodass Anleger ihr investiertes Kapital möglicherweise nicht oder nicht vollständig zurückerhalten. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Alle Angaben beziehen sich nur auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Copyright © 2023 Capital Group. Alle Rechte vorbehalten.

Diesen Beitrag teilen: