Passt Bitcoin in klassische Portfolios?

Bitcoin hat den Ruf der Unberechenbarkeit, doch es eignet sich nicht nur zur Risikostreuung sondern auch als Instrument zur Ertragssteigerung, meint Dr. Philipp Giese, Krypto-Experte der Plattform BTC-Echo.

18.09.2018 | 09:12 Uhr von «Dr. Philipp Giese»

Was ist der Wert von Bitcoin oder anderen Kryptowährungen? Über diese Frage kann man viel diskutieren und muss als erstes die Frage stellen, welchen Zweck das Asset erfüllen soll. Ist Bitcoin als Wertspeicher, Zahlungsmittel oder sonstiges digitales Asset konzipiert? Die verschiedenen Value Propositions um Bitcoin und andere Kryptowährungen werden in anderen Kolumnen diskutiert, in dieser geht es um Bitcoin als Asset-Klasse.

Seit letztem Jahr stieg das Interesse an Kryptowährungen seitens institutioneller und privater Investoren stark an. Für diese ist weniger die ursprüngliche Intention hinter Bitcoin als neue Form des Geldes interessant – „Digital Asset Class“ ist das neue Schlagwort. Für Fondsmanager und Vermögensverwalter kann diese neue Assetklasse sehr interessant sein. Langzeitinvestoren erhoffen sich von ihr eine sinnvolle Ergänzung ihrer Portfolios. Mitte Juli 2017 haben Trimborn et al. im Paper „Investing with cryptocurrencies – a liquidity constrained investment approach“ diesen Ansatz genauer verfolgt. Mithilfe der Portfoliobildung auf Basis des klassischen Capital-Asset-Pricing-Modells (CAPM) und unter Beachtung der Liquidität kommen die Autoren zum Schluss, dass Portfolios mit Kryptowährungen besser performen als Portfolios ohne Kryptowährungen. Ohne auf die mathematischen Details zu stark einzugehen, möchte dieser Artikel diese Ergebnisse auf Basis klassischer CAPM nachstellen. Dazu sollen neben Bitcoin zwei Aktienindizes, zwei Commodities und eine Währung berücksichtigt werden. Entsprechend umfasst die Auswahl S&P 500, DAX, Öl, Gold und Euro als klassische Anlagen und Bitcoin als Vertreter der Kryptowährungen. Der Untersuchungszeitraum liegt zwischen März 2013 und September 2018. Alle Berechnungen werden mit R durchgeführt, die Datengrundlagen sind im Anschluss an den Artikel angegeben.

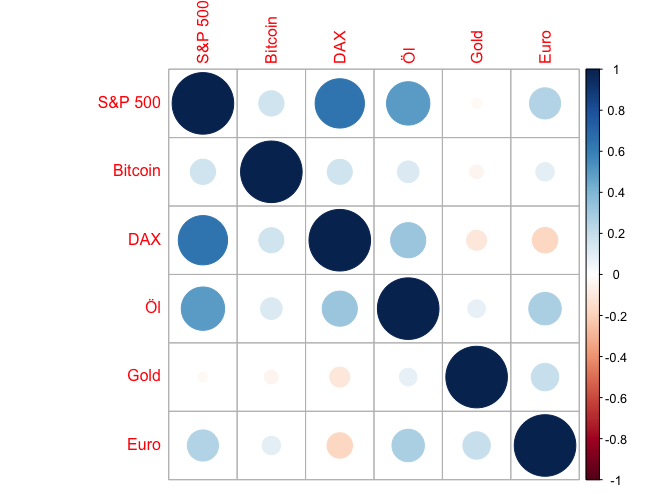

Korrelationen zwischen klassischem Markt und Kryptomarkt

Ein Blick auf die Korrelationen zwischen den unterschiedlichen Assets zeigt, dass Bitcoin seinem Ruf als „digitales Gold“ gerecht wird: Die Korrelationen zu den anderen Assets sind ähnlich gering wie bei Gold. Aus diesem Blickwinkel betrachtet kann sich Bitcoin als veritable Möglichkeit zur Diversifizierung eines Portfolios herausstellen. Für einen ersten einfachen Vergleich betrachten wir zwei passive Fonds, in denen das Investment gleichverteilt ist, sprich den Assets werden jeweils 20 Prozent (beim Referenzportfolio ohne Bitcoin) oder 16,6 Prozent (beim Portfolio mit Bitcoin) der Investmentsumme zugeordnet. Das Bitcoin enthaltende Portfolio nennen wir „Portfolio Bitcoin“, das ohne Bitcoin „Portfolio konventionell“.

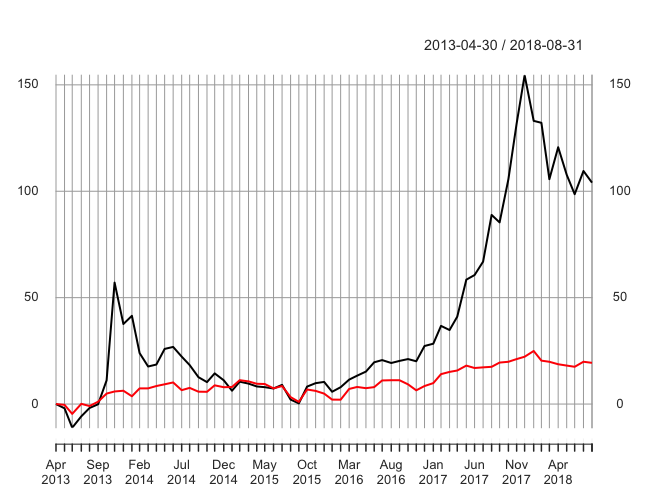

In Rot ist das Portfolio konventionell, in Schwarz das Portfolio Bitcoin dargestellt. Wie man sieht, ist die Rendite deutlich höher – was zugegebenermaßen am Bullrun von Bitcoin liegt. Von einem CAPM-Standpunkt aus betrachtet kann man mit dem Ergebnis noch nicht wirklich zufrieden sein:

| Portfolio Bitcoin | Portfolio konventionell |

Jährliche Rendite | 14,5 % | 3,3 % |

Jährliche Volatilität | 38,1 % | 7,8 % |

Sharpe-Ratio (mit Rf = 0 %) | 0,38 | 0,42 |

Sortino-Ratio (MAR = 0 %) | 0,43 | 0,47 |

Die Sharpe-Ratios und die Sortino-Ratios unterscheiden sich trotz der signifikant höheren Rendite kaum. Die Gewichtung der Assets war jedoch auch willkürlich gewählt und betrachtete nicht die Korrelationen der Assets zueinander.

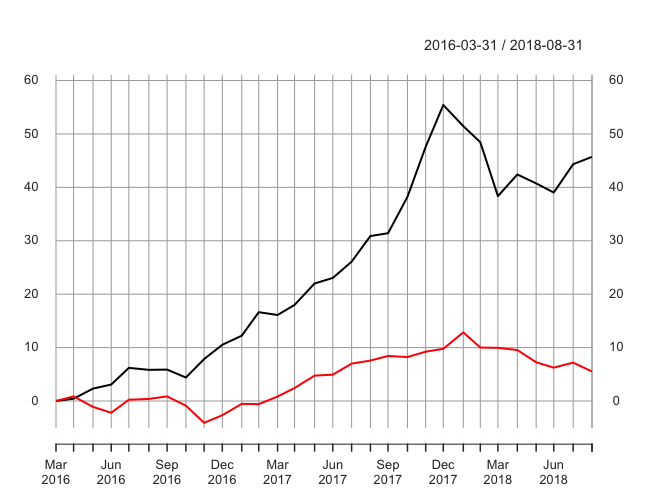

Portfolio-Ermittlung für Portfolios mit und ohne Bitcoin

Zur Ermittlung eines optimalen Portfolios wurden die Daten zwischen März 2013 und Ende 2016 betrachtet. Auf dieser Basis wurde nach Portfolios mit einer hohen Sharpe-Ratio gesucht. Die Portfolios hatten die folgenden Aufteilungen:

Portfolio Bitcoin | |

S&P 500 | 97,5 % |

Bitcoin | 2,5 % |

Portfolio konventionell | |

DAX | 21,9 % |

Gold | 10,7 % |

Euro | 67,4 % |

Wenn man die Entwicklung dieser Portfolios verfolgt zeigt sich, dass das Portfolio Bitcoin deutlich besser als das konventionelle performt hat – trotz des Kurssturzes von 2018:

Auch ein Blick auf die Rendite, das Risiko und die Sharpe-Ratio zeigt, dass das Portfolio Bitcoin besser als das konventionelle Portfolio performte:

| Portfolio Bitcoin | Portfolio konventionell |

Jährliche Rendite | 21,8 % | 3,8 % |

Jährliche Volatilität | 13,9 % | 6,1 % |

Sharpe-Ratio (mit Rf = 0 %) | 1,63 | 0,62 |

Sortino-Ratio (MAR = 0 %) | 0,81 | 0,30 |

Sowohl die Sharpe-Ratio als auch die Sortino-Ratio sind deutlich größer für das Bitcoin enthaltende Portfolio als für das konventionelle. Insgesamt lässt sich also festhalten, dass die Berücksichtigung von Bitcoin – auch in Zeiten des seit Anfang 2018 anhaltenden Bärenmarktes – eine veritable Ergänzung für ein klassisches Portfolio darstellt.

Ausblick

Dieser Artikel wollte einen Impuls setzen und am Beispiel Bitcoin erläutern, dass Krypto-Assets eine gute Ergänzung zu einem klassischen Portfolio darstellen können. Als Modellsystem wurde die bekannteste aller Kryptowährungen betrachtet. Im Kryptokompass, dem ersten rein auf Kryptowährungen fokussierten Börsenbrief, stellt das Team von BTC-ECHO drei aktiv gemanagte Musterdepots vor, von denen speziell das dort vorgestellte "Portfolio Konservativ" für vorsichtigere Anleger interessant ist. Ebenso wurden weder Ansätze wie das Dollar-Cost-Averaging noch ein Portfolio-Rebalancing berücksichtigt.

Schließlich wurde nicht der Einfluss von Proof-of-Stake-Währungen diskutiert. Proof of Stake ist ein Konsenssystem, das verschiedene Kryptowährungen teilen. Für den Investor bedeutet das, dass er mit einer regelmäßigen Ausschüttung, ähnlich einer Dividende, rechnen kann. Insgesamt könnten die hier skizzierten Ergebnisse, speziell hinsichtlich der Rendite, für komplizierte Krypto-Portfolios noch besser ausfallen. Dennoch ist an obigen Rechnungen zu sehen, dass ein Hinzufügen von Bitcoin einem klassischen Portfolio guttun kann.

Datenquellen:

S&P 500, Öl, Euro: Federal Reserve Bank of St. Louis

DAX: finance.yahoo.com

Gold: Quandl.com

Bitcoin: cryptocompare.com

Diesen Beitrag teilen: