Schwellenländer: Diese Fonds überzeugen

Derzeit machen Schwellenländer eher mit negativen Schlagzeilen von sich reden. Wie sieht es auf Fondsebene aus? – FundResearch untersucht den Markt.

14.08.2015 | 11:03 Uhr

Brasilien steckt in der schwersten Rezession seit einem Vierteljahrhundert, Nachrichten aus China verunsichern Aktienmärkte weltweit und Rohstofflieferanten leiden unter sinkenden Preisen – Schwellenländer können derzeit nicht mit guten Nachrichten glänzen. Zu allem Übel hängt auch noch die drohende Zinserhöhung in den USA wie ein Damoklesschwert über ihnen. Zu unsicher und uneinheitlich scheinen Schwellenländer aktuell. „Dabei haben viele Regionen gerade im Moment viel zu bieten“ – meint Matthew Vaight, Fondsmanager bei M&G.

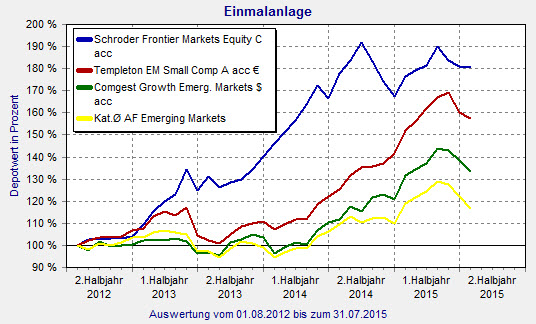

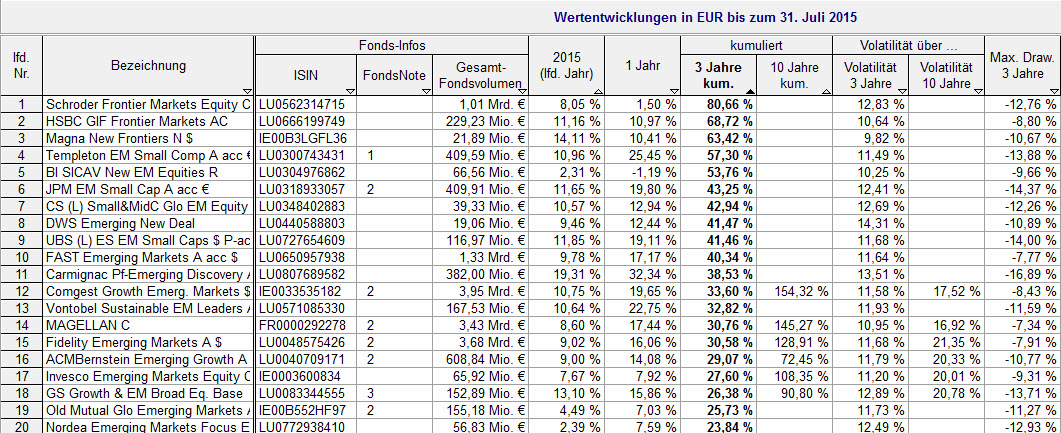

FundResearch untersucht, wie sich die Kategorie Schwellenländer in diesem Umfeld geschlagen hat. Aktienfonds, die ihr Portfolio über verschiedene Schwellenländer hinweg diversifizieren, haben in den vergangenen zwei Jahren im Schnitt 20,1 Prozent zulegen können, bei einer Volatilität in diesem Zeitraum von 11,3 Prozent, zeigt eine aktuelle Auswertung des FINANZEN FundAnalyzers (FVBS). Zum Vergleich: Aktienfonds in Deutschland wuchsen in zwei Jahren um 36,4 Prozent (Volatilität 12,3 Prozent). Im laufenden Jahr gewinnen Schwellenländer im Schnitt 6,3 Prozent hinzu, Aktienfonds der Kategorie Deutschland dagegen 16,4 Prozent.

Im Detail steht die Kategorie Emerging Marktes jedoch gar nicht so schlecht da, wie zunächst gedacht. Über drei Jahre hinweg können die Fonds (siehe Tabelle) alle mit einem positiven Wertzuwachs überzeugen. Am stärksten zulegen konnte der Schroders Frontier Markets Equity C (ISIN: LU0562314715) – er erzielt ein Plus von 80,7 Prozent in diesem Zeitraum. Mit 1,01 Milliarden Euro Fondsvolumen ist er gleichzeitig eines der Schwergewichte der Auswertung. In drei Jahren verlor der Fonds maximal 12,8 Prozent und im laufenden Jahr geht es immerhin noch 8,1 Prozent nach oben. In einem Jahr erzielt er bisher jedoch nur ein Plus von 1,5 Prozent.

Mit der FondsNote 1 überzeugen kann der Templeton EM Small Comp A (ISIN: LU0300743431). Anhand der FondsNote wird das Rendite-Risiko-Verhältnis eines Fonds über vier Jahre gemessen. Im laufenden Jahr geht es für den Fonds um 11 Prozent nach oben, in einem Jahr um 25,5 Prozent und in drei Jahren um 57,3 Prozent.

Fünf weitere Fonds in der Auswertung werden mit der FondsNote 2 bewertet – auch hier stimmt also das Rendite-Risiko-Verhältnis über vier Jahre. Innerhalb eines Jahres muss nur der BI SICAV New EM Equities R (ISIN: LU0304976862) einen Verlust von 1,2 Prozent hinnehmen. Er investiert größtenteils in Nigeria (21,2 Prozent) und Katar (7 Prozent) sowie Pakistan (6,8 Prozent).

Zudem gibt der Comgest Growth Emerging Markets (ISIN: IE0033535182, FondsNote 2), mit vier Milliarden Euro Volumen ein weiteres Schwergewicht der Kategorie, beispielsweise auch langfristig ein gutes Bild von sich ab: Er erzielt ein Plus in zehn Jahren von 154,3 Prozent. Im laufenden Jahr geht es 10,8 Prozent hoch, 33,6 Prozent erzielt er innerhalb von drei Jahren.

Die erfolgreichsten Schwellenländerfonds der Auswertung ziehen ihre Performance jedoch aus unterschiedlichen Renditequellen. Auffällig dabei: Die drei stärksten Performer sind Frontier-Market-Fonds. Der Schroders Frontier Markets beispielsweise investiert zu 19,4 Prozent in Kuwait, zu 18,8 Prozent in die Vereinigten Arabischen Emirate und zu 12,1 Prozent in Pakistan, sowie in Nigeria, Argentinien und den Oman.

Der Templeton EM Small Comp dagegen legt seine Mittel hauptsächlich in Unternehmen mit einer geringen Marktkapitalisierung in Indien (18 Prozent), Korea (13,7 Prozent) und China (9,9 Prozent), sowie Taiwan und Ägypten an. Auch die Kapitalanlagegesellschaft AXA Investment Managers hat kürzlich eine neue Strategie für Small Caps aus Schwellenländern aufgelegt: „Small Caps in Schwellenländern können ein hoch effektiver Weg sein, um das Renditepotenzial des Aktienmarkts zu erschließen“, kommentiert Kathleen Houssels, Head of Research and Models bei AXA Rosenberg die Neuerung. Die Mittel des Comgest Growth Emerging Marktes wiederum fließen zu 27,5 Prozent nach China, zu 15,9 Prozent nach Indien und zu 11,6 Prozent nach Brasilien. Der Fonds konzentriert sich dabei auf „hochqualitative Firmen mit langfristigem Wachstum, die in den Schwellenländern ihren Hauptsitz haben“.

Walter Liebe, Senior Investment Advisor bei Pictet, rät jedoch davon ab, sich auf „Singuläre Ländertipps“ zu verlassen, „da sie zu einer unerwünschten Risikokonzentration führen könnten.“ Jüngstes Beispiel dürfte der Crash am chinesischen Aktienmarkt sein.

Emerging-Market-Fonds besser als Peergroup

Wertentwicklung über drei Jahre bei diesen Schwellenländerfonds positiv

Quelle Grafiken: FINANZEN Fund Analyzer (FVBS)

(TL)

Diesen Beitrag teilen: