Was den Goldpreis auf Rekordhochs treibt

Das gelbe Edelmetall ist so teuer wie noch nie. Doch welche Faktoren sind dafür verantwortlich und inwieweit sollten Anleger Gold in ihrem Portfolio berücksichtigen. Rick de los Reyes von T. Rowe Price weiß die Antworten.

28.11.2024 | 10:00 Uhr

Gold wird seit Tausenden von Jahren als Wertaufbewahrungsmittel geschätzt. Bis zu der Zeit, als die USA den Goldstandard im Jahr 1971 aufgaben, waren die wichtigsten Fiat-Währungen (auch bekannt als „Papiergeld“) durch definierte Mengen an Gold gedeckt und konnten jederzeit in Gold umgetauscht werden. Obwohl wir uns nicht mehr auf einem Goldstandard befinden, wird Gold nach wie vor als stabile Währung angesehen, da es von Natur aus knapp ist. Es kann nicht einfach in Umlauf gebracht werden, wie es bei Fiat-Währungen der Fall ist, die von den Zentralbanken leicht hergestellt werden können. Wenn Regierungen in finanzielle Schwierigkeiten geraten, ist es viel zu einfach, ihre Währungen abzuwerten, indem mehr Geld produziert wird. Im Extremfall führt dies zu einer Hyperinflation.

Die Weimarer Republik – die Zeit zwischen den beiden Weltkriegen in Deutschland – ist vielleicht das bekannteste historische Beispiel dafür, aber es gibt auch neuere Beispiele in Schwellenländern wie Argentinien und Simbabwe. Und wegen dieser Möglichkeit, dass die Ersparnisse eines Menschen von verschwenderischen Regierungen "vernichtet" werden, erfreut sich Gold weiterhin als stabile Wertanlage großer Beliebtheit.

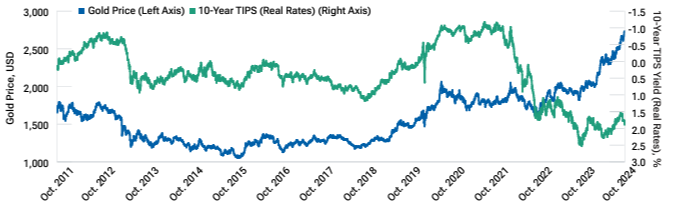

Gold versus Realzins

Seit Jahrzehnten besteht eine im Allgemeinen stabile inverse Beziehung zwischen dem Goldpreis in US-Dollar (USD) und den Realzinsen (Nominalzinsen abzüglich Inflation). Das macht Sinn, wenn man bedenkt, dass Gold keine Rendite bringt. Wenn die Realzinsen hoch sind, besteht ein Anreiz, den US-Dollar zu halten, da er reale Erträge generieren kann. Umgekehrt sinkt der Anreiz, US-Dollar zu halten, und der Goldpreis steigt, wenn die Realzinsen fallen oder sogar negativ werden.

Gold versus TIPS-Rendite invertiert (Realzinsen)

Stand: 24. Oktober 2024. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. TIPS = 10-jährige inflationsgeschützte US-Staatsanleihen. Quelle: Bloomberg Finance L.P. Analyse von T. Rowe Price.

Dieser Zusammenhang hat sich jedoch ab Ende 2022 merklich entkoppelt.

Steigende Haushaltsdefizite

Eine mögliche Erklärung ist, dass Gold nicht nur von der Geldpolitik beeinflusst wird, die die Zinssätze bestimmt, sondern auch von der Fiskalpolitik. Wenn die US-Regierung große Haushaltsdefizite anhäuft und die Staatsverschuldung beschleunigt ansteigt, wertet sie die Währung grundsätzlich ab. Die durch die lockere Fiskalpolitik erhöhte Liquidität gleicht die Straffung der Geldpolitik mehr als aus. Dies führt zu einem höheren Goldpreis.

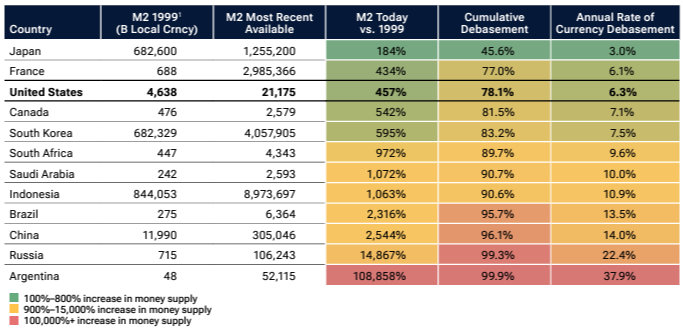

Um es klar zu sagen: Dies ist nicht nur ein US-amerikanisches Phänomen. Fast alle Währungen verlieren an Wert, indem sie das Angebot in rasantem Tempo erhöhen. Aus diesem Grund hat sich Gold von der Beziehung zwischen dem US-Dollar und anderen wichtigen Währungen abgekoppelt hat. Es geht nicht um US-Dollar gegenüber Euro oder Yen. Stattdessen verlieren fast ALLE Fiat-Währungen gegenüber Gold an Wert. Die Geldmenge (gemessen an M2) ist in vielen Ländern deutlich schneller gestiegen als in den USA.

Geldmenge versus Auswirkungen auf die Währung

Stand: 25. Oktober 2024, Daten für Indonesien seit 2001, Daten für Argentinien seit 2002, Daten für Japan seit 2003. Geldmenge in lokaler Währung. Quelle: Bloomberg Finance L.P. Analyse von T. Rowe Price.

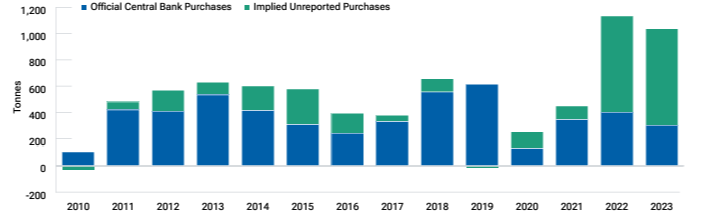

Käufe der Zentralbanken

Ein weiterer Treiber für die Stärke des Goldpreises war eine deutliche Zunahme der Käufe durch die Zentralbanken. Diese Käufe dürften darauf zurückzuführen sein, dass mehrere andere Länder ihre Abhängigkeit vom US-Dollar als Weltreservewährung zu verringern wollen. Die impliziten Käufe der Zentralbanken haben im Jahr 2022 deutlich zugenommen. Es ist kaum ein Zufall, dass 2022 auch das Jahr war, in dem der Westen als Reaktion auf die russische Invasion in der Ukraine Hunderte von Milliarden Dollar an russischen Währungsreserven bei ausländischen Banken einfror. Andere Länder, darunter China, erkannten schnell, dass sie am besten ihre eigenen Reserven sichern mussten, um das Risiko zu zukünftiger Konflikte mit den USA und ihren Verbündeten zu vermeiden. Der Kauf von Gold war eine Möglichkeit, dies zu tun.

Wichtig ist, dass der Goldmarkt bei weitem nicht die Größe hat, die erforderlich wäre, um die Devisenreserven vollständig zu ersetzen. Nach Angaben des World Gold Council hat das gesamte in der Geschichte der Menschheit geförderte Gold einen Wert von etwa 12 Billionen US-Dollar. Das klingt zwar nach einer großen Zahl, ist aber nur ein kleiner Bruchteil der Hunderte von Billionen Dollar an Finanzvermögen auf der Welt. Das bedeutet, dass die Zentralbanken ihre Goldreserven über einen langen Zeitraum hinweg langsam und systematisch weiter aufstocken müssen, wenn sie hoffen, dass Gold einen größeren Teil ihres Reserveportfolios ausmacht.

Auswirkungen auf Investitionen

Es ist unwahrscheinlich, dass sich diese Trends in absehbarer Zeit abschwächen. Die US-Regierung wird voraussichtlich weiterhin hohe Haushaltsdefizite aufweisen. Der Tea-Party-Flügel der US-Republikaner hat an Bedeutung verloren, und keine der beiden großen Parteien scheint derzeit für einen haushaltspolitischen Konservatismus zu stehen. Keine der beiden Parteien scheint daran interessiert zu sein, die drohende Anspruchskrise in den USA anzugehen (das Defizit zwischen dem, was Programme wie Sozialversicherung und Medicare im Vergleich zu den verfügbaren Finanzmitteln erfordern werden), was das Potenzial hat, die Schulden und Defizite weiter in die Höhe zu treiben.

Netto-Goldzugänge der Zentralbank

Stand: 31. Dezember 2023. Quelle: BMO Harris. Analyse von T. Rowe Price.

Die geopolitischen Risiken scheinen weiter zuzunehmen. Im Nahen Osten und in der Ukraine toben Kriege. Konflikte zwischen China und seinen Nachbarn sind eine drohende Gefahr. Die Koalition der dem Westen feindlich gesinnten Länder wird weiterhin nach Wegen suchen, die Abhängigkeit vom US-Dollar als Reservewährung und Medium für den internationalen Austausch zu verringern.

Aus diesen Gründen halten wir es für wichtig, ein gewisses Engagement in Gold sowie eine Diversifikation anderer Rohstoffe über Rohstoffaktien in Betracht zu ziehen. Als reine Finanzanlage reagiert Gold in der Regel zuerst, da es am unmittelbarsten auf die Abwertung von Fiat-Währungen reagiert. Im Laufe der Zeit ist die Abwertung jedoch inflationär und sollte sich auch in steigenden Preisen für Industriegüter widerspiegeln. Da die US-Notenbank anscheinend am Anfang eines Zinssenkungszyklus steht, haben Rohstoffe nun das Potenzial, vom doppelten expansiven Rückenwind sowohl der Fiskal- als auch der Geldpolitik zu profitieren.

Diesen Beitrag teilen: