Bakersteel: Gelegenheit im Goldsektor

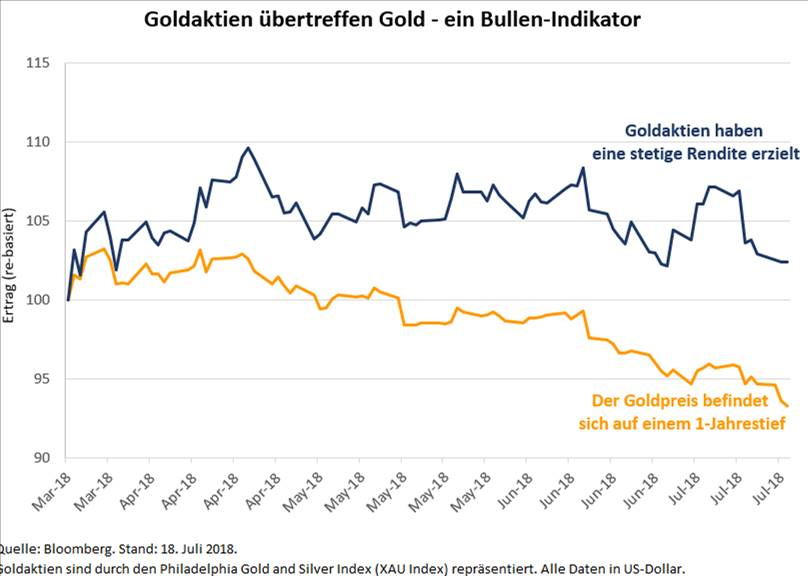

Der Goldpreis fiel in dieser Woche auf ein Jahrestief. Die Performance der Goldaktien blieb dagegen in den letzten Monaten stabil und die Kurse von Goldproduzenten haben den Kurs von physischem Gold übertroffen - eine Möglichkeit für konträre Anleger.

23.07.2018 | 09:54 Uhr

Der Goldpreis ist in den letzten drei Monaten um rund -9% gesunken (in

US$), während Goldaktien einen leichten Zuwachs verzeichnen konnten. Der

Hauptkatalysator für den jüngsten Ausverkauf von Gold war ein Anstieg der

Stärke des US-Dollars. Eine "Sicherer Hafen Flucht" von Anlegern, die

über die Volatilität der Schwellenländerwährungen besorgt waren, in Verbindung mit

einer restriktiven Aussage der US-Notenbank trieb den Dollar höher, während

Gold seiner jüngsten inversen Korrelation zum USD folgend, nachgab.

Die ermutigende jüngste Performance der Goldaktien gegenüber Gold ist signifikant, da sie die Ansicht stützt, dass der Goldpreis überverkauft ist. Während die kurzfristige Stärke des US-Dollars in den letzten Wochen zweifellos einen Gegenwind für Gold darstellte, scheinen die breiteren makroökonomischen und Marktbedingungen zunehmend höhere Goldpreise zu stützen.

Eine konträre Gelegenheit im Goldsektor?

Während die US-Dollar-Stärke und die Sorgen über steigende Zinsen in den letzten Wochen Gold belastet haben, halten wir diese negativen Faktoren für kurzlebig und verändern die längerfristigen optimistischen Aussichten für den Goldsektor nicht. Die Volatilität am Devisenmarkt mag kurzfristig den US-Dollar begünstigt haben, dürfte aber mittelfristig ein zunehmend positiver Wertetreiber für Gold sein, da der Ausblick für den US-Dollar durch die erheblichen Risiken für die US-Wirtschaft, u.a. durch die Eskalation des Handelskriegs der Trump-Administration und der zunehmende Inflationsdruck getrübt wird.

In ähnlicher Weise ändert sich die jüngste restriktive Rhetorik der US-Notenbank hinsichtlich der längerfristigen Aussichten für die Geldpolitik kaum. Niedrige Realzinsen bleiben ein Haupttreiber des Goldsektors, und der Zinsanpassungszyklus in den USA hat sich bisher für den Goldsektor als positiv erwiesen. Seit Dezember 2015 gab es sieben Zinserhöhungen in den USA, doch der Goldpreis hat in den letzten zweieinhalb Jahren stetig zugelegt. Der Grund dafür ist, dass das moderate Tempo der Zinserhöhung in Verbindung mit den steigenden Inflationserwartungen in den USA die Realzinssätze in die Nähe historischer Tiefstände gebracht hat; ein äußerst unterstützendes Umfeld für Gold.

Jüngste Äußerungen von Fed-Vertretern deuten nicht auf eine wesentliche Änderung des erwarteten Zinserhöhungsprogramms hin, das im Jahr 2018 voraussichtlich zwei weitere Zinserhöhungen und 2019 stetige Zinserhöhungen nach sich ziehen wird. Die moderate Straffung der Geldpolitik spiegelt die Vorsicht der Regierungen hinsichtlich der Risiken für das Wirtschaftswachstum der USA wider. Neben dem Risiko einer Eskalation des Handelskriegs gehören zu den Hauptrisiken die wachsende Schuldenlast und das Defizitwachstum unter der wachstumsfreundlichen Steuerpolitik der Regierung Trump. Mit dem Druck auf die politischen Entscheidungsträger, eine Rezession oder einen Marktrückgang zu vermeiden, ist es unwahrscheinlich, dass die Zinsen schneller als erwartet steigen werden. Unterdessen wird die Inflation weiter geschürt werden, da die Einführung von Einfuhrzöllen und weitere protektionistische Maßnahmen Auswirkungen auf die Verbraucherpreise in den USA haben werden.

Werden Goldaktien Gold weiterhin übertreffen?

Während im ersten Halbjahr 2018 im Goldsektor eine gewisse Konsolidierung stattgefunden hat, ist die stetige Performance der Goldproduzenten angesichts des fallenden Goldpreises auf die von vielen Goldproduzenten in den letzten Jahren durchgeführten Reformen zurückzuführen. Seit dem letzten großen Abschwung im Goldsektor, der Ende 2015 seinen Höhepunkt erreichte, nachdem der Goldpreis auf rund 1.050 US$ / Unze gefallen war, hat sich viel verändert. Der Ausblick für Goldaktien unterscheidet sich heute deutlich von dem vor drei Jahren. Eine verbesserte Kapitaldisziplin bei einer Auswahl von Goldproduzenten hat zu Margenexpansion und der Einführung von Kapitalkontrollen geführt. Darüber hinaus ist es ermutigend zu sehen, dass sich eine wachsende Zahl von Managementteams zunehmend auf die Rendite für die Aktionäre konzentriert, oft durch die Einführung von Dividenden, was im vorherigen Zyklus nicht weit verbreitet war.

Es hat sich eine Gruppe hochwertiger Goldproduzenten herauskristallisiert, die im Vergleich zu einem Engagement in physischem Gold ein überzeugendes Potenzial bieten. Darüber hinaus bieten Goldaktien im Vergleich zum breiteren Aktienmarkt weiterhin sehr attraktive Bewertungen, was unter den Rekordhochs an den globalen Aktienmärkten zunehmend die Aufmerksamkeit breit anlegender Investoren erweckt hat, die nach lukrativen Value-Aktien suchen.

Gold- und Goldaktien bieten eine effektive Portfoliodiversifizierung

Derzeit gibt es gute Gründe für die Allokation in den Goldsektor, da niedrige Realzinsen und die Rückkehr der Inflation ein unterstützendes makroökonomisches Umfeld schaffen und ein steigendes Risiko im Finanzsektor die Nachfrage der Anleger nach Diversifizierung erhöht. Marktindikatoren wie die steigende Volatilität und eine abflachende Renditekurve deuten darauf hin, dass die Jahre stetiger Gewinne für die globalen Aktienmärkte ihrem Ende zugehen könnten.

Als Anlageklasse mit einer geringen Korrelation zu vielen Finanzprodukten ist Gold ein effektiver Portfoliodiversifikator. Gold hat einen Wert als strategisches Asset, und in der Vergangenheit führte eine Allokation in Gold zu einer geringeren Volatilität und zum Schutz der Erträge im Zeitverlauf. Da der Goldpreis auf einem 12-Monatstief liegt und die Goldaktien unterbewertet sind, aber Anzeichen einer Erholung zeigen, sehen wir eine Chance für Anleger, eine Position im Goldsektor aufzubauen, entweder durch eine direkte Beteiligung an physischem Gold oder durch eine Investition im Goldaktiensektor.

Baker Steel Capital Managers LLP verwaltet den BAKERSTEEL Precious Metals Fund, einen aktiv verwalteten Goldaktienfonds mit einer starken Erfolgsbilanz in Bezug auf Outperformance im Vergleich zu seinen Mitbewerbern und in Bezug auf eine passive Beteiligung an Gold- oder Goldaktien.

Quellen: Bloomberg, ICE Benchmark Administration, Willis Towers Watson, World Gold Council, Baker Steel Capital Managers LLP

Diesen Beitrag teilen: