Starke Aktien für schwierige Zeiten

Candida de Silva, Executive Director und Senior Portfolio Specialist bei Morgan Stanley, erklärt, wie sich Nachhaltigkeit und Quality-Investment in einem Fonds in Einklang bringen lassen.

19.07.2022 | 15:00 Uhr von «Peter Gewalt»

In einem Punkt waren sich alle Experten des Fund Forum Hybrid in München einig: Für Anleger hat sich das Investmentklima in den vergangenen Monaten deutlich verschlechtert. Die hohe Inflation, steigende Zinsen und geopolitische Spannungen fordern dieses Jahr ihren Tribut. Der S&P 500 hatte seine schlechteste Wertentwicklung im ersten Halbjahr seit mehr als 50 Jahren, aber auch US-Staatsanleihen erleben einen historischen Absturz. Und eine grundsätzliche Besserung ist nicht so schnell in Sicht.

Candida de Silva, Senior Portfolio Specialist vom International Equity Team bei Morgan Stanley Investment Management, zeigt mit ihrem Vortrag bei der Veranstaltung allerdings, dass Investoren die Flinte eben nicht so schnell ins Korn werfen sollten. Sie stellt mit dem MS INVF Global Sustain Fund einen nachhaltigen Fonds (SFDR-Artikel 8) vor, der eine qualitätsbasierte, ESG-integrierte, kohlenstoffarme globale Aktienstrategie mit Ausschlüssen zu fossilen Brennstoffen, Waffen, Tabak und Alkohol verfolgt. „Unser langfristiger Ansatz soll sicherstellen, dass Anleger von der Wertschöpfung hochqualitativer Unternehmen profitieren können und gleichzeitig eine Minimierung der Abwärtspartizipation erreichen.“ Im Vergleich zu anderen ESG-Portfolios erziele das Portfolio zudem höhere Renditen auf das eingesetzte Betriebskapital und habe eine bessere Margenstabilität.

Als einen Pluspunkt sieht de Silva, dass die Auswahl der Titel durch ein gut aufgestelltes und erfahrenes Team erfolgt. „Wir glauben fest daran, dass unser Team mit 14 Investoren ein Wettbewerbsvorteil an sich ist.“ Die jahrelange Zusammenarbeit, die Kultur kritischer Analysen und die breite Erfahrung in verschiedenen Sektoren prägen ihre Aktienauswahl.

„Berücksichtigt werden hochqualitative "Kapitalvermehrer" – Unternehmen, die ihre Gewinne über Zyklen hinweg stetig steigern können. Zum Portfolio zählen daher unter anderem Unternehmen wie Visa, SAP, Procter & Gamble oder L‘Oreal, die als globale Marken von Millionen Menschen jeden Tag konsumiert werden. Die Preismacht und wiederkehrende Erträge dieser Konzerne können ihre Gewinne in schwierigen Zeiten robuster machen. So profitiere Microsoft etwa von seinem Abonnenten-System für Software und konnte eine Preiserhöhung im März dieses Jahres durchsetzen.

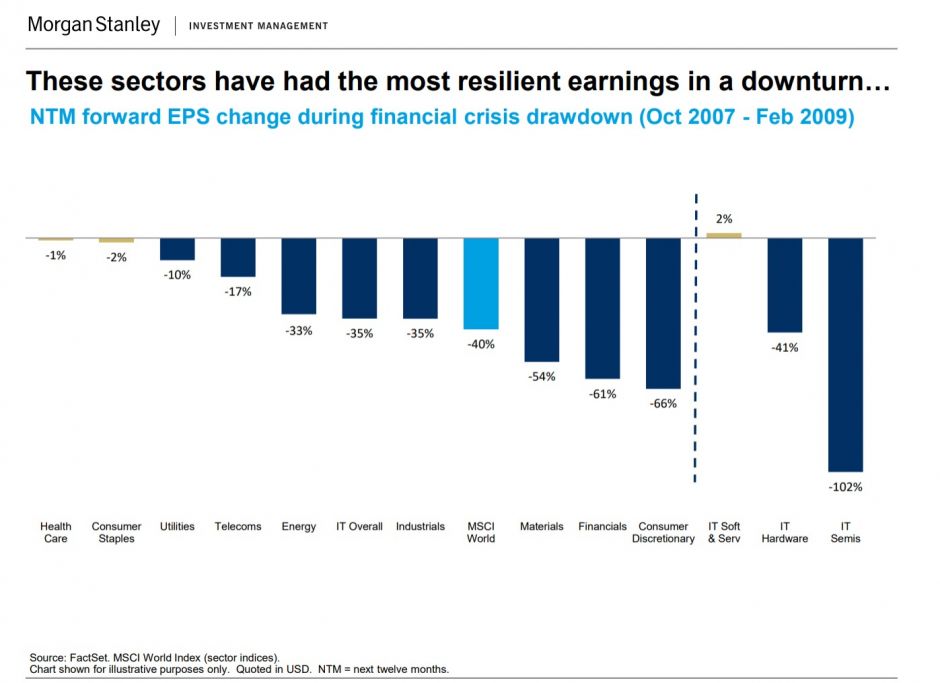

„Wir möchten bottom-up in gut geführte Qualitätsunternehmen zu vernünftigen Preisen investieren. Aufgrund starker immaterieller Vermögenswerte, insbesondere Marken und Netzwerke, haben Unternehmen, die unsere hohen Qualitätsstandards erfüllen, hohe und stabile operative Renditen, die unserer Meinung nach langfristig erhalten werden können,“ erklärt de Silva. „Die Analysen des Teams zeigen, dass Unternehmen mit einer starken Franchise-Beständigkeit, hohen, wiederkehrenden Cashflows, Preismacht, geringer Kapitalintensität und minimaler Verschuldung über Marktzyklen hinweg nachhaltig hohe Renditen erzielt haben. Gewinne sind in der Regel weniger konjunkturempfindlich, da wiederkehrende Geschäfte mit hohen Bruttomargen helfen, Kapitalvermehrer vor negativen Auswirkungen auf den operativen Cashflow zu schützen.

Dieser Ansatz soll laut de Silva sicherstellen, dass Anleger von der Wertschöpfung hochqualitativer Unternehmen profitieren können und gleichzeitig eine Minimierung der Abwärtspartizipation erreichen.

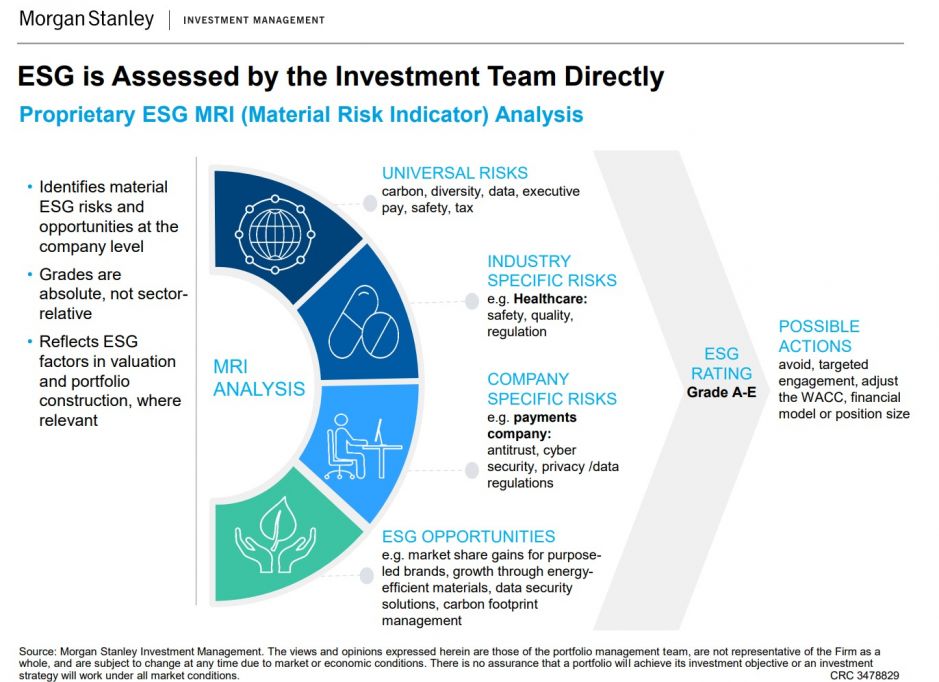

Doch die Konzerne selbst müssen ein starkes ESG-Profil aufweisen. ESG-Überlegungen sind daher ein fundamentaler Teil des Anlageprozesses. Hierfür berücksichtigen die Portfolioexperten von Morgan Stanley Investment Management bestimmte Nachhaltigkeits-Kriterien bei der Titelauswahl.

„ESG-Überlegungen sind ein fundamentaler Teil des Anlageprozesses und werden direkt vom Anlageteam mithilfe unseres eigenen Rahmenkonzepts bewertet.“ Dabei werden bestimmte Branchen ausgeschlossen, die gegen Nachhaltigkeitsprinzipien verstoßen und/oder zu viele Treibhausgasemissionen emittieren. Dieses Vorgehen schlägt sich im Portfolio dementsprechend positiv zu Buche: „Der CO2-Fußabdruck des Fonds ist um 84 Prozent niedriger als der des MSCI ACWI pro Millionen US-Dollar Umsatz und um 95 Prozent niedriger pro Millionen US-Dollar Investment,“ sagt de Silva. Dazu zählt auch der direkte Kontakt zu den Unternehmen in Sachen Nachhaltigkeit. „Der direkte, regelmäßige Austausch ist ein Markenzeichen unseres Bottom-up-Ansatzes. Dank unserer Größe und langfristigen Haltedauer habe das Investment-Team einen ausgezeichneten Zugang zu Unternehmensleitungen,“ so de Silva, die zugleich den Erfolg dieser Einflussnahme auf höchster Ebene betont.

„Letztes Jahr haben wir ein Engagement-Programm zur CO2-Wende aufgelegt, wodurch wir uns mit 95 Prozent der Positionen in den globalen Strategien austauschen – weit über dem Branchendurchschnitt von 19 Prozent. Wir haben bereits Fortschritte erzielt: sechs von sieben Unternehmen, die keine Ziele hatten, setzen sich nun welche und durchschnittlich 71 Prozent unserer Positionen haben sich Netto-Null-Ziele oder mehr gesetzt – ein Plus von 54 Prozent. Da der Global Sustain deutlich weniger CO2-intensiv ist und höhere Margen als der Markt aufweist, hat er eine deutlich geringere Gewinnsensitivität für CO2-Preise. Unseres Erachtens sollte die Kapitalvermehrungsfähigkeit auch unter strengeren CO2-Richtlinien erhalten bleiben.“ Im Mittelpunkt für die direkte Einflussnahme des Morgan Stanley-Teams 2021 stand die fehlenden Zielvorgaben beim Thema Dekarbonisierung der Unternehmen. Aber auch zur Verbesserung bei Fragen zur Unternehmensführung und sozialen Themenstellungen suche das Fondsmanagement den direkten Kontakt zu den Konzernen.

Das Portfolio mit 25 bis 50 Qualitätstiteln ist derzeit auf drei Segmente besonders fokussiert. Unternehmen aus der Informationstechnologie machen rund 37 Prozent des Fonds aus. Prominenteste Firmen sind Microsoft, Visa und Accenture. Es folgen mit 26 Prozent Firmen aus dem Health-Care-Sektor. Dazu zählen Danaher, Thermo Fisher und Baxter International. Auf dem dritten Platz mit elf Prozent Anteil befinden sich Basiskonsumwerte wie Reckit Benckiser, Procter & Gamble sowie L´Oréal. Alle drei Sektoren sind im Fonds auch gegenüber dem MSCI World deutlich übergewichtet. Für Anleger ebenfalls interessant: Der Morgan Stanley Global Sustain Fund kann als langfristige Kernallokation für Aktien, aber auch im Qualitätssegment eines breiteren Aktienportfolios genutzt werden. Das Fondsmanagement sucht in jeden Fall immer seine Chancen auf dem Aktienmarkt: „Bis auf zwei Prozent Cash sind wir im Fonds immer voll investiert,“ erklärt de Silva am Ende ihres Vortrags in München.

Diesen Beitrag teilen: