Robeco: Feiern Schwellenländer-Aktien 2019 ein Comeback?

Mehrere Faktoren sprechen dafür, dass die Kurse von Schwellenländer-Aktien in diesem Jahr steigen könnten, meint Jeroen Blokland, Portfoliomanager bei Robeco.

10.01.2019 | 10:23 Uhr

Eine Pause bei der Verschärfung der US-Geldpolitik, ein größer werdender Abstand zwischen den BIP-Wachstumsraten der Schwellenländer und denen der Industrieländer sowie das niedrige Bewertungsniveau von Schwellenländer-Aktien könnten für diese viel geschmähte Anlageklasse allesamt positiv sein.

Ein drohender Wachstumsrückgang in den USA oder gar eine längst überfällige Rezession oder Risiken für Chinas Wirtschaftswachstum infolge des anhaltenden Handelskriegs mit den USA stellen nach wie vor eine Bedrohung für eine Erholung der Aktienmärkte der Schwellenländer dar, meint Blokland, Senior-Portfoliomanager bei Robeco Investment Solutions.

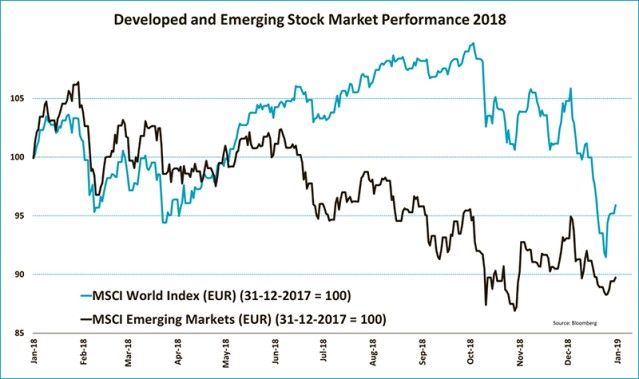

„2018 war kein gutes Jahr für die Aktienmärkte im Allgemeinen und für die der Schwellenländer im Besonderen“, stellt Blokland fest. „Bei Betrachtung in Euro verloren globale Aktien 4,1 % ihres Werts, und Schwellenländer-Aktien verbuchten eine negative Rendite von über 10 %.“

„Angesichts der jüngsten Entwicklung an den Märkten stehen die Chancen für eine zukünftig solide Performance der Aktienmärkte der Schwellenländer jedoch recht gut. Langsam zeichnet sich ein klares Bild ab.“

Quelle: Bloomberg

Die Fed steht an vorderster Front

Der erste positive Einflussfaktor für Schwellenländer-Aktien ist der Verlauf der Geldpolitik in den USA. „Im Gegensatz zu den noch vor wenigen Monaten gemachten Äußerungen steht jetzt ein Ende der Verschärfung der US-Geldpolitik oder zumindest eine Pause zur Diskussion“, sagt Blokland. „Nach drei Jahren, in denen die Fed ihre Leitzinsen neun Mal erhöht hat, hat Fed-Chef Jerome Powell in seinen zuletzt gehaltenen Reden einen Wechsel zu einer eher neutralen Geldpolitik angedeutet.“

„Angesichts der aktuell nicht besonders günstigen Marktbedingungen ist es wahrscheinlich, dass die Fed von weiteren Zinserhöhungen erst einmal Abstand nehmen wird. Das heißt, der Zinsabstand zwischen den USA und bspw. der Eurozone wird sich nicht weiter vergrößern.“

„Und das wiederum bedeutet, dass der bereits überbewertete US-Dollar nicht unbedingt weiter aufwerten wird. Denn die Attraktivität einer Währung hängt weitgehend von den Zinsabständen zu anderen Ländern ab. Das ist eine wichtige Entwicklung für die Aktienmärkte der Schwellenländer, da ein stärkerer US-Dollar oft mit einer eher schwachen Performance dieser Märkte einhergeht.“

Der BIP-Wachstumsabstand spielt ebenfalls eine Rolle

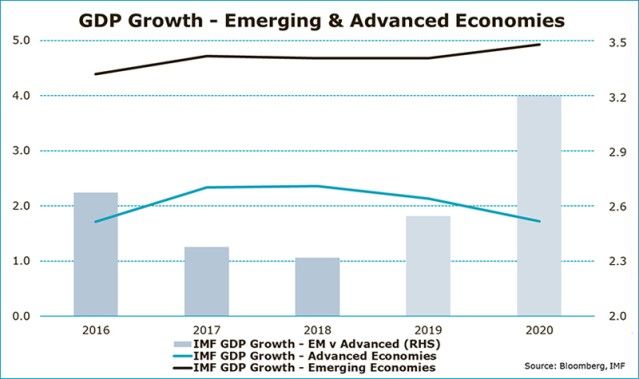

Und dann ist da noch der Abstand zwischen dem BIP-Wachstum in den Schwellenländern und dem in den Industrieländern, der in diesem Jahr zum ersten Mal seit 2016 wieder zunehmen dürfte. „In der Vergangenheit war der Abstand zwischen den Wachstumsraten der Schwellen- und Industrieländer einer der stärksten Antriebsfaktoren der Performance von Schwellenländer-Aktien im Vergleich zu Aktien aus Industrieländern“, sagt Blokland.

„Den neuesten Wachstumsprognosen des IWF zufolge (s. unten stehende Grafik) wird sich das Wachstum in den Schwellenländern in den nächsten Jahren etwas beschleunigen, in den Industrieländern dagegen leicht verlangsamen. Der Wachstumsabstand wird zwar zunächst nur langsam größer werden, dürfte 2020 aber auf über 3 % steigen und damit den höchsten Wert seit 2013 erreichen.“

Quelle- Bloomberg, IWF

Handelskonflikte

But what about the effect of the ongoing trade war between China and the US? “Emerging markets are particularly vulnerable to a slowing of global trade,” admits Blokland. “This is probably why they started to decouple from global equities from June onwards as the dispute escalated, although the effect of the currency crises in Argentina and Turkey should not be ruled out.”

“In recent months, however, both parties seem to have refocused on de-escalation. A temporarily truce was declared: China lowered tariffs on some US imports, and President Trump offered some willingness to come to an agreement.”

“While that doesn’t necessarily mean the dispute is fully solved, it does mean that the marginal effect on trade and GDP growth will decrease. When this happens, we expect emerging market stocks to be among the main beneficiaries.”

Bewertungsniveau als Katalysator

Und schließlich könnte auch das Bewertungsniveau wie ein Katalysator wirken. „Das durchschnittliche Kurs-Gewinn-Verhältnis von Schwellenländer-Aktien ist durch die Verkaufswelle im letzten Jahr um 30 % gefallen“, stellt Blokland fest. „Infolgedessen liegt ihr Bewertungsniveau inzwischen deutlich unter dem langfristigen Durchschnitt.“

„Und obwohl das Muster bei der Bewertung von Aktien aus Industrieländern vor allem außerhalb der USA dem von Schwellenländer-Aktien gleicht, sind Letztere auch relativ betrachtet nach wie vor günstig zu haben. Auch wenn das Bewertungsniveau selten der Auslöser für eine Trendumkehr am Markt ist, kann das aktuelle Bewertungsniveau zu einem wichtigen positiven Faktor werden, wenn sich die Situation zum Besseren wendet.“

Rezessionsrisiken bestehen fort

Welche Risiken gibt es denn? „Wenn es in diesem Jahr tatsächlich zu einer Rezession in den USA kommt, wovon wir zum gegenwärtigen Zeitpunkt nicht ausgehen, dürften die Kurse von Schwellenländer-Aktien weiter fallen, bevor sie die Talsohle erreichen“, gibt Blokland zu bedenken. „In diesem Fall werden die Gewinne wahrscheinlich zurückgehen und damit auch das Bewertungsniveau als potenziellen Katalysator ausschalten.“

„Dasselbe Szenario würde sich ergeben, wenn sich Chinas derzeitige Konjunkturfördermaßnahmen als unzureichend erweisen und das BIP-Wachstum des Landes weiter abnimmt. Für viele Schwellenländer – und zwar nicht nur in Asien – ist der Handel mit China weitaus wichtiger als der mit den USA.“

„Auch von der Fed gehen Risiken aus, wenn diese durch den Arbeitsmarkt und das Lohn- und Gehaltswachstum in den USA zu weiteren Zinserhöhungen gezwungen wird, was den US-Dollar erneut unter Aufwärtsdruck setzen würde. Dennoch glauben wir angesichts der aktuellen Entwicklung, dass die Eintrittswahrscheinlichkeit dieser Risiken in letzter Zeit ab- und nicht zugenommen hat.“

„Eine Pause im Zinserhöhungszyklus der Fed und/oder Fortschritte im Handelsstreit zwischen China und den USA würden diese Einschätzung untermauern und den Weg für ordentliche Renditen auf Schwellenländer-Aktien in der Zukunft frei machen.“

Diesen Beitrag teilen: