Pictet AM: Frohes neues Jahr 2019?

Nach einem düsteren Jahr 2018 sind Risikoanlagen stürmisch ins neue Jahr gestartet. Günstige geldpolitische Entwicklungen in den USA und China dürften solide Rahmenbedingungen für die Aktienmärkte schaffen.

01.03.2019 | 10:25 Uhr

Inhalt

01 Asset-Allocation: Sicherheitsnetz ZentralbankZum Kapitel gehen

02 Aktiensektoren und -regionen: Wertpotenzial in Schwellenländern und UK Zum Kapitel gehen

03 Anleihen und Währungen: Rückkehr der TaubenZum Kapitel gehen

04 Globale Märkte insgesamt: Alles wieder in OrdnungZum Kapitel gehen

05 Kurzüberblick

Asset-Allocation: Sicherheitsnetz Zentralbank

Die Weltwirtschaft kühlt sich ab. Ängste vor einem ausgewachsenen Handelskrieg zwischen den USA und China haben zu einer erheblichen Verschlechterung des Geschäftsklimas und der Konjunktur geführt, vor allem in den Industrieländern.

Es gibt aber auch Hoffnungsschimmer. Die Zentralbanken werden wieder tätig, um dem Wachstum auf die Sprünge zu helfen.

Die US-Notenbank hat signalisiert, dass sie eine Zinspause einlegen wird. Möglicherweise verlangsamt sie auch das Tempo ihrer Anleihenverkäufe. China setzt zur Stabilisierung des Wirtschaftswachstums neben haushaltspolitischen Massnahmen auch auf geldpolitische Impulse. Die Massnahmen der einflussreichsten Zentralbanken der Welt zusammen dürften dazu beitragen, dass sich die Nerven der Anleger nach den Marktturbulenzen Ende 2018 wieder beruhigen.

Dennoch lassen sich Anlagerisiken nicht gänzlich durch Zentralbankmassnahmen ausschalten: Die Spannungen zwischen den USA und China werden nicht so bald vom Tisch sein.

Unter Berücksichtigung der genannten Aspekte haben wir beschlossen, an unserer neutralen Haltung gegenüber Aktien und Anleihen festzuhalten.

Unsere Konjunkturzyklusanalysen haben ergeben, dass sich das Wirtschaftswachstum in den Industrieländern abkühlt.

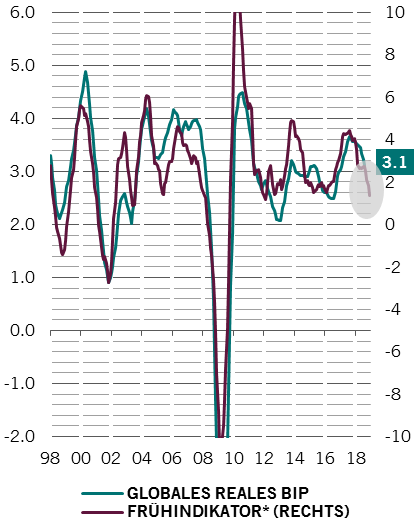

Unsere Frühindikatoren deuten auf ein reales annualisiertes globales BIP-Wachstum von 2,6% zu Ende März hin – das wäre ein halber Prozentpunkt weniger als in den vergangenen sechs Monaten bis September.

Dies ist weitgehend auf die Auswirkungen der Handelsspannungen zwischen China und den USA zurückzuführen. Exporte und Industrieproduktion gehen stark zurück, wenngleich die realen Zinssätze und der Inflationsdruck gering sind.1

Die US-Konjunktur kühlt sich stark ab – im Dezember verzeichnete die Produktionstätigkeit den grössten monatlichen Rückgang seit Ende 2008, als die Wirtschaft mitten in einer Rezession steckte.

In der Eurozone wird die Lage immer schlimmer – die Industrieproduktion nimmt ab (jährliche Rate von 3,2%) und Italien ist das erste Mal seit fünf Jahren in die Rezession gerutscht.

Die Schwellenländer entwickeln sich wirtschaftlich viel besser, dank der Bemühungen Chinas um Stabilisierung des Wachstums. Peking hat ein Paket aus geld-, haushalts- und handelspolitischen Massnahmen in einer Grössenordnung von 1,1% des BIP geschnürt, um der Wirtschaft auf die Sprünge zu helfen. Lateinamerika ist ebenfalls ein Lichtblick. Das Wachstum nimmt dort an Fahrt auf – Brasiliens neuer Präsident Jair Bolsonaro sorgt mit seinen marktfreundlichen Reformen für Optimismus und frischen Wind.

Ein Hauch von Kälte

Globales reales BIP und Frühindikator sinken

Globales reales BIP und Frühindikator sinken

* Gewichteter Durchschnitt der Frühindikatoren von 38 Ländern. Quelle: Thomson Reuters Datastream; Daten beziehen sich auf den Zeitraum 01.01.1998–31.12.2018

Unsere Kennzahlen für die Liquidität zeigen, dass die Währungshüter in den USA und China allmählich auf die Wachstumsängste reagieren.

Allein die chinesische Zentralbank hat in den vergangenen vier Monaten 15 neue Massnahmen ergriffen, um das Wachstum anzukurbeln und den Kreditfluss in die privaten Haushalte und Kleinunternehmen zu verbessern. Neben der Senkung des Mindestreservesatzes für die Banken richtet die chinesische Notenbank ein Central Bank Bill Swap (CBS)-Programm ein, das ein Anreiz für die Banken sein soll, sich durch Emission von ewigen Anleihen wieder Kapital zu besorgen, und die Kreditvergabe fördern soll.

Unsere Kennzahlen für Europa sind allerdings weniger erfreulich. Die Europäische Zentralbank hat die Käufe neuer Anleihen eingestellt, ausgerechnet jetzt, wo die fragile Wirtschaft der Region durch den Brexit und die Handelsspannungen zwischen den USA und China gefährdet ist. Erschwerend kommt hinzu, dass alle Versuche der EZB, ihr Anleihenkaufprogramm wieder aufleben zu lassen, bevor Präsident Mario Draghi im Juni aus dem Amt scheidet, auf grossen politischen Widerstand treffen dürften.

Unsere Indikatoren für die Bewertungen sind bei Risikoanlageklassen weiter neutral, wenngleich eine Reihe von Anlageklassen günstig erscheinen.

Britische Aktien gehören zu den attraktivsten Anlageklassen. Nicht nur, dass es am britischen Markt eine Vielzahl defensiver Large-Caps gibt, auch ist die Dividendenrendite mit 5% ordentlich – weltweit liegt der Durchschnitt bei 3%.2

US-Aktien hingegen sind überbewertet. Auch nach dem jüngsten Ausverkauf bleiben US-Werte teuer, gemessen an ihren zyklusbereinigten KGVs. Zudem rechnen wir mit weiteren Abwärtskorrekturen der Unternehmensgewinne durch die Analysten. Unsere Prognose für 2019 – 3% Wachstum beim Gewinn je Aktie in den USA – entspricht gerade mal der Hälfte dessen, was der Konsens prognostiziert.

Bei den Anleihen bieten Schwellenländeranleihen in Lokalwährung den besten Wert, vor allem, weil die Währungen der Region rund 25% unter dem von uns als angemessen betrachteten Wert gehandelt werden. Deutsche Bundesanleihen sind die teuersten Anleihen in unserer Scorecard.

Unsere technischen und Stimmungsanalysen sprechen ebenfalls für unsere neutrale Haltung gegenüber Aktien. Die Aktienflüsse machen deutlich, dass die Anleger nach dem Sell-off am Jahresende nur zögerlich wieder neue Positionen aufgebaut haben. Unsere Indikatoren deuten darauf hin, dass die Volatilität an den Aktienmärkten in den kommende Wochen andauern wird.

[1] Durchschnitt von 7 Nominalzinssätzen (Leitzinsen, 3-Monats-Zinssätze, 2-, 5-, und 10-jährige Swapsätze, Renditen 5- und 10 jähriger Staatsanleihen), VPI-deflationiert, BIP-gewichtet für 10 Industrieländer. Quelle: Pictet Asset Management, CEIC, Thomson Reuters Datastream

[2] MSCI All-Country World Index, Daten vom 31.01.2019

Den vollständigen Beitrag sowie weitere Themen finden Sie hier.

Diesen Beitrag teilen: