Stratton Street: GOLFSTAATEN BLEIBEN GUTE EMITTENTEN

Die Turbulenzen auf dem Ölmarkt vor wenigen Wochen haben viele Investoren aufgeschreckt. Was war der Grund? Sind längerfristige Auswirkungen auf die Wirtschaft vieler Staaten zu erwarten? Eventuell sogar Machtverschiebungen zuungunsten der Golfstaaten?

30.06.2020 | 12:20 Uhr

Frederick Coldham von der Londoner Stratton Street Capital LLP investiert seit vielen Jahren in Investmentgrade Anleihen von ‘reichen Ländern’. Die hauseigene Analyse unterscheidet nicht zwischen Industrie- und Entwicklungsländern und findet dabei auch immer wieder attraktive Anlagemöglichkeiten am arabischen Golf. Zu dem, was da im April vor sich ging und den Auswirkungen, hat er eine klare Meinung:

Frederick Coldham

Fondsmanager

Stratton Street Capital LLP

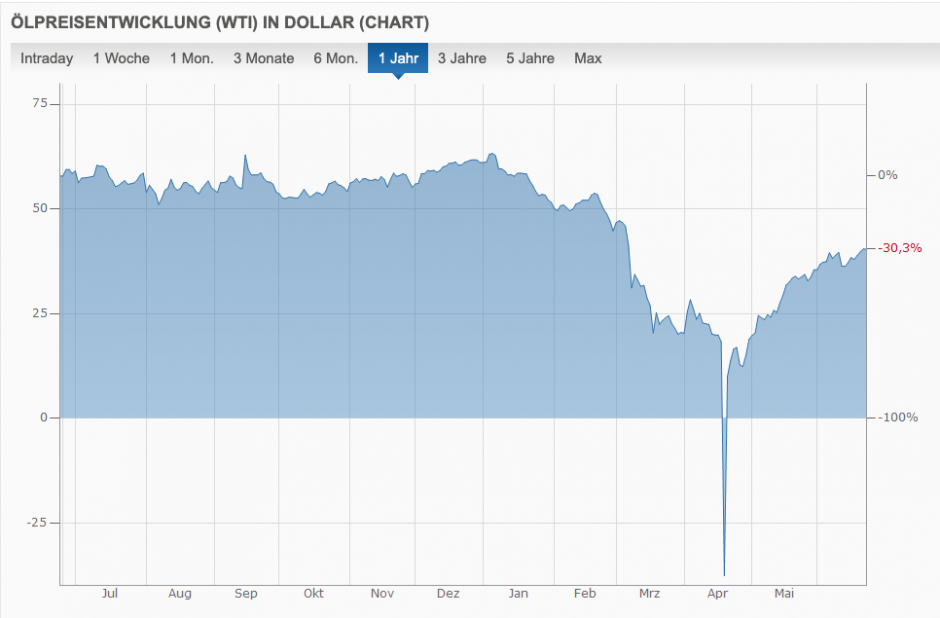

Erstmalig negativer Ölpreis

Montag, der 20. April 2020 war ein historischer Tag für den globalen Ölmarkt: der WTI-Terminkontrakt, eine physische Verbriefung für die Ölsorte West Texas Intermediate, lief bei minus 37 USD pro Barrel aus und verzeichnete somit erstmals einen negativen Abrechnungswert zum Verfallstermin (Settlement). Mit einem Rückgang von über 55 USD pro Barrel war dies auch der größte Preisverfall an einem Tag, der bisher beobachtet werden konnte. Die Öl-Produzenten mussten effektiv dafür zahlen, um sicherzustellen, dass ihr Rohöl vor Fälligkeit der Kontrakte verkauft wird bzw. eine tatsächliche physische Lieferung des Rohstoffs verhindert wurde. Auch war eine historisch in dieser Größenordnung noch nie dagewesene Preis-Lücke zwischen rollierenden Terminkontrakten zu beobachten: Der Mai-Terminkontrakt an der New Yorker Börse schloss bei minus 37,63 USD pro Barrel, der Juni-Kontrakt hingegen bei plus 20,43 USD pro Barrel. Daraus wird ersichtlich, dass der grösste Preisrückgang aufgrund des kurzfristigen Verfallstermins beim unmittelbar nächsten Terminkontrakt verzeichnet wurde; diese spezifische Preisentwicklung war jedoch in keinster Weise repräsentativ für den allgemeinen Ölpreis.

Quelle: finanzen.net

Der Virus war schuld

Zusätzlich führte die weltweit fallende Nachfrage nach dem Ausbruch des COVID 19 Virus zum Ölpreisrückgang und war weniger auf „technische“ Entwicklungen in Bezug auf den Rohstoff selbst zurückzuführen. Niedrigere Ölpreise könnten jedoch durchaus einen Domino-Effekt erzeugen. Das gegenwärtige Umfeld ist stark deflationär, mit einem Überangebot auf vielen Märkten, nicht nur auf dem Ölmarkt. So ist zum Beispiel der Preis für Gebrauchtwagen in den USA gegenüber dem Vorjahr um rund 10% gesunken, was wir seit der Finanzkrise 2008-09 nicht mehr erlebt haben.

Investmentgrade-Anleihen bei schwacher Wirtschaftslage

Für die Portfolien unserer beiden globalen Anleihefonds (Next Generation Global Bond Fund und NFA Global Bond Fund) ist Öl zwar ein Faktor den wir in Betracht ziehen, aber er steht nicht im Vordergrund. Schwaches Wachstum und fallende Preise begünstigen tendenziell Anleihen mit Investmentgrade-Rating und auch die Interventionen der Zentralbanken konzentrieren sich in der Regel überwiegend auf Unternehmen mit höherem Kreditrating. Ungefähr 80% unseres Portfolios bestehen aus quasi-staatlichen und staatlichen Anleihen von Ländern mit erheblichem Finanzvermögen, was bedeutet, dass diese Länder bei Bedarf staatliche Unterstützungen erhalten werden. Dies steht in scharfem Kontrast zu den stärker verschuldeten Nationen, die auf Finanzierungen aus dem Ausland angewiesen sind.

Golfstaaten mit vergleichweise geringer Verschuldung und robusterer Wirtschaft

Wir hoffen, dass die weltweite Sterblichkeit durch das Coronavirus bald ein Ende haben wird und ein wieder-Aufschwung der Wirtschaft beginnen kann. Die Länder, die sich am schnellsten erholen, werden diejenigen sein, die Infektionen gut unter Kontrolle haben und über finanzielle Mittel verfügen, um ihre Wirtschaft anzukurbeln. IWF-Prognosen gehen davon aus, dass die Wirtschaft in den Mitgliedsstaaten des Golfkooperationsrates (GCC) in diesem Jahr um 2,7% schrumpfen werden, was sicherlich eine schwache Vorhersage ist; der gleiche IWF-Bericht sagt jedoch auch voraus, dass die USA um 5,9% schrumpfen werden, Deutschlands Wirtschaft voraussichtlich um 7% zurückgehen wird und Großbritannien einen Rückgang von 6,5% verzeichnen wird. Vor diesem Hintergrund sehen die GCC-Mitgliedsstaaten ziemlich stark aus. Die Länder dieser Region verzeichnen zudem weitaus geringere Staatsverschuldungen: Katar hielt zu Beginn des Jahres eine Bruttostaatsverschuldung im Verhältnis zum BIP von 53,2% vor, Saudi-Arabien hingegen lediglich 23,2%.

Fortsetzung der Kursrallye erwartet

Unserer Ansicht nach muss der Rückgang der Ölpreise in einem breiteren Kontext betrachtet werden. Was die Aufstellung unserer Portfolien betrifft, fühlen wir uns aus den oben genannten Gründen mit einem gewichteten Durchschnittsrating von A2 sehr wohl und sind zudem von der Titelauswahl bzw. den Emittenten überzeugt. Tatsächlich sind die Zins-Spreads gerade so groß, dass wir eine Fortsetzung der bisher starken Kursrallye erwarten, sobald Anleger erkennen, dass qualitativ hochwertige Anleihen aus wohlhabenden Ländern sichere und zudem deutlich höhere Renditen erzielen können als dies bei stark verschuldeten Ländern der Fall ist, deren Anleihen weiterhin gegen Null bzw. sogar unter Null rentieren.

Fonds:

NFA Global Bond Strategy QA EUR hedged – ISIN LU1483930282

Next Generation Global Bond Fund UI QA EUR hedged – ISIN LU1483929516

Gesellschaft: Stratton Street Capital LLP

Diesen Beitrag teilen: