Pictet: Positionierung für die Festzins-Wende

Auf die Märkte für Staats- und Unternehmensanleihen dürfte eine beträchtliche Volatilität zukommen, aber umsichtigen Investoren bieten sich lohnende Möglichkeiten.

29.02.2024 | 09:25 Uhr

Für festverzinsliche Anlagen bricht eine neue Ära an. Investoren fangen langsam an zu begreifen, wie sehr sich die Dinge nach dem Nullzins-Jahrzehnt infolge der globalen Finanzkrise verändert haben. Und das bedeutet: Investoren können wieder damit rechnen, belohnt zu werden, wenn sie Anleihen und Schuldtitel halten. Aber es gibt einen Haken: Im Gegensatz zu dem Generationen übergreifenden Bullenmarkt, der in den frühen 1980er Jahren seinen Anfang nahm, wird die Flut diesmal nicht alle Boote heben. In diesen Gefilden ist eine geschickte Navigation nötig.

Da die Anleiherenditen so hoch sind wie zuletzt seit vielen Jahren, müssen die Investoren nicht mehr – wie in den langen Jahren der Nullzinspolitik – nach Qualitätsaktien suchen, um Rendite zu erzielen. Die Anleihe- und Kreditmärkte können wieder für beträchtliche Erträge sorgen, was wiederum einen Puffer gegen Volatilität bietet.

Doch die Rendite ist nicht die einzige Einnahmequelle aus diesen Instrumenten. Es sind auch beträchtliche Kapitalzuwächse möglich, wenn sich der Zinszyklus abschwächt – wenngleich der wahrscheinliche Anstieg der Marktvolatilität für einen vorsichtigen und aktiven Investmentansatz spricht. Kluge Investoren sollten daher in den kommenden Jahren hohe einstellige Renditen aus festverzinslichen Wertpapieren erzielen können.

Von Barbell zu Belly

2023 hat sich ein Barbell-Ansatz für die Investoren bewährt. Einerseits wurden umfangreiche Positionen in Geldmarktinstrumenten aufgebaut, um sich mit die höchsten risikoarmen Renditen seit Jahrzehnten zu sichern. Andererseits verteilten die Investoren ihre Risikobudgets auf illiquide, aber renditestarke Instrumente wie Private Credit.

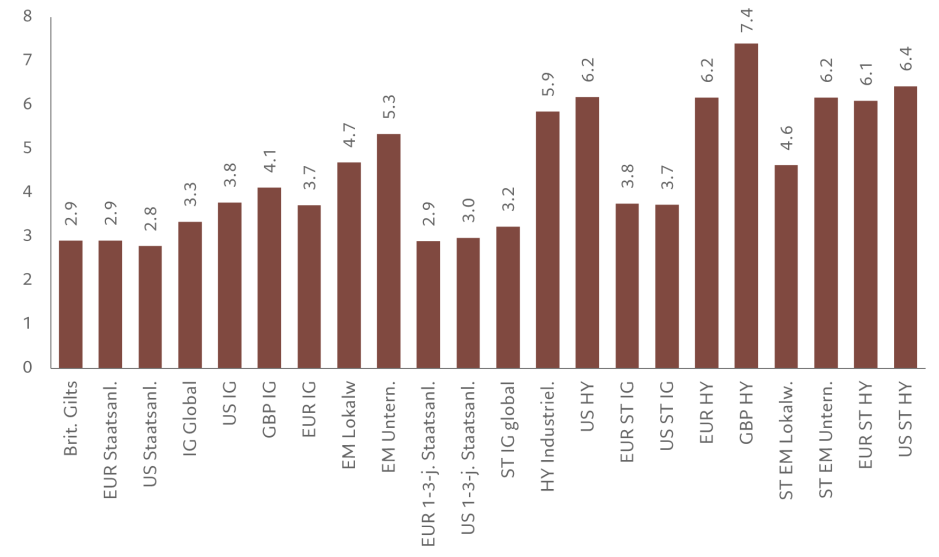

Doch jetzt, da die Leitzinsen auf einem Plateau verharren und die Marktzinsen im Zuge der beginnenden Abkühlung in den Industrieländern langsam anfangen zu sinken, sind die attraktivsten Chancen über das gesamte Risikospektrum verteilt: bei Schuldtiteln, Staatsanleihen und nicht zuletzt in den Schwellenländern sowie an den Geld- und Privatmärkten (Abb. 1).

Abb. 1 – Das RenditeuniversumEndfälligkeitsrendite verschiedener festverzinslicher Segmente, abgesichert in Euro (in %)

Endfälligkeitsrendite verschiedener festverzinslicher Segmente, abgesichert in Euro (in %)

Quelle: Pictet Asset Management, Bloomberg, ICE Bank of America. Daten vom 06.02.2024.

Das erfordert jedoch ein wenig Fingerspitzengefühl. Anders als in den vergangenen Zyklen wird eine Buy & Hold Strategie nicht ausreichen, da die geldpolitische Entwicklung vermutlich nicht ganz so reibungslos verlaufen wird wie anscheinend vom Markt erwartet.

So war der Markt beispielsweise viel zu optimistisch bei der Frage, wie schnell und stark die US-Notenbank die Zinsen in diesem Jahr senken wird. Die Inflation erweist sich als unerwartet hartnäckig, vor allem im Dienstleistungssektor. Und in einer Welt, in der die Staatsverschuldung sehr hoch ist, werden erhebliche Haushaltsdefizite zwangsläufig die Renditen weiter nach oben drücken.

Ein geldpolitischer Kurs mit langsamen Zinssenkungen und relativ hohen Schlusszinssätzen wird wahrscheinlich zu einer erheblichen Zinsvolatilität führen. Mit der Volatilität geht eine Streuung der Renditen über Anlageklassen und Instrumente einher. Und die Streuung schafft ein Umfeld, das für gut informierte Investoren besonders günstig ist, die dann in der Lage sind, mithilfe von Analysen und fundierten Einblicken Überrenditen zu erzielen.

Schwellenländer attraktiv

Insbesondere Schwellenländeranleihen werden in den kommenden Jahren eine wichtige, wenn auch oft unterschätzte Quelle für Überrenditen sein. Wenngleich die Renditen der Anlageklasse im Jahr 2023 durch die starken Schwankungen der Anleiherenditen in den Industrieländern und die Enttäuschung über den ausbleibenden Aufschwung in China geschmälert wurden, gibt es eine Reihe von Gründen, warum Investoren sich dem Markt in diesem Jahr zuwenden sollten.

Zum einen dürfte die Volatilität, von der selbst die sichersten Staatsanleihen nicht verschont wurden, mit der Vorstellung aufräumen, dass die Industrieländer für Stabilität stehen und die Schwellenländer für Volatilität.

Zum anderen ist China für den Markt nicht mehr so wichtig wie früher. Zwar hat sich der breitere Schwellenländermarkt in der Vergangenheit tendenziell an China orientiert – China ist eine grosse Nachfragequelle für Südostasien und eine wichtige Quelle für Tourismuseinnahmen –, aber da diese Volkswirtschaften gereift sind, ist die Inlandsnachfrage der neue Wachstumsmotor. Das wiederum hat ausländische Direktinvestitionen angezogen.

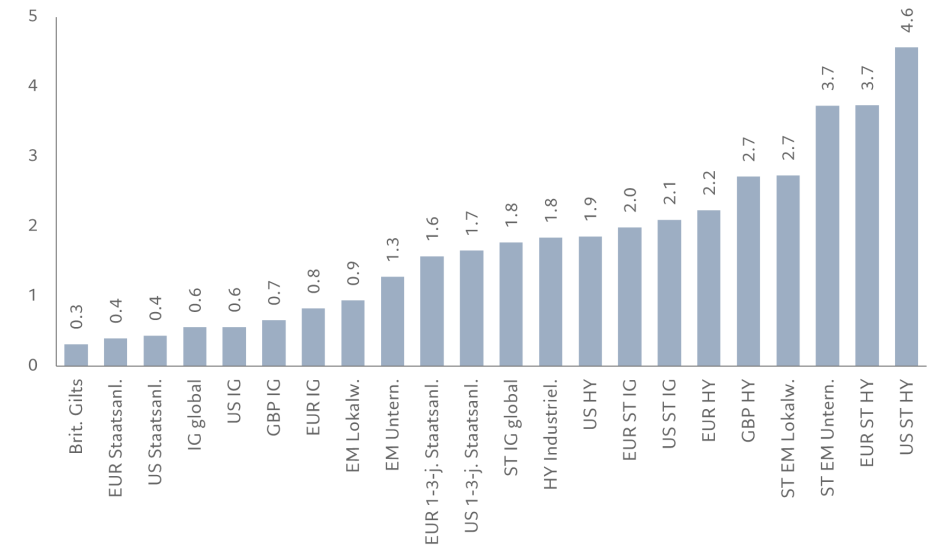

Abb. 2 – Sicherheitsmarge Breakeven-Zinssätze verschiedener festverzinslicher Segmente, abgesichert in Euro (in %)

Der Breakeven gibt an, um wie viel die Leitzinsen innerhalb eines Jahres steigen müssten, damit Anleihen Kapitalverluste erleiden. Quelle: Pictet Asset Management, Bloomberg, ICE Bank of America. Daten vom 06.02.2023.

Darüber hinaus haben die Zentralbanken der Schwellenländer – wenn auch mit regionalen Unterschieden – insgesamt schneller und aggressiver auf den Inflationsschub nach der Pandemie reagiert. Während die Zentralbanken der Industrieländer erst noch mit der Lockerung beginnen müssen, haben die Schwellenländer bereits die geldpolitischen Zügel gelockert. In Verbindung mit der zunehmenden Investitionsbereitschaft im eigenen Land haben Schwellenländeranleihen in Lokalwährung daher an Attraktivität gewonnen.

Passive Risiken

In den Jahren der quantitativen Lockerung und der Nullzinsen haben sich die Investoren so sehr an die mangelnde Streuung der Renditen bei festverzinslichen Anlagen und die allgemeine Renditeflaute gewöhnt, dass passive, indexbasierte Produkte immer attraktiver wurden. Schliesslich war es in Zeiten, in denen Überrenditen nur schwer zu erzielen waren, sinnvoll, den Schwerpunkt auf Kostensenkung zu legen.

Das hat sich inzwischen geändert. Höhere Renditen und eine erhebliche Marktstreuung sprechen jetzt für einen aktiven Investmentansatz. Wenn das Ergebnis die Differenz zwischen mittleren einstelligen Renditen oder hohen einstelligen oder sogar zweistelligen Renditen ist, verliert der Kostenunterschied zwischen passiven und aktiven Anlagestilen an Relevanz.

Das ist eine ganz neue Welt für Investoren – eine, die von deutlich volatilerer Inflation und damit volatileren Zinssätzen geprägt ist.

Das ist eine ganz neue Welt für Investoren – eine, die von deutlich volatilerer Inflation und damit volatileren Zinssätzen geprägt ist. Es wird eine grössere Streuung der Performance bei festverzinslichen Anlagen geben. Aber gleichzeitig wird es eine Welt sein, in der Investoren auf den Märkten für Staats- und Unternehmensanleihen eine Rendite erzielen können, wie es sie viele Jahrzehnte nicht mehr gab. Vorausgesetzt, sie führen eine gründliche Analyse, Due Diligence und sorgfältige Risikobewertung durch.

Diesen Beitrag teilen: