Bond Vigliantes: Globale Anleihenindizes in einer QE-bereinigten Welt

| Wie sehen globale Anleihenindizes in einer QE-bereinigten Welt aus? | |

| 12/2017 | |

| Anjulie Rusius | |

| M&G Investments (Website) |

Download Kommentar @ Feedback an Redaktion

Anleihenindizes sollten in einer QE-bereinigten Welt anders aussehen – aber die Auswirkungen auf globaler Ebene unterscheiden sich von der europäischen Analyse auf zwei verschiedene Arten.

19.12.2017 | 12:19 Uhr

Richard schrieb kürzlich darüber, dass Staatsanleihenindizes dahingehend angepasst werden sollten, dass sie Käufe im Rahmen des quantitativen Lockerungsprogramms berücksichtigen und somit die tatsächliche Verfügbarkeit von Investitionen am Markt besser widerspiegeln. Laut einem der Hauptargumente weisen europäische Staatsanleihenindizes aufgrund dieser fehlenden Anpassung fälschlicherweise eine Neigung in Richtung höher gerateter Staatsanleihen auf, obwohl deren Emissionen nicht frei zum Kauf verfügbar sind.

Dieses Thema habe ich weiter vertieft, um die Idee auf globaler Ebene zu untersuchen, und zwar anhand des ICE Bank of America Merrill Lynch Global Government Bond Index (d.h. es fand eine Neugewichtung des Index zur Bereinigung von Aktivitäten im Rahmen der Lockerungsprogramme in Europa, den USA, Großbritannien und Japan statt). Die Voraussetzung bleibt zwar gleich – d.h.

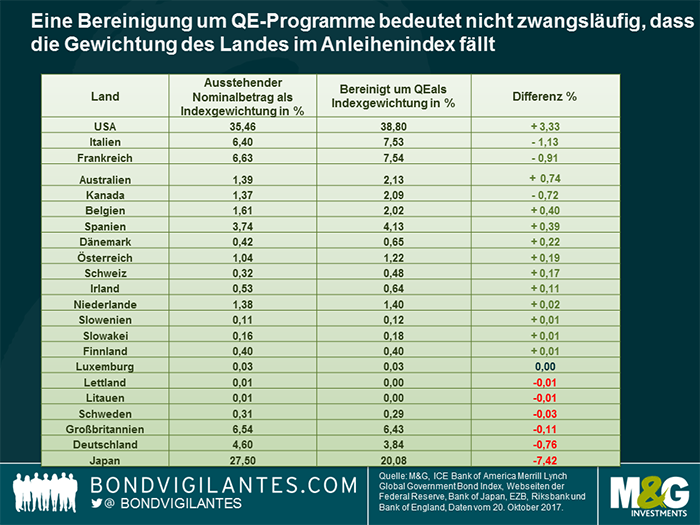

1. Eine Bereinigung um umfangreiche QE-Programme bedeutet nicht zwangsläufig, dass die Gewichtung des Landes im Anleihenindex fällt

Vereinfacht gesagt hatte ich erwartet, dass die Gewichtungen jener Länder, in denen quantitative Lockerungsprogramme zum Einsatz kamen, sinken und gleichzeitig andere Ländergewichtungen (jene ohne Durchführung von QE) steigen würden. Ein Blick auf die untenstehende Tabelle verrät, dass dies zwar tatsächlich der Fall war bei Ländern, in denen die Zentralbanken nach wie vor in großem Umfang Lockerungsmaßnahmen durchführen (z.B. Japan, Deutschland, Schweden) oder in denen dies kürzlich so praktiziert wurde (z.B. in Großbritannien, zuletzt nach dem EU-Referendum), was ich jedoch nicht erwartet hatte, war die Veränderung ganz oben in der Tabelle, wo die Gewichtung der USA um 3,33% anstieg.

Die USA führten zwar Staatsanleihenkäufetrill in Höhe von 2,5 Billionen USD durch, dies wird jedoch von dem anhaltenden Lockerungsprogramm der Bank of Japan im Umfang von 400 Billionen Yen (mit Stand 20. Oktober etwa 3,5 Billionen USD) in den Schatten gestellt. Wenn man den Index um den Free Float an Staatsanleihen bereinigt, reduziert sich das verfügbare Anlageuniversum Japans – die zweitgrößte Gewichtung im Index, aber das Land mit dem umfangreichsten QE-Programm – erheblich und der Anteil am Index fällt von 27% auf 20%. Andererseits ging auch das US-Anlageuniversum zurück, allerdings sind die ausstehenden Emissionen nach wie vor hoch. Das Ergebnis davon ist, dass die USA ihren proportionalen Spitzenplatz im Index mit einem Anstieg der Gewichtung von 36% auf 39% erhalten können.

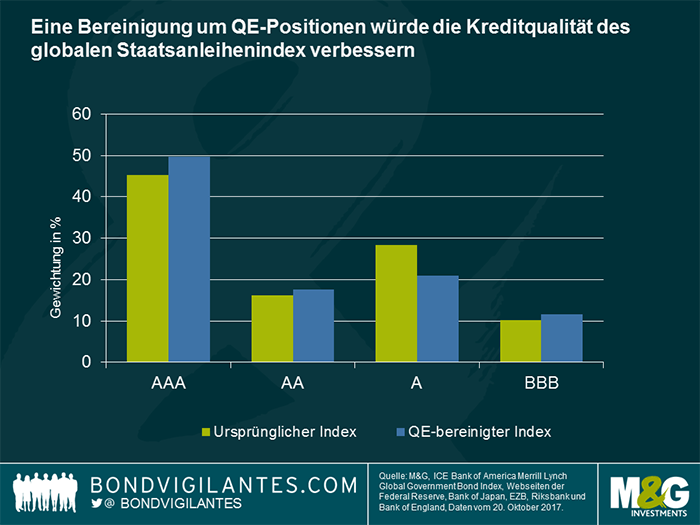

2. Eine Bereinigung um QE auf globaler Ebene würde die Kreditqualität des Index verbessern

Im vorherigen und auf Europa fokussierten Blog zeigten wir, dass eine Bereinigung um quantitative Lockerungsprogramme zur Folge hat, dass Länder mit höherem Rating wie Deutschland Gewicht im Index verlieren und an Länder mit niedrigerem Rating wie Italien oder Frankreich abgeben. Dieser Trend besteht auch auf globaler Ebene, aber die erwähnte Reduzierung japanischer Positionen hat bedeutende sekundäre Auswirkungen. Da japanische Staatsanleihen über ein A-Rating verfügen, hat eine Neugewichtung des Index zugunsten von Ländern mit höherem Rating wie den USA, Australien und Kanada zur Folge, dass sich die Kreditqualität des Index insgesamt verbessert (67% mit AAA- oder AA-Rating, zuvor waren es 62%). Dies steht im Gegensatz zum europäischen Index, wo sich die Kreditqualität verschlechtert.

Diese Analyse hat interessante praktische Auswirkungen. Wir sagten bisher, dass Tracker Fonds, die europäischen Indizes ohne Bereinigung um quantitative Lockerungsmaßnahmen folgen, möglicherweise die Preise für europäische Staatsanleihen nach oben treiben (d.h. sie sind „Forced Buyers“ in einem Umfeld mit reduzierten Free Floats). Dieselbe These könnte zwar mit Blick auf japanische Staatsanleihen aufgestellt werden, amerikanische Staatsanleihen sind hingegen unterkauft.

Diesen Beitrag teilen: