Value, Growth oder Qualität: Welcher Anlagestil die höchste Rendite bringt

Wer eine bestimmte Marktmeinung hat, findet dazu auch den passenden Anlagestil: Bei stark steigenden Kursen sollten wachstumsstarke Growth-Aktien gut laufen. Bei fallenden Märkten eher Qualitätsaktien. Momentum sollte eigentlich immer laufen. Pascal Kielkopf von HQ Trust hat nachgeforscht.

11.10.2023 | 12:10 Uhr

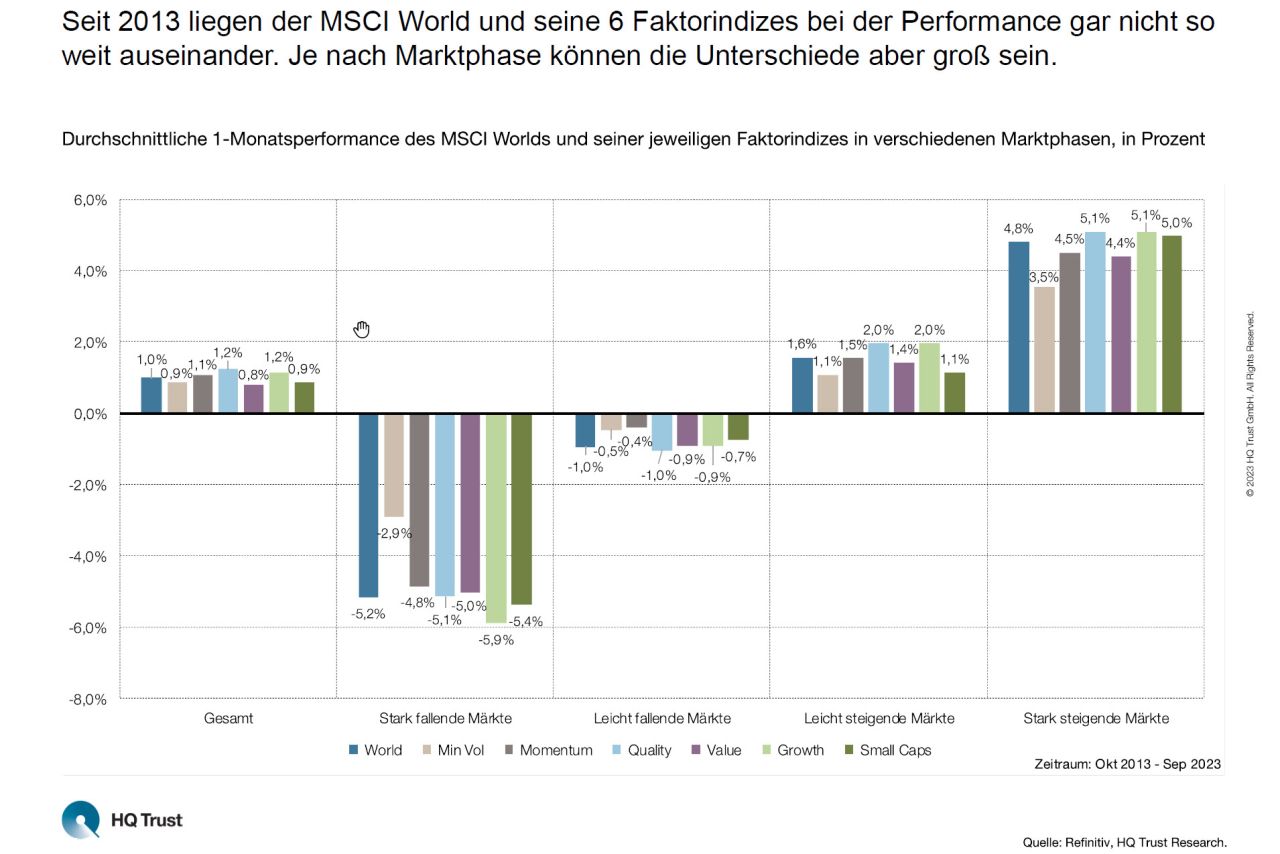

Der Kapitalmarktanalyst von HQ Trust untersuchte die Performance des globalen Aktienindex MSCI World und der 6 wichtigsten Faktorindizes (Growth, Minimum Volatility, Momentum, Quality, Small Caps sowie Value) in den vergangenen 10 Jahren. Pascal Kielkopf unterteilte die Monate mit steigenden und fallenden Kursen dabei in jeweils 2 gleich große Segmente und berechnete die jeweiligen Durchschnittsrenditen. Dem stellte er zum Vergleich die durchschnittlichen monatlichen Renditen des Gesamtzeitraums gegenüber.

- „Auf den ersten Blick scheinen die Performance des MSCI World und seiner 6 Faktorindizes gar nicht so weit auseinanderliegen. Die auf Monatssicht marginalen Differenzen machen auf längere Sicht jedoch einen enormen Unterschied.“

- „Konnte sich der MSCI World in den vergangenen 10 Jahren mit einem Plus von 198 % fast verdreifachen, waren bei Value-Aktien ‚nur‘ +132 % drin. Mit Qualitätsaktien ließ sich mit +295 % dagegen am meisten verdienen.“

- „Der Momentum-Stil, der lange Zeit vorne lag, rutschte am Ende sogar noch auf Rang 3 hinter Growth ab: Vor allem in den letzten 3 Jahren wechselten sich die Trends häufig ab, womit Momentum nicht gut zurechtkam.“

- „Die Aktien mit den geringsten Schwankungen (Minimum Volatility) blieben mit einem Zuwachs von169 % zwar hinter dem Gesamtmarkt zurück, die Volatilität fiel mit 10,5 % vs. 13,5 % des MSCI World dagegen tatsächlich spürbar geringer aus.“

Der Detailblick auf die 4 Marktphasen liefert weitere Erkenntnisse:

- „Die Anlagestile werden in vielen Marktphasen ihrem Ruf gerecht.“

- „Minimum Volatility hätte tatsächlich Ruhe ins Depot gebracht: In beide Richtungen fielen die Ausschläge geringer aus: ‚MinVol‘ ist der passende Stil für Anleger, die eine negative Erwartung haben, aber nicht aus dem Markt aussteigen möchten“

- „Der Growth-Sektor wies erwartungsgemäß die stärkste Zyklik auf.“

- „Dass in stark steigenden Märkten Quality und die Small Caps mit den Wachstumsaktien mithalten konnten, dürfte viele Investoren überraschen.“

- „Wenn es bergab ging, fielen die Verluste bei Value- und Momentum-Aktien tendenziell etwas niedriger aus, in steigenden Phasen ließ sich mit diesen jedoch auch weniger verdienen.“ (pg)

Diesen Beitrag teilen: