CLOs und steigende Zinsen – was sagen die Daten?

In dem folgenden Artikel werden die Auswirkungen der FED-Zinsanstiege auf den US CLO-Markt sowie den zugrundeliegenden Unternehmenskreditmarkt skizziert.

08.12.2022 | 12:05 Uhr von «Inès Bartsch»

Allgemein

Während die Fed im Oktober keine geplante Sitzung hatte, sorgten die vergleichsweise starken Wirtschaftsdaten und die relativ hohen Inflationszahlen dann im November für eine weitere Erhöhung der Leitzinsen um 75 Basispunkte. Die vierte aufeinanderfolgende Erhöhung um 75 Basispunkte (und die sechste Erhöhung dieses Jahres) erhöhte den Leitzins der Fed somit insgesamt auf einen Zielbereich von 3,75 % bis 4,00 %, was seit Januar 2008 den höchsten Stand markiert. Die am Ende der Sitzung veröffentlichte Grundsatzerklärung deutete darauf hin, dass das FOMC beginnen könnte, das Tempo der Zinsanstiege zu überprüfen. Jedoch wies der Vorsitzende Powell schnell die Vorstellung zurück, dass die Fed in absehbarer Zeit eine Pause einlegen würde. Powell deutete jedoch an, dass die Fed wahrscheinlich das angemessene Tempo der Zinserhöhungen während der nächsten Sitzung überprüfen und diskutieren werde. Laut Bloomberg erwartet der Markt derzeit eine Erhöhung um 50 Basispunkte, wenn die Fed Mitte Dezember wieder zusammentritt.

Der US-Unternehmenskreditmarkt

Laut Lipper belaufen sich die Nettozuflüsse seit Anfang des Jahres auf -3,0 Mrd. USD für Privatkreditfonds und -33,0 Mrd. USD für High-Yield-Fonds (Stand: 04.11.2022). Nettoabflüsse im Kreditbereich waren hauptsächlich auf die Ungewissheit in Bezug auf die Inflation und FED-Zinserhöhungen zurückzuführen. Sobald hierbei mehr Klarheit herrscht, erwartet der Markt wieder mehr Zuflüsse bei Privatkreditfonds.

Der Unternehmenskreditmarkt ist zwar nicht immun gegen die allgemeine Marktvolatilität, hat sich aber seit Jahresbeginn weiterhin gut entwickelt: Seit Jahresbeginn schneiden Unternehmenskredite gemessen am CSLLI (-2,49%) besser ab als die meisten anderen Anlageklassen. Abgesehen von Unternehmenskrediten sind die Renditen bei festverzinslichen Wertpapieren seit Jahresbeginn auf breiter Front um zweistellige Prozentpunkte gesunken (vgl. Schaubild 1).

Schaubild 1: Renditen verschiedener Anlageklassen

| 1Q22 | 2Q22 | July-22 | Aug 22 | Sep 22 | |

|---|---|---|---|---|---|

| Credit Suisse Leveraged Loan Index | -0.10% | -4.35% | 1.87% | 1.53% | -2.17% |

| CE BofA US High Yield Index | -4.51% | -9.97% | 6.02% | -2.39% | -4.02% |

| CE BofA Investment Grade Index | -7.74% | -6.71% | 2.95% | -2.66% | -5.31% |

| CE BofA 10yr US Treasury Index | -6.75% | -4.92% | 3.07% | -3.91% | -5.28% |

| S&P 500 | -4.60% | -16.11% | 9.22% | -4.08% | -9.22% |

| Dow Jones Industrial Average | -4.10% | -10.78% | 6.82% | -3.72% | -8.76% |

| NASDAQ Composite Index | -8.94% | -22.27% | 12.39% | -4.53% | -10.44% |

Quelle: Bloomberg, Credit Suisse. Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Anleger können nicht direkt in einen Index investieren.

Aktuelle Ausfälle sowie Herabstufungen von Unternehmenskrediten sind im Vergleich zum Marktabschwung in 2020 kreditspezifischer und umfassen de facto nicht den gesamten Kreditmarkt.

Des Weiteren sehen die Kreditfundamentaldaten nach wie vor relativ robust aus; laut Credit Suisse Research werden die Q3-Daten ähnlich robust aussehen wie die Q2 2022-Daten, da Unternehmen nach wir vor in der Lage sind, zusätzliche Kosten an die Verbraucher weiterzugeben.

Der US CLO-Markt

Da bei einem CLO sowohl die Aktiv- als auch die Passivseite variabel verzinst sind, besteht nur ein geringes Zinsänderungsrisiko.

Die Marktvolatilität während COVID hat einmal mehr bewiesen, dass die strukturellen Schutzmaßnahmen, die Selbstkorrekturmechanismen in CLOs zusammen mit dem aktiven Management dazu beigetragen haben, die Verlustrate in US-CLOs im Vergleich zu anderen verbrieften Produkten seit 1993 zu limitieren.

Es wird erwartet, dass sich die Ausfallraten der zugrundeliegenden Unternehmenskredite in der Nähe des historischen Durchschnitts von ca. 3% bewegen werden. Nomura erwartet einen Höhepunkt von ca. 3-4% Anfang 2024, allerdings wird davon ausgegangen, dass hauptsächlich verbraucherorientierte Sektoren betroffen sein werden.

Die CLO Kreditmetriken haben einen Wendepunkt erreicht, zeigen aber bisher nur eine mäßige Verschlechterung. Der durchschnittliche Anteil an CCC bewerteten Unternehmenskrediten hat im Oktober die 5%-Schwelle überschritten und liegt somit etwas höher als zu Jahresbeginn.

Der CLO-Test zur Übersicherung im Kapital (sog. Overcollateralization Test) ist bisher stabil geblieben, Manager erzielen eine zusätzliche Wertsteigerung, indem zugrundliegenden Unternehmenskredite mit einem Abschlag gekauft werden.

Seit Jahresbeginn liegt der Umschlag bezüglich des zugrundeliegenden Unternehmenskreditportfolios bei ca. 27,05 %, verglichen mit 44,55 % zum gleichen Zeitpunkt letzten Jahres. Wir können eine gewisse sektorale Neuausrichtung in den zugrundeliegenden Unternehmenskreditportfolios feststellen: CLO-Manager schichten das Portfolio aus Industriebranchen um, von denen angenommen wird, dass sie anfälliger für aktuelle und zukünftig erwartete wirtschaftliche Marktbedingungen sind.

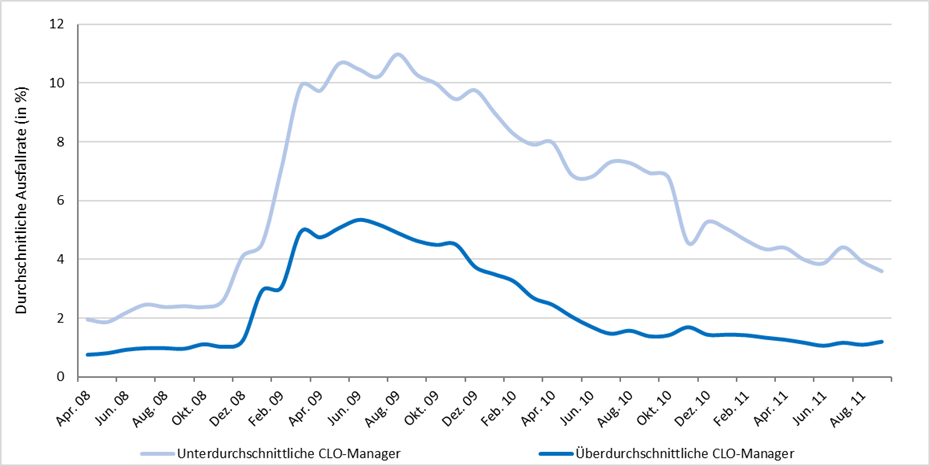

Es muss hierzu angemerkt werden, dass gravierende Unterschiede in der Performance von CLO-Managern bestehen (sog „Manager Tiering“ (vgl. Schaubild 2)). Daher ist es ratsam, mit Vermögensverwaltern zusammenzuarbeiten, welche auf proprietäre Analysetools beziehungsweise eine interne Datenbank zurückgreifen können, um hinsichtlich des „Manager Tiering“ eine fundamentale Einschätzung abgeben zu können und idealerweise zusätzlich ein langjähriges bestehendes Netzwerk am Markt sowie einen Track Record durch verschiedene Kreditzyklen vorweisen können.

Schaubild 2: Performanceunterschiede in Bezug auf CLO-Ausfallraten

Quelle: Credit Suisse per September, 2011

*Marktdaten von 480 CLOs von 134 Managern. Positive Ergebnisse / Wertentwicklung in der Vergangenheit sind keine Garantie für zukünftige Performance.

Diesen Beitrag teilen: